2022年版 1億人の投資術が選ぶおすすめの投資商品一覧

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

最近は、フィンテックという言葉をよく耳にします。それに伴い新しい投資商品が多数生み出され、これまで資産運用の経験がない方でも簡単に投資ができるようになりました。

また、国が日本の景気を再興するための施策として、つみたてNISAやiDeCo(個人型確定拠出年金)をスタートさせました。

この記事では、当サイト「1億人の投資術」が注目するおすすめの投資商品をまとめます。

資産運用の経験がない方は、まずは(儲かる・損するなどが気にならないくらいの)少額で構わないので、面白そうだと思ったものを試してみることをおすすめします。

きっかけが作れると、そこから投資について学んだり、資産運用について真剣に考える意識が芽生えるはずです。

▼この記事で取り上げている投資商品とおすすめ度

iDeCo(個人型確定拠出年金)

- 管理人おすすめ度:★★★★★

- 最低投資額のめやす:5,000円

- 投資利益が非課税に、毎月の掛金拠出額が所得控除となり節税効果大

- iDeCoの詳しい情報

現在、1億人の投資術が最もおすすめする投資商品(制度)が、iDeCo(個人型確定拠出年金)です。

iDeCoは2017年1月に大幅リニューアルされ、原則として20歳以上の方なら誰でも利用できる制度となりました。

しかし、「仕組みがわかりにくい」「申し込み手続きが煩雑」などの理由から、まだ実際にiDeCoによる将来の年金づくりをしている人は限られているようです。

iDeCoが他の投資商品と大きく違うのは、国が後押しする制度であり「将来の年金作り」として資産形成ができることです。

定年退職をした後、老後の生活資金に不安を抱えている人は多いと思います。

iDeCoは「原則として60歳まで引き出せない」というデメリットがありますが、逆に言うと60歳を過ぎた時に受け取れる「自分だけの年金」が作れます。

現在の日本は、社会保障制度の維持が難しくなっており、国民年金や厚生年金などの社会保障は、「将来受給額が減らされる」または「受給年齢のさらなる引き上げ」が行われる可能性が指摘されています。

しかし、「iDeCo(個人型確定拠出年金)」は自分の力で将来の自分のための年金を作る仕組みですので、確実にもらうことができます。

そして、将来の受給金額は「自分で決めた資産運用の結果次第」というのも、iDeCoの面白いところです。

リスクを取って大きく増やすことができれば、将来の年金受給額も増え、元本確保型商品などで安定的に運用した場合は、そこそこの年金が受け取れるという仕組みです。

掛金の拠出や将来の年金受給にあたっては、つど手数料がかかります。また、1回あたりの掛金は最低でも5,000円からとなります。

このあたりが、iDeCoに対する敷居を上げている要因かもしれませんが、その代わりとして

- 積立時の掛金が全額所得控除

- 運用で得られる投資利益が非課税

- 年金を受け取るとき、公的年金等控除、退職所得控除の対象

という3大メリットがあります。

iDeCoの年間掛金は職業によって異なりますが、一般的なサラリーマンであれば年間27.6万円(毎月2.3万円)、自営業の方などであれば年間81.6万円(毎月6.8万円)を積み立て可能です。

この積立金額が全額所得控除となるため、これだけでも大きな節税効果が期待できます。

つまり、毎年の課税所得(税金の対象となる年収)を、最大で81.6万円も減らす効果があるのです。

iDeCoは長い人で40年間の運用が可能です。こうした節税効果を最長40年間も続けられることを考えると、その効果は絶大であることがわかります。

そしてさらに、iDeCoによる運用で得た投資利益は配当所得なども含めて非課税となり、60歳を過ぎて積み立てたお金を受取る時も、一定の控除が得られます。

iDeCoでは、まず最初に「金融機関」を選びます。「証券会社」や「銀行」など、iDeCoの取り扱いがある金融機関に申し込み手続きをします。

iDeCoで運用できる商品(投資信託・定期預金・保険など)は、金融機関によって品揃えが異なります。

顧客にとって優位な、「良い投資信託」を揃えているのは、楽天証券やSBI証券、そしてマネックス証券のようなネット証券です。

ネット証券は、口座管理手数料0円であるため、大手金融機関よりも有利な条件でiDeCoでの資産運用ができます。

また、人気の投資信託「ひふみプラス(SBI証券が取り扱い)」や「セゾン投信(楽天証券が取り扱い)」なども扱っており、個人投資家にも人気です。

「ネット証券で本当に安心なの?」と不安を感じる方は、「iDeCoで申し込み先の金融機関が倒産した場合はどうなるの?」をご覧ください。

iDeCoの顧客資産は金融機関から分別管理されているため、万が一ネット証券が倒産した場合でも、資産が失われる心配はありません。

iDeCoの金融機関比較は下記の記事で行っていますので、あわせてご覧ください。

あわせて読みたい:

個人型確定拠出年金(iDeCo)はどこがお得なのか比較してみた

つみたてNISA

- 管理人おすすめ度:★★★★★

- 最低投資額のめやす:100円

- 最長20年間、投資利益が非課税に、金融庁のお墨付き

- つみたてNISAの詳しい情報

いま、最も話題となっているのが「つみたてNISA」です。

以前から、NISA(少額投資非課税制度)がスタートしていましたが「仕組みがわかりにくい」などの問題が指摘されていました。

この問題を解消すべく、2018年から「つみたてNISA」がスタートし、これまで資産運用をしたことがない方でも気軽に将来の資産形成が行えるようになりました。

iDeCo(個人型確定拠出年金)が「将来の年金作り」であるのに対し、つみたてNISAは「将来の資産形成」のための制度です。

わかりやすく言うと、「将来マイホームを購入するための資金を作りたい」などの目的でつみたてNISAを利用できます。

つみたてNISAの特徴は3行で説明できます。

- 年間の投資枠は40万円(月換算で3.3万円程度)

- 2018年から20年間にわたって実施(2037年まで)

- 購入した投資商品は最長20年間、非課税(いつでも売却OK)

一番最後が少しわかりにくいかもしれませんので、補足しておきます。

まず、つみたてNISA口座で購入した投資信託やETFは、いつでも好きなタイミングで売却可能です。(iDeCoのように資金拘束がありません)

しかし、最長でも購入してから20年以内に売却しなくてはなりません。

そして、つみたてNISAの制度自体が20年間(2037年)まで実施されます。つまり、2037年につみたてNISA口座で購入した投資信託は、その20年後である2057年までに売却すれば非課税となります。

当サイト「1億人の投資術」がつみたてNISAを非常におすすめする理由は、「つみたてNISAは金融庁のお墨付き」があるからです。

一般的に、銀行や証券会社に務める人が高年収である理由は「それだけ金融機関が儲けているから」です。

そして、その裏には金融機関が「私たち顧客にとって決して有利ではない(金融機関にとって手数料の大きい)商品を販売していた」という事実があります。

これまでは、資産運用の知識を持たない人が、証券会社や銀行の相談会などに行くと、多くの場合「儲かる可能性の低い、高コストな投資信託」をおすすめされ、何も知らずに買わされていました。

こうした事態に金融庁がメスを入れ「本当に顧客本位の良い投資信託しか、つみたてNISAでは取り扱ってはならない」という厳格なルールを策定しました。

よって、つみたてNISAで販売できる投資信託は「金融庁が定めた基準を満たす、顧客本位な商品」だけに限定されています。

これは、言い換えると資産運用の知識がない方がどの商品を選んでも、決して間違った選択にはならず、安心して商品選びができるということです。

つみたてNISAでも、顧客本位の「良い投資信託」はネット証券が扱っていることが多いです。

また、ネット証券であれば100円という少額から積み立てが可能です。

金融の世界では「大手だから安心」という言葉は通用しません。正しい知識を身につけることが、将来のより良い資産形成に繋がります。

当サイトが考える良い投資信託については、「2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選」で紹介しています。

また、「信託報酬が安いと評判の投資信託5選!低コストなインデックスファンドは?」でも、優良な投資信託を解説していますので、あわせてご覧ください。

iDeCoとつみたてNISAのどちらから始めればよいかわからない方は、「つみたてNISAとiDeCoはどっちを選べばよい?違いとメリット・デメリット」をご覧ください。

iDeCoとつみたてNISAの非課税枠を合計すると、通常のサラリーマンの方でも毎月5万円程度の非課税枠を確保できます。

投資利益が非課税になるのはとてもメリットが大きいことですので、「つみたてNISA」と「iDeCo」は、まず最初に検討したい投資商品(制度)です。

株式投資

- 管理人おすすめ度:★★★★★

- 最低投資額のめやす:10万円程度

- 往年の投資商品、株主優待や配当金がもらえる

- 株式投資の詳しい情報

iDeCoやつみたてNISAは優れた制度ですが、基本的に「投資信託」での運用となるため、個別株の購入はできません。

とは言え、資産運用にお金を回す余力があれば、株式投資による資産運用を検討してみても良いと思います。

株式投資の魅力はなんといっても、「好きな企業を応援できる」、「企業の業績の裏付けがある」、そして「株主優待や配当金がもらえる」ことです。

株式投資を始めたい方は、まず最初に証券口座に無料口座開設を行います。

この時、口座の種類を選択することになりますが、ほぼすべての個人投資家は「特定口座(源泉徴収あり)」を選択しておけば間違いありません。

ただし、株式投資にはデメリットがあります。それは、企業の株価によって最低投資額が異なることです。

最近は最低投資額が引き下げられる傾向にありますが、中には任天堂のように最低投資額が400万円以上かかる銘柄もあります。(記事執筆時点の株価)

こうした問題を解消するために生まれたのが、後述する「テーマ型投資」や「簡単投資」です。

特に運用資産が少ない10代・20代の方は、儲かる・損をするという結果を気にせず、とにかくはじめてみることをおすすめします。

私自身、20代の前半は色々な投資商品で何度も損を出しました。何度やっても失敗ばかりで、投資で損を重ねた回数は数え切れないほどです。

しかし、損失を被る度、投資についての知識や「やってはいけないこと」が身についたおかげで、今では昔のような失敗はしなくなりました。

そして、最も大きかったのが「何度も損を出していた20代の頃の運用資産は数十万円という少額でしかなかった」ことです。

つまり、損失を出した回数は数え切れなくても、その絶対額は(当時の自分からすると大きかったのですが)決して大きな金額ではなかったのです。

30代になり、稼ぎが大きくなると必然的に運用資産も大きくなります。

投資の世界では、運用資産が大きいほど利益の絶対額が大きくなるため、知識を身につけた30代の投資利益で、20代の頃の損失はすぐに解消できました。

このエピソードが示すとおり、「資産運用に回せるほど、お金に余裕がない」という考え方ではなく、「運用資産が少ない時に多くの失敗を経験しておく」ことが重要なのです。

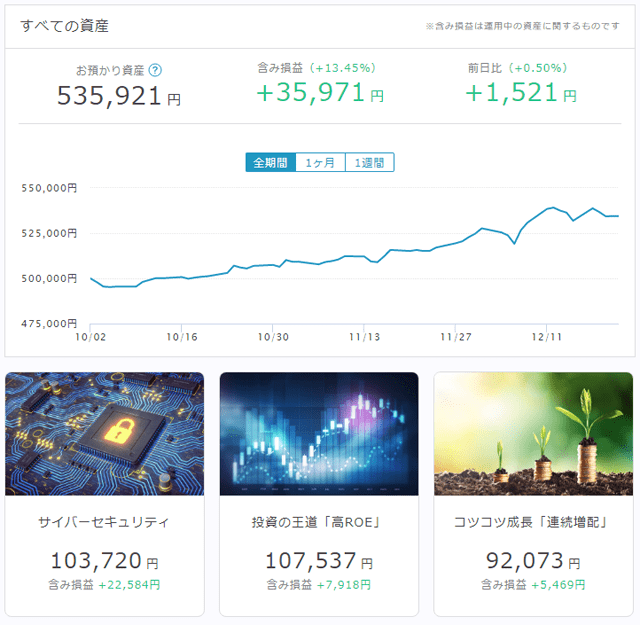

テーマ型投資

- 管理人おすすめ度:★★★★

- 最低投資額のめやす:10万円

- テーマ単位で複数の株式を一括売買

- テーマ型投資の詳しい情報

「フィンテック」によって誕生した新しい投資商品に「テーマ型投資」があります。

テーマ型投資とは、「コスプレ」「人工知能」「ドローン」「サイバーセキュリティ」「がんばろう東北」などのテーマ単位で投資ができる仕組みです。

例えば、「トヨタ自動車」「ソフトバンク」「任天堂」のような個別銘柄に投資をする場合、その企業についてある程度分析をしなくてはなりません。

また、株価が高い銘柄は最低投資額が大きいという問題もあります。全財産で(最低400万円程度の投資額が必要な)「任天堂」を1銘柄買っても、分散投資が行われていないためリスクの高い運用となってしまうのです。

これらはいずれも「少額で資産運用をはじめたい人にとって投資へのハードルを高めている原因」となっています。

しかし、テーマ型投資ではそれぞれのテーマが10銘柄で構成されており、1万円からで購入できるというメリットがあります。

「コスプレ」というテーマを選択すれば、コスプレ関連銘柄が10銘柄パッケージされた商品を1万円から買える仕組みです。

先ほどの例でいうと、東北を応援したいから「東北関連銘柄」、これからは人工知能(AI)の時代が来そうだと考えて「人工知能関連銘柄」をパッケージで購入できるのです。

そして、実際の売買についても「テーマ単位」で行います。

過去の実績で、そのテーマがどれくらい値上がりしているかについても簡単に閲覧できるため、初心者でもテーマの選択が行いやすいです。

1つテーマは1万円から販売されるため、「ゲーム」関連のテーマを購入すれば、「任天堂」株も手軽に購入できます。

テーマ型投資のもう一つのメリットは、昨今人気となっている「テーマ型投資信託」よりも低コストで利用できることです。

テーマ型投信とは、「人工知能関連の銘柄に投資する」といったような一定のコンセプトをもつ投資信託で、ここ数年、個人投資家に人気です。

しかし、テーマ型投信では、保有期間中に継続的に発生する「信託報酬」というコストがかかります。

一方、「テーマ型投資」はあくまでも「売買手数料」で稼ぐビジネスなので、購入時・売却時にそれぞれ投資額の0.5%を支払えば、保有期間中は一切費用はかかりません。

この点が投資信託とテーマ型投資の大きな違いです。

個人的には、保有期間中に手数料がかからないテーマ型投資は「長期・分散・積立」の観点からみても、とても有効な資産運用の手段だと考えています。

現在、テーマ型投資で最も進んでいるのは、「FOLIO(フォリオ)」というベンチャー企業です。

フォリオはすでにLINEと提携をおこなっているため、将来的にはLINEが提案する資産運用の手段として、FOLIOが組み込まれる可能性が高いと考えられます。

テーマ型投資「フォリオ」についてはこちらの記事で詳しく解説しています。

簡単投資

- 管理人おすすめ度:★★★

- 最低投資額のめやす:1,000円

- スマホだけで数タップで売買、投資先企業についての知識も身につく

- 簡単投資の詳しい情報

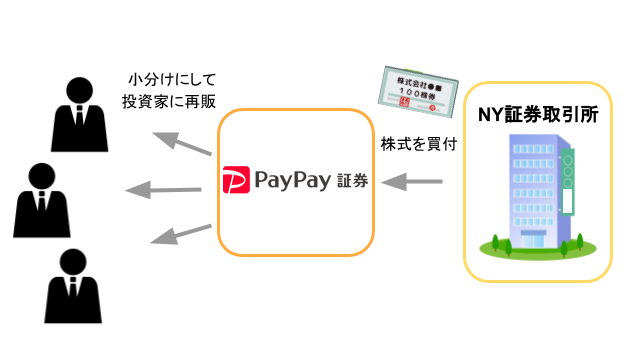

「簡単投資」はスマホを使って数タップで株式の売買が行える仕組みです。

任天堂のような株価の高い銘柄を小分けにして販売し、少額から手軽に売買できるようにしたのが「簡単投資」の特徴です。

わかりやすく言うと、「ミニ株」をより手軽にリアルタイムで売買できるようになるサービスです。

簡単投資で最も有名なのは「PayPay証券」です。

テレビCMなどを見たことがあるかもしれませんが、PayPay証券であれば1,000円から初心者でも簡単に投資をスタートできます。

最近は投資信託が100円という超少額から始められるようになっているため、以前に比べて優位性は薄くなりましたが、個別株を1,000円で購入できるのはPayPay証券の大きな魅力です。

PayPay証券では、日本株の他に米国株の取り扱いもあり、AmazonやFacebookといった世界的に有名な企業にも投資できます。

配当金も受け取れるため、株式投資をしたいが気になる銘柄を購入できない方におすすめです。

また、PayPay証券は定期的に投資銘柄のレポートなどを配信してくれます。こうしたレポートを見るだけでも、自然と投資や企業に対する知識が身につきます。

あわせて読みたい:

スマホだけで1,000円から投資、PayPay証券のおすすめ度は?

簡単投資には、その他にもSMBC日興証券の「日興フロッギー」などがあります。

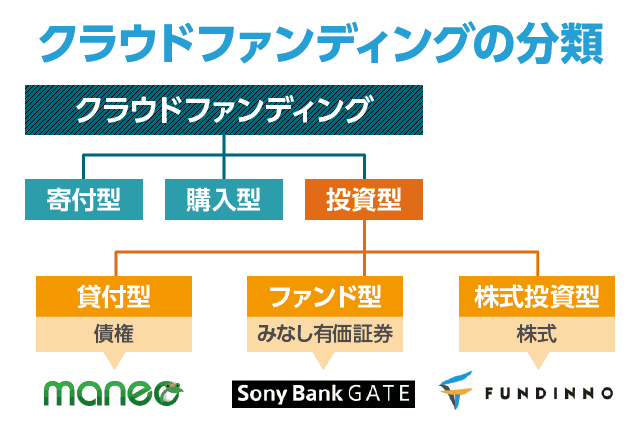

投資型クラウドファンディング

- 管理人おすすめ度:★★

- 最低投資額のめやす:1,000円

- ベンチャー企業を応援、投資利益は未知数、当たるかどうかは運次第?

- 投資型クラウドファンディングの詳しい情報

投資型クラウドファンディングには色々な種類がありますが、中でも未上場企業に投資ができるものがここ数年の新しいトレンドです。

これまでは、「未上場株投資 = 詐欺」と言って良いほど怪しい存在でしたが、現在はきちんと法整備が進み、1人1銘柄あたり最大50万円まで未公開株への投資ができるようになっています。

私たち投資家にとっては、「これから大きくなるベンチャー企業を応援できる」ことと、「初期の頃から応援していたベンチャー企業が上場した暁には大きな利益を手にすることができる」という2つのメリットがあります。

しかし、多くのベンチャー企業が上場に至らないまま倒産してしまうという厳しい現実もあり、投資型クラウドファンディングはハイリスク・ハイリターンな投資と言わざるをえません。

IPOを目指す未上場株への投資では、「ファンディーノ」が先行しています。

また、1年間などの期間限定で「プロジェクト単位で投資をする(プロジェクトが成功したら一定のリターンを分配する)」仕組みを作ったのが、ソニー銀行が手がける「Sony Bank GATE」です。

ソニーバンクゲートは、ベンチャー企業が投資家から集めたお金を使って商品をリリースし、その商品の売上の結果によって分配金が決まるという投資型クラウドファンディングです。

この手の投資型クラウドファンディングはプロジェクト単位で結果がわかるので、IPOを狙った企業に投資を行うファンディーノと比較してリスクは小さめです。

詳細については「ソニー銀行の投資型クラウドファンディング「Sony Bank GATE」超入門」にて解説しています。

いずれにしても、ハイリスク・ハイリターンな投資商品であることは間違いないので、おすすめ度は「★★」としています。

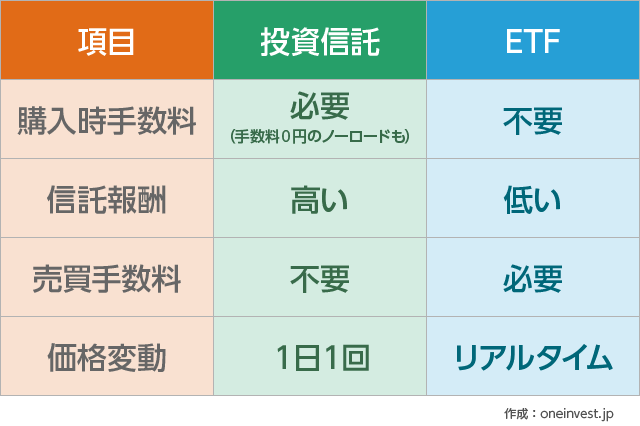

海外ETF

- 管理人おすすめ度:★★★★

- 最低投資額のめやす:1万円程度

- 取引の敷居は高め、本気で資産運用を目指す玄人向け商品

- 海外ETFの詳しい情報

海外ETFは、本気で資産運用をしたい方にとって、特におすすめの商品です。

ETFとは上場投資信託のことで、一般的に販売している投資信託よりも信託報酬が低いのが特徴です。(大まかな違いは上記の図を参照)

海外ETFは種類が豊富であることや、余計なコストを省いて分散投資ができることから、長期における投資リターンを最大化しやすいのがメリットです。

「低コストで運用できる」のが理由で、投信ブロガーや資産運用に力を入れている方は、好んで海外ETFを選択します。

一方で、海外ETFにもデメリットがあります。

1つめは、円を米ドルなどに両替して投資を行わなくてはならないため、初心者にとってやや敷居が高いことです。

また、ETFは基本的に自動積立ができないため、売買するためには自分自身が実際に注文を出す必要があり、積立投資には向きません。

海外ETFの中でも、個人投資家に特に人気なのは「バンガードETF」です。

最近は、バンガードETFを自動積立可能にした投資信託を楽天投信投資顧問が運用しています。

楽天バンガード投信は、低コストで、つみたてNISA対象商品にも選ばれています。

ロボアドバイザー

- 管理人おすすめ度:★★★

- 最低投資額のめやす:1万円

- 資産運用に必要なあらゆることをロボットにお任せできる新しい仕組み

- ロボアドバイザーの詳しい情報

ロボアドバイザーも現在とても人気のある投資商品です。

先ほど、海外ETFが「コストが低い」というメリットがある一方で「初心者にとって敷居が高い」、「自動積立ができない」と言ったデメリットがあると述べました。

ロボアドバイザーはこれらの問題点をうまく解決した商品で、「THEO」や「ウェルスナビ」が特に有名です。

ロボアドバイザーが投資対象とするのは低コストな「海外ETF」です。

通常、海外ETFに投資をするためには、円を米ドルなどに両替しなくてはなりませんが、こうした手続きはロボアドバイザーが自動で行ってくれます。

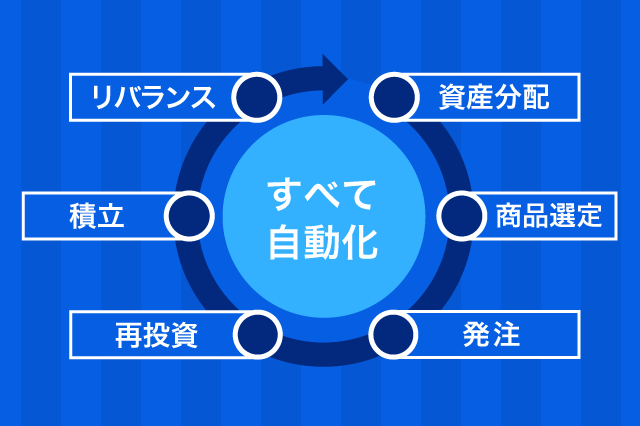

また、海外ETFの買付、運用中の資産の監視、そして状況に応じて一部資産を売却して配分調整する「リバランス」に至るまで、すべての作業をロボットが代行してくれます。

もちろん、ETFの買付を自動でおこなってくれるので、「ETFの自動積立ができる」のも大きなメリットです。

では、私たちは何をすればよいのかというと、「お金を入金して」「ロボアドバイザーの質問等に答えて投資方針を決めるだけ」です。それ以降は放置しておくだけで、ロボットが方針に従って勝手に運用してくれます。

このように「完全おまかせの資産運用」としてロボアドバイザーは非常に人気があります。

しかし、手数料が「年率1%」と決して低くない水準となっているのが、ロボアドバイザーのデメリットです。

ロボアドバイザーの手数料は「年率1%」とシンプルでわかりやすいです。また、為替手数料や売買手数料などはすべてこの「1%」の手数料に含まれています。

信託報酬が高い投資信託や大手金融機関が販売するファンドラップに比べると、良心的なのですが、それでも資産運用に力を入れている投資家からすると、この手数料は低くないというのが本音です。

私の意見としては、「ロボアドバイザーは投資に時間をかけたくない人にとってはベストな選択肢」だと思っています。

資産運用を本気でやろうと思ったら、それなりの勉強をし知識を身につけなければなりませんし、労力も惜しまず投入しなければなりません。

しかし、世の中には「お金を増やすことにそこまで時間を割きたくない」と考える人もたくさんいます。

資産運用のために割く時間を節約し、自分がやりたいことに時間を使う。

そのために、少し高めの手数料を払っても「完全おまかせでそこそこの運用結果が得られれば良い」と考える人にとって、ロボアドバイザー以上の選択肢はありません。

将来のことを考えると資産運用の必要性を考えている、資産運用に時間や労力はできるだけ使いたくない人は、ロボアドバイザーでの運用がおすすめです。

現在、ロボアドバイザーで特に人気があるのは「THEO」と「ウェルスナビ」です。

どちらが良いとは一概には言えないのですが、THEOは1万円からスタートできるためより敷居が低いです。(ウェルスナビは最低投資額10万円から)

THEO(テオ)とウェルスナビの違いについては下記の記事で詳しく解説しています。

あわせて読みたい:

ウェルスナビとテオはどちらを選ぶべき?ロボアドバイザー比較のまとめ

長期・分散・積立投資で勝つ

どの商品にも共通して言えることですが、資産運用では「長期・分散・積立」投資が基本戦略として必要です。

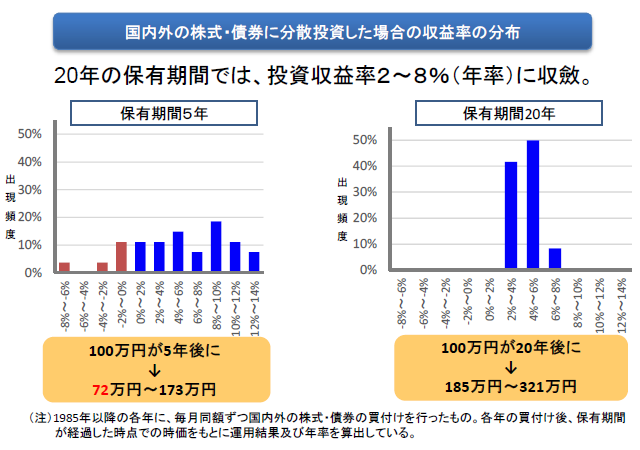

下記のデータは、金融庁が「つみたてNISA」をスタートするにあたって公開した資料です。

このデータが示す内容をまとめると以下のようになります。

- 短期運用では運の要素が大きい

- 長期運用では年率2~8%の投資収益率が得られる

保有期間5年程度の短期運用では、投資リターンは大きなプラスになったり、大きなマイナスになっています。

つまり、運の要素が大きい「ギャンブル的な資産運用」になってしまうということです。

そして、現在の日本では多くの個人投資家が5年以内に投資信託や持ち株を売却してしまい「儲からない」「投資はギャンブルだ」と口にします。

しかし、資産運用には「経済成長」や「生み出した利益の蓄積」という裏付けがあるため、保有期間20年という長期の運用を行うと、投資リターンは年率2%~8%に落ち着きます。

上記の資料では、「国内株式・国内債券・外国株式・外国債券」の4つの資産に毎月同額を積立、つまり「長期・分散・積立」運用を行った場合の結果を示しています。

この結果に基づいて、金融庁は長期の資産運用は「儲かる」と判断し、「つみたてNISA」の仕組みを決めたのだと思います。

もちろん、投資である以上、必ず儲かるという保証はありません。

しかし、私たちが知恵と労力を使い働いた結果が経済発展に貢献し、その経済成長が裏付けとなり「株価値上がり」につながるという事実があります。

50年前の国民の生活と、現在の生活を比べるとその差が明確であるように、私たちの生活はこれまでも、そしてこれからも、人々の知恵と労働力によって豊かになっていくのです。

50年前(1968年1月末)の日経平均株価は、たった1,312円でした。そして、現在(2018年1月末)の日経平均株価は23,098円となっています。

これを年平均成長率に換算すると年率5.9%となります。

そしてこれは、50年間の日本のGDPの年平均成長率と比較すると概ね近い数値となります。

ちなみに、毎月3万円を50年間コツコツと積み立て、年率5.9%で運用した場合、資産はどれくらいになるかわかるでしょうか。

正解は1億963万7,367円です。

時には暴落することもある株価ですが、長期的に見ると、株価は経済成長率と同等の速度で成長していきます。

つまり、この成長を信じて長期・分散・積立投資を行えば、毎月3万円の積立でも、誰でも1億円以上の資産を築くことができるのです。

この成長がこれからも続くかどうかの保証はどこにもありません。

しかし、繰り返しとなりますが、経済成長というのは、私たち国民1人1人の知恵と労働力によって形成されており、未来の株価上昇、経済成長に懸けるということは、これからも人類が発展していくという未来の可能性に懸ける行為とも言えるのです。

このように、短期的には上がったり下がったりするのが株価ですが、数十年という長期スパンで見てみると、私たちの経済は着実な前進を続けており、それは株価にもしっかりと反映されています。

次の記事は「投信ブロガーにも人気の信託報酬が低いiDeCoの運用商品まとめ」です。

最長で40年間の長期運用が可能なiDeCo(個人型確定拠出年金)で選べる、おすすめの投資信託をまとめるとともに、正しい金融機関と投資信託の選択が将来の投資リターンにどのような影響を及ぼすのか、解説しています。

あわせて読みたい:

投信ブロガーにも人気の信託報酬が低いiDeCoの運用商品まとめ

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

2件のコメント

初めての投資です。積立ニーサをとおもっています。積立金額は途中で変えれますか?また、どんな商品がいいですか?

コメントいただきありがとうございます。

つみたてNISAでの資産運用、いい選択だと思います。もちろん、積立金額は途中で変更可能です。

つみたてNISAでおすすめの商品は、

https://oneinvest.jp/tsumitate-nisa-fund/

で解説していますので、是非ご覧ください。