信託報酬とは?目安と計算の仕方を学んで良い投資信託を選ぶ方法

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

信託報酬とは、投資信託の手数料の1つです。

投資信託を選ぶ上で最も重要なのが信託報酬であると言われています。最初に大切なことを伝えておきますが、0.1%の信託報酬の差が将来の投資リターンに大きな違いをもたらします。

この記事では、信託報酬の計算方法・目安、そして投資信託選びで気をつけるべきポイントを解説します。

最後まで読んでいただくことで、資産運用の初心者の方でも、良い投資信託の選び方が確実に身につきます。

目次

信託報酬とはなにか?

投資信託には大きく3つの手数料があります。

- 購入時手数料

- 投資信託購入時に一度だけ支払う費用。購入手数料0円の投信を「ノーロードファンド」と言います。

- 信託報酬

- 資産運用会社、販売会社、信託銀行に支払う手数料。投信の保有期間中、継続して発生するのが特徴です。

- 信託財産留保額

- 実質的な解約手数料に相当する費用。保有している投資信託を解約する時に一度だけ支払う費用です。

※これらに加えてその他費用がかかります(詳しくは後述)

購入手数料や信託財産留保額は、一度支払えばそれで終わりですが、信託報酬は、

- 保有期間中、継続して発生

- 投資残高に対して一定の料率で発生

という特徴があります。

証券会社や銀行の営業トークで「購入時手数料0円のノーロードである」ことが強調されることがあります。しかしこうした営業マンがおすすめするファンドは、信託報酬が高いことが少なくありません。

投資信託は、プロに資産運用を代行してもらう仕組みです。当然ですが、資産運用のプロに対して一定の手数料を支払う必要があります。

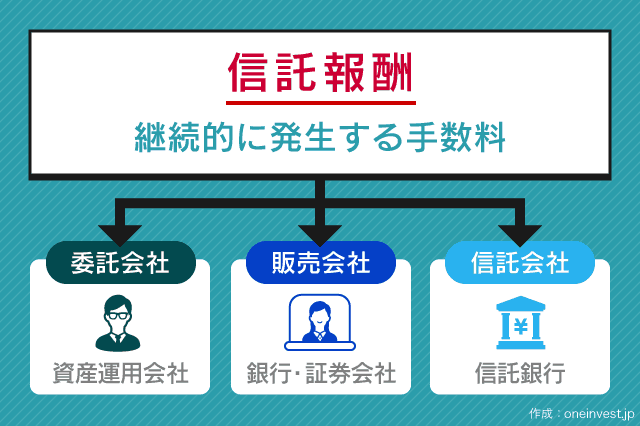

資産運用会社(投資のプロ)に支払う手数料、これが信託報酬の主な中身です。

また、銀行や証券会社のような「販売会社」に対して支払う手数料、そして私たちが預けた資産を管理する「信託銀行」への手数料、これらすべてをトータルして「信託報酬(管理手数料)」と呼んでいます。

信託報酬の計算方法

信託報酬は「年率」で表記することが多いのですが、実際は日割り計算によって毎日差し引かれます。

信託報酬の計算方法

日々の信託報酬額 = 基準価格 × (信託報酬率 ÷ 365)

※基準価格は現在自分が投資している時価資産残高と言い換えることもできます

例えば、信託報酬が1%の投資信託で、現在の自分の時価資産残高が30万円の場合、

300,000 × (1% ÷ 365 ) = 8円

が1日に支払う信託報酬額となります。

資産残高は日々変動しますので、毎日の値上がり・値下がりによって信託報酬の実額も変わります。

単純計算する場合は、「300,000 × 1% = 3,000円」のように年率での計算を行います。

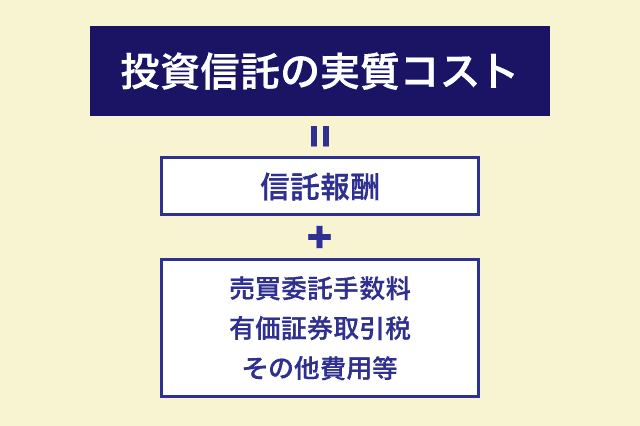

実際には、信託報酬(運用手数料)の他にも、取引手数料や監査費用といった「その他費用」がかかっています。

1年間で生じた具体的な費用は、投資信託の年間報告書の費用明細などに記載されており、「その他費用」を含めたトータルの費用を「実質コスト」と呼びます。

実質コストの計算方法は「ニッセイ外国株式インデックスファンドの実質コストを調査」で解説しています。

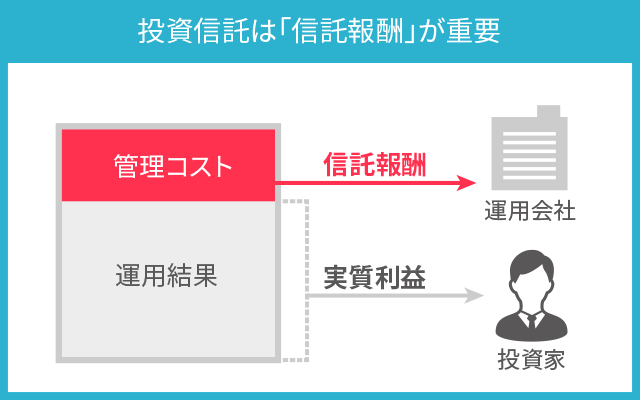

信託報酬は自分で払い込むものではなく、上記の計算方法で「毎日の基準価格から差し引かれる」ことによって間接的に支払います。

わかりやすく言うと、1年間で3%のリターンが出た投資信託(信託報酬は年率1%)があった場合、その投資信託が生み出した実際のリターンは4%だということです。(4%リターン - 信託報酬1%)

逆に、同じ投信で1年間に2%の損失が出ている場合、その投資信託の実際の損失は1%ですが、1%の信託報酬がコストとしてかかるため、投資家の損失は2%に拡大します。

つまり、信託報酬はその年の運用で儲かっても損しても確実にかかる費用だということです。

基準価格は投資信託の「株価」に相当するものですが、この基準価格は信託報酬を差し引いた後の価格となっています。

CAGR(年平均成長率)は、開始時点の価格と終了時点の価格の2つを使って計算することで、年率の複利リターンを計算する方法です。

投資信託の運用結果は、株式投資と同じく良い年もあれば悪い年もあります。

これらを数年単位で見た時に、平均的に見て年率でどれくらいのリターンが得られたのかを計算するのが、CAGR(年平均成長率)です。

CAGRの計算方法を覚えておくと、3年平均成長率、5年平均成長率、10年平均成長率などがわかります。

そして、投資信託だけでなく、ETFや個別株、日経平均株価に対してどれくらいリターンが上回っていたか?なども容易に計算することが可能です。

投資信託の基準価格は、信託報酬を差し引いた後の結果ですので、信託報酬の高い・低いを踏まえた上で10年間の結果だどうだったか?などを比較できます。

CAGRについては「CAGR(年平均成長率)を3分で学ぶ、エクセルを使った計算方法」という記事で詳しく解説しています。合わせてご覧ください。

分配金(投資信託における配当金)が定期的に払い出される投資信託の場合は、IRR(内部収益率法)によって正確な投資収益率を計算することが可能です。

0.1%のコスト差が投資リターンに影響を及ぼす

「信託報酬が1%」と聞いて、「たった1%の費用か」と感じる方もいるかもしれません。

しかし、投資信託は「運用残高に対して一定料率で発生する」手数料です。

例えば、信託報酬が1%の場合、運用資産が100万円なら毎年1万円の手数料がかかります。

しかし、運用資産が1,000万円だと毎年10万円、そして運用資産が1億円になると年間で100万円の手数料を支払わなくてはなりません。

- 運用資産1,000万円、信託報酬1%

- 毎年10万円のコスト

- 運用資産1,000万円、信託報酬0.9%

- 毎年9万円のコスト

上記の場合、信託報酬が0.1%違うだけで年間1万円、10年間の運用で10万円もの手数料差になってしまいます。

そしてもう一つ、わずかなコスト差が将来の投資リターンに大きな結果を及ぼす理由があります。

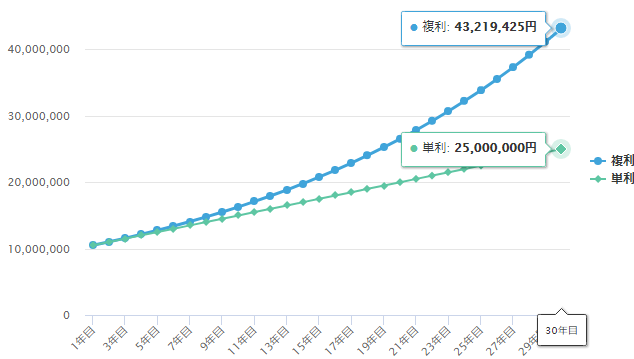

それは、投資信託は保有し続ける限り「複利効果が働く」という隠れた事実です。

上記の例で言うと、年間1万円の手数料を節約できれば、その1万円を原資としてさらに再投資に回せるため、2年目以降の投資リターンにわずかな差が生じます。

そして、このわずかな差は年々大きなものとなっていき、数十年という長いスパンで見ると、たった0.1%の手数料の差が損益結果に大きな影響をもたらすことになるのです。

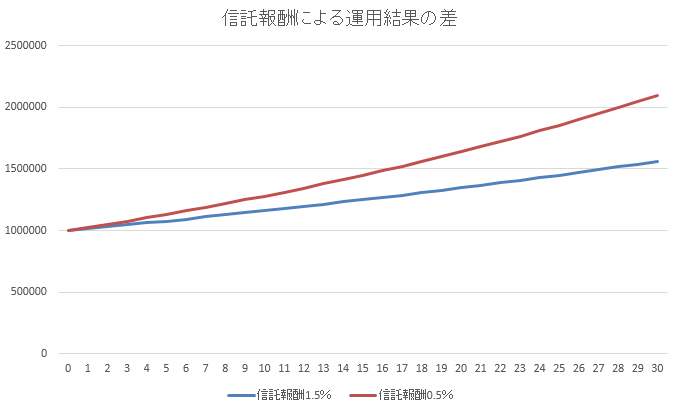

上記のグラフは「年率3%のリターンで運用。信託報酬1.5%と0.5%の2つの投信を30年間運用した場合の試算」です。

例えば、iDeCo(個人型確定拠出年金)の運用は長い方で40年間におよびます。上記のシミュレーションは現実に十分ありうる状況なのです。

このシミュレーションでは、30年後の運用成果で50万円の差がついており、これはトータルリターンで考えると53%以上の差に相当します。

iDeCoの商品選びと上記のシミュレーションについては、下記の記事で詳細に説明しています。

あわせて読みたい:

投信ブロガーにも人気の信託報酬が低いiDeCoの運用商品まとめ

信託報酬の高いファンドと低いファンドの比較

投資信託には数多くの種類が存在します。

いくつかのカテゴリに分けることで、信託報酬が高い投資信託とそうでないものを簡単に判断できます。

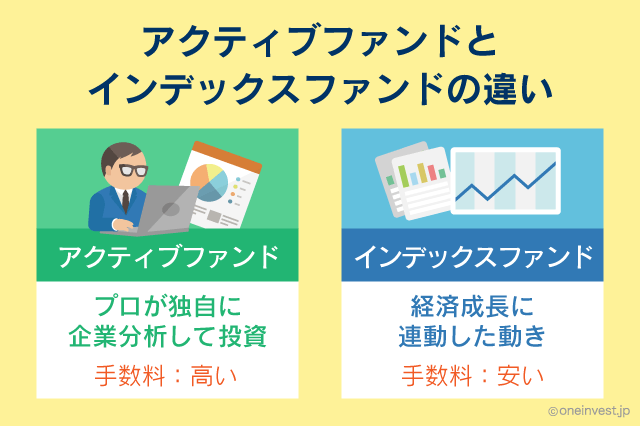

インデックスファンドとアクティブファンド

投資信託には大きく分けて

- インデックスファンド(パッシブファンド)

- アクティブファンド

の2種類があります。

インデックスファンド(パッシブファンド)は、日経平均株価やNYダウのような特定の指数に連動するタイプの投資信託です。

日経平均株価に連動する投資信託の場合、日経平均が上昇すれば、インデックスファンドも上昇しますし、下落すれば同じように下がります。

これはつまり、「日本経済の成長に合わせて値上がりする(経済成長や生み出した利益の果実を得られる)」ことを示しています。

インデックスファンドの中には、世界中の株式に分散投資をする投資信託もあり、これは世界経済の成長や生み出した利益の果実が得られる投資信託といえるでしょう。

また、対象としている指数(ベンチマーク指数と言います)に連動した動きをするために、その指数を構成している銘柄を機械的に購入するため、不必要な売買や銘柄調査が不要となり、信託報酬が総じて低いのがインデックスファンドのメリットです。

インデックスファンドは積極的な売買を行わなくても良いため、投資信託の「その他の費用」に相当する取引手数料も、アクティブファンドと比較して小さく抑えることができます。

一方、アクティブファンドは、投資のプロが全力を尽くしてリターンを追求するタイプの投資信託です。

投資のプロが優秀であれば、インデックスファンドを超えるリターンが得られますし、逆に言うと投資のプロの運用が下手だった場合、インデックスファンドを下回る散々な結果になってしまうこともあります。

また、状況に応じて機動的に売買を行い、銘柄分析もしっかりと行うため、アクティブファンドは信託報酬が高くなりがちです。

「投資のプロ」というと響きは良いのですが、現実には「投資のプロだからといって決して上手くはいかない」ことを多くのデータが証明しています。

過去のデータでは、7~8割のアクティブファンドは長期のリターンでインデックスファンドに負けているという事実があり、その理由は手数料(信託報酬)の高さにあると言われています。

中には、ひふみプラスのような驚異的なリターンを上げているアクティブファンドも存在しますが、そのような投資信託はごくわずかです。

当サイトでも常々言及していますが、着実な資産形成を考えるのであれば「低コストなインデックスファンド」を選択することが合理的であると思います。

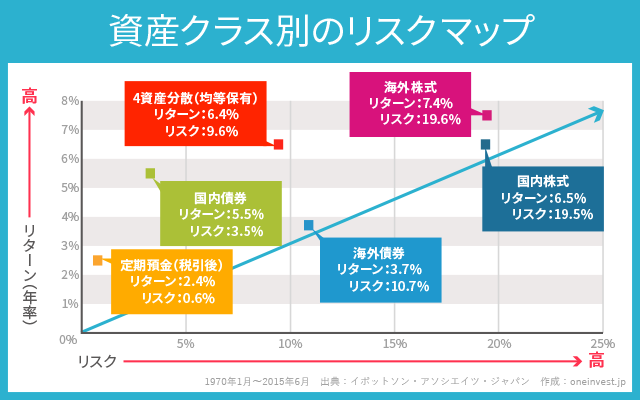

投資対象によっても異なる信託報酬

投資信託の投資対象によっても信託報酬は異なります。

一般的に、コストの高さは「株式 > 債券」となることが多いです。

つまり、株式を投資対象とした投資信託の方が、債券を投資対象とした投資信託よりも、信託報酬が高くなります。

また、国別では「新興国 > 先進国 > 国内」となります。

投資対象を新興国にしている投資信託は最も手数料が高く、国内に絞って投資するファンドはコストが低いです。

例えば、「インドは経済成長率が高いからこの投信がおすすめです」のような営業トークを耳にすることがありますが、「新興国に投資するファンドということは、それだけコストも高くつく」ということを覚えておきましょう。

まとめると、「新興国の株式に投資するファンド」は最もコストが高く、「国内の債券に投資するファンド」は最もコストが低い傾向にあります。

投資対象によるコスト差は仕方がない部分もありますので、あまり気になくても構いません。

知識として「国内債券ファンドなのにこんなに信託報酬が高いのか」とか「新興国株式ファンドなのに信託報酬は低めだな」といったことが判断できることが大切です。

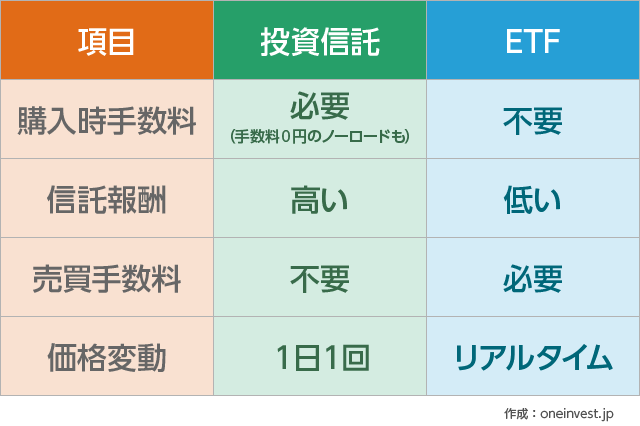

ETFは信託報酬が安い

ETFとは「上場投資信託」のことを示します。

投資信託は通常、証券会社や銀行の窓口、またはネット販売で購入します。

しかし、投資信託そのものが上場しているETFは、株式と同じように自由に売買できる仕組みとなっています。

購入時手数料や価格変動など、通常の投資信託との違いは上記の表にまとめた通りです。

注目すべき点は、ETFは信託報酬が低いことです。

ETFは金融機関の窓口で販売されるわけではないので、「信託報酬の内訳の1つである販売会社手数料が不要」です。

また、管理コストなどの面でも優れているため、通常の投資信託と比較してコストは驚くほど低いです。

特に、世界的にも評価の高い「バンガードETF」は圧倒的な低コストで個人投資家にも人気があります。

一方で、ETFは自動積立ができないというデメリットもあります。

つみたてNISAなどでコツコツと積立をしたい方は、ETFではなく通常の投資信託を選ぶのがおすすめです。

補足しておくと、同じインデックスファンド(パッシブファンド)でも、ETFには定期的な分配金の払い出しがあり、投資信託の中には分配金を自動的に再投資する商品があります。

分配金は払い出されたタイミングで課税されるため、複利効果の観点から考えると、信託報酬が若干高くても、ETFではない通常の投資信託を選んだほうがトータルリターンが大きくなることも考えられます。

自動積立や分配金の再投資を求めるなら投資信託、定期的な分配金の払い出しを希望するならETF。という違いも知った上で商品選択できると、より良い運用ができると思います。

ETFのメリット・デメリットについては下記の記事で解説しています。

あわせて読みたい:

ETFと投資信託の違い、信託報酬はなぜ安いのか?メリット・デメリット

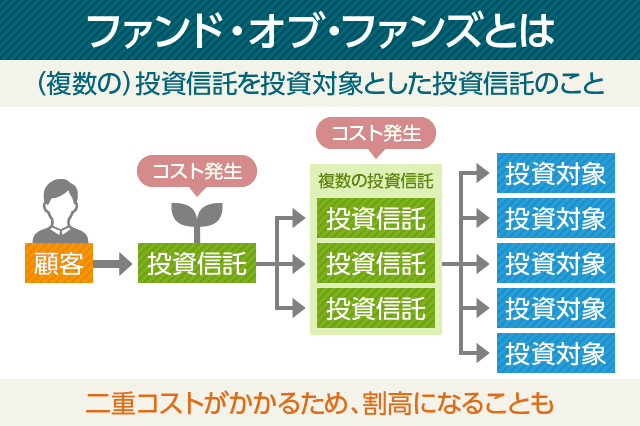

ファンド・オブ・ファンズは二重にコストがかかる

投資信託の中には、「投資対象を投資信託にしている投資信託」があります。

このような形体の投資信託を「ファンド・オブ・ファンズ」といいます。

ファンド・オブ・ファンズは、「最終的な投資先となる投資信託に支払うコスト」と「自分が購入した資産運用会社に支払うコスト」が二重で発生する構造となっています。

ファンド・オブ・ファンズでは、上記の二重コストを合計した「トータルコスト」で計算するのが普通です。

よって、信託報酬も高くなりがちです。

代表的なファンド・オブ・ファンズには、直販投信として有名な「セゾン投信」などがあります。

また、SBI 雪だるまシリーズのように、ファンド・オブ・ファンズでありながらトップクラスの信託報酬を実現している投資信託も存在します。

構造上、コストが大きくなりがちなファンド・オブ・ファンズですが、中にはコストの低い優れた投資信託も存在します。

▼圧倒的な低コストを実現したSBIアセットマネジメントの「雪だるま」シリーズ

あわせて読みたい:

SBIのつみたてNISA対応ファンド「雪だるま」の信託報酬が低すぎる

実質コストの存在

投資信託には「購入時手数料」「信託報酬」「信託財産留保額」の3つの手数料がかかると解説しました。

しかし、これとは別に「その他費用」という隠れたコストが存在することはあまり知られていません。

その他費用の中には主に「有価証券取引税」「売買手数料」「保管費用」などが含まれています。

投資信託を選ぶ上では「信託報酬」が最も重要であることは事実なのですが、昨今ではこの「実質コスト」に注目する投資家も出てきています。

信託報酬が低い2つのファンドを比較した結果、一方は実質コストがとても大きく、両者の差は歴然としていたという話も少なくありません。

実質コストについては後ほど解説します。

信託報酬は、証券会社のホームページで確認するのが一番簡単です。

また、気になる投資信託の目論見書(PDF)を確認し、資料の最後の方のページ「ファンドの費用」という部分に信託報酬に関する詳細が記載されています。

目論見書では、「販売会社・資産運用会社・信託銀行」の取り分がそれぞれどれくらいなのかということについても記載されています。

一方で、実質コストについては、これらの方法では確認できません。

実質コストを確認するためには、年間の運用報告書の「費用明細」を見る必要があり、初心者にとっては少々ハードルが高いかもしれません。

また、年間の運用報告書が作成されるまでには時間がかかるため、新規設定されたばかりの投信は、やはり信託報酬の数値を手がかりに選ぶしかありません。

つみたてNISAでわかる信託報酬の目安

2018年からスタートした「つみたてNISA」は、長期の資産形成を考える上でとても有利な制度です。

私自身、投資をはじめてもう10年以上が経ちますが、つみたてNISAの制度はとても有益なものだと感じており、多くの人にとって正しい資産形成のきっかけ作りになればと期待しています。

というのも、これまでの日本の投信業界では「資産運用会社や販売会社が儲かる仕組みとなっており、顧客本位ではない商品がたくさん存在していた」という事実がありました。

これによって、投資信託を購入した人はことごとく損をしてしまい、一方で資産運用会社や販売会社(銀行・証券会社など)が美味しい思いをしていたのです。

そして投資や資産運用に対して「投資は損をするものだ」という悪いイメージが付いてしまっているのは、多くの人もご存知の通りです。

これではいけないということで、金融庁が主導となって「つみたてNISAでは顧客本位の商品しか取り扱ってはいけない」という厳格なルールを定めました。

つまり、つみたてNISAは金融庁が決めた「顧客本位」の基準を満たしている投資信託しか販売できない仕組みとなっています。(初心者にとっても悪い商品を掴みにくい安全な制度だということです)

そして、金融庁が定めた「つみたてNISA対応商品の基準」が下記となります。

- 毎月分配型ではない

- 信託契約期間が無期限(または20年以上)

- デリバティブ取引による運用を行っていないこと(ヘッジ目的の場合を除く)

- 購入時手数料が0円(ノーロード)

- 信託報酬が0.5%+税以下(投資対象が海外資産の場合は0.75%+税以下)

- 購入時手数料が0円(ノーロード)

- 信託報酬が1.0%+税以下(投資対象が海外資産の場合は1.5%+税以下)

- 純資産が50億円以上かつ設定以降5年以上の実績があること

- 販売手数料が1.25%以下

- 信託報酬が0.25%+税以下(海外ETFの場合は純資産1兆円以上かつ信託報酬0.25%+税以下)

- 最低取引単位が1,000円以下

上記の「つみたてNISA基準」を信託報酬の目安と考えると、

- インデックスファンド(国内)は0.5%以下

- インデックスファンド(海外)は0.75%以下

- アクティブファンド(国内)は1.0%以下

- アクティブファンド(海外)は1.5%以下

- ETFは0.25%以下

となります。(税抜)

信託報酬の目安については、「投資信託の手数料はなぜ高い?儲からない理由」という記事でかなり詳しく解説していますので興味のある方はあわせてご覧ください。

ちなみに、金融庁のレポートによると「日本の純資産上位5投信の平均信託報酬は16年3月時点で年1.5%と米国の5.5倍」だったそうで。。。

これから、日本の投信業界がより良いものとなり、信託報酬が下がって顧客本位のファンドが増えることを願っています。

「つみたてNISAのおすすめ投資信託」については、下記の記事で紹介しています。

「つみたてNISA基準」を満たすファンドの中でも、個人投資家に特に人気の商品をまとめていますので、参考になると思います。

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

低コストな投資信託を選ぼう

多くの著名投資家、個人投資家、投信ブロガー、そして私自身の統一見解となりますが、投資信託は、

- 信託報酬の低いインデックスファンド

- 信託報酬が低く高パフォーマンスな一握りのアクティブファンド

を選ぶのがおすすめです。

アクティブファンドはインデックスファンドと比較して信託報酬が高い傾向にあります。

しかし、ひふみ投信のような高いリターンをあげているアクティブファンドに限って、実は他のアクティブファンドよりも低コストだったりします。

やはり、投資信託を選ぶ上で「コスト」が重要なキーワードになることは間違いなさそうです。

一部の証券会社では、投資信託を保有するだけで毎月継続的にポイントがもらえます。

受け取ったポイントは、実質的な運用コストの低減につながります。

同じ投資信託の商品を買うなら、ポイント還元が受けられる証券会社での購入がお得です。

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント