2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

この記事では、金融庁が発表した資料の中から、つみたてNISAで購入可能な投資信託のうち、中立的な視点でおすすめできるものを7本ピックアップしてみました。

目次

つみたてNISAがはじめての資産運用でも安心できる理由

つみたてNISA開始時点では、92本の投資信託が「つみたてNISA対象商品」として認められています。(今日現在では、商品数はさらに増えています)

国内では何千種類もの投資信託が販売されていますが、そのうちつみたてNISA対象商品として認められているのが100本程度というのはかなり凄いことです。

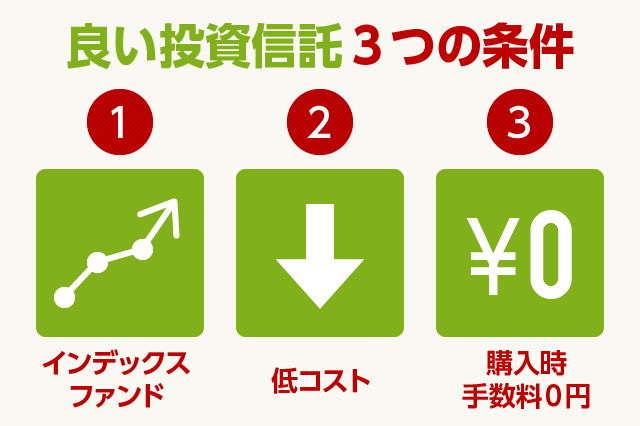

実は、つみたてNISAは金融庁が主導して「本当に顧客目線で作られた(手数料が低い)良い投資信託しか認めない」と厳しい条件がつけられているのです。

その厳しい条件をクリアしたのが100本程度の「つみたてNISA」対象商品であり、言い換えるならばこれらの投資信託はどれを購入しても安心できる良い商品ばかりです。

具体的には下記が「つみたてNISA対象商品」の主な条件です。

- 購入時手数料が0円(ノーロード)

- 信託報酬が0.5%+税以下(投資対象が海外資産の場合は0.75%+税以下)

- デリバティブ取引による運用を行っていないこと(ヘッジ目的の場合を除く)

- 毎月分配型ではない

- 信託契約期間が無期限(または20年以上)

- 購入時手数料が0円(ノーロード)

- 信託報酬が1.0%+税以下(投資対象が海外資産の場合は1.5%+税以下)

- 純資産が50億円以上かつ設定以降5年以上の実績があること

- デリバティブ取引による運用を行っていないこと(ヘッジ目的の場合を除く)

- 毎月分配型ではない

- 信託契約期間が無期限(または20年以上)

- 販売手数料が1.25%以下

- 信託報酬が0.25%+税以下(海外ETFの場合は純資産1兆円以上かつ信託報酬0.25%+税以下)

- 最低取引単位が1,000円以下

- デリバティブ取引による運用を行っていないこと(ヘッジ目的の場合を除く)

- 毎月分配型ではない

- 信託契約期間が無期限(または20年以上)

逆に、節税効果が大きいiDeCo(個人型確定拠出年金)には、こうした条件がないために、手数料がとても高い「良いとは言えない投資信託」も一部混ざっています。

「つみたてNISA」は商品選びで失敗する可能性が極めて低いので、資産運用が初めての方でも安心して利用できる設計になっています。

つみたてNISA対象商品で本当におすすめできる投資信託

金融庁が示した条件をクリアした「つみたてNISA対象商品」の一覧はこちらです。(※「つみたてNISA対象商品」の部分)

今回は、金融庁が公表した「つみたてNISA対象商品」の中から、私が本当におすすめできると感じた商品を中立的な視点で厳選しました。

※記事執筆時点(2017年10月)の情報に基いて選定しています。

※信託報酬は10%税込表記です。

三井住友・DCつみたてNISA・日本株インデックスファンド

▶選んだポイント

以前から個人投資家に人気のTOPIX連動型インデックスファンドでしたが、最近の信託報酬の引き下げによって、つみたてNISA対象商品の中でも低コストな商品となっています。

信託報酬:0.176%

運用会社:三井住友DSアセットマネジメント

以前は、「三井住友・DC日本株式インデックスファンドS」という名前で、iDeCo(個人型確定拠出年金)で競争力のある商品として知られていました。

しかし、つみたてNISAに対応するため信託報酬をさらに引き下げ、投資信託の名称も「三井住友・DCつみたてNISA・日本株インデックスファンド」に変更されました。

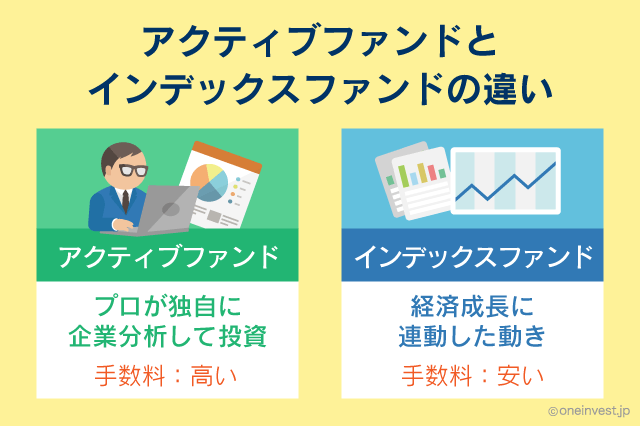

インデックスファンドは「指数に連動する成果を目指す」という特徴があるため、基本的にはどの投資信託を購入しても結果は同じです。

運用結果が同じならどこで差がつくのかというと、年率で発生する「信託報酬(コスト)」の部分です。(信託報酬の徴収は日割りで行われます)

インデックスファンドは元々、アクティブファンドに比べて低コストで運用されていますが、その中でもさらに0.1%でも信託報酬の低い投資信託を選ぶことで、長期的なリターンを良いものにできます。

つみたてNISAではその他にも

- iFree TOPIXインデックス

- Smart-i TOPIXインデックス

- eMAXIS Slim 国内株式インデックス(TOPIX)

といった商品がラインナップされており、いずれも競争力のある良い商品ばかりです。

上記商品の中から、その時点で最も信託報酬の低い投資信託を選ぶことをおすすめします。

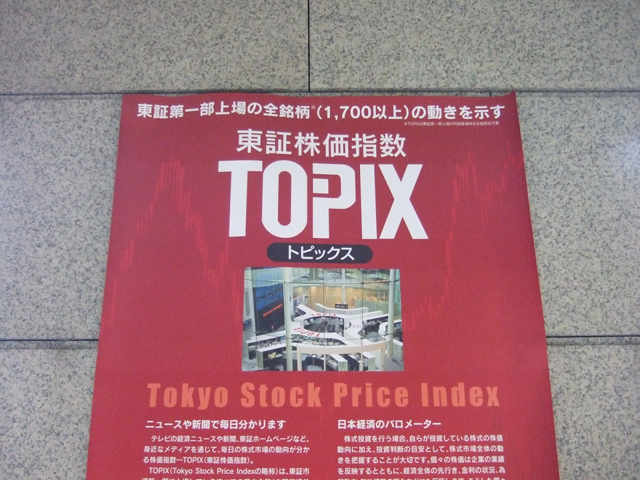

日本株式を投資対象とするインデックスファンドの中には、「日経平均連動型」と「TOPIX(東証株価指数)連動型」の2種類が存在します。

基本的にどちらも、日本経済の成長や国内企業が生み出した利益を果実として得るという点では同じです。

しかし、日経平均株価はその特性から株価の高い銘柄の影響を受けやすいため、一般的には(浮動株)時価総額加重平均であるTOPIX連動型の投資信託を選ぶのが普通です。

どちらを選択しても間違いではありませんが、どちらか迷ったら「TOPIX連動型」の選択をおすすめします。

eMAXIS Slim 先進国株式インデックス

▶選んだポイント

業界最安水準の信託報酬と、一定の純資産規模を有しているため、eMAXIS Slimシリーズを選択しました。

信託報酬:0.10989%

運用会社:三菱UFJ国際投信

「MSCI KOKUSAI Index(MSCIコクサイ・インデックス)」という指数に連動する、先進国株式インデックスファンドは、1つの投資信託だけで、日本を除く世界22カ国に分散投資できる優れた商品です。

日本を除した世界の先進国である22カ国に分散投資をし、各国の時価総額の80%以上をカバーできるため、この投資信託1本を資産に組み入れておくだけで、世界経済の成長や、世界企業が生み出す利益の果実を得ることができます。

先進国株式インデックスファンドでは「eMAXIS Slim 先進国株式インデックス」を選びました。

その他にも、

- たわらノーロード 先進国株式

- iFree 外国株式インデックス(為替ヘッジなし)

- ニッセイ外国株式インデックスファンド

などがおすすめですが、今回は純資産規模の大きさから、eMAXIS Slim 先進国株式インデックスを選びました。

純資産が大きいということは、それだけ多くの投資家に支持されているということです。

海外資産への投資は、一般的にハイリスク・ハイリターンと言われますが、世界経済に投資をするという意味でも組み入れておくべき資産の1つです。

eMAXIS Slimシリーズについては以前、「eMAXIS Slim(イーマクシス スリム)を徹底評価」という記事で詳しく解説していますので合わせてご覧ください。

またつみたてNISAと合わせてiDeCo(個人事業主確定拠出年金)が気になっている方は、マネックス証券のiDeCoがおすすめです。

マネックス証券のiDeCoは投資信託の商品ラインナップが良く、eMAXIS Slim 先進国株式インデックスをiDeCoでも選ぶことができます。

投資対象が海外資産のファンドでは、「為替ヘッジあり・なし」を選択できる場合があります。

「為替ヘッジなし」は為替変動の影響を受けるため、円高・円安によって損益にブレが生じやすいのが特徴です。

一方で「為替ヘッジあり」は為替変動リスクを回避できますが、そのぶん「ヘッジコスト」がかかります。

実は、このヘッジコストが決して安いものではないため、「為替ヘッジなし」を選ぶのが一般的となっています。

▼eMAXIS Slim先進国株式のさらに詳しい記事

楽天・全世界株式インデックス・ファンド

▶選んだポイント

バンガードETFに「つみたて投資」ができるという手軽さから選択しました。

信託報酬:0.132%(実質負担は0.222%程度)

運用会社:楽天投信投資顧問

「バンガードETF」は、知る人ぞ知る低コストETFとして世界中の投資家に支持されています。

その中でもとりわけ人気なのが、バンガード・トータル・ワールド・ストック(ティッカー:VT)です。

この海外ETFは、約7,500銘柄に投資をし、アメリカを含めた先進国・新興国47カ国の株式に投資を行います。

まさに、世界中に分散できる投資信託で、経済コラムニストで有名な山崎元氏も推奨するETFです。

仮に筆者(仕事上投資を控えている)が1本だけ自分で購入するとしたら、この商品を買いたい。

山崎元氏の発言 バンガード・トータル・ワールド・ストックETF(VT)を推奨

連動する指数は、「FTSEグローバル・オールキャップ・インデックス(円換算ベース)」なのですが、これまでつみたて可能な投資信託でこの指数に連動するものはありませんでした。(あったとしてもコストが高かった)

しかし、ETFのデメリットは「自動積立」ができないことです。

この問題を解消するために、楽天投信投資顧問が作ったのが「バンガード・トータル・ワールド・ストック(VT)に投資するだけのつみたてNISA対象の投資信託」です。

楽天・全世界株式インデックス・ファンドはすでに、多くの投信ブロガーや個人投資家の間で話題となっています。

投資信託の信託報酬は0.132%(税込)ですが、VTへの信託報酬(0.09%)が二重に発生するため、実質的な負担は「0.222%程度(税込)」となっています。

「楽天・全世界株式インデックス・ファンド」は、全世界を投資対象としするバンガードETFの「投資信託版」でした。

また、「楽天・全米株式インデックス・ファンド」という商品は、米国を投資対象とする「バンガード・トータル・ストック・マーケットETF(VTI)」の「投資信託版」です。

こちらもつみたてNISA対象商品に選定されており、非常におすすめの1本です。

「楽天・全世界株式インデックスファンド」と同じ指数に連動する商品としては、SBIアセットマネジメントの「SBI・全世界株式インデックスファンド(愛称:雪だるま 全世界株式)」も人気です。

雪だるま「全世界株式」の信託報酬も非常に低いので、選ぶ時点でよりコストの低い商品を選択することをおすすめします。

▼楽天バンガード投信の詳細はこちら▼

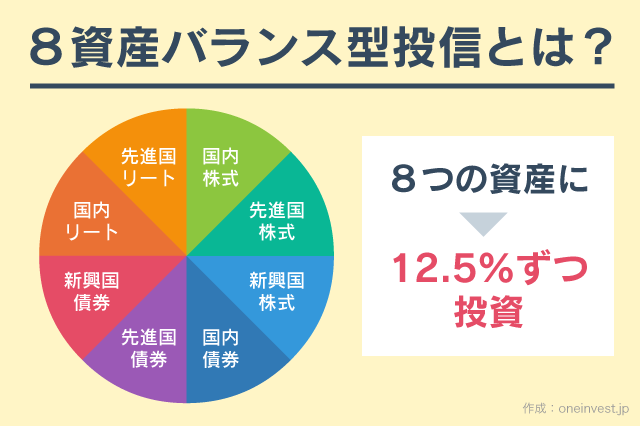

iFree 8資産バランス

▶選んだポイント

債券のみに投資するファンドは、つみたてNISAの「主たる投資の対象資産に株式を含むこと」という要件から外れるため、つみたてNISA対象商品にはできません。

一方で、「バランス型投信」であれば、債券やリート(不動産投資信託)といった幅広い資産クラスに分散投資ができます。

その中でも、8資産均等型の投資信託「iFree 8資産バランス」は、低コストかつ一定の純資産も獲得しており、多くの投信ブロガーが支持する商品の1つです。

信託報酬:0.242%

運用会社:大和アセットマネジメント

前述のとおり、つみたてNISAのデメリットとも言えるのが「主たる投資の対象資産に株式を含むこと」という条件です。

つまり、「債券」に投資する投資信託や、「リート(不動産投資信託)」に投資する商品は「つみたてNISA対象商品」とはなりません。

しかし、株式を含む「バランス型投信」であれば、つみたてNISA対象商品になります。

「iFree 8資産バランス」や「eMAXIS Slimバランス(8資産均等型)」のような商品は、「国内株式・国内債券・先進国株式・先進国債券・新興国株式・新興国債券・国内リート・海外リート」の8つの資産に分散投資を行います。

それぞれの資産に均等(12.5%ずつ)に投資をするため、バランスの取れた運用ができると言われており、多くの個人投資家や投信ブロガーにも人気がある商品です。

「eMAXIS Slimバランス(8資産均等型)」も信託報酬の低い商品ですので、その時点でより低コストな投資信託を選んでください。

また、つみたてNISA対象商品には、その他にも4資産バランスや6資産バランスの商品などがあります。

▼iFreeの詳細解説はこちら

あわせて読みたい:

iFreeを評価、低コスト投資信託の実質コストは?iDeCoで買う方法

やはり、長期運用を想定したつみたてNISAでは低コストなインデックスファンドの選択が手堅いと思います。

後述するアクティブファンドで大きな利益を狙うのも良いのですが、資産運用がはじめての方には特に、インデックスファンドをおすすめします。

投信ブロガーや個人投資家からも高い評判を得ている低コストなインデックスファンドはこちらの記事で紹介しています。

いずれも、大手銀行や証券会社がおすすめしない地味な投資信託ですが、つみたてNISA基準に対応する良質なファンドばかりです。

つみたてNISAでおすすめのアクティブファンド

続いて、特定の指数に連動しない「リターン追求型」のアクティブファンドの中から、つみたてNISAでおすすめできるものをまとめます。

一般的に、アクティブファンドは信託報酬が高いため、長期的には高すぎるコストが影響し、インデックスファンドのリターンを下回る事が多いと言われています。

しかし、アクティブファンドの中には「信託報酬が低い」かつ「インデックスファンドを上回るリターンを生み出している」商品も存在します。

実際、つみたてNISAのスタート時点で「つみたてNISA対象商品」に該当したのは、インデックスファンドが92本であるのに対し、アクティブファンドはたった14本でした。

しかしその中には、個人投資家に絶大な人気を誇る「ひふみ投信」なども含まれています。

ひふみ投信(ひふみプラス)

▶選んだポイント

個人投資家に絶大な人気を誇り、圧倒的なリターンを継続するモンスターファンド。当初から低かった信託報酬も、純資産の増加によって段階的に引き下げられています。

信託報酬:1.078%

運用会社:レオス・キャピタルワークス

レオス・キャピタルワークスが運営する「ひふみ投信」は、ここ数年で圧倒的なリターンを生み出しており、個人投資家にとても人気がある投資信託です。

ひふみ投信にはいくつかの種類があります。

※上記に加えて海外株式への投資に特化した「ひふみワールド」があります

上記3つはいずれも同じ「ひふみ投信」ですが、販売方法、信託報酬に違いがあります。

直販で買いたいなら「ひふみ投信」、証券会社で他の投資信託と一緒にまとめて管理したいなら「ひふみプラス」を選択します。

また、iDeCo(個人型確定拠出年金)だけで選択できる商品として「ひふみ年金」があります。

繰り返しますが、これらの3つの商品はいずれも、1つの「マザーファンド」で取引するため、投資リターンの結果は同じです。

「ひふみ投信」、「ひふみプラス」の両方が、つみたてNISAスタート時点で採用された14本のアクティブファンドに入っています。

以前から顧客目線の運用を心がけている資産運用会社だけに、つみたてNISAでも「ひふみ」は人気商品となりそうです。

あわせて読みたい:

つみたてNISAでひふみ投信とひふみプラスではどちらが良いか考えた

セゾン資産形成の達人ファンド

▶選んだポイント

個人投資家に人気があり、10年以上の運用実績があるアクティブファンド。10年間の年率リターンがTOPIXやMSCI コクサイ・インデックスを上回る実績を残していることから選びました。

信託報酬:1.25%程度

信託財産留保額:0.1%

運用会社:セゾン投信

セゾン投信は、セゾンカードなどでおなじみの「クレディセゾン」系列の投資信託です。2014年に「日本郵便」とタッグを組んだことから現在は「セゾンと日本郵便による資産運用会社」という安心感があります。

また、独立系の資産運用会社として10年以上の運用実績があり、個人投資家の支持も厚いです。

セゾン資産形成の達人ファンドは、信託報酬が低いわけではありません。解約時に0.1%の信託財産留保額も発生します。

しかし、10年間という長期の年率リターンが、TOPIXやMSCIコクサイ・インデックスを上回っていることから、「インデックスファンドを上回る実力を持つ投資信託」であると考えることができます。

セゾン投信では、信託報酬がさらに低い「セゾン・バンガード・グローバルバランスファンド」という商品があり、こちらも「つみたてNISA」採用商品です。

しかし、長期のパフォーマンスにおいては「セゾン資産形成の達人ファンド」が上回る結果となっていることから、今回はこちらの商品をセレクトしました。

あわせて読みたい:

セゾン投信の利回りは?評判の理由とNISAでおすすめできる理由を公開

世界経済インデックスファンド

▶選んだポイント

ネット証券のつみたて投信ランキングでも上位に入ることが多い人気の投資信託。複数のインデックスファンドに分散投資をするバランス型。

信託報酬:0.55%

信託財産留保額:0.1%

運用会社:三井住友トラスト・アセットマネジメント

世界経済インデックスファンドは、複数のインデックスに連動する成果を目指します。

実質的には「インデックスファンド」なのですが、その構成比率がやや特殊なコンセプトとなっていることから、アクティブファンドに位置づけられています。

しかし、信託報酬は0.55%(税込)と低めの設定で、これが「つみたてNISA」の対象商品として採用された理由でもあります。

「株式・債券」の比率が50%ずつのバランスの取れた設計なので、「投資対象に株式が含まれている必要がある」つみたてNISAにおいては、リスク・リターンのバランスの取れたファンドと言えます。

また、国別の分散では「日本10%、先進国60%、新興国30%」と、絶妙なバランスで構成されているのが特徴です。

上記をまとめると、世界経済インデックスファンドの投資対象と構成比率は以下のようになります。

- 国内債券:5%

- 国内株式:5%

- 先進国債券(外国債券):30%

- 先進国株式(外国株式):30%

- 新興国債券:15%

- 新興国株式:15%

このようなタイプの6資産分散投資はこれまでになく、長期のリターンもしっかりと生み出せていることから、個人投資家の人気が高いのだと思います。

ネット証券の積立投信ランキングでも、世界経済インデックスファンドは上位に顔を出すことが多く、投信選びの知識がある個人投資家からも支持されていることがわかります。

あわせて読みたい:

世界経済インデックスファンドの評価、積立投信への活用と利回り分析

リスク管理に気をつけたい「つみたてNISA」

つみたてNISAは、金融庁が厳格な採用条件を出していることから「どれを選んでも投信選びで大きな失敗はしない」というのがメリットです。

一方で、つみたてNISA対象商品はすべて「主な投資対象が株式である」必要があるため、リスク管理に気をつけたいというのが注意すべきポイントとなります。

個人的に最もベストだと思うのは、つみたてNISAでは株式中心の構成にし、債券ファンドが選べるiDeCo(個人型確定拠出年金)ではややリスクを抑えた構成にするという考え方です。

iDeCoであれば、投資対象を債券にしている投資信託が選べます。また、iDeCoはもともと将来の年金作りの仕組みなので、ややリスクを抑えた運用が適しているのではないかというのが私の意見です。

つみたてNISAとiDeCoを使い分けるのはめんどうだという場合は、債券やその他の資産が含まれている、

- 8資産バランス型投信

- 世界経済インデックスファンド

といった投資信託を1本購入しておくと良いと思います。

とあるアンケートによると「つみたてNISAをやらない理由」として「内容がよくわからない」という回答が最も多かったようです。

つみたてNISAと従来型の一般NISAの違いは、「つみたてNISA(積立NISA)と一般NISAの違い、フル活用する5つの方法」という記事で解説しています。

また、つみたてNISAとiDeCoの違いは、「つみたてNISAとiDeCoはどっちを選べばよい?違いとメリット・デメリット」でやさしく解説していますので、参考にしてください。

つみたてNISAでおすすめの証券会社は?

楽天証券は、「つみたてNISA」に力を入れる証券会社として知られています。

常時2,000本以上の投資信託を取り扱う楽天証券は、この記事で取り上げた投資信託についてもすべて、取扱があります。

また、最低100円から積立ができ、少額からでも資産運用を始めることができます。

楽天証券ならではのメリットとして、保有している楽天ポイントを使って投資積立をすることも可能です。

「この商品もおすすめですよ」というご意見は、本記事のコメント欄よりお願いします。

つみたてNISAに関する記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント