つみたてNISAでひふみ投信とひふみプラスではどちらが良いか考えた

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

つみたてNISAは、金融庁が厳格なルールを設定したことで「本当に顧客目線の良い投資信託」だけが販売されています。

以前から個人投資家に人気のあった「ひふみ投信」や「ひふみプラス」もつみたてNISAの対象商品に選ばれており、ますます「ひふみ」の勢いが加速しそうです。

今回は、つみたてNISAで長期の積立を行う場合、ひふみ投信とひふみプラスではどちらを選ぶほうがお得か考えてみました。

ひふみ投信の利回り

ひふみ投信は国内株式に投資するファンドです。これまでに驚異的なリターンを記録し続けているため、テレビでの特集をきっかけに個人投資家から絶大な指示を得ています。

記事執筆時点(2017年12月)で過去5年間の年率リターン(利回り)は、

- 過去1年間:年率43.66%

- 過去3年間:年率21.53%

- 過去5年間:年率28.64%

となっています。

特に直近1年間のリターンは驚くべき数値となっており、1年前にひふみ投信を1,000万円買っていた場合、たった1年で1,436万円になっています。

正直、この結果は出来すぎだと思いますので、将来的にひふみの年率リターンは下がると思われます。(あくまで私の個人的な意見です)

しかし、現状は上記のような驚異的な結果を生み出していることは事実であり、また将来年率リターンが下がるかどうかは誰にもわからないため、現時点では「この勢いが続いた場合」を仮定して試算するしかありません。

証券会社を通じて販売されている「ひふみプラス」も基本的には中身は同じです。

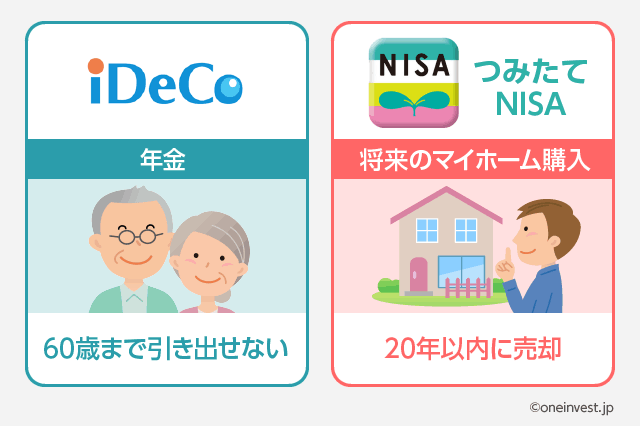

つみたてNISAの場合、最大20年間において投資利益が非課税となります。

過去5年間の利回りである28.64%を参考に、つみたてNISAでひふみ投信を20年運用するとどうなるか、積立シミュレーターで確認してみてください。

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)

つみたてNISAの年間投資枠は40万円なので、月換算すると毎月最大33,000円程度が積立できます。

仮に毎月33,000円を20年間、年率28.64%で運用した場合、20年後の資産は3億9,593万円になっています。

これが利益確定した段階で非課税になると思うと、ワクワクしてしまいます。

しかし、繰り返しとなりますが、ひふみ投信が将来においてもこれだけの高リターンを出せるかどうかはわかりません。

ひふみ投信は和製バフェットになれるか

投資信託は運用資産の規模が大きくなるほど、高いリターンを維持するのが難しくなります。

既にひふみ投信でも国内株式の投資に限界が出てきているため、マイクロソフトやアマゾンなどの外国株への投資をすすめています。

私は、これからひふみ投信の利回りは年々下がってくるのではないか?と考えています。

しかし、先ほどのシミュレーターをもう一度試していただきたいのですが、仮に利回りが10%まで落ち込んだとしても、それなりに満足できる結果になるのではないでしょうか。

今後リターンの鈍化可能性が高いとは言え、やはりひふみ投信が期待できる良い投資信託であるという事実は変わりません。

もちろん、ひふみ投信がこれからもずっと20%以上のリターンを維持し続ける可能性もあります。

なぜなら、著名投資家のウォーレン・バフェットは、年間平均22.6%のリターンを37年間継続したことで世界一の大富豪になったからです。

ひふみ投信が「和製バフェット」と言えるほどの結果を出し続けることができるかどうかはわかりませんが、少なくともそこに懸けてみる価値はありそうです。

圧倒的に低い信託報酬で運営

投資信託には

- インデックスファンド

- アクティブファンド

の2種類があります。

本来なら、コストの低いインデックスファンドに投資をするのが王道です。

しかし、ひふみ投信はアクティブファンドでありながら、高いリターンを出し続けていると共に、他のアクティブファンドよりも低いコストで運営していることで有名です。

ひふみ投信の信託報酬は0.1078%(税込)です。

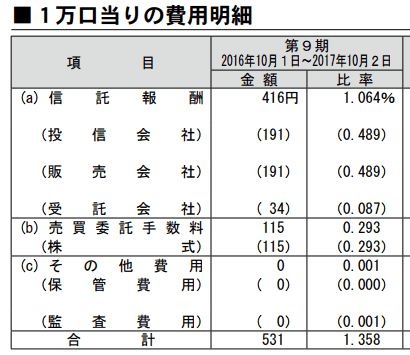

2016年10月1日~2017年10月2日の第9期の実質コストを見ても、そのコストの低さは際立っています。

ひふみ投信の信託報酬以外のコストは税込ベースで0.294%程度と優秀です。

つみたてNISAでひふみ投信とひふみプラスを比較

つみたてNISAで私たちは、2つのひふみ投信を選択できます。(もちろん両方投資しても良いですが)

- ひふみ投信

- 資産運用会社のレオス・キャピタルワークスが販売している直販商品

- ひふみプラス

- 証券会社や銀行などが販売している商品

基本的な中身はどちらも同じなのですが、ひふみプラスは販売会社が間に入るため、証券会社や銀行によっては購入時手数料がかかることがあります。

楽天証券やSBI証券であれば、ひふみプラスの購入時手数料は0円です。

また、両者は信託報酬に若干の違いがあります。

▶ひふみ投信

購入時手数料は0円

信託報酬は0.1078%(税込)

保有期間に応じて信託報酬の減額が行われる。

5年~10年保有で0.858%(税込)に

10年以上保有で0.638%(税込)に

毎月の積立金額は最低1,000円から

▶ひふみプラス

購入時手数料は販売会社によって最大3.3%(税込)(楽天証券やSBI証券なら無料)

信託報酬は1.078%(税込)

純資産総額によって信託報酬を減額

500億円を超える部分は0.968%(税込)

1,000億円を超える部分は0.858%(税込)

最低積立金額は証券会社によって異なる

楽天証券なら最低100円からの積立が可能。楽天ポイントを使っての積立も可能。SBI証券やマネックス証券の場合は最低100円から「毎日積立」が可能。

上記を踏まえて、つみたてNISAでは「ひふみ投信」と「ひふみプラス」のどちらがお得になるか考えてみました。

ひふみプラスの方がお得に

直販口座のひふみ投信と、証券会社・銀行で購入するひふみプラスの比較では、ひふみプラスの方がお得になると考えています。

ひふみプラスは信託報酬の減額条件が「純資産総額が1,000億円を超える部分」となっています。

しかし、実はひふみプラスの純資産総額は記事更新時点(2019年11月)ですでに5,000億円を超えている状態です。

つまり、スタート時点ですでに直販口座の「ひふみ投信」よりも信託報酬が低い状態で運用を始められるのです。

おそらく、ひふみプラスの純資産総額はこれからも伸び続けるでしょうから、基本的にひふみプラスの信託報酬は0.858%(税込)に近いコストであると考えて問題ないと思います。

※純資産総額が5,000億円の場合、ひふみプラスの信託報酬は0.891%(税込)となります。

今後、純資産総額が増えるほど「純資産総額が1,000億円を超える部分」の割合が増えますので、信託報酬はさらに下がります。ちなみに、純資産総額が1兆円なら信託報酬は0.8745%(税込)まで下がります。

一方で、直販口座のひふみ投信は、信託報酬の減額を受けるまでに最低でも5年間は待たなくてはなりません。

また、SBI証券の場合「投信マイレージサービス」というポイントバックの制度によって、年率0.1%のVポイントが還元されます。

投資信託の合計運用資産が1,000万円を超えると、還元率が0.2%にアップします。

投信マイレージサービスのポイントバックは「年率(付与は毎月)」でもらえるため、実質的には継続して発生する信託報酬をさらに引き下げる効果があります。

投信マイレージサービスはつみたてNISAで購入した投資信託も対象なので、SBI証券でひふみプラスを購入すると、さらに実質0.1%お得(運用資産が1,000万円以上の方なら0.2%お得)となります。

つみたてNISAの運用期間が最長20年であることを考えると、「SBI証券でひふみプラスを買う」というのが最もお得になると私は考えています。

また、SBI証券であればひふみプラスを最低100円から積立できますので、初めて資産運用する方でも安心して始められると思います。

SBI証券・マネックス証券には「毎日積立」もありますので、より細かく積立をしたい方にも向いています。

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント