証券マンがおすすめするファンドラップの評判を信じて買って良いのか

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

「退職金の運用をしませんか?」

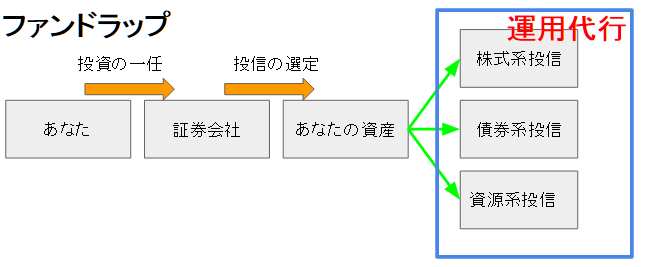

そう言いながら、証券会社の営業マンがおすすめしてくる商品。これまでは「投資信託」がその代表例でしたが、最近は「ファンドラップ」が主力商品となっています。

なぜなら、ファンドラップは「資産運用のプロに私たちのお金を預けて、運用代行をしてもらう」という仕組みだからです。

資産運用の知識がない人にとっては、非常にありがたいサービスですし、証券会社にとっても自由に売買できるのでやりやすいのです。

しかし、営業マンがおすすめしてくるにはワケがあります。

そのファンドラップ、評判を信じて本当に買っても良いのでしょうか?

今回は、ファンドラップの特色と、メリット・デメリットをまとめます。

ファンドラップのメリット

まずは、ファンドラップがなぜここまで流行るのかという話。

プロに運用を丸投げできる

ファンドラップは、「忙しくて資産運用を考える時間がない富裕層の方」から「知識がなくてどうやって運用すればよいかわからない初心者の方」まで、幅広い方のニーズに対応した商品です。

なぜなら、ファンドラップは実際の資産運用をすべてプロに丸投げできる「投資一任サービス」だからです。

1.自分が希望する運用方針を決定する

リスクが大きくてもとにかく大きなリターンが欲しい人もいれば、リスクを抑えて定期預金よりも少しだけ利回りが良い程度の運用でいいという方もいます。

こういった、おおまかな運用方針を自分で決定します。もちろん、最適な資産配分などはプロの視点からアドバイスをもらうこともできますので、プロと一緒に運用方針を決めていくことも可能です。

2.プロが運用してくれる

あとは、ファンドラップの口座に運用資産を入金するだけです。

実際の取引、定期的な資産の組み換え、配分比率の調整などはすべて証券会社が自動的にやってくれて、私たちは定期的に送付される運用レポートで内容をチェックするだけです。

3.運用方針の途中変更も可能

もちろん、解約や運用方針の変更は自由です。

投資信託(ファンド)に投資をする投資信託(ファンド)のことを「ファンド・オブ・ファンズ」といいます。ファンドラップをわかりやすく説明すると、「自分だけのセミオーダー形式のファンド・オブ・ファンズ」となります。

一般的に、ファンド・オブ・ファンズは運用方針が決まっています。また、資産の配分比率を変更するのも難しいです。

ファンド・オブ・ファンズでは、私たちが「もう少しリスクを取りたい」と思っても対応できません。しかし、ファンドラップにはそういった微調整もできる柔軟性があります。

ファンドラップを販売している金融機関は「野村證券」や「大和証券」「SMBC日興証券」といった大手ばかりなので、資産運用の腕前に関しては申し分ないでしょう。

また、1つのファンドラップで幅広い投資信託を間接的に購入できるので、リスク分散についても心配ありません。

あわせて読みたい:

ファンドラップ総まとめ!証券会社ごとの手数料を比較

ファンドラップのデメリット

続いて、ファンドラップのデメリットをまとめます。

実は、ファンドラップは投資家の間で批判的な意見が多いです。その理由は概ね以下のような内容です。

手数料が高すぎる

ファンドラップは、購入手数料は無料です。

しかし、運用報酬としての手数料が継続して発生します。ファンドラップの中には「固定報酬+運用結果に応じた成果報酬」を設定しているケースもありますが、一般的には毎年「固定報酬」をコストとして支払わなければなりません。

この「コスト」なのですが、運用結果が上手くいって利益が出た時はもちろん、市況が悪化して損失が発生しても同様に支払う必要があります。

つまり、お金を預けて運用を代行してもらい、その結果として資産が減ったとしても、手数料は必ず取られてしまう。。。という事態も起こるわけです。(もちろん、これは他の投資信託などでも同じです)

また、ファンドラップは手数料が高すぎると言われる事が多いです。

投資のプロに運用を一任して、投資信託の売買を行ってもらうサービスなので、「投資のプロ」への報酬と、「投資信託」の報酬がダブルで発生します。

これらを合算すると、年間の手数料率は運用資産残高の2%~3%に相当することも少なくありません。

仮に運用資産残高に対して年率3%の手数料が生じるとすると、リスクを取って年率5%のリターンを上げても、実質的には私たちの利益は2%だけとなってしまいます。

そして、損が出てしまった年は、私たちは1円のもらいもないままで、手数料だけが3%取られてしまうのです。

ファンドラップは大変魅力的なサービスですが、ファンドラップでの運用を考える時は、毎年継続的に発生する手数料率に注目することをおすすめします。

もっとも、最近は各社がファンドラップの取扱を始めているので、将来的にはこうした手数料率は下がってくるのではないかと私は予想しています。

特に最近の流れとしては、投資先の選定をロボットに任せるロボアドバイザーも話題です。

管理人より

大手証券会社のファンドラップは手数料が高すぎるという問題が指摘されています。

ファンドラップのような「投資一任サービス(おまかせサービス)」で運用したい場合は、ロボアドバイザーの活用がおすすめです。

ロボアドバイザーの場合、トータルコストは年率1%前後となっており、これも決して低いわけではありません。

しかし、ファンドラップと同様の「完全おまかせ」が実現できるため、コストの安いファンドラップとして個人投資家に人気です。

特に、ロボアドバイザー大手の「ウェルスナビ」と「THEO(テオ)」については、中立的な投資先の選定が行われるため、大手金融機関が販売するファンドラップよりも安心して運用を任せることができます。

代表的なロボアドバイザーは以下の通りです。

- ウェルスナビ

- THEO(テオ)

- 楽ラップ(楽天証券)

- ON COMPASS(マネックス証券)

テオとウェルスナビの比較については「ウェルスナビとテオはどちらを選ぶべき?ロボアドバイザー比較のまとめ」で解説していますので、合わせてご覧ください。

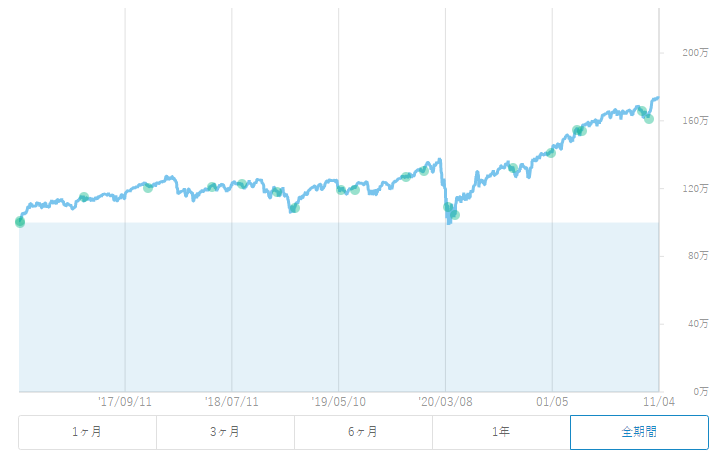

ロボアドバイザーで70%超のリターン

私自身、ロボアドバイザーのウェルスナビで運用していますが、5年間で70%以上のリターンを得ています。(2021年11月3日時点)

年率換算すると年11.75%のリターン(複利利回り)となります。

5年前に資金を投じて以来、完全おまかせのほったらかし運用です。

今後、株式市場の暴落などにより、一時的に資産が目減りすることもあるとは思いますが、売るつもりはありません。

10年、20年、30年と長い目線で、じっくり育てていくつもりです。

1万円から始められるファンドラップも

また、大手証券会社の販売するファンドラップは最低300万円程度の資産が必要です。

一方で、最近はネット証券を中心に「小額からスタートできるファンドラップ」も登場しています。

上記でも少し触れましたが、ロボアドバイザーのTHEOや楽ラップ、ウェルスナビは1万円から始めることができます。

これまでとは違い、ファンドラップを利用するにあたって多額の資金を用意する必要はなくなりました。

また、このようなロボアドバイザーの方が中立的でありコストも低いので、これからの「投資おまかせサービス」の業界標準になっていくと思います。

あわせて読みたい:

楽ラップはなぜ30代・40代に人気?楽天証券ロボアドバイザーの運用実績を公開中

こちらの記事もあわせてご覧ください。

あわせて読みたい:

銀行や証券会社が力を入れるファンドラップとラップ口座の違いは?

ファンドラップについてもっと調べる

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

27件のコメント

ファンドラップを始めるとき相場が高くなっている時に始めるか下がっているときに始めるのとどちらがよろしいでしょうか。

コメントありがとうございます。

ファンドラップは長期投資での運用になると思いますので、相場が下がっている時に買うことをおすすめします。

とはいっても、今の相場が高い状態なのか安い状態なのかはプロでも見分けられないほど難しいものなので、「ドルコスト平均法」などを使って、毎月積み立てをすることで、相場の動向に関係なく平均的な価格でファンドラップを買うことができます。

ドルコスト平均法についてはこちらの記事もご参照ください。

https://oneinvest.jp/dollar-cost-merit-demerit/

3年前退職金の運用先を迷っていたところ、姉がわずか3ケ月経過したところで3%程度の利益があったことことを聞き、すぐ私も加入しました。契約時年2~3%運用が期待で十分リスクの少ないで最低金額で加入した。3ケ月後まで順調な推移をしていたのでさらに増額もう1社にも加入しほぼ退職金の半分以上を投資した。

その直後たった1月で13%も減少その後1度たりと元本に戻りません。

・相場が高いとき買えば大損します。

・「プロのファンドマネジャー投資を管理」してくれると期待したが実際は違い ます。

・元本が減った分で運用されていきますので1度10%近い損がでれば、その後 たとえ2%で運用できたとしても1%~2%高い手数料をとられば元本を取り 戻すことは何10年もかかります。

確かに長期投資の条件で加入したがストレスがたまります。

収入のアテが無くなる高齢者はファンドラップは辞めたほうが良いですね。

相場が下がったとき=買いですので、評価額が減少したときに資金を追加しないといけないのです。

元本を削りたくないのなら、高金利の定期預金が良いです。

リスクをとってリターンを取りに行くのが投資の本質だと思います。

コツコツ貯金して少しまとまった金額になりました。すぐに使う予定はないので、できたら定期預金よりもっと利率がいいものがないか、投資信託を買おうと、相談したところすすめられたのがラップファンドでした。野村証券です。しかし、運用のレポートを見るたびにコストで何万円も取られ、4か月目ですが元金をかなり割り込んでいます。節約しせっかく貯金したのに、どうして…と後悔していますが、証券会社の人は10年ぐらい持てば必ずあがりますからと言います。損を覚悟でももうやめたほうがいいのか、10年ぐらい放置すればいいのでしょうか。店頭で証券会社の人のいいなりになり、その場で断り切れず買ってしまったこと、もっと下調べして勉強すればよかったと反省しています。

コメントありがとうございます。

まず、「相場に絶対はない」ので「必ず上がります」という保証は誰にもできません。

その上で、いま売るべきか、上がるのを期待して待つべきかという判断ですが、これはご自身で決定する以外にありませんし、またその判断が正しいかどうかは未来になってみない限り誰にもわかりません。

その上で、私の意見を言うとすれば、一度売却して整理してしまうのをおすすめします。

そもそもコストが高い商品ということであれば、(未来の結果がどうなるかは別として)、より低コストな商品に乗り換えることが、現時点で取れる最も合理的な行動かと思います。

自分で運用する時間あるか

知識経験あるのか

自分で運用する意識あるのか

手数料はサービス内容と契約後のフォローで高いか安いかがきまります。

自分に合ったリスク許容度の判定ができる人は少なく事後の定期的なメンテナンス出来ない人がほとんどです。ラップの価値はそこです

今晩は。現在、野村証券でファンドラップを申し込もうか、迷っているところです。いろいろな情報提供ありがとうございます。もう少し考えてみます。

2年前に野村証券に進められて、約1000万程フアンドラップを購入しました。毎月投資の知らせが来ていましたが、あまりよくわからないので、放置しておきました。

ある日子供が来て、父さんも高齢なのだから債権等が有れば、そろそろ整理した方が良いと言われ、フアンドラップを解約することにしました。係の方が説明に来ると言ってくれましたが、又他の商品を進められると困るので、解約届けを郵送しました。

下がっているとは覚悟していましたが、清算した払い込み金額を見て唖然としました、1千万がたったの5百万ちょっとになっていました。

株が下落した上に手数料が多額なので、減ってしまったようです。

銀行預金より少しもうけよう?と思い証券会社の勧めに乗ってしまったのが間違いでした。

老後の貯金が減ってしまいましたが、「オレオレ詐欺」にかかったと思ってあきらめることにしました。

もし購入を考えておられる方は、私の二の舞にならないように、具体的な説明をよくお聞きになることをお勧めします。

私の二の舞にならないように

ファンドラップの知識がないままに退職金 900万を全額費やしました。現在 1年たちましたが10万ほど利益があります。知人に相談したところ それは危険だ すぐに売却したほうがいいといわれたのですが。1年で10万。暴落したらどうなるの?と たしかに 長期型といわれたのですが 本当に心臓に悪くて・・・

ファンドラップに野村証券、大和証券に500万ずつ2014年に投資しました。たまたま時期が今より良かった事でマイナスにはならずに両社合わせて1年近くの運用で60万位の利益がありました。一時は倍近くの運用益があったものの、多少の投資経験のあった私には益の確定も自分で出来ず、又、手数料の高さに辟易し我慢出来ずに解約しました。潤沢な資金がありマイナスになっても放置出来る位の余裕がある人の商品だと思います。加入者さんの心臓に悪いと仰るお気持ちよく分かります。解約手続きを申し出た時の両者共の態度の悪さも忘れられず、口座も解約しました。

プロに任せる、といえば聞こえがいいが、私の50年近い経験によれば、証券会社にプロはいない。なぜなら彼らは売買手数料で儲けることしか考えてない。資産が減っても手数料を取る。こんな詐欺的商法を公共の電波で持ち上げたマスコミの罪は大きい。自分の判断で投資して失敗したら諦めもつくし、長期的に保有すれば利益が出る場合もある。人任せは駄目だと思います。

汗を流して一歩ずつ進んでいくのが一番いいのかな!

10数年間夢を見させて貰いました。

60代の私、そろそろ投資から足を洗い、卒業するかな?

人任せでわダメ。ファンドラップが最期の投資と思っていたけど。

よく考えてみたい!

株や投資信託は、ひと言で言えば、一発勝負となります。当たれば、ファンドラップよりも利益は大きくなります。しかし、永遠に保有してよい株や投資信託があるのでしょうか?。世の中が流動的である以上、株や投資信託は、どこかで乗り換えることが多くなってしまいます。結果、どちらが手数料が高いのか、予測は出来ません。

この商品は自分での資産を増やすことができると思っていませんか?N・D社によると1兆円近い個人資産を保有しているそうです。この商品は2006年にでき2008年リーマンショックで半分になった人もいるそうです。その後2017年までのグラフを見せ途中の経過がどうあれ右肩上がりになっていますと胸を張って説明をしていますが、1度原資が減るとその後元に戻る時間は相当かかります。この商品は分散型の運用で国内・海外のすべての経済状況が順調でないと増えません。良い状況はいつまでも続きません。手数料が最低3~4%でこれ以上の儲けが無いと増えません。手数料も先取りする会社もあります。退職金をこれで運用したい人は絶対やめてください。

あまりにも熱心に勧められて理解しないままファンドラップを契約しました。

確かに上昇していた時期もありますが、元本割れの時期もあります。

株と同じように上がったり下がったりの繰り返しです。

プロにお任せといいますが結局自己責任です。

私は昨日、日経平均が上昇しているのを確認し、ネットでファンドラップが元本を割っていないことを確認して窓口で解約をしてきました。

ファンドラップを買うなら買う時期が大事だと気づきました。

売るにもタイミングが大事かと思います。

大事な資金を人任せにしてはいけないと思いました。

ファンドラップラップはプロが手掛けるので安心してくださいとの事、何も知らないので言われるままに投資、今年で10年になるが2~3%程度しか増えておらず配当もなく何が一任勘定か、担当者に聞けば今に増えるというばかりでそのまま続けてきたがもう限界で解約する予定。通常プロがやれば利益が出るのが当たり前、多分利益が出ていても還元せず会社の利益に取り込んでいると思いたくなる。こんな会社に信用したのがバカだった。皆さんファンドラップには注意下さい。

83才、77才の夫婦です。500万ずつのファンドラップをすすめられてます。なけなしのお金なので断りつずけてますが懲りずにすすめて来ます。そんなに安心して安定した利益の得られる商品なのでしょうか?

コロナウィルスの影響で株が大きく下がるのと同時にファンドラップも見る見るうちに100万円の利益がでていたのが50万円のマイナスになった時点で解約を申し込みました。外国株や色々混じっているので全部処理するのに2週間程かかると言われました。結局処理が終わるのに20日程かかってその間暴落の毎日でした。そしてマイナスが

150万円を超えました。日数のかかる解約だと思いました。

みなさんからの質問には回答がないのですか?

>No Nameさん

おかげさまで、当サイトには多くのコメントをいただいております。全てのコメントに回答するのは時間の都合上難しく、また中には私が回答すべきではない内容や、ご意見も含まれます。

ですので、回答がないコメントについては、「第三者の回答や意見を期待する。」というスタンスで運営しております。

何卒ご理解いただけますようお願いいたします。

そもそもファンドラップは分散投資をしているので、大きく儲かる物ではないと思います!

管理&運用をお任せする金融サービスです!

世界経済が成長していくなら分散投資でリスクを抑えながら少しずつ資産を増やしていくのに最適なのがファンドラップになると思います。

ただ、手数料が年間で2~3%のものはたしかに高いし利益も出にくいですよね。

でも、利益を取りたいならリスクを負わないと、日本ではお金は増えませんよ。

元本を割りたくない人は定期預金が一番です!

ラップ口座やっています。面白味がなくおすすめできません。

個別米国株の含み益が最もアウトパフォームしています。

FPの立場から一般的にお勧めする方法としては

時間リスク分散効果が得られる積み立てです

・確定拠出年金の積み立てを最大にすることです。

・次にお勧めするのは投資信託をNISAで積み立てる事です。

NISAで積み立て可能な投資信託を調べ、

リスク許容度等の貴方の状況に最適なものを徹底的に調べてから

初めて下さい。

信託銀行からファンドラップを勧められました。

分散投資で安全を図っているとのことで良さげかなと思いましたが

皆さんのコメントを見ていると、そうでもないのですね。

特に今は株式は高値の局面ですから買い時ではなさそう。

一括での購入なので迷っていますが、やはり今は買い時ではないということでしょうか。

>くまぽんさん

今の水準が買い時かそうでないかは誰にもわかりません。下手に他人(特に証券会社の営業マンやプロを名乗る人々)の意見を聞くよりも、ご自身での判断を大事にするのが一番かと思います。

くまぽんさんが「今は株式は高値の局面ですから買い時ではなさそう」だと考えておられるのであれば、その判断を尊重するべきだと私は考えます。

1年前、銀行からすすめられ契約しました。

初心者なので、利益少な目で結構ですが、リスク低めの設定もできるならということでお願いしました。

いま、無職になり、改めてりそなファンドラップについて勉強し、リスク低めの設定=債権、株式が半々のバランス型ではないということに気が付きました。

また、銀行の説明では、何かあったらプロがポートフォリオを組替えしていくとのことでしたが、契約時の運用配分は変わらず、暴落していくのを見ているだけです。

対抗策としてスイッチングができるみたいなので、ほぼ債権状態な配分から株式を組み込んだ比率に変更したいと思っております。

しかし、契約者である主人と銀行とのタイミングが一か月以上先の休日相談会であり、いまは、ただただ暴落していくのを見ているしかないようです。

いま反省点として思うのは、

・我が家が勉強不足だったことと。

・忙しい会社員は時間の都合のつくネット証券が便利。

(窓口で会話しながら契約が安心と思っておりました。)

です。

みなさま、お互い後悔のないよう勉強していきましょう。

ファンドラップを勧められています。

500万の預け入れを検討中ですが、

手数料が毎年75000円かかると説明受け

正直高いなぁと…ですが

それ以上の利回りを期待出来ると言われてます。勿論その保障はありません。

どうしようか悩みます、、