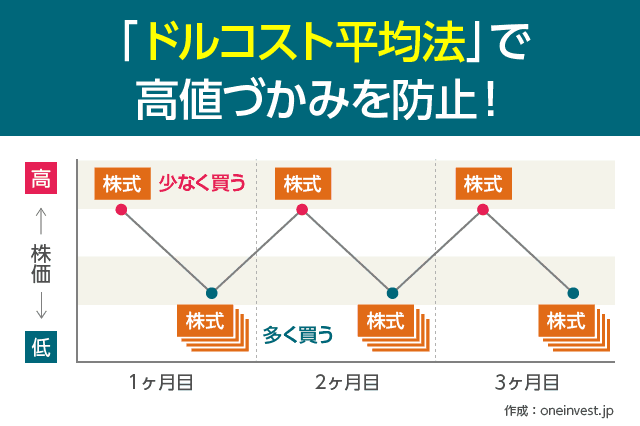

ドルコスト平均法のメリットとデメリット!本当に有効な投資方法なのか

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ドルコスト平均法という言葉をご存知でしょうか?

耳慣れない言葉ですが、ドルコスト平均法を一言で説明すると「積み立て」のことです。

市場の先行きは誰にもわかりません。仮に投資資金が100万円あったとして、一度の投資で全額を投入した場合、そこが最高値だと、もうどうすることもできません。

もちろん、自分では安値だと思って資金を投じるわけですが、市場の先行きは誰にもわからないので、「安いと思って買ったら高値掴みだった」ということはよくある話です。

そこで、投資資金の100万円を一度に全額投入せずに、毎月10万円ずつ10回に分けて投入します。

このように、時間をかけて買付を行うことで、安値でもないが高値でもない平均的な位置で買うことができるのが、ドルコスト平均法という投資手法です。

一般的に、ドルコスト平均法は良い投資手法であると言われていますが、それは本当なのでしょうか。今回は、ドルコスト平均法が持つメリット、そしてデメリットについて考えてみたいと思います。

ドルコスト平均法のやり方

ドルコスト平均法は、予定している投資資金を、複数回に分けて市場に投入する方法です。

1発買いをするのではなく、毎月1回など複数回に分けて購入します。これがドルコスト平均法の1つめのポイントです。

2つめのポイントは、株価や為替が上がろうが下がろうが定期的に買付を行うことです。

株価が下がった時だけ買い増しをするのは「ナンピン買い」といい、これはドルコスト平均法とは異なります。

ドルコスト平均法の目的は当初から予定していた金額分を平均的な位置で買うことなので、相場変動を無視して、定期的に買付をすることが大事です。定期積立と同じです。

3つめのポイントは、1回あたりの買付額を同額にすることです。100万円を10回に分けて買うのであれば、毎回10万円ずつ買うようにします。

こうすることで、株価が下がると自然と購入株数が増え、株価が上がると購入株数が増えることになります。

- 定期的に

- 毎回同じ金額分を

- 複数回に分けて機械的に買う

この3つのルールを守ってドルコスト平均法を実践すれば、高値掴みをすることなく平均的な位置で資産を購入することが可能です。

ドルコスト平均法のメリット・デメリット

ドルコスト平均法の最大のメリットは、初心者でも簡単に実践できることです。

売買について一切考えることなく、毎回同じ金額を同じタイミングで機械的に買っていくだけで、高値づかみをすることなく平均的な位置で購入できます。

どれだけ良い銘柄に投資しても、買う位置が悪ければ確実に損をするわけですが、ドルコスト平均法を使うことでこのリスクを回避できます。

あとは、良い銘柄選びにじっくりと時間をかけるだけで、初心者でもそれなりの投資パフォーマンスを出せるというわけです。

逆に、ドルコスト平均法には安い位置で大量に買うことができないというデメリットがあります。

プロの投資家は、現在の相場が高値圏にあるのか安値圏にあるのか、ある程度判断することが可能です。

この判断は非常に難しいのですが、大成功を収めている投資家の多くは、安いタイミングで一気に買い、高いところで一気に売って利益を稼いでいます。

しかし、ドルコスト平均法を実践することで、購入単価は平準化されるので大負けはないが大勝ちもないということになってしまいます。

そういう意味では、ドルコスト平均法は初心者向きというか、初心者でも負けない投資家になるための投資手法の一つと言えます。

また、時間をかけて市場に資金投入するため、複利が効くのも遅くなります。簡単に言うと、リスクを低くできる分、短期間で利益を追求したい場合には不向きというわけです。

ドルコスト平均法は特に、長期投資でコツコツ買い進めていく場合におすすめです。例えば10年、20年というスパンで投資を考えた場合、現時点の相場が高いのか安いのか、誰にもわかりません。

そこで、10年、20年をかけてコツコツと積み立て(ドルコスト平均法)による投資をおこなっていく。そうすれば、20年という長期の相場でも必ず平均的な位置で株式を取得することができます。

短期の相場は比較的予想しやすいので、自分の相場観に基づいて一気に大量購入しても良いですが、長期の相場を予想することは極めて困難なので、ドルコスト平均法の活用は極めて重要な戦略となります。

株式投資の場合、経済成長に伴って株価は上がっていくのが普通です。一時的な下げがあったとしても、長期的な視点に立てば、基本的に相場は上昇していきます。

よって、値頃感で売買することなく、機械的にコツコツとドルコスト平均法を使って買い増し続ければ、最終的には利益を生む可能性が高くなります。(もちろん銘柄の選定も重要ですが)

積立投信を活用してリスク分散する

定期的に買付を行うのが面倒な方は、積立投資信託を活用するのがおすすめです。

投資信託の中には、銘柄分散・国際分散をした上で運用しているファンドも数多くあります。

そのような投資信託に積立を設定しておけば、毎月自動的に買付が行われるので、少ない投資資金でもリスクを分散しながら、資産運用が行えます。

▶外貨預金でドルコスト平均法を使う

銀行のサービスに「外貨積立」がありますので、毎月の積立金金額を設定して申し込みます。毎月の積立金額などは途中変更も可能です。

▶投資信託でドルコスト平均法を使う

投資信託で「積立買付」を選びます。もし、口数買付・金額買付の選択が表示されたら「金額買付」を選びます。

ネット証券大手のSBI証券・マネックス証券では「毎日積立」というサービスを実施しているため、1ヶ月単位ではなく1日単位でより細かくドルコスト平均法を実践できます。

投資信託の積立方法については「投資信託の金額買付・口数買付・積立買付の違いとメリット・デメリット」をご覧ください。

▶ETFでドルコスト平均法を使う

残念ながら、ETF(上場投資信託)には積立機能がありませんので、自分自身で定期的に注文を出してドルコスト平均法を実践する必要があります。

手数料は少しかかってしまいますが、最近人気のロボアドバイザーを使うとETFの自動積立ができます。

また、最近はSBI証券が米国株式・ETF定期買付サービスを開始しています。

→SBI証券の詳細はこちら

非常にシンプルな投資手法ですが、実は積立投信を活用する方法はとても賢い手法です。

かの有名な投資家「ウォーレン・バフェット」も、2004年の年次総会で下記のように語っています。

非常に低コストのS&P 500インデックスファンドに投資したら(その場合、一度に投資するのではなく、10年以上にわたってナンピン買いしましょう)、同時期に投資を始める人の90%よりもうまくやれます。

また、ウォーレン・バフェットの師匠であるベンジャミン・グレアムも、ドルコスト平均法による買付を推奨しています。

以上、ドルコスト平均法のメリットとデメリット!本当に有効な投資方法なのかでした。

本文中で、「プロの投資家は、現在の相場が高値圏にあるのか安値圏にあるのか、ある程度判断することが可能」と述べました。

さまざまな市場サイクルに関する理論をまとめた書籍「市場サイクルを極める」のレビューはこちらです。あわせてご覧ください。

あわせて読みたい:

ハワード・マークス「市場サイクルを極める」を読んで学んだこと

ロボアドバイザーがETFの定期買付から運用までを代行してくれる、FOLIOの「おまかせ投資」。

つみたて投資に特化した証券会社「tsumiki証券」の記事はこちら。

あわせて読みたい:

tsumiki証券を評価、丸井グループが手がけるつみたて特化の証券会社

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント