ウォーレンバフェットのアメックス株への投資から学べる3つの視点

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

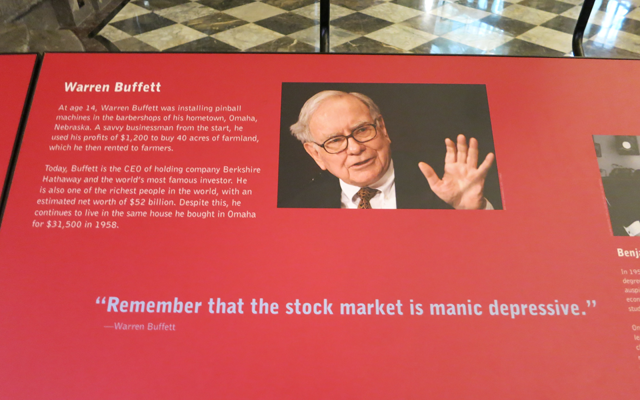

ウォーレン・バフェットが率いるバークシャー・ハサウェイ社は、数多くの企業の大株主として名前を連ねています。

バークシャー・ハサウェイは、クレジットカードで有名なアメリカン・エキスプレスの筆頭株主として、10%以上の株式を保有していることでも知られています。

バークシャーのアメックス株への投資は、ウォーレン・バフェットの投資活動の中でもTOP5に入るであろうディールの一つです。

ウォーレン・バフェットのアメックス株投資から私たちが学べることはないか、詳しく学びます。

アメックス株の暴落で救済に応じた形で取得

昔はトラベラーズチェックや旅行代理業で成長していたアメリカン・エキスプレスですが、現在はクレジットカード会社として有名ですよね。

クレジットカードの世界シェアはVisa、MasterCardに続いて3位(ユニオンペイ除く)となっていますが、アメックスは富裕層顧客を中心に開拓しているため、そのブランド力は非常に高いです。

バフェットはコカ・コーラやP&Gなど、揺るぎないブランド株に投資するのが大好きです。アメックスもその中の一つと言えます。

バフェット自身もアメックス株への投資を決断した理由として「今後も何が起きても揺らがないブランド」と述べています。

ウォーレン・バフェットがアメリカン・エキスプレス株を取得までの流れは以下のとおりです。

1960年代にサラダオイル事件が発生

とある企業がサラダオイルを担保にして6,000万ドルを借りていました。このお金を融資していたのがアメリカン・エキスプレス社だったのですが、実は担保となるサラダオイルは存在せず、貸付先が破綻。

アメックス社は巨額の詐欺事件に巻き込まれてしまい、6,000万ドルの損失を被りました。

↓

アメックス株が暴落

当時のアメックスの企業規模に対して6,000万ドルの損失はあまりに大きかったため、同社株は大暴落し、倒産するのではないかという事態に。スキャンダルによってイメージも大きく悪化しました。

↓

自身でリサーチを開始

バフェットは自分で店頭のレジをチェックするなどしてアメリカン・エキスプレスが本当に信用を失ったのかを確認しました。

巨額損失で株価は大きく下がっていても、消費者はこれまでと同じようにアメックスを使っているという状況を自分の目で確認して、「このブランドは揺るぎない」と確信し投資を決断。

↓

資産の40%を投じてアメックス株に投資

この時の投資額は700万ドルとも1,300万ドルとも言われていますが、すでに(他の株を買っており)購入原資である手持ち現金がなかったので、この時の現金はバフェットの個人資産から拠出しています。

↓

アメックス株は2年後に3倍となり、バフェットは2,000万ドルの利益を得ました。

株価が値を戻した時に一部株式を売却していますが、その後も長年にわたり保有しし続けていることを考えると、「暴落時に取得 → リバウンドで一部売却 → 残った株を長期保有」というのが一連のスタンスだとわかります。

(このパターンは後に紹介するゴールドマン・サックス株への投資でも使われています)

参照:ダンドーより

また、アメックス株はクレジットカード事業の不振で1990年代にも窮地に陥っていますが、この時もバフェットは救済に乗り出して同社株を買い増しています。

この時のバフェットの発言が書籍「スノーボール」に書かれています。

「私たちのやり方は、たいがいの投資家に比べると、とうてい分散的とはいえません。

知りえた事実と推論の正しい確率がきわめて高く、なおかつ投資対象の潜在的価値が劇的に変化する確率が非常に低いという条件下では、純資産の最大40%を1種類の株に投じることもあります。」

フォーブスの記事より。

アメリカン・エキスプレスへの投資は、彼の考え方を示す好例だ。バフェットは同社が実在しないサラダ油を担保にしたスキャンダル事件に巻き込まれて、大損害を被ったあとに、その株を買った。

購入に先立ち、彼は自らリサーチをした。たとえばライバル社の人間と話したり、オマハのステーキハウスでレジを見張り、客がいままで通りにアメックス・カードを使用しているかをチェックしたのだ。

その結果、バフェットは、アメリカン・エキスプレスがトラベラーズチェックのビジネスで揺るぎない地位を占めていること、そしてクレジットカードのビジネスでも急速に同じような地位を確保しつつあることを確信した。

「わかるかね」と、バフェットは言う。「アメリカン・エキスプレスのネームバリューは世界でも指折りだ。経営陣がひどくても、必ず利益を上げられる。

アメリカン・エキスプレスはトラベラーズチェック市場では後発で、全米最大級の銀行2行と競わなければならなかった。だが短期間で80%以上のシェアを押さえ、以来その地位を脅かされていないんだよ」。

ちなみに、ウォーレン・バフェットが使っているのはアメリカン・エキスプレスのグリーンカードであるのは有名な話です。

ブラックカードやプラチナカードでなく、グリーンカード(一般カード)を使っているのが、バフェットらしいですよね。

アメックスへの投資でバフェットは資産の4割を1銘柄に投資しています。

自分の資産のうち、何パーセントを投じるべきか?の最適解を求める方法として、ウォーレン・バフェットは「ケリー基準(ケリーの公式)」を使っていると言われています。

最適な投資サイズを測るために使える「ケリー基準」は下記の記事で詳しく解説していますので、あわせてご覧ください。

あわせて読みたい:

ケリー基準(ケリーの公式) ウォーレン・バフェットも使う投資サイズ判定法

ゴールドマン・サックスへの投資に似ている

アメックス株への投資タイミングは、近年有名となったゴールドマン・サックス株への投資にも似ています。

2008年頃のリーマン・ショック(金融大手のリーマン・ブラザーズが破綻)時は、銀行や証券会社、そして保険会社などのあらゆる金融企業がいつ破綻してもおかしくない状況でした。

結果的に、支援を受けられなかったリーマン・ブラザーズをはじめとするいくつかの大手金融株が破綻したのですが、実はゴールドマン・サックスもまた、破綻すれすれの状態でした。

(リーマン・ショック時にゴールドマン・サックスがいかに危険な状態だったかは、小説「ハゲタカ」の著者である真山仁さんの「グリード」という本を読むとわかります。)

この時、ゴールドマン・サックスが支援を求めたのがウォーレン・バフェット率いるバークシャー・ハサウェイでした。

バークシャー・ハサウェイは金融危機下のゴールドマン・サックス株暴落に乗じて、同社の優先株やワラントを大量に、しかも格安で取得。この時取得した株式は後に普通株に転換され、2015年に一部を売却しています。

保有株を売却する以前は、ゴールドマン・サックスの大株主にもなっていました。

多くの投資家が「この会社は倒産する」と思えし暴落の中で、大量取得することで圧倒的な利益を出すこの手法は、アメックス株への投資タイミングに似ています。

もっとも、素人がこの方法を真似をすると、投資先の破綻に巻き込まれかねないので注意が必要です。(日本でもJALやエルピーダメモリなど大型倒産の事例は少なくないですからね…)

バークシャー・ハサウェイは、リーマンショック時に取得したゴールドマンサックスの優先株を普通株に転換し、2015年に一部を売却しています。

しかし、2018年8月のロイターの報道によると、バフェットは再度ゴールドマンサックス株を買い増したようです。

2018年8月のゴールドマンサックスの株価は、2015年よりも上がっています。

このことから、バフェットは過去に一部売却している銘柄を、その後さらに高値で買い戻すという行動を取ることもあるということがわかります。

アメックス株はポートフォリオで高い比率を占める

また、ウォーレン・バフェットは集中投資によって効率的なパフォーマンスを上げているのも特徴です。彼のポートフォリオの中心を占めるのは、

- ウェルズ・ファーゴ

- コカ・コーラ

- アメリカン・エキスプレス

- プロクター・アンド・ギャンブル(P&G)

の4社で通称「ビッグフォー」と呼ばれている銘柄群です。

2019年1月現在では、アップル株を大量に取得しており、ポートフォリオの中心となっています。

バフェットは長期投資家ですが、ポートフォリオの構成比率は変化し続けています。

昔からこの4社が4大銘柄だったのですが、近年ではテクノロジー株のIBMへの投資を増やしており、現在はIBMやクラフト・ハインツなどがビッグフォーに仲間入りしており、ビッグファイブ、ビッグシックス?となっています。

話題性も大きかったIBMへの投資は「失敗だった」とバフェットも認めています。

IBM株も大量に取得した銘柄のひとつでしたが、その後すべて売却するに至っています。

上位4社への投資比率はポートフォリオ全体の約6割を占めているほど。

ウォーレン・バフェットのリスク分散、集中投資についての考え方はこちら。

→バフェット流のリスク管理術!偉大な投資家が勝ち続ける理由

あわせて読みたい:

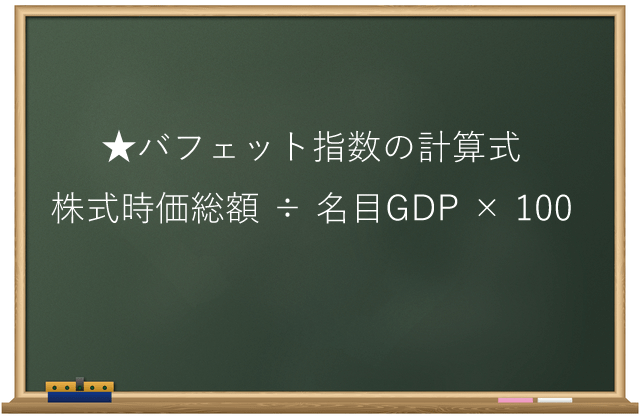

バフェット指数の計算方法、株式市場の割高・割安を判断できる指標

バフェットの投資術をもっと見る

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント