バフェット銘柄として有名な5つの米国株、なぜその株が買われたのか

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ウォーレン・バフェットは、長期投資で成功した数少ない投資家です。

一度買った株は基本的には売却せず保有し続けます。バフェットが投資した株は、長い時間をかけて大きな値上がり益と、驚くような配当利回りを生み出します。

さらに、保有期間中の含み益には税金がかからないため、税金の支払いを繰り延べ複利効果を最大にするという特異な手法がバフェット流と言えます。

バフェットは「少数銘柄への集中投資」を好み、極端な分散投資を嫌います。

少数の銘柄の株式を大量に保有するため、一度買った株を簡単に売却することができず、それが必然的に長期保有につながっている部分もあります。

今回は、投資家のウォーレン・バフェットが投資した5つの代表銘柄について、その取得理由をまとめます。

バークシャー・ハサウェイが保有する5つの銘柄

ウォーレン・バフェット氏が率いるバークシャー・ハサウェイが保有する5つの銘柄について調べてみました。

※下記の情報は記事執筆時点(2017年)のものです。バークシャー・ハサウェイは、保有株を売却することもあり、現時点で株式を保有していない可能性もあります。

コカ・コーラ

バフェット銘柄として最も有名なのは米国コカ・コーラです。

バフェットがコカ・コーラに目をつけたのは、そのブランド力が他社の追従を許さないほどの圧倒的なものだったからです。

圧倒的なブランド力や商品を持っている「消費者独占企業」は、時間の経過とともにマーケットシェアを高めます。そして、マーケットシェアが高まりブランド認知が進むほど、利益率が高まるという理想的な状態となります。

コカ・コーラは日本ですら誰でも知っている飲み物で、昔も今も変わらず愛飲され続けていますよね。

コカ・コーラはその他にも、スプライトやミニッツメイド、ファンタシリーズなどを展開しており、いずれも誰もが知っている定番の飲み物になっています。

そうした圧倒的に力のある商品を持つ企業は、その業績もまた目をみはるものがあります。

コカ・コーラのROE(自己資本利益率)は20%~30%程度の状態が長年維持され続けています。

これがどれほど凄いことかを下記に示してみたいと思います。

ROE30%が続くことがどれほど凄いか

現在、純資産100円の会社があります。この会社を株価300円(PBR3倍 = 純資産の3倍の価格)で買ったとします。

ROEが30%ということは、100円の純資産が30円の利益を生むことを意味します。

配当支払いをせずに全て内部留保に回したとすると、100円の純資産+今期の利益30円 = 来期は130円の純資産となります。

翌年もROE30%が維持されると、130円の純資産が39円の利益を生むことになります。

これも内部留保に回して同じことを繰り返します。

3年目:純資産169円 → 50.7円の利益

4年目:純資産219.7円 → 65.9円の利益

5年目:純資産285.6円 → 85.7円の利益

6年目:純資産371.3円 → 111.4円の利益

7年目以降、利益の全額を配当金として払い戻しすとすると、当初300円で購入した株の配当利回りは37%となります。

さらに、純資産が371円となっているため、会社を解散するとさらにお釣りがきますし、購入時と同じPBR3倍(純資産の3倍)の値段がついていれば株価は1,113円となっています。

つまり、当初300円で買ったこの株は、7年後に株式の値上がりだけで3倍以上、配当利回り37%の株に化けるのです。

これがROE30%を維持し続けた企業の成長力です。

昨今、日本でもROEという指標が注目されていますが、企業が目標とするべき数値はROE8%以上と言われています。

日本にコカ・コーラ並の成長率を誇る会社は存在しません。コカ・コーラ株というのは本当に化物のような高成長株であり、バフェットは当時、その成長が持続することにいち早く目を付け、成功しました。

バフェットがコカ・コーラ株を購入した時、すでにコカ・コーラは世界的にも知名度の高い大企業であり、多くの人に知られている存在でした。

誰もが知っており、すべての人に平等に投資機会が与えられている状況でも、チャンスは見つかることを証明する良い例だと思います。

アメリカン・エキスプレス

アメリカン・エキスプレスは、VISAやMastercardと並んで世界的に有名なクレジットカードブランドです。

バフェットがアメックス株を購入したのは、「アメックスが事件を起こし、倒産するのではないか?と言われるほど暴落していた」時です。

もしかしたら倒産するかも?という状況で、バフェットは自分の投資眼を信じ、資産の40%をつぎ込むほどの集中投資を行いました。

1960年代の話ですが、アメックスが融資をしていた会社が詐欺事件に巻き込まれ、アメックスは融資した資金を回収できない見込みとなってしまいました。

この時バフェットはリサーチに出かけます。出かけたのは一般の消費者が利用するレストランです。

バフェットがレストランのレジを見ていたところ、アメックスがもうすぐ倒産するかもしれないという状況にもかかわらず、消費者はそんなことどうでも良いと言わんばかりに、アメックスカードを使って支払いをしていました。

そこでバフェットは、仮に事件で巨額の損失を被ったとしても、アメックスブランドには揺るぎない価値があることを確信し、投資に踏み切ります。

そしてアメックスもまた、高ROE銘柄であり高い成長力を維持しています。

多くの投資家がアメックス株を投げ売りしていた時、バフェットにとっては良い株を格安で購入する絶好の機会だったのです。

バフェットのアメックス投資については、ウォーレン・バフェットのアメックス株への投資から学べる3つの視点という記事でも詳しく紹介しています。

ウェルズ・ファーゴ

ウェルズ・ファーゴはアメリカの銀行で、日本では馴染みがありません。

柳澤安慶(二丁目ではヤナティ) @ankeiy

バフェットが、現在銀行世界一の時価総額になったウエルズファーゴに初めて投資したのは1986年。投資の理由は住宅ローンや中小企業融資という銀行本来のストック型ビジネスにフォーカスしていたことと、低コスト管理経営が徹底されていたことだ。なるほどね。

アメリカでは、ゴールドマン・サックスやJPモルガン・チェース、シティバンクのようないわゆる「投資銀行」が中心です。

しかし、ウェルズ・ファーゴは住宅ローンや中小企業融資のような、日本の銀行に似たような堅実経営を行ってきました。

堅実経営を徹底して来た結果、リーマンショックで他の銀行が苦しんでいる中、大きなチャンスを手にすることができ、その後時価総額で全米No.1の銀行へと成長しました。

同行は個人向け住宅ローン、自動車ローン、学費ローン、デビットカード、保険、中小企業向け融資などで全米屈指の業績を誇り、支店の雰囲気や行員のサービス態度などでも評判が良い

出典:日経BP

バフェットは以前から投資してきたウェルズ・ファーゴ株で大きな収益をあげることができましたが、その後ウェルズ・ファーゴは不祥事を起こします。

2016年にウェルズ・ファーゴに大きな問題が発覚しました。

顧客への口座開設やクレジットカード発行に関して従業員に厳しいノルマを課した結果、多くの従業員がノルマをこなすために不正な口座開設やカード発行を行っていたのです。

この問題が発覚してウェルズ・ファーゴの株価は急落し、時価総額全米No.1の地位を再び奪われました。もちろん、バフェットも大きな損失を被っています。

しかし、バフェットはウェルズ・ファーゴ株を手放すことなく保有し続ける方針のようです。問題発覚後も、取締役の再任を指示しており、「経営陣を信じる投資家」を演じています。

IBM

バフェットは以前から「自分が理解できないものには投資をしない」とし、IT企業への投資を行ってきませんでした。

しかし、2011年にバークシャー・ハサウェイはIBMへの投資をおこない、あのバフェットがテクノロジー株への投資を行ったと世間を驚かせました。

当初は小さかったIBMへの投資比率ですが、今日現在ではIBMはバークシャー・ハサウェイが保有する主力銘柄の1つとなっており、これはバフェットが本気でテクノロジー株を買い始めたことを意味しています。

そして2016年には、バフェットの後継者となる人物がバークシャー・ハサウェイを通じてアップル株への投資を行いました。

バフェットがなぜIBMに投資をしたかはまだわかっていませんが、私はこう思います。

実はIBMはIT企業でありながらすでに設立100年を迎えています。

つまり、当初は革新的な成長業界だと言われたテクノロジー・IT業界も成熟を迎えつつあり、長期的に市場を独占できるプレイヤーがほぼ決まってきたことを意味するのではないでしょうか。

そして、IBMもアップルも誰もが知る会社です。特にアップルはiPhoneの普及によってそのブランド力を確固たるものにしており、日本でもアップルのことを知らない人はいないと思います。

2019年11月6日:記事更新

バークシャー・ハサウェイはその後、IBM株をすべて売却しました。IBMへの投資はバフェットにとって失敗だったようです。

その一方で、アップル株を大量に買い増しました。加えて、アマゾンへの投資も実現し、テクノロジー株への投資は継続して行っています。

フィリップス66

フィリップス66もバフェットが近年投資した銘柄として有名です。

この会社は石油精製会社です。原油から石油を作り、そして石油を原料とするガソリンなどを販売する会社で、アメリカではフォーチュン500社の中の1社として知られた存在です。

バフェットはエネルギー株が好きな投資家としても有名ですが、ブルームバーグのインタビューでは、

石油精製会社として評価したわけでもないし、総合的な石油企業として買うわけでもない。同社が好きだし、経営陣も非常に好きだという理由で買うのだ

出典:ブルームバーグ

と答えています。

バフェットがフィリップス66に投資をしたのは2015年のことです。

2011年には1バレル114ドルまで高騰した原油価格ですが、2016年の前半には26ドルまで落ち込みました。

しかし、バフェットは常に「価格ではなく価値に目を向ける投資」を実行してきました。

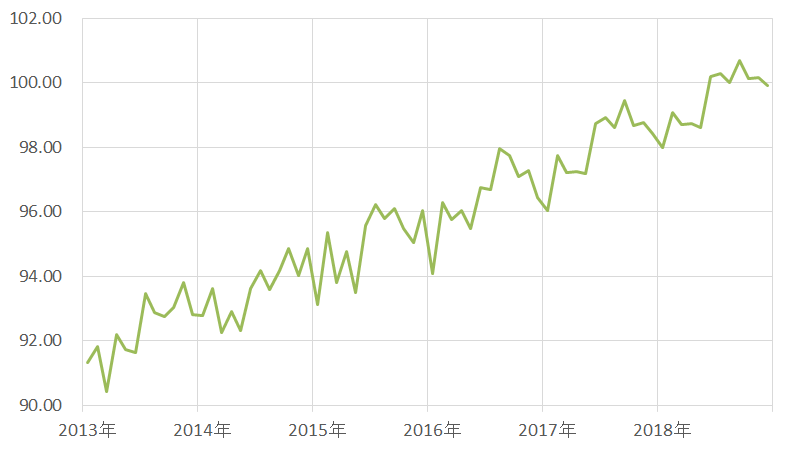

原油価格は、石油産油国の供給量(増産・減産など)によって大きく変動しますが、実は、世界の原油需要は年々伸び続けています。

出典:楽天証券

この状況を見てバフェットは、現在は一時的に需給が悪化しており原油価格は下がっているが、需要が伸び続ければいずれ原油価格は上昇すると考えたのだと思います。

さらに、バフェットが凄いのは、保有していたエクソンモービル(石油会社)の株を2015年に売却し、フィリップス66に投資をしたことです。

エクソンモービル売却の理由については「原油相場の先行きに弱気になったから」と語っています。

つまり、

需給が悪化するので原油相場に対しては弱気

↓

原油から石油を精製する企業に対しては強気(原油価格が下がると仕入れ値が安くなる)

↓

生成した石油で作った製品(ガソリンなど)を販売する企業に対しては強気(世界の原油需要は伸び続けているから)

となり、原油価格の変動に影響を受けるエクソンモービルを売却し、原油の需要が高まることで恩恵を受けるフィリップス66に乗り換えたと考えることができます。

5つの銘柄に共通すること

バフェットが上記の5つの銘柄に投資した理由や背景を探ってみると、共通する点が見つかります。

まず1つは、ROEが高いなど数字で見える業績が良いこと。

そして2つめは、経営陣が優秀かどうか、ブランドなどを含め長期的に消費者の需要が見込まれるかどうかという、数字では表せない点です。

業績面ではなく、ビジネスの構造や、その企業が販売する商品・サービスの将来の需要といった数字以外の部分をとても重視している。

こうした視点が、他の投資家にはない独自の「投資アイデア」につながっているのだと思いました。

余談ですが、ウォーレン・バフェットが率いるバークシャー・ハサウェイの意思決定は、バフェットがすべて行っているわけではありません。

バークシャー・ハサウェイの株主総会でも必ず隣の席に座っている、バークシャーの副会長「チャーリー・マンガー」という強力なパートナーがあってこそ、彼らがここまで大きな成功を手にできています。

チャーリー・マンガーという人物は、バフェットだけでなくビル・ゲイツにも大きな影響を与えている天才です。

チャーリー・マンガーの頭の中、ゲイツが「最も幅広い知識を持つ」と称する男という記事では、マンガーについて詳しく解説しています。

あわせてご覧ください。

また、コカ・コーラ以外にも、驚くべき結果を生み出した「偉大な企業」は存在します。

バークシャー・ハサウェイの長期リターンを上回る成長を遂げた航空会社「サウスウエスト航空」はその代表例です。

この航空会社はバークシャー・ハサウェイの投資銘柄でもあります。下記の記事を読めば、バフェットがサウスウエスト航空に投資した理由がよくわかると思います。

あわせて読みたい:

サウスウエスト航空の戦略から学ぶ株式投資の原則とビジネス成功の秘訣6カ条

次の記事:バフェット指数の計算方法、株式市場の割高・割安を判断できる指標

ウォーレン・バフェットの投資法を学ぶ

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

2件のコメント

なるほど

分かりやすい!

福利効果やまとめ方も

すごいのにゃ!!