バフェット指数の計算方法、株式市場の割高・割安を判断できる指標

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

株式市場の割高・割安を知る方法はたくさんあります。

中でも、著名投資家の「ウォーレン・バフェット」が用いていると言われる指標が、通称「バフェット指数(バフェット指標)」です。

バフェット指数を確認することで、現在の株式市場が割高か割安かの判断基準が得られます。

もちろん、割高だからといって株価がすぐに暴落するとは限りません。「いつ暴落するかは誰にもわからない」のが真理です。

しかし、長期投資を考えている投資家なら、割高な株価水準では慎重になるべきであり、無理な手出しは控えた方が良いのは間違いありません。

この記事では、バフェット指数の計算方法、過去の推移から投資戦略を考えたいと思います。

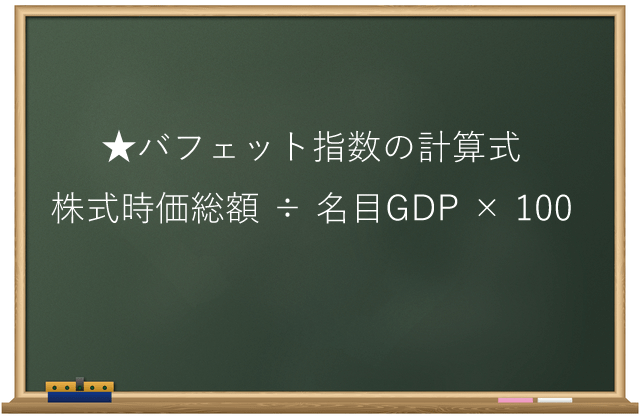

バフェット指数の計算方法

バフェット指数の計算方法は至って簡単です。

バフェット指数 = 株式時価総額 ÷ 名目GDP × 100

株式時価総額は、東証1部・東証2部・東証マザーズ・ジャスダック市場をはじめとする、全上場企業の時価総額の合計です。データの入手方法は後ほど詳しく解説します。

米国のバフェット指数を計算する場合、株式時価総額には「ウィルシャー5000(Wilshire Total Market)」という指数を使います。

ニューヨーク証券取引所、ナスダック市場、アメリカン証券取引所で購入可能な、全ての企業を対象とした株価指数です。(米国に本店を置く企業に限定)

名目GDPとは、国内総生産のことです。こちらは内閣府が発表しています。

似たような指標に「実質GDP」があります。実質GDPは、インフレ率(物価上昇率)を考慮したGDPです。バフェット指数の計算で用いる「名目GDP」は物価上昇率を考慮していません。

株式時価総額と名目GDPのデータを入手する方法

最新のデータは日本取引所グループや、日本経済新聞のホームページで取得できます。

最新のバフェット指数が知りたい場合は、上記で入手した2つの指標を使って、手動で計算するだけで十分だと思います。

- 国内株式指標 – 日本経済新聞

- 東証一部・東証二部・ジャスダックの本日の時価総額がわかります

- 経済ダッシュボード – 日本経済新聞

- 「株式・円相場 > 上場株時価総額の項目」で東証一部の時価総額の推移が閲覧できます

- 四半期ごとのGDP速報 – 内閣府

- 四半期ごとのGDP速報値は内閣府のサイトで入手できます

- 過去の名目GDP推移 – 世界経済のネタ帳

- 長期の名目GDP(年次)を公開してくれているサイトです

バフェット指数が100を超えると割高になる理由

バフェット指数は100%を超えると割高(危険なサイン)と言われます。

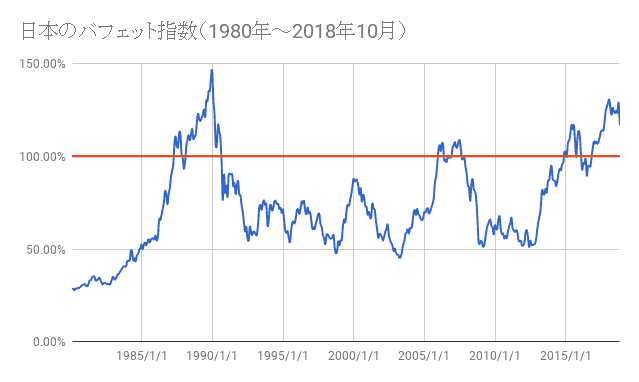

私も自分で1980年から2018年3月(記事執筆時点)までのバフェット指数のチャートを作成し、検証してみました。

約38年間の長期のチャートを眺めてみると、

- ボトムラインは50%あたりになる事が多い

- 最高値は1989年12月の146.23%

- 前回100%を超えた2007年6月はリーマンショック前

- 2018年3月時点では122%と高めの水準

となっており、バフェット指数が一定の機能を果たしていることがわかります。

一方で、2000年のように指数が100%に達しない状態から大きく下げることもあるので、バフェット指数が100%を下回っているからといって安全とは限りません。

「バフェット指数が100%を超えると危険なシグナル」と言われるのには、ひとつの理由があります。

一般的に、株式時価総額は企業の価値を示すものですが、時価総額は投資家の熱狂(株価の推移)によって膨らんだり縮んだりする特性があります。

逆に、企業が生み出す生産高である「名目GDP」は、投資家の心理によって膨らむことも縮むこともない、実態価値です。

言うならば、

- 株式時価総額は「期待」を表す

- 名目GDPは「事実」を表す

ということです。

景気が良くなれば企業の利益が増えます。

株式時価総額も大きくなりますし、名目GDPも増加します。不景気になればこの逆が起こります。

つまり、株式時価総額と名目GDPの比率は本来、概ね一致するというのがバフェットや著名投資家の意見です。

バフェット指数が100%を超えると言うことは、名目GDPに対して株式時価総額が過大評価されている状態であり、それは言い換えると「投資家が楽観的に考えている(事実よりも期待が大きくなっている)」状態と言えます。

このように考えると、バフェット指数とは「投資家の熱狂を表す指数」だと言い換えても間違いではないでしょう。

米国のバフェット指数

米国のバフェット指数はgurufocus.comで確認できます。

「ウィルシャー5000指数」と「アメリカの名目GDP」を割り算したバフェット指数の推移をグラフで表示してくれています。

バフェット指数の裏付けはあるのか?

今回は「バフェット指数」について取り上げました。

バフェット指数については、日経の記事にも以下のように書かれています。

株価判定の尺度としてもう一つプロがよく用いるのがバフェット指標だ。1980年代から著名である米国の株式投資家、ウォーレン・バフェット氏が重視することで知られる。

出典:日本経済新聞

しかし、この信憑性について私は1つの疑問を持っています。

この指標はウォーレン・バフェットが使っていると言われていますが、真実かどうかは不明です。

管理人はこれまでバフェットの本を何冊か読んでいますが、バフェット指数に関する記述は見たことがありません。

2001年のフォーチュンのインタビューで語ったとの話も聞きますが、これも出典元は不明。

もちろん、バフェット指数の計算方法からみても、この指標には一定の根拠があり、またこれはバフェットが個別企業を評価する手法に近いものがあります。(バフェットはPBR1倍で株価が推移するのが望ましいとしている)

もし、彼自身が語っている記述を知っている方がおられましたら、コメント等でお知らせいただけると嬉しく思います。

相場の割高・割安は複数の指標を組み合わせて総合的に判断していくしかありません。

その他にも、株式市場の過熱感を図る指標はたくさんあります。最後に、私自身が知識として持っているものをいくつか共有しておきます。

企業の公募増資(資金調達)が増える

相場に過熱感が出てくると、上場企業の公募増資が増加するように感じます。

これは、株高によって企業側に「株価が高い時に資金調達しておこう」という心理が働くことが原因です。

この要因を深掘りすると、景況感がよく、企業側にとって「イケイケ」のムードが漂うこと、徐々に成長率の維持が難しくなる中で、資金調達によって成長を加速させようという気になりやすいこと。

そうした状況を鑑みて、証券会社が企業に営業をかけやすいこと。さらに、投資家にも良い雰囲気が漂っているため、証券会社が公募増資によって生まれる新株を投資家に販売しやすいことなどが理由としてあげられます。

ちなみに、企業の公募増資は不況期にも増加します。

変なIPOが増える

これは、投資家のベンジャミン・グレアムが書籍で書いていた内容です。

景気が良くなると、二流の証券会社が二流の会社をIPOする数が増えるそうです。

理由は先ほどの「公募増資の件数増加」にも通じますが、到底IPOできないようなベンチャー企業の株も、相場状況が良ければ販売できるだろうとの見方が増えるからです。

ビジネスモデルが良くない、将来性があるとは言えない、業績の数字もなんとなく作られているように見える。この様な会社のIPOが増加したら、主幹事証券に目を向けてみてください。

大手ではない証券会社が主幹事を務めたIPO案件だったら、株式市場の割高シグナルを意識した方がよいかもしれません。

また、株式市場の割高・割安を判断する方法には、以前取り上げたシラーPER(CAPE指数)も有名です。

シラーPERの詳細は下記の記事で解説していますので、あわせてご覧ください。

あわせて読みたい:

シラーPER(CAPEレシオ)で株価の割高を分析、計算方法と日本株チャート

ウォーレン・バフェットの投資法は「OKバフェット」をご覧ください。

次の記事:ケリー基準(ケリーの公式) ウォーレン・バフェットも使う投資サイズ判定法

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

4件のコメント

バフェット関連の本は沢山販売されてますが貴殿がお勧めしたいバフェットの本はありますでしょうか?

ご質問ありがとうございます。

本を読み慣れていない方なら「1分間バフェット」という本がおすすめです。最も手軽に読むことができ、バフェットの考え方や投資のエッセンスがつかめます。

ある程度本を読み慣れている方なら、「バフェットからの手紙」と「株で富を築くバフェットの法則」が特におすすめです。

「バフェットからの手紙」は、バフェット自身が株主向けに書いた手紙をまとめた本なので、彼の考え方がダイレクトに伝わります。

「株で富を築くバフェットの法則」は、バフェット本の中で私が最も良書だと思う1冊です。もし、1冊選べと言われたら、この本をおすすめします。

バフェット関連の本は数多く存在しますが、この2冊を読めば他は読まなくても良いというくらい、群を抜いて良いと思います。

ただ、この2冊は初心者でも読める内容ではあるものの、ある程度、投資やファイナンスの基礎知識がなければ、完全に理解するのは難しいかもしれません。

個人的には、バフェットの相棒であるチャーリー・マンガーをフューチャーした「完全なる投資家の頭の中」という本もおすすめです。

こちらは主にチャーリー・マンガーに関する話題が中心ですが、バフェットの話もたくさん出てきます。

チャーリー・マンガーについてはこちらで記事を書いています。

https://oneinvest.jp/charlie-munger/

たくさん紹介してしまいましたが、参考になれば幸いです。

管理人さん、こんにちは。

バフェット指数についてですが、「バフェットからの手紙」第2章E節に記されています。2001年のフォーチュンの出典は下記のURLです。

https://archive.fortune.com/magazines/fortune/fortune_archive/2001/12/10/314691/index.htm

>白井茂さん

貴重なコメントありがとうございます!