楽天・全米株式インデックスファンドをイデコ・つみたてNISAで購入、利回りと評価は?

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

楽天・全米株式インデックスファンドは、1本の投資信託でアメリカの株式市場にまるごと投資できるのが特徴です。

約3,500銘柄に分散投資し、間接的に、マイクロソフト・アップル・アマゾン・フェイスブックなど、米国を代表する企業にも投資できます。

これまでの米国株式ファンドと違うのは「圧倒的な低コスト」を実現していることです。

また、イデコ・つみたてNISAで購入可能なので、長期の資産形成を目指す方にもおすすめできるファンドです。

この記事では、楽天・全米株式インデックスファンドの特徴をわかりやすく解説するとともに、想定利回りについても評価します。

目次

楽天・全米株式インデックスファンドの強み・弱み

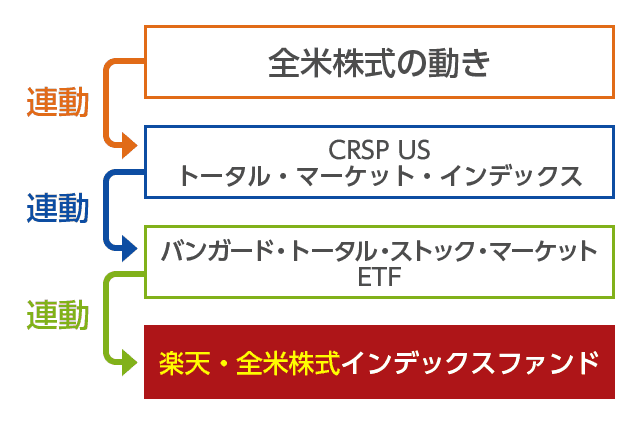

楽天・全米株式インデックスファンドは、バンガード・トータル・ストック・マーケットETF(ティッカー:VTI)という海外ETFに投資を行います。

「バンガード・トータル・ストック・マーケットETF」は、「CRSP US トータル・マーケット・インデックス」という指数に連動する動きをします。

少しわかりにくいですが、「CRSP US トータル・マーケット・インデックス」という指数こそが、全米の株価の動きを平均化した指数です。

株価指数として有名なものには「ナスダック」「NYダウ」「日経平均株価」などがあります。

(知名度は低いですが)CRSP US トータル・マーケット・インデックスも、こうした「株価指数」の中の1つとなっています。

- ティッカーコード:VTI

- CRSP US トータル・マーケット・インデックスに連動

- 米国株式市場に上場している大型株・中型株・小型株に分散投資

- 投資可能な銘柄のほぼ100%をカバーしている

- 約3,500銘柄を組み入れている

- 圧倒的な低コストを実現

上記の内容から、VTIが米国株式市場全体の利益や成長を取り込むのに適したETFであるとわかります。

楽天・全米株式インデックスファンドは、VTIへの投資を代行してくれるファンドと考えるとわかりやすいと思います。

ちなみに、VTIを自分自身で直接購入することも可能です。

そのメリット・デメリットは後ほど詳しく解説します。

年率7%程度の利回りが期待できる

楽天・全米株式インデックスファンドの長期的な利回りは、年率7%程度になると考えられます。(保守的に見積もっています)

もちろん、将来のリターンは誰にもわからないので、保証はできません。株価暴落によって一時的なマイナスになることもあるでしょう。

しかし、バンガード・トータル・ストック・マーケットETF(VTI)の過去の推移を確認すると、年率7%のリターンは遠からず近からずの結果になると思います。

「年率7%」の根拠は以下の通りです。

- VTI(米ドルベース)は過去15年で年率7.8%のリターン

- S&P500(米ドルベース)は過去30年で年率10%のリターン

- S&P500(円ベース)は過去30年で年率9.4%のリターン

- ウィルシャー5000(米ドルベース)は過去30年で年率9.9%のリターン

- ウィルシャー5000(円ベース)は過去30年で年率9.4%のリターン

※2018年12月末時点のデータで算出

※すべて配当込みのデータ

※VTIはまだ30年間の運用実績がなかったため、15年のデータを用いた

S&P500は、米国の大型株500銘柄の平均株価指数です。ウィルシャー5000は、米国の全銘柄を対象として平均株価指数です。

いずれも、米国株のほぼ全体に投資した結果、投資家が過去にどれくらいのリターンを得たかの目安になります。

楽天・全米株式インデックスファンドは、分配金を再投資できる投資信託ですがVITが吐き出した分配金の一部に課税されるため、複利効果が少し下がります。

また、投資信託には信託報酬(コスト)がかかりますので、この分もリターンの押し下げ要因となります。

よって、上記で示した配当込みの株価指数のリターンをやや下回ると見込んだ結果、年率7%前後に落ち着くのではないか。と試算しました。

繰り返しますが、未来のリターンは誰にもわかりませんので、将来のリターンが年率7%を上回る可能性も、下回る可能性もあります。

唯一言えるのは、2001年~2017年の間には100年に一度の大不況と言われるリーマンショックがあったという事実です。

リーマンショックによる株価暴落を含めても、年率7%程度のリターンが得られるという過去の実績は、将来のリターンを占う上でも価値があると思います。

ちなみに、ここで試算した利回りは米ドル換算です。

楽天・全米株式インデックスファンドの基準価格は、円換算で推移しますので、為替変動の影響を受けます。

為替が円安になるとリターンは上振れし、円高になれば下振れすることも覚えておきましょう。

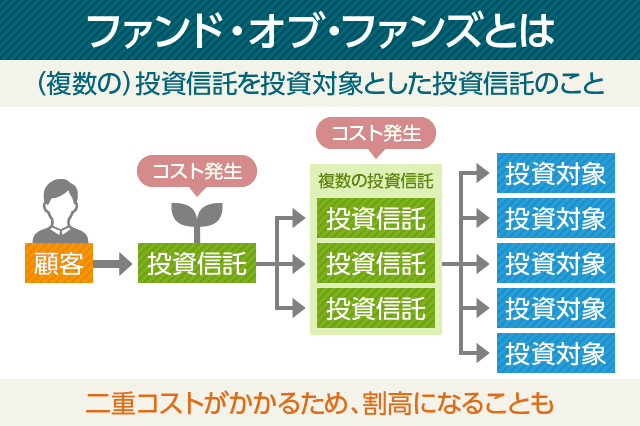

ファンド・オブ・ファンズでも低コストを実現

楽天・全米株式インデックスファンドは、ETFという投資信託に投資をする「ファンド・オブ・ファンズ」です。

私たち投資家

↓

楽天・全米株式インデックスファンド(手数料発生)

↓

バンガード・トータル・ストック・マーケットETF(VTI)(手数料発生)

↓

アメリカの約3,500銘柄の株式

VTIに投資するだけの、楽天・全米株式インデックスファンドは、悪く言えば「中抜き」をやっているだけです。

この仕組みによって2重のコストが発生しています。

しかし、楽天・全米株式インデックスファンドは2重のコストを含めても、これまでにない信託報酬を実現しています。

購入時手数料・信託財産留保額:0円

- バンガードETFの信託報酬:0.04%程度

- 楽天投信投資顧問の信託報酬:0.132%

- トータルコスト:0.136%程度

※信託報酬は税込です

そもそも、米国の大型株から小型株までの全体に投資するファンド自体、これまでなかったという状況です。

米国株式を投資対象にしている低コストな投資信託と比較しても、

- 楽天・全米株式インデックスファンド

- 信託報酬:0.157%程度

連動指数:CRSP US トータル・マーケット・インデックス - eMAXIS Slim米国株式(S&P500)

- 信託報酬:0.160%

連動指数:S&P500 - iFree S&P500インデックス

- 信託報酬:0.225%程度

連動指数:S&P500 - たわらノーロード NYダウ

- 信託報酬:0.225%程度

連動指数:NYダウ

となっており、楽天・全米株式インデックスファンドが、より幅広く分散投資でき、かつ最も低コストになっています。

楽天投信投資顧問による「中抜き」を避けたい方は、自分自身でVTIを購入できます。

しかし、自分でETFを買うと、円・米ドルの為替取引、定期的なETFの買付、分配金の再投資などをすべて自分でやらなければなりません。

これらの作業は、初心者や資産運用に時間を使いたくない人にとっては大きな問題です。

一方、楽天・全米株式インデックスファンドを買っておけば、為替取引や分配金の再投資、自動積立は、すべて資産運用会社が行ってくれます。

つまり、この投資信託は良い意味で「ETFの買付を代行してくれる」ファンドと言えます。

私自身、以前は自分でETFを買っていましたが、現在はインデックスファンド(投資信託)に切り替えています。

コストの増加を考えても、放置しておくだけで自動的に再投資できることに価値を感じたのが、切り替えの理由です。

イデコ・つみたてNISAで買う方法

これから資産形成をはじめるなら、

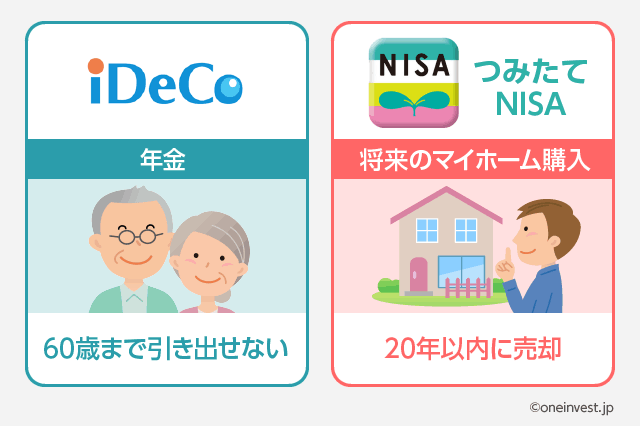

- iDeCo(個人型確定拠出年金)

- つみたてNISA

の利用はとてもおすすめです。どちらも投資利益が非課税になる制度です。

つみたてNISAはいつでも自由に売却でき、年間40万円(月3.3万円)の積立ができます。非課税期間は最長20年間です。

一方で、iDeCo(イデコ)は、原則として60歳になるまで引き出しせません。毎月の投資額は職業によって異なりますが、一般的なサラリーマンで年間27.6万円(月2.3万円)の積立が可能です。

非課税期間が設けられておらず、また掛金の拠出額が全額所得控除になるため、節税効果が大きいのがイデコの特徴です。

実際、イデコをはじめると毎年の所得税・住民税が下がります。これが60歳になるまで続くので、大きな節税効果が期待できます。

節税効果の大きさから、専門家は「イデコから始めたほうがいい」という意見を持つ方が多いです。(私もこの意見に概ね賛成です)

もちろん、つみたてNISA・イデコは両方やっても良いですし、どちらも優れた制度です。

2つの制度を活用することで、毎月5万円程度の非課税投資ができます。一般的なサラリーマンの方は、毎月5万円の非課税投資枠があれば十分足りると思います。

楽天証券で投資信託を買う隠れたメリット

楽天・全米株式インデックスファンドは、「つみたてNISA」を展開しているネット証券・ネット銀行を中心に販売されています。

つみたてNISAを活用して、毎月3.3万円を20年間、年率7%で運用した場合、20年後の資産は1,719万円になっています。

もし、楽天証券で1,719万円分の投資信託を保有していると、毎月684ポイント(年間8,208ポイント)の楽天ポイントが、何もしなくても自動的に獲得できる計算になります。

これは楽天証券の大きなメリットです。

楽天・全米株式インデックスファンドをイデコで買うには?

専門家が「つみたてNISA」よりも推奨する「iDeCo(イデコ)」は、金融機関によって選べる投資信託のラインナップが大きく違います。

イデコでは、金融機関えらびを間違えると、長期の資産形成でとても不利になります。

ここでも、楽天証券は非常に力を入れています。楽天証券のイデコは、口座管理手数料が0円であり、優れた投資信託が充実しています。(→楽天証券のイデコでおすすめの投資信託はこちら)

中でも、イデコで楽天・全米株式インデックスファンドが買えるのは楽天証券だけという大きな強みを持っています。

イデコでも楽天・全米株式インデックスファンドを購入したい場合は、楽天証券のイデコがおすすめです。

将来の年金作りを目的としたイデコは、つみたてNISAよりも運用期間が長期に渡るので、リスクはやや抑えた運用をする方が多いです。

楽天証券のイデコでも、低コストな債券ファンドや、元本確保型商品として「定期預金」をラインナップに加えています。

仮に、イデコでの運用利回りを年率4%とし、毎月の2.3万円の積立を30年間おこなった場合、30年後の資産は1,596万円になっています。

先ほどのつみたてNISAのシミュレーションで得た1,719万円と合算すると、3,315万円になります。これなら、老後の生活も安心して暮らせそうです。

毎月5.6万円の積立を継続するのは大変です。しかし、イデコには節税効果もありますし、将来を見据えてコツコツ資産運用をはじめる価値は十分な結果が期待できます。

もちろん、積立金額を半分にしても、十分な資産形成が可能です。イデコ・つみたてNISAはこうした運用で得た利益が非課税になる、メリットの大きい仕組みです。

私自身、数年前から両方を利用していますが、個人投資家の一人として、自信を持っておすすめできる制度です。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

4件のコメント

楽天・全米株式インデックス・ファンドの定期買付を検討中です。株式配当が分配金として投資家に支払われていないようです。基準価額が円換算VTI(ETF)を配当分だけ上方に乖離していれば納得するのですが、どうなのでしょうか?

この点についてどう思われますか?

コメントありがとうございます。

おっしゃるとおり、楽天・全米株式インデックス・ファンドは分配金再投資型の投資信託なので、株式配当含め、すべて再投資に回されます。ファンドからの分配金はありません。

一方で、本家となるバンガードのVTIは四半期ごとに分配金を出しています。

楽天VTIが本家の基準価格をどれくらい上回っているかは、信託報酬や円換算レートの問題があるため、自分自身で計算するには、年次レポートなどを見なければわからないと思います。(本家VTIの基準価格はドルベース、楽天VTIの基準価格は円ベースです)

最新のデータは、月次レポートに記載されています。

楽天・全米株式インデックスファンドの月次レポートの1ページ目「ファンドの騰落率」の部分に、「本家の分配金再投資の騰落率」が記載されており、楽天VTIの運用結果との騰落率との差を表示してくれています。

管理人様、ご回答いただきまして誠にありがとうございます。

早速SBI証券で入手した月次レポート(5月31日作成)を閲覧しました。「ファンドの騰落率」は、設定来でファンド+4.9%に対してインデックスが+5.9%。ファンドは株式配当を再投資しているにもかかわらず、インデックスに1.0%負けています。

「8か月分の配当はどこに消えたの?」と叫びたくなるような残念な結果でした。個人が上場ETFであるVTIを売買すると、1売買あたり4銭から25銭の為替手数料と0.486%(上限21.6ドル)の売買手数料が往復でかかるので、多少のトラッキングエラーは許容しようと思っていました。しかし、VTIの分配金(年1.71%程度?)を考慮すると8カ月で2%近く負けているのは、正直ショックでした。

iDeCoでの積立を考えていましたが、毎年2%も負け続けると仮定すると長期的にはかなり大きな差になってしまいます。この手のトラッキングエラーというのは構造的なもので今後も続いてしまうものでしょうか? それとも、ファンドの資産総額が大きくなると改善されるものでしょうか?

ご多忙のところ恐れ入りますが、ご教示のほどよろしくお願い申し上げます。

コメントありがとうございます。

楽天VTIは設定日からまだ1年が経過していません。また、設定間もない段階では、純資産総額も少なく、安定性の問題が気になるのも無理はないと思います。

しかし、ここから乖離がさらに大きくなり、設定来の騰落率が離れていってしまうようだと、インデックスファンドとしては成立しませんので、その可能性は低いと考えています。

今後も、多少の乖離が生じることはあると思いますが、個人的にはiDeCoで買う場合も、つみたてNISAで買う場合も、誤差を気にせず長期的な視点で運用をしていく方が良いと思います。

もちろん、楽天VTIの将来に期待がもてない、現在の乖離を許容できないということであれば、別のファンドに乗り換えるという判断もありだと思います。

あくまでも私個人の意見ですが、現時点での1%の乖離は特に気になりません。長期的な視点に立ち、3年5年のスパンで見てみても良いのではないでしょうか。