シラーPER(CAPEレシオ)で株価の割高を分析、計算方法と日本株チャート

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

シラーPER(通称:CAPEレシオ)は、長期の平均利益を用いて計算したPER(株価収益率)です。株価や株式市場の割高・割安を判断するための指標として用いられています。

「シラーの循環調整PER」や「PE10」と呼ばれることもあります。

シラーPERを生み出したロバート・シラー教授は、サブプライム問題やリーマンショックなどの米国住宅バブルの崩壊でも注目されていた「S&Pケース・シラー住宅価格指数」の生みの親でもあります。

ノーベル賞経済学賞を受賞しており、投機バブルなどの研究に精通している人物です。

日本では「CAPEレシオ」と呼ばれることが多いのですが、本記事では「シラーPER」と呼びます。(どちらも同一の指標です)

シラーPERは主に米国株式指標で用いられるものですが、今回はその計算方法や日本株に応用したケースも含めて説明したいと思います。

目次

シラーPERの計算方法

シラーPERの計算方法についてまとめます。

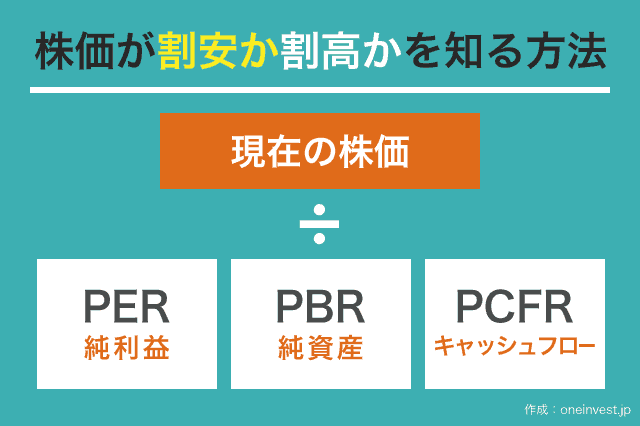

▼PER(株価収益率)の計算方法

PER = 現在の株価 ÷ 1株あたり純利益

▼シラーPER(CAPEレシオ)の計算方法

シラーPER = 現在の株価 ÷ 過去10年間の1株あたり純利益の平均値

※シラーPERは、純利益のインフレ補正(インフレ率での調整)が必要

この計算方法を知っていれば、株式投資の初心者でもデータさえ集めることができれば、シラーPERを計算できると思います。

個別株にも用いることができますが、一般的には「TOPIX(東証株価指数)」や「S&P500」と言った株価指数に対して、シラーPERを使うことが多いです。

シラーPERの特徴は、(インフレ補正済みの)過去10年間の1株あたり純利益の平均値を用いることです。

これが何を意味するのかというと、まず「インフレ補正」することによって、通常のPERとの比較が可能となり、また10年間の1株あたり純利益の平均値を使うことで一時的な要因を排除できるという利点があります。

一般的にはシラーPERが25倍以上になると割高と言われます。

10年間という長い期間の平均収益で見ているので、長期的なスパンで「過熱感が高まっている」ことが判断できます。

シラー教授は次のように言っています。

遠い未来を予想するより、近い未来を予想する方が易しいと思われるかもしれないが、データはそのような直感的な見方とは逆になっている

極端に言えば、株式市場のPERが300倍という超絶なバブルの状態にあった場合、まだバブルが続いて株価が上がるのか、それとも明日バブルが崩壊して暴落するのか、短期的には誰にもわかりません。

しかし、PER300倍という異常な状態でも、30年間という長期的な視点で見れば、誰がみても割高な状態であり、投資すべきタイミングではないことは明らかだということです。

個別株投資でよく使われる一般的なPERの説明は下記の記事でおこなっています。あわせてご覧ください。

あわせて読みたい:

PER(株価収益率)のやさしい説明、3分でわかる投資の基礎

シラーPERを使った投資手法

今回参考にした書籍(後ほど紹介します)では、シラーPERを活用した投資手法が紹介されていました。

▼PERモメンタム手法

シラーPERの15倍で投資を行い、24倍で売却する投資手法

具体的な手順は以下の通りです。

1.毎月1回、シラーPERを確認する

2.シラーPERが15倍を下回ったら、毎月その数値をメモする

3.その後、株価指数が6%以上上昇したら株式インデックスファンドに投資する

4.以降は、新規投資を継続し、配当金や分配金なども含めて再投資に回す

5.シラーPERが24倍を上回ったら、毎月その数値をメモする

6.その後、株価指数が6%以上下落したら株式インデックスファンドを売却し、債券など安全資産に乗り換える

7.再びシラーPERが15倍を下回るまで数年かかるが、債券で運用しながらじっくりと待つ

私はこの方法を実際に試したわけではありませんが、とても合理的な考え方だと思います。

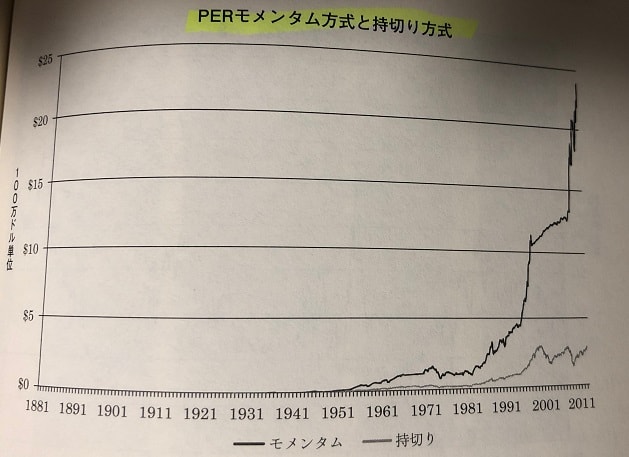

(少し画像が汚いですが)下記が、「PERモメンタム方式」と「持ち切り方式」のリターン比較です。

「持ち切り方式」というのは、最初に株式インデックスファンドに投資をして放置する戦略です。

過去のS&P500の例では、この投資手法によって圧倒的なリターンが得られたことがわかりますね。

上記の手法をそのまま実践せずとも、シラーPER15倍以下で割安の判断、24倍以上で割高の投資判断をするという参考指標としても使えると思います。

シラーPERの推移をチャートで見る

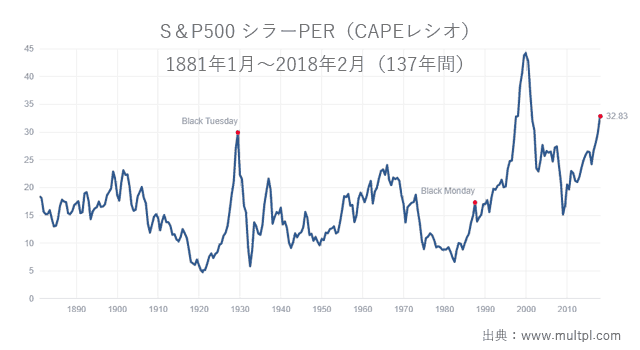

上記のチャートは、S&P500(アメリカの主要株価指数)のシラーPERの推移です。1881年1月~2018年2月までの137年間のデータとなっています。

このチャートはShiller PE Ratioで閲覧できるものです。

記事執筆時点(2018年2月)の情報となりますが、

- 平均:16.83倍

- 中央値:16.15倍

- 最小値:4.78倍(1920年12月)

- 最大値:44.19倍(1999年12月)

となっています。

歴史上、最も高いシラーPERが44倍であり、平均値・中央値は16倍です。

現在のS&P500 シラーPERが32.83倍になっていることからも、すでに米国の株式市場は割高水準へ突入していると考えられます。(あくまでもシラーPERのみで判断した場合)

また、個人的に興味深いと思ったのは、歴史上最も低い4.78倍という数字。

1920年12月に、シラーPERが4.78倍という超割安な水準に達しているわけですが、そこから急速に株価が上昇し、その9年後には1929年の世界恐慌が起こっています。

1929年の世界恐慌が起こる直前のシラーPERは約30倍であったことからも、「歴史上極めて割安な水準から急激に株価がリバウンドし、その9年後には行き過ぎにより割高となって、大暴落を引き起こしている」ことがわかります。

歴史に学ぶとすれば、2009年にリーマンショックが起こり、株式市場が割安になったところから急速に株価がリバウンドし、2018年現在にシラーPERが32.83倍を迎えてるという状況は、決して楽観視すべきではない水準のように感じます。

もちろん、過去にシラーPERが44倍まで達している歴史もあるので、まだまだ上昇の余地は十分あると考えることもできます。

株価上昇がいつ終わるかは誰にもわからないものなので、あえて「こうだ」という意見は口にしませんが、投資家自身がこの状況について深く考えてみる価値はありそうです。

一方で、先ほど紹介した手法では「シラーPERが15倍以下で割安と判断して株式に投資」と述べました。

平均値・中央値が16倍台であることからも、「シラーPERが15倍以下なら割安」という考え方は的を得ていいます。

しかし、過去を振り返るとシラーPERが5倍以下の水準になることもあるということも得られる学びとしては大きいです。

日本のシラーPERをチャートで確認する

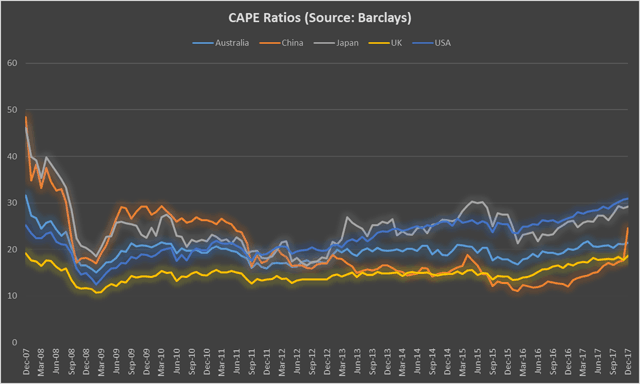

出典:The CAPE hanging over share markets – Firstlinks

日本のシラーPERですが、データの入手が難しかったため、上記のサイトを参考にしました。

各国のシラーPERを比較したものでソース元はバークレイズ(イギリスの著名投資銀行)となっています。

国別に比較してみると、米国に続いて日本のシラーPERが高まっていることがわかります。これは、金融緩和の影響が大きいと考えます。

siblisresearch.comでは、日経平均株価のシラーPERの数値データが確認できます。

また、日本のシラーPERに関する情報として、NIKKEI STYLEでも記事が取り上げられていました。

上記の記事では、岡三証券の阿部健児チーフストラテジストのコメントとして「18倍以上なら株価は割高、10倍以下なら割安と考えられる」とのことでした。

しかし、NIKKEI STYLEに記載されているのは、東証一部全体の営業利益をベースとして算出したシラーPERなので、前述のバークレイズ出典のものとは根本的に違うものであることに注意が必要です。

長期投資家は割高な時の投資を避けるべき

著名な投資家の意見を見ていても、

- 割高な時の投資は避けたほうがいい

- 株価水準に限らず良い株は買うべき(なぜなら市況の割高・割安は予測できないから)

と意見はさまざまです。

個人的には、どちらも正しい言い分だと思うのですが、明らかに言えることは「株価水準が割高になるほど、利回りは低くなる」ということです。

私が今回この記事を書こうと思ったのは「科学で勝負の先を読む」という本を読んだことがきっかけです。

本書によると、2013年代半ばのS&P500のシラーPERは23倍に達しており、この水準は過去20年間において3%以下の利回りしか実現できていないとのことです。

仮に利益が出たとしても、取れる利幅が3%以下と小さくなってしまい、長期的には(安全である)債券投資と同じレベルの利回りしか得られない可能性があります。(つまり、リスクリターンがあわない)

リスクをとって株式に投資するのであれば、長期的に見て割安になっている状態(わかりやすく言えば市場が悲観的になっているタイミング)で投資した方が、利回りを最大化できます。

シラー教授が言うように、「シラーPERが低くなるほど投資家が今後20年間に株式から利益を上げる可能性が高くなる」のです。

高いPERは、糖分の多い飲み物と同じようにあなたには良くないが、そのことが明らかになるのには何十年かかかる。

出典:科学で勝負の先を読む

50年以上前からバリュー投資に活用されていた

一方で、「割安になるのを待っていたらいつまで経っても良い株は買えない」という意見も正しいと思います。

株式市場の割高・割安や金利の変化は誰にも予測できないのだから、「市況に関係なく割安な株を買いなさい」と言っているのが著名投資家のベンジャミン・グレアムであり、「市況に関係なく高い成長が期待できる良い株を買いなさい」と言っているのが、同じく著名投資家のフィリップ・フィッシャーです。

いずれも、アメリカを代表する投資家「ウォーレン・バフェット」が敬愛する人物たちですね。

「シラーPERが割高だから」という理由で投資機会を待っていると、それこそ買うタイミングを逸してしまうかもしれません。

私としては、シラーPERが割高な水準にあるからと言って、株式市場への投資を完全にやめてしまうのではなく、債券比率を高めるなどしながら防御の体制を取りつつ、株価上昇についていくことも大切だと思っています。

ネットの情報を見ていると、シラーPERの信憑性に対して疑問視する声も見られました。

しかし、この手法は「シラーPER」として世の中に存在する以前から、バリュー投資家の手法として使われていました。

シラーPERは1988年に発表された考え方ですが、前述のベンジャミン・グレアムは1934年の時点で「PER計算では5年から10年の収益を使うべき」と述べています。

ベンジャミン・グレアムは主に個別株に対して言及しており、シラーPERは株式市況の割高水準を測る指標として発表されていますが、長期的な収益でPERを見ることの重要性については両者の意見が合致しています。

このような理由から、投資判断を下す上での1つの指標として、活用メリットは十分あると考えます。

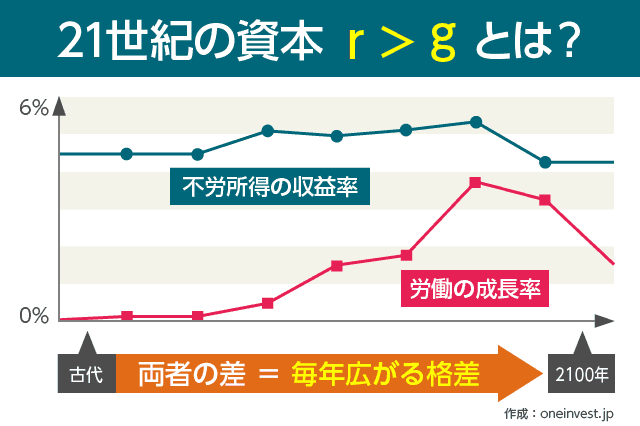

次の記事は「21世紀の資本をわかりやすく解説、「r > g」はお金持ちの原則だ」です。

ベストセラーとなった書籍「21世紀の資本」はとても難解な内容となっており、理解するのが難しいと言われています。

しかし、著者が言いたいことは至ってシンプルであり、未来の歴史も過去の歴史と変わらないという事実です。

あわせて読みたい:

21世紀の資本をわかりやすく解説、「r > g」はお金持ちの原則だ

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

2件のコメント

シラーPERのインフレ率での調整はどのように計算するのでしょうか?

>にゃおきさん

コメントありがとうございます。

良い質問ですね。

国内のWEB記事などで、ご質問された点を正確に記述しているサイトは見当たりませんでした。

基本的には、言葉通り「1年間の1株あたり純利益(EPS)を、インフレ率(消費者物価指数)で割り引いて計算した数字を10年分算出し、平均化する」という方法で正しいかと思います。

例えば(数字は適当)ですが、2019年のEPSが100円で、その年のインフレ率が2%だった場合を考えてみます。

利益のうち2%はインフレ(物価上昇)によって嵩上げされていると考えられるので、その分を割り引いてあげて、インフレ調整後のEPSは98円として算出します。

これを過去10年分計算し、平均化した値を使うということですね。

海外のサイトですが、こちらのサイトに具体的なやり方が記載されていましたので紹介します。

What is Cape Ratio? : http://www.wallstreetmojo.com

TOPIX(東証一部全体)の1株あたり純利益(EPS)は、日本取引所グループのその他統計資料「規模別・業種別PER・PBR(連結・単体)一覧」のページにある「長期データ(総合)」から取得できます。

インフレ率(消費者物価指数)は、IMFのサイトやe-Stat 政府統計の窓口あたりで取得できます。こちらのリンク集を参考にしてください。

以上、ご参考になれば幸いです。