楽天・新興国株式インデックスファンドの評価は?利回りと信託報酬を比較

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

新興国株式に投資するファンドはコストが高くなりがちです。

しかし、世界的な低コストETFで有名な「バンガード」と楽天投信投資顧問がタッグを組んでリリースした「楽天・新興国株式インデックスファンド」は、その認識を大きく変えました。

年率0.3%以下の信託報酬(実質負担)で、中国・インドなど23カ国の新興国に分散投資できます。

組入銘柄数は4,000銘柄を超え、リスクの高い新興国株式への投資において、最大限のリスク分散が図るファンドです。

この記事では、楽天・新興国株式インデックスファンド(愛称:楽天バンガードファンド<新興国株式>)について、過去の利回りを調査し、他の投資信託との比較を行います。

なお、楽天・新興国株式インデックスファンドは2019年10月29日時点において、

- つみたてNISA

- iDeCo(イデコ)

のどちらでも購入できません。

おそらくつみたてNISAの基準は満たしているはずなので、近い将来つみたてNISA対象商品になる可能性は高いと考えています。

また、iDeCoでは楽天証券が積極的に「楽天バンガードファンド」の採用を行っています。近い将来、楽天証券のiDeCoで買えるようになるかもしれません。

目次

中国やインドに分散投資できるファンド

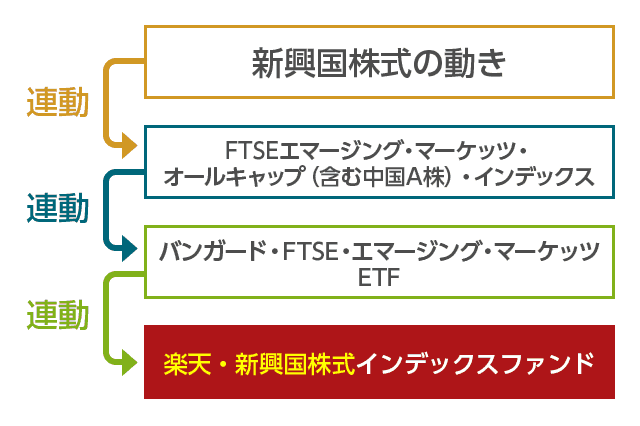

楽天・新興国株式インデックスファンドは、「バンガード・FTSE・エマージング・マーケッツETF(ティッカー:VWO)」という海外ETFに連動する投資信託です。

また、VWOは「FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス」という株価指数に連動するETFとなっています。

それぞれの違いを簡単に解説しておきます。

FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックスとは?

ベンチマークとなる株価指数です。

株価指数とは、NYダウや日経平均株価など、複数の株式銘柄を束ねた平均指数です。

新興国23カ国、4,000以上の銘柄で構成されており、新興国全体の株価の動きを反映した指数となります。

あくまでも指数ですので、私たちは指数そのものに投資する事はできません。

FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックスの主な投資対象国は、

- 中国

- 台湾

- インド

- 南アフリカ

- ブラジル

などで、その他にもタイやロシアが投資対象に含まれます。

2019年8月末時点では、中国が全体の34.3%、続いて台湾が14.0%、そしてインドが10.8%です。

つまり、中国・台湾への投資が全体の約半分を占めている状態です。

これは、FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックスが「時価総額加重平均」によって組成されているからです。

時価総額の大きい国・銘柄ほど組入比率が高くなります。

バンガードETF(ティッカー:VWO)とは?

上記の株価指数に連動するように運用するETF(上場投資信託)です。

指数に連動するため、結果的に新興国株式全体の株価の動きがETFの価格に反映されるようになっています。

バンガード社が運営しており、信託報酬(コスト)は極めて低いのが特徴です。

海外ETFは日本の証券会社からでも購入できます。米国株式で「VWO」と検索し、売買注文を出すだけです。

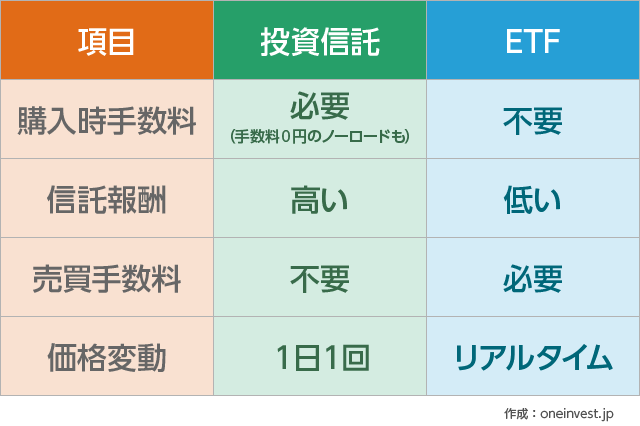

しかし、ETFは「自動積立」ができないことや、円・米ドルの為替取引を行う必要があり、初心者にとって取引のハードルは高めです。

楽天・新興国株式インデックスファンドを購入することで、初心者でも手軽に積立投資を実現できます。

ETFと投資信託の違いは下記の記事で触れています。

あわせて読みたい:

ETFと投資信託の違い、信託報酬はなぜ安いのか?メリット・デメリット

楽天・新興国株式インデックスファンドを買うメリット

上記の「バンガード・FTSE・エマージング・マーケッツETF」の買付を代行する投資信託です。

通常の投資信託なので、自動積立ができます。また、円・米ドルの為替取引が不要です。

分配金を自動的に再投資できるので、ETFに直接投資するよりも節税効果が高くなります。

楽天・新興国株式インデックスファンドの基準価格は、基本的にVWOの価格に連動します。

しかし、楽天・新興国株式インデックスファンドは「円換算」で基準価格を算出するため、為替変動の影響を受けます。

米ドル・円の為替レートが円安になると、VWOの現在の価格よりも上振れます。円高になれば下振れ要因となります。

また、楽天投信投資顧問の「信託報酬の中抜き」が発生することも、投資信託を購入するデメリットです。

VWOは直接購入できるETFです。「楽天・新興国株式インデックスファンド」を買うよりも、自分でVWO買ったほうがコスト面では有利です。

しかし、前述のとおりETFを手動で買付したり分配金の再投資をするのには労力がかかります。

コスト、労力を天秤にかけて、どちらを選ぶかは投資家の判断にゆだねられます。

私自身、楽天バンガード投信が登場する以前は、自分でETFの定期買付をおこなっていました。

しかし、長期投資を考えた時、これを20年も30年も続けるのは大変だと感じ、現在は自動積立のできる「投資信託」を買っています。

つまり、私はコスト優位性よりも投資信託を購入することで「利便性」を選んだということです。

想定利回りは年率3%程度になる?

一般的に、新興国株式は先進国への投資よりもハイリスク・ハイリターンだと言われています。

「これからは中国・インドの時代だ。」という意見が根強く、新興国への投資によって大きなリターンが得られると考える投資家も多いと思います。

たしかに中国・インドを始めとする新興国が著しい発展を遂げているのは事実です。

しかし、新興国は高いインフレ率や地政学リスクの影響によって、投資家にとって利益を生みにくい体質となっています。

こうした理由から、私自身は資産運用において新興国株式の組入は必須ではないと考えています。

基本は国内・先進国への投資に限定し、新興国への投資はオプション(投資家のお好み)で選ぶことをおすすめします。

バンガード・FTSE・エマージング・マーケッツETF(VWO)の過去の年率リターンを見てみます。

| 投資期間 | VWO | VTI |

|---|---|---|

| 1年 | 0.8% | 2.3% |

| 3年 | 5.2% | 11.8% |

| 5年 | 2.0% | 9.8% |

| 10年 | 3.0% | 12.7% |

※2019年9月末時点・米ドル換算・配当込み

VTIとは、全米の株式を投資対象にしたバンガードETFです。

年率リターンで比較すると、すべての期間でVWO(新興国株式)はVTI(米国株式)に劣る結果となっています。

ETFのパフォーマンスは長期になるほど安定すると言われますが、10年間の運用ではVWOが年率3.0%の利回りしか得られなかったのに対し、VTIは年率9.8%の利回りです。

10年前と言えば、リーマンショックによるリターンの悪化が含まれています。

米国株に投資するVTIですら、リーマンショックの影響を含めても年率9.8%のリターンを出せているということです。

このように考えると、VWOの利回りは年率2%~5%程度に落ち着くのではないか?というのが大まかな印象です。

もちろん、この結果は将来を保証するわけではなく、今後新興国の成長が大きくなれば、大きなリターンをもたらす可能性も十分あります。

しかし、世界全体で見ると「新興国の時価総額はまだまだ小さい」です。

これらの理由から、新興国株式に投資しなかったからと言って、資産運用のパフォーマンスで大きく遅れを取る可能性は低いと考えます。

よって無理して新興国株式は組み入れなくても良いのではないか?というのが私の意見です。

VTIに投資できる楽天バンガードファンドはこちら。

eMAXIS Slim 新興国株式インデックスとの比較

楽天・新興国株式インデックスファンドの信託報酬は、業界でもトップクラスの低さです。

購入時手数料・信託財産留保額:0円

バンガードETFのコスト:0.12%程度

楽天投信投資顧問へのコスト:0.132%(税込)

トータルコスト(実質負担):0.252%程度

※税込です

しかし、インデックスファンドは信託報酬の引き下げ競争が激しく、低コストな楽天バンガード投信の優位性は、日々薄れています。

新興国株式を投資対象とする、その他のインデックスファンドとの比較を行います。

いずれのファンドも購入時手数料・信託財産留保額は0円です。

- eMAXIS Slim 新興国株式インデックス

- 信託報酬:0.2079%

連動指数:MSCIエマージング・マーケット・インデックス - SBI・新興国株式インデックス・ファンド

- 信託報酬:0.196%程度

連動指数:FTSE エマージング・インデックス - ニッセイ新興国株式インデックスファンド

- 信託報酬:0.2079%

連動指数:MSCIエマージング・マーケット・インデックス

※信託報酬は実質負担、税込

※連動指数は円換算ベース

信託報酬(実質負担)で比較すると、「SBI・新興国株式インデックス・ファンド<愛称:雪だるま(新興国株式)>」が最も低コストです。

一方で、ベンチマーク(連動指数)では、楽天、雪だるま、eMAXIS Slimの3本とも別々の指数を採用している点が興味深いです。

それぞれの違いを簡単にまとめておきます。

- 楽天:FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス

- 大型株・中型株・小型株が投資対象。中国株を含む。韓国株を含まない。

- 雪だるま:FTSE エマージング・インデックス

- 大型株・中型株が投資対象。中国株を含む。韓国株を含まない。

- eMAXIS Slim:MSCIエマージング・マーケット・インデックス

- 大型株・中型株が投資対象。中国株は2018年から新規組入。韓国株を含む。

これまで、MSCIエマージング・マーケット・インデックスには中国株は含まれていませんでした。

しかし2018年から新規組入がはじまっていますので、現在はどの指数に連動するファンドを買っても、間接的に中国株への投資が行えます。

韓国株については、FTSEとMSCIで対応が異なっています。

FTSEでは韓国株を「先進国株式」として扱っているため、新興国株式の指数に韓国株は組み入れられていません。

あとは、小型株を含めるかどうかにも違いがあります。

| 項目 | 中国株 | 韓国株 | 小型株 |

|---|---|---|---|

| 楽天バンガード | ◯ | – | ◯ |

| 雪だるま | ◯ | – | – |

| eMAXIS Slim | ◯ | ◯ | – |

eMAXIS Slim 新興国株式インデックスが最強

楽天・新興国株式インデックスファンドはとても良い投資信託です。

しかし、正直なところeMAXIS Slim 新興国株式インデックスが最強なので、その理由を説明します。

ネット証券大手の「SBI証券」は、投信マイレージサービスを展開しています。

これは、投資信託の保有残高に応じて毎月Vポイントを付与する仕組みです。

- Vポイントは1ポイント=1円の価値がある

- ポイントは毎月もらえる

ことから、投信マイレージでのポイント付与を考慮すると、実質的な信託報酬をさらに低くできます。

つまり、他の証券会社で投資信託を買うよりも、SBI証券で購入した方が少しお得だということです。

投信マイレージのポイント付与率はファンドによって異なりますが、実はeMAXIS Slim 新興国株式インデックスへのポイント付与率が高い状態になっています。

▼信託報酬(ポイント考慮後)の比較

- 楽天・新興国株式インデックスファンド

- 信託報酬:0.252%程度

ポイント付与率:0.03%

ポイント考慮後:0.222%程度 - SBI・新興国株式インデックス・ファンド

- 信託報酬:0.196%程度

ポイント付与率:0.01%

ポイント考慮後:0.186%程度 - eMAXIS Slim 新興国株式インデックス

- 信託報酬:0.2079%

ポイント付与率:0.05%

ポイント考慮後:0.1579% ← 最強

※いずれも年率換算です

※信託報酬は税込です

このような結果になります。

今後、雪だるまがコスト引き下げに動く可能性はありますが、楽天バンガード投信がeMAXIS Slimに追従することは、構造的に難しいのではないかと考えています。

となると、楽天・新興国株式インデックスファンドの優位性は、「新興国株式の小型株も投資対象である」ことのみとなります。

eMAXIS Slim 新興国株式インデックスは、マネックス証券のiDeCoとSBI証券のiDeCo(セレクトプラン)で購入できます。

マネックス証券・SBI証券ともに、iDeCoの口座管理手数料を無料にしており、かつ投資信託のラインナップも充実しているのが特徴です。

私自身、SBI証券でiDeCoを利用していますし、上記のネット証券は個人投資家から高い評価を得ています。

下記に詳細記事を書いていますので、あわせてご覧ください。

あわせて読みたい:

2018年最新版!マネックス証券のiDeCoで選ぶおすすめの投資信託を解説

また、コスト面で優位性のあるeMAXIS Slimシリーズについてはこちらの記事で書いています。

今回取り上げた、SBI 雪だるまシリーズの記事はこちらです。

こちらの記事も人気です

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント