IPO初心者が投資で失敗しないために覚えておくべき8つのキーワード

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

IPO(新規公開株式)をきっかけに、株式投資の世界に足を踏み入れる人も多いと思います。

なぜなら、IPO株は大きく値上がりすることが多く、リスク・リターンを考えると、すべてのIPO株に投資をすれば、ほぼ間違いなく儲かるからです。

しかし、こうした事実はすでに多くの投資家に知られているため、IPO株の公募(上場前の購入者を募ること)では、「抽選」になることがほとんどです。

抽選の結果、公募価格でIPO株を入手できれば「利益がほぼ確定」するため、宝くじに当たったような気持ちになるものです。

しかし、すべてのIPO株が値上がりするわけではなく、「一部の不人気なIPOは公募割れになる」こともあります。

そのため、個人投資家としては「良いIPO株」と「そうでないIPO株」を見極める力を持つ必要があります。

「IPOなら何でも購入申し込みする」というスタンスから、「厳選して良いIPO株にのみ申し込む」だけで、損失を被る可能性を小さくできます。

また、「個人投資家が悪いIPO株に投資をしない」という姿勢をみせることは、資本市場の健全化にもつながります。

目次

IPOで失敗しないための8つのキーワード

IPO初心者でも、いくつかのキーワードを押さえておくだけで「良い株」と「悪い株」を見抜けます。

一度身につけた知識は半永久的に使えますので、この機会に良いIPO銘柄とそうでない銘柄を見分ける力を身につけていただけると嬉しく思います。

IPO銘柄の詳細な情報は、幹事となる証券会社のサイトからダウンロードできる「目論見書」や、東証のこちらのページの資料から入手できます。

今回は、投資型クラウドファンディングの「オーナーズブック」でもおなじみの「ロードスターキャピタル」のIPO資料をもとに解説していきます。

公募株数

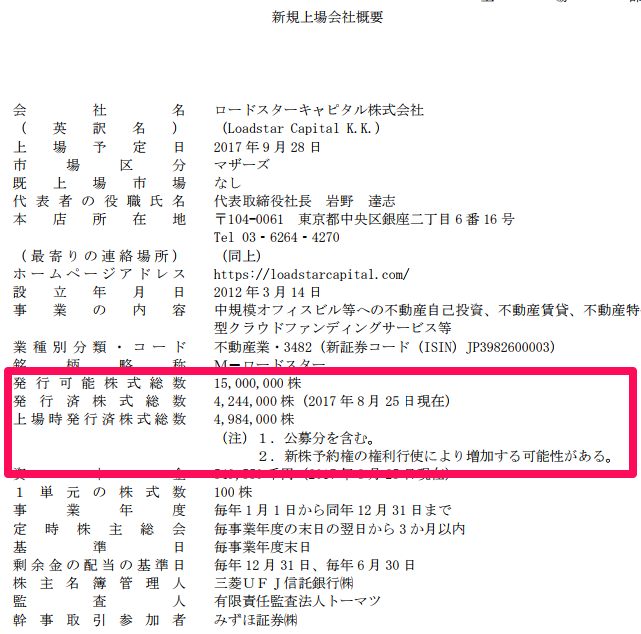

東証の新規上場会社情報のページで閲覧できる「新規上場会社概要」という資料の1ページ目に「上場によってどれくらいの株式を発行するか?」が記載されています。

- 発行済株式総数

- 現在、発行されている株式の総数

- 上場時発行済株式総数

- 上場した段階で発行済となる予定の株式総数

※発行可能株式総数は無視して問題ありません

上記の資料では現在の発行済株式総数が「4,244,000株」であり、上場時発行済株式総数が「4,984,000株」と記載されています。

4,984,000 - 4,244,000 = 740,000株

つまり、ロードスターキャピタルは上場によって74万株の新株を発行することになります。

詳細は後ほど説明しますが、この74万株に「想定発行価格(公募時の募集価格)」を掛けたものが、「上場による資金調達額」です。

ちなみに、IPOする企業は上場前に従業員などにストック・オプションなどの新株予約権を付与していることが少なくありません。

上場後にストック・オプションが行使された場合、上場時の発行済株式総数は増加する場合があります。

ストック・オプションについては、目論見書の【株主の状況】の部分に記載されています。

公募枚数と売出し枚数・吸収金額

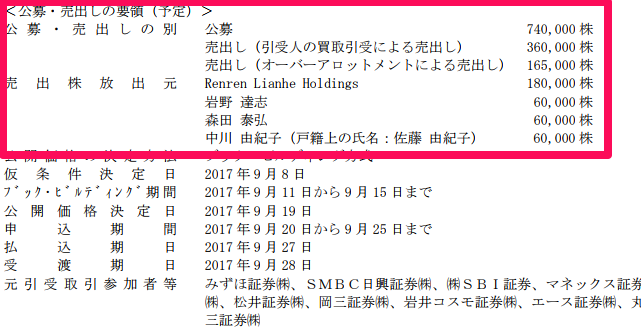

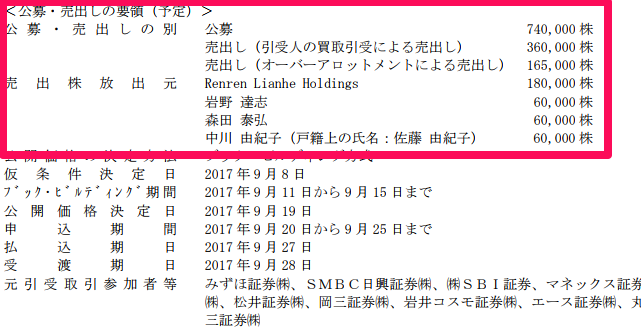

新規上場会社概要の2ページ目には、先ほど計算した「公募」株数と「売出し」株数が記載されています。

企業が上場する場合、新しく発行する株だけでなく、より多くの投資家に株式を保有してもらうため、既存の株主(社長など)が保有株を一部放出します。

以前から社長などが保有していた株を放出することを「売出し」と言います。

上記の資料では、「公募」が74万株、「売出し」が52.5万株となっており、合計すると126万5,000株になります。

この126万5,000株に想定発行価格をかけ合わせたものが、「吸収金額」と呼ばれるものです。

吸収金額が10億円未満の場合、市場に出回る株式が少ないことを意味しますので、そのぶん株式の希少性が高まり値上がりしやすいと言われています。

逆に、売出し株数が多いなどの理由から、吸収金額が非常に多い場合は、その銘柄をほしいと思う投資家がよほど多くない限り、値が重い展開が予想されます。

吸収金額 = (公募株数 + 売出株式 + O.A.) × 想定発行価格

※O.A = オーバーアロットメント

また、資料には「既存株主のうち、誰が何株売り出しているのか」についても記載されています。

上場時点で社長がやたら多くの保有株を売り出している場合や、役員が保有株をすべて手放している場合は、「社長や役員がこの株はもう値上がりしない」ことを証明しているようなものなので、注意が必要です。

オーバーアロットメント(O.A.)

オーバーアロットメント(通称:O.A)とは、一般の投資家からの購入申し込みが多かった場合、証券会社が既存株主から一時的に株を借りて追加販売を行うことです。

上記資料の売出し株式数には、

- 公募 74万株

- 売り出し 36万株

- 売り出し(O.A.による~) 16.5万株

とあります。

本来は、上場に際して新しく発行する株式が74万株、既存株主からの売り出しが36万株、合計110万株しか販売されません。

しかし、この企業の株を買いたいという投資家のニーズが大きい場合、110万株の販売では需要に対する流通株式数が少なすぎる場合があります。

このような事態になってしまうと、需要と供給のバランスが崩れてしまうため、上場後に極端に株価が値上がりするなど、正しい価格形成に問題が生じてしまいます。

これを抑えるために、当初の募集株数である110万株を超える申込があった場合(といってもほぼ100%超えるのですが)に限り、追加で16.5万株の販売を行っても良いことになっています。

しかし、追加販売する16.5万株は当初は売り出される予定ではなかったため、既存株主(社長など)から証券会社が一時的に借りてくる必要があります。

これがオーバーアロットメントです。

証券会社は、当初の販売数である110万株と、既存株主から借りてきた追加販売分16.5万株を一般投資家に流通させ、上場日を待ちます。

そして、上場後に一時的に借りていた16.5万株を市場での売買で買い戻す作業をおこないます。

この場合に行う方法が、

- グリーンシューオプション

- 上場後に株価が公募価格を上回っている場合

- シンジケートカバー取引

- 上場後に株価が公募価格を下回っている場合

という2つの方法です。

公募価格が1,000円の銘柄を16.5万株借りたはいいものの、上場後に株価が急騰し3,000円になっていた場合、証券会社は3,000円という高値で株式を買い戻さなくてはなりません。

これだと、証券会社は大損してしまいますので、あらかじめ既存株主との契約で「もし株価が値上がりしていたら、公募価格+手数料のお金を支払うことで、借りていた株式の返却をしたことにしてくださいね。」という約束をしておきます。(実際に株式は返却せず、あらかじめ決めた手数料を支払う)

これが、グリーンイシューオプションと呼ばれるもので、上場後に株価が公募価格を上回っている場合に取られる手段です。

逆に、上場後に株価が公募価格を下回っている場合(例えば公募価格1,000円に対して株価が800円で推移しているなど)は、証券会社は市場価格である800円前後で16.5万株を買い集め、既存株主に返却します。

これがシンジケートカバー取引と呼ばれるもので、公募販売の時に借りた株式を市場から調達して返却するという手法です。

オファリングレシオ(O.R.)

吸収金額とは別の視点で、IPO株の値上がりが期待できるか、値が重いかを分析する指標に「オファリングレシオ(O.R)」があります。

オファリングレシオ = (公募株数 + 売出株式 + O.A.) ÷ 上場時の発行済株式数 × 100

※上場時の発行済株式数は「新規上場会社概要」の1ページ目に記載

オファリングレシオが高いほど、新規発行株式が多いか、既存株主の売出しが多いことを意味します。

一般的に、オファリングレシオは20%~30%が適性と言われています。

逆に言うと、オファリングレシオが20%未満の株は値上がりが期待でき、30%を超える案件は上値が重い展開が予想されるということです。

想定発行価格

IPO銘柄の想定発行価格は、証券会社が配布している「目論見書」に記載されています。

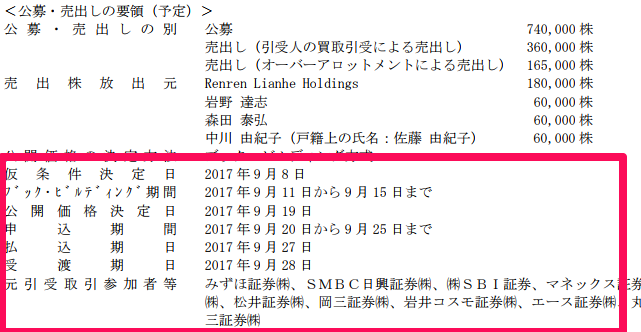

先ほどの新規上場会社概要の2ページ目「元引受取引参加者等」の欄に、今回のIPO銘柄の取り扱いをしている証券会社が記載されています。

窓口証券会社なら、電話をすれば目論見書を郵送してくれますし、ネットで探せば目論見書のPDFがダウンロードできます。

目論見書の最初の方のページの「【募集の方法】」欄に想定発行価格が記載されています。

投資家の需要申告によって、実際の発行価格は変更される場合がありますが、参考として使える数値です。

想定発行価格がわかると、前述のとおり「吸収金額」などがわかるとともに、「上場時の想定時価総額」が算出できます。

想定時価総額 = 上場時の発行価格済株式数 × 想定価格

IPO銘柄のビジネスモデルや業績などから、「この内容でこの時価総額は少し高すぎるのではないか?」といった割高・割安の判断が行えます。

想定PER

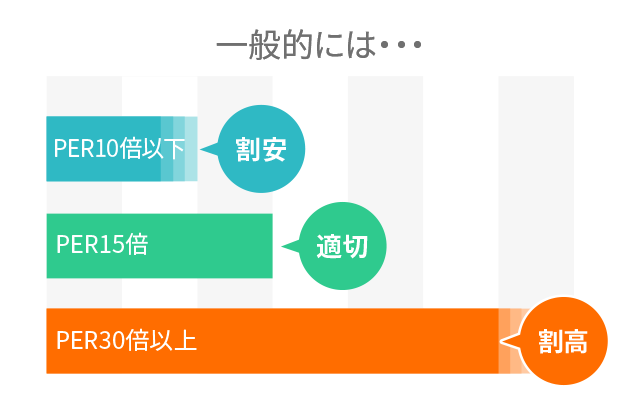

PER(株価収益率)は、割高・割安を判断する上で使える指標です。

一般的にはPERは15倍が適性と言われますが、IPO銘柄は期待が大きいためPERが30倍~50倍になることも珍しくありません。

場合によっては上場時にPERが100倍以上の状態で取引されることもありますが、これを割高と見るか割安と見るかは、その企業のビジネスモデルや将来性によって投資家自身が判断することになります。

想定PERを知るためには、1株あたりの純利益を確認します。

IPO銘柄の1株あたりの純利益は、今期の通期業績予想の数値を使うのがベストです。

今期の通期業績予想を知るには、

のいずれかが速報性が高いのでおすすめです。

業績予想は有価証券報告書などには記載されていませんが、IPOする企業は、上場承認日に今期の通期業績予想を兜倶楽部(記者クラブ)へ投函するのが一般的です。

兜倶楽部(記者クラブ)へ投函された情報をいち早く公表してくれるのが上記のサイトです。

上場後の投資リスク

大株主やベンチャーキャピタルによるロックアップなど、上場後の投資リスクについては下記の記事で解説しています。

あわせて読みたい:

株初心者が知っておきたいIPO投資のリスク、初値売りは正解か

IPOチャレンジポイント

ネット証券大手のSBI証券には「IPOチャレンジポイント」という仕組みがあります。

これは、IPOの公募抽選の申込に応募し、外れた場合に1ポイントが獲得できるというものです。

わかりやすく言うと、SBI証券でのIPO抽選にはずれ続ける限り、確実にIPOチャレンジポイントは貯まっていきます。

そして、ためたIPOチャレンジポイントは、次回以降の公募抽選の参加の際に使うことができ、多くのIPOチャレンジポイントを使うほど、申し込んだ銘柄のIPOに当たりやすくなるというものです。

つまり、はずれ続ける限りIPOチャレンジポイントは貯まり続け、貯まれば貯まるほど次回のIPO抽選に当たりやすくなるという仕組みで、SBI証券では申込を続ければいずれIPOの抽選に必ず当たるようになっています。

あわせて読みたい:

IPOで気をつけたいロックアップ期間とは?暴落の前に売り抜けを

IPOに関するその他の記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント