つみたてNISA(積立NISA)と一般NISAの違い、フル活用する5つの方法

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

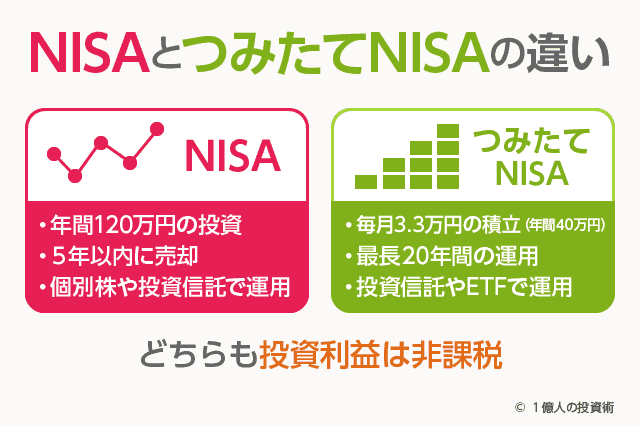

投資によって得た利益が5年間(最大10年間)非課税となるNISA(少額投資非課税制度)がスタートしてから数年が経過しました。

NISAは仕組みが少しわかりにくいのがデメリットですが、年間120万円までの投資が非課税となるお得な制度です。

わかりやすく言えば「投資で儲かっても年間120万円までは税金がかからない、政府が後押ししている制度」となります。

政府では、NISAをさらに普及させるために2018年から新制度「つみたてNISA(積立NISA)」をスタートしています。

今回は、つみたてNISAのメリット・デメリットや一般NISA・ジュニアNISAとの違いもまとめます。

目次

つみたてNISAおさえておくべき4つのポイント

政府は当初、一般NISA一本で行く予定だったようですが、前述のとおり一般NISAは仕組みが少しわかりにくいという問題があったため、あたらしく「つみたてNISA」を創設しました。

また、つみたてNISAは毎月の積立が中心となるので、少額からでも積立・分散投資ができる若年層向けの制度として設計されているのも大きなポイントです。

つみたてNISAと一般NISAの違い

つみたてNISAは一般NISAに置き換わるものではありません。

一般NISAもそのまま継続されます。私たち投資家はどちらか一方を選択することができる仕組みです。

つみたてNISAの特徴は大きく4つあります。一般NISAと比較することで、制度の違いがわかると思います。

| 制度 | 一般NISA | つみたてNISA |

|---|---|---|

| 年間投資枠 | 120万円 | 40万円 |

| 非課税期間 | 5年間(最大10年間) | 20年間 |

| 実施期間 | 2023年まで | 2037年まで |

| 取り扱い商品 | 株式・投資信託 | 投資信託のみ |

※つみたてNISAではごく一部のETFも取扱対象です

毎年設定される「非課税投資枠」は、一般NISAが120万円であるのに対して、積立NISAは40万円となっています。

1年間の非課税投資枠が減額されることで、これまで120万円の投資枠をフル活用していた人にとってはデメリットですが、平均的な年収のサラリーマンにとっては大きな問題にはならないと思います。

月単位で割り算すると、毎月33,000円の積立をすると年間投資額が40万円近くになるので、つみたてNISAの年間投資枠をフル稼働させつつ、非課税制度の恩恵が受けられます。

続いて2つめのポイント。

一般NISAで購入した株式・投資信託などは5年以内に売却することを条件に非課税となります。(ロールオーバーを使うことで最大10年まで延長可能)

一方で、積立NISAは非課税保有期間が20年間と大きく拡大しており、より長期目線で投資を考えられる設計になっています。

つまり、購入した投資信託が多少値下がりしても気にせず保有し続けられるということです。買ってから20年以内に一度でも値上がりし、利益が出せる状態になれば、誰でも儲けを出せるチャンスが得られます。

もちろん、売却はいつでも自由に行えるので、大きく値上がりして換金したいときは「売る」という判断もできます。

3つめのポイントは、制度自体の実施期間です。

一般NISAは2014年から2023年までの期間限定で行われますが、積立NISAは2018年~2037年までの20年間の実施を予定しています。

一般NISAが2023年で終了するのか、延長されるのかは現時点ではわかりません。2023年以降は一般NISAが終了し、つみたてNISAに一本化される可能性が高いです。

2018年に購入した投資信託 → 2037年までの売却で利益が非課税に

2019年に購入した投資信託 → 2038年までの売却で利益が非課税に

2020年に購入した投資信託 → 2049年までの売却で利益が非課税に

↓

これが20年間続く

↓

2037年(最終年度)に購入した投資信託 → 2056年までの売却で利益が非課税に

◆言い換えるならば…

2018年に20歳の人がつみたてNISAをスタートした場合、40歳になるまで毎年積立を行うことができる。(売りたくなった場合はいつでも売却可能)

40歳からは、2018年購入分の非課税期間が終了となるため、随時売却の必要性が出てくる。

40歳の時点で積立期間は終了し、その後は売却のみが行われる。60歳の時点でつみたてNISAで購入した投資信託をすべて売却することになる。

つまり、「つみたてNISA」は現役世代にとってほぼ一生ものの投資優遇制度として設計されている。

そして最後のポイントは、一般NISAは株式・投資信託が対象ですが、つみたてNISAで扱えるのは投資信託のみ(ETF含む)ということです。

投資信託を購入することで、運用をプロに任せられるのはメリットです。一方、個別株に投資ができないため、株主優待や配当金の楽しみが得られないのは、つみたてNISAのデメリットです。

個別株への投資に興味がある方は、非課税口座ではない通常の口座(特定口座)で取引するか、一般NISAを選択する必要があります。

▼楽天証券・SBI証券で購入可能な「つみたてNISA」のおすすめファンドはこちら

あわせて読みたい:

楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方

あわせて読みたい:

2022年版 SBI証券でおすすめのつみたてNISA対象ファンド

20歳未満の子どもはジュニアNISAを選ぶ

一般NISA、つみたてNISAともに国内在住の20歳以上の方が対象となります。

NISAには「ジュニアNISA」という制度もあります。

ジュニアNISAは0歳~19歳までの未成年が対象で、主に未成年のお子様を抱えている親御さんが子供名義で申し込むものです。(名義は本人、実際の申込・取引は親権者が行う)

ジュニアNISAについては下記の記事で解説していますので合わせてご覧ください。

つみたてNISAなら安全な商品だけを選べる

つみたてNISAは金融庁主導で設計されています。

金融庁は、証券会社や銀行などに対して、フィデューシャリー・デューティー(受託者責任)に則った顧客本位の商品のみを扱うことを強く指導しています。

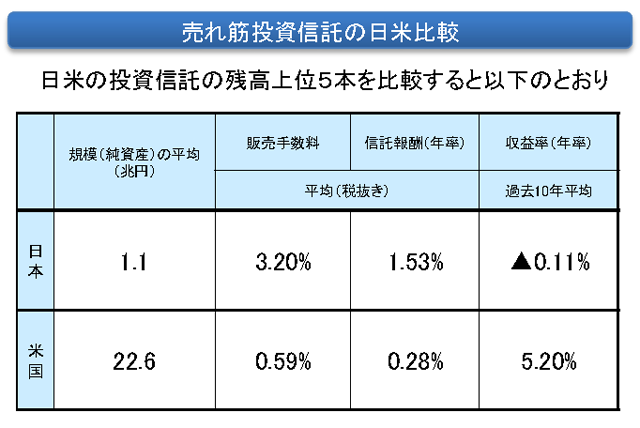

これまで銀行や証券会社でおすすめされていた投資信託は、販売側にとって手数料(信託報酬)の旨味がある商品ばかりで、私たち投資家が儲からないという結果になっていたのは事実です。(信託報酬はこちらの記事を参照)

出所:金融庁

上記の資料が示している内容は以下の3つです。

- 日本の投信販売手数料はアメリカの5倍も高い

- 日本の投資信託の信託報酬も同じく5倍も高い

- 手数料が高すぎる結果、投資リターンも過去10年でマイナス

つまり、アメリカ人の感覚で言えば「投資をする = 儲かる」となっていますが、日本人は「投資をする = 損する」という感覚になっています。

これは投資信託を販売している銀行や証券会社が高い手数料を取っていたため、投資信託を購入した投資家は本来得られるはずのリターンが得られなかったからです。

これが金融庁が調査した結果わかった事実です。

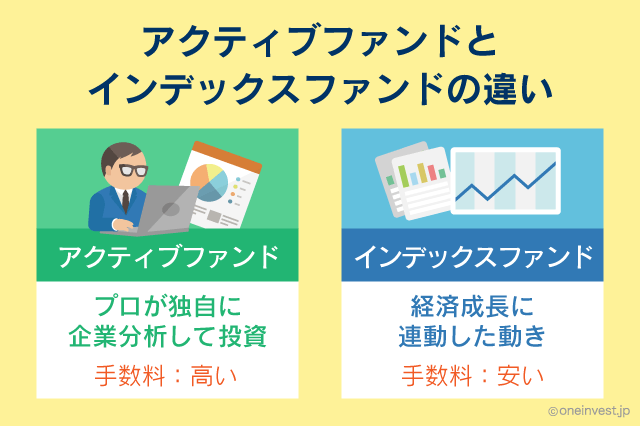

そこで、金融庁はつみたてNISAで扱う商品(インデックスファンド、アクティブファンド、ETFに厳格なルールを設けました。

つみたてNISAなら「安全な商品だけ」を選ぶことができますが、ここでいう「安全な商品」とは運用手数料が低い投資信託のことを示しています。

決して、「安全な商品 = 損をしない商品」という意味ではないことに注意してください。

金融庁が示した投資信託の条件

金融庁は、下記の条件を満たさない投資信託は「つみたてNISA」では販売してはならないというルールを決めました。

◆インデックスファンドの要件

- 販売手数料:0円(ノーロード)

- 国内資産を対象とする商品は、信託報酬は0.5%以下(税抜)

- 海外資産を対象とする商品は、信託報酬は0.75%以下(税抜)

※重要なポイントのみ抜粋

◆アクティブファンドの要件

- 販売手数料:0円(ノーロード)

- 信託設定以降5年以上経過(それなりの運用実績がある)

- 国内資産を対象とする商品は、信託報酬は1.0%以下(税抜)

- 海外資産を対象とする商品は、信託報酬は1.5%以下(税抜)

※重要なポイントのみ抜粋

◆ETF(上場投資信託)の要件

- 販売手数料:1.25%以下

- 最低取引単位が1,000円以下

- 国内資産を対象とする商品は、信託報酬は0.25%以下(税抜)

- 海外資産を対象とする商品は、信託報酬は0.25%以下(税抜)

※重要なポイントのみ抜粋

上記の要件を満たさない投資信託は、つみたてNISAの商品としては扱えないようになっています。

資産運用が初めての人や知識がない人は、どの投資信託を購入してよいかわからないと思います。

しかし、金融庁が下したこのルールによって、資産運用が初めての方でもつみたてNISAでは安心して安全な商品を選べる制度設計になっているのです。

正しい投資信託の選び方は、初心者におすすめ、投資信託の選び方がわからない時のヒントという記事を参照ください。

あわせて読みたい:

つみたてNISAでひふみ投信とひふみプラスではどちらが良いか考えた

一般NISAとつみたてNISA どちらを選ぶべき?

結論から言うと、どちらを選んでも構いません。

個別株への投資がしたい方は「一般NISA」で決まりです。

しかし、一般NISAは2023年で終了するとの話があり、いずれつみたてNISAに一本化される可能性が高いです。

また、これは個人的な意見ですが「非課税投資枠の大きさ」では選ばないほうが良いと思います。

一般NISAには年間120万円の非課税枠があり、かつ投資信託での運用も可能です。

一方で、つみたてNISAには年間40万円の非課税枠しかありませんので、投資金額に余力がある人にとっては、一般NISAの方が魅力的に見えるかもしれません。

しかし、一般NISAは投資してから5年以内に資産を売却しなければならない(ロールオーバーしても最長10年)という制限があるため、運の要素に左右されやすいです。

資産形成を成功させるためには「長期運用」が大きなカギとなりますので、特に理由がなければ「つみたてNISA」を選択することをおすすめします。

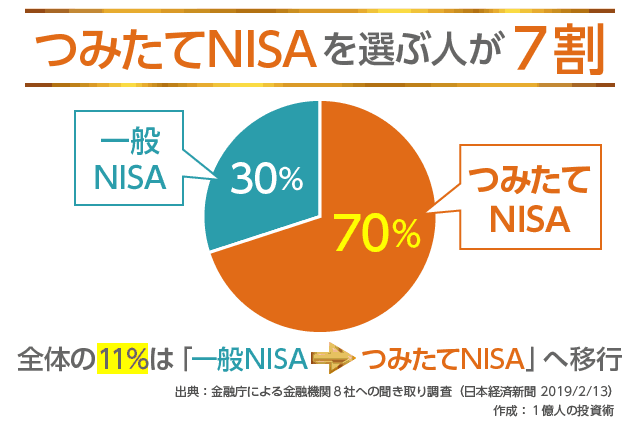

また、金融庁が実施したヒアリングによると、

- 新規口座開設者の7割が「つみたてNISA」を選択

- 一般NISAからつみたてNISAに移行した人も全体の11%

となっており、現在はつみたてNISAを選ぶ人が増えているようです。

下記は、日本経済新聞からの引用です。

金融庁は12日、積み立て型の少額投資非課税制度(つみたてNISA)の口座開設数が初めて100万口座を超えたと発表した。

(略)

金融庁が主な金融機関8社を対象に聞き取りしたところ、非稼働の一般NISA口座から切り替えた個人投資家は全体の11%。

大半はつみたてNISAの新規口座の開設で70%に達した。

出典:つみたてNISA、1年で100万口座 若年層の開設目立つ(日本経済新聞 2019年2月13日 朝刊)

つみたてNISAは2018年1月の開始から1年で100万口座を突破し、勢いよく伸びていることがわかります。

20年間、非課税で投資ができるメリットが、投資家に支持されているということですね。

つみたてNISAは儲かるの?

つみたてNISAは本当に儲かるのかどうか。

あくまでも投資なのでリスクが伴いますし、最悪の場合、元本割れの可能性もあることは事実です。

しかし、「つみたてNISAは儲かる制度」だという認識のもと、金融庁・政府はこの制度を設計していることが下記の資料から伺えます。

金融庁の資料には、

- 安定した資産形成を行うには、長期の積立・分散投資が有効

- 投資対象を世界に分散させることで、世界経済の成長を果実として得られる

- 投資時期の分散(積立投資)により、高値づかみのリスク軽減につながる

- 長期で保有することによって投資リターンの安定化が可能

※一部要約

と書かれています。

つまり、「長期間にわたって一定の期間で世界に分散投資(積立)をし、長期保有する」ことが有効であると考えているのです。

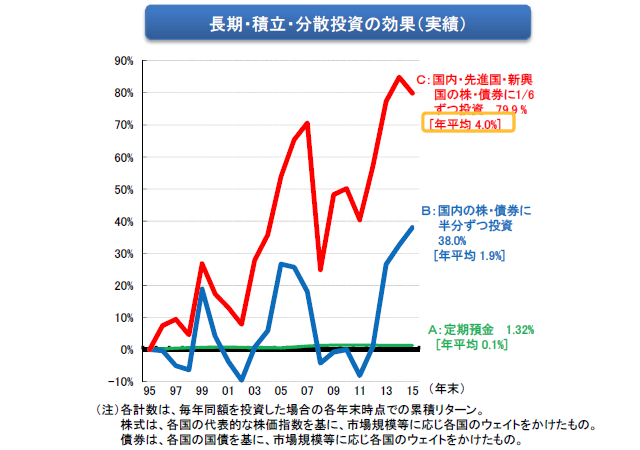

出所:金融庁

上記の資料は、1995年から毎年同額を投資した場合の累積リターン・年率リターンを商品別に比較したものです。

「短期間ではリターンがマイナスに落ち込むこともあるが、積立期間が長期になるほど大きな利益となっていく」ことが示されています。

商品別にわかりやすくまとめると下記のようになります。

◆国内・先進国・新興国の株式、債券(計6資産)に均等投資

1995年から2015年の20年間の累積リターンは79.9%になった。(年平均では4.0%のリターン)

◆国内の株、債券に均等投資

投資対象を国内に限定すると、一時的にリターンがマイナスとなっている部分もある。しかし、長期積立投資を続けることで20年間の累計では38%のリターンとなった。(年平均では1.9%のリターン)

◆定期預金で運用

元本保証なのでマイナスになることはないが、国内の低金利が続いていることから、累計リターンは1.32%にとどまる。(年平均では0.1%のリターン)

◆まとめると…

長期積立の世界分散投資をすると定期預金の40倍の利回りで運用することが可能。

つみたてNISAの「年間投資額40万円」に基いて、毎月33,000円を積立てた場合、

世界分散投資:1,210万円になる(うち利益は418万円)

国内投資:962万円になる(うち利益は170万円)

定期預金:799万円になる(うち利益は7.9万円)

という結果になる。

※後述する積立シミュレーションで試算することが可能です。

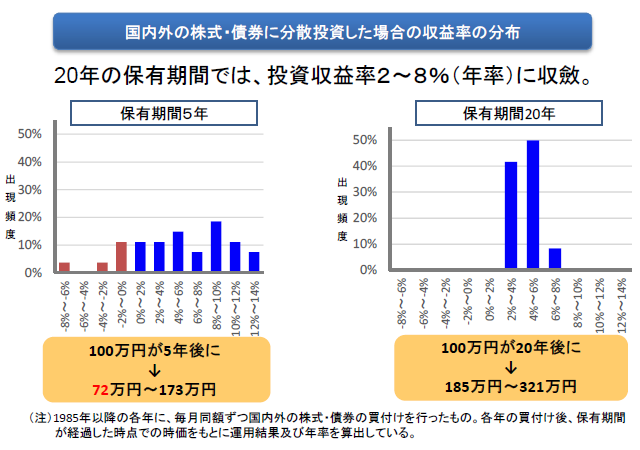

出所:金融庁

上記の資料は、1985年以降に「国内株式・国内債券・海外株式・海外債券」に分散投資をし長期で毎月同額の積立を行った場合、

- 保有期間が5年間(短期間)だとリターンにバラツキがある

- 保有期間が20年間(長期間)だとリターンにバラツキが少なく投資収益率は年率2%~8%になる

ことを示した図表です。

あくまでもシミュレーションの値なので上記の結果を保証するわけではありませんが、「つみたてNISA」の制度を活用して投資をすると、年率2%~8%のリターンが得られるという試算となっています。

こちらの積立シミュレーションを使って、「利回り:2%~8%」、「毎月の積立金額:3.3万円以下」、「運用期間:20年」で、どの程度のリターンが得られるか試算できます。

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)

つみたてNISAのおすすめ投資信託

1億人の投資術は「正しい投資の知識」を身につけてもらうことを目的としています。

「つみたてNISAで購入できるおすすめ投資信託」のページでは、管理人が選ぶ「良い投資信託」を取り上げています。

つみたてNISAの受付は2017年10月より各証券会社でスタートしています。

口座開設にかかる費用は無料で、個人的にはネット証券の「楽天証券」または「SBI証券」がおすすめです。

楽天証券は、100円から投資信託を買うことができたり、保有している楽天ポイントを使って投信積立ができる仕組みを導入しています。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント