iDeCoとNISAの違いとは?資産運用をスタートする前に読む記事

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

友人や知人から資産運用に関する質問を受ける機会がたまにあります。

その中でも最も多いのが「iDeCoとNISAの違い」についてです。

どちらも、政府が後押ししている制度なのでメリットが大きく、金融機関の窓口や新聞などでも大きく紹介されています。

認知度が上がるにつれて、「iDeCoやNISAの名前は聞いたことがあるけれど、資産運用をはじめるならどちらから先に手を付けたら良いのかわからない」という方が増えているように思います。

そこで今回は、iDeCoとNISAの違いと、限られた資金の中でどちらから先にスタートすべきかについて解説します。

何を目的に資産運用をするのか

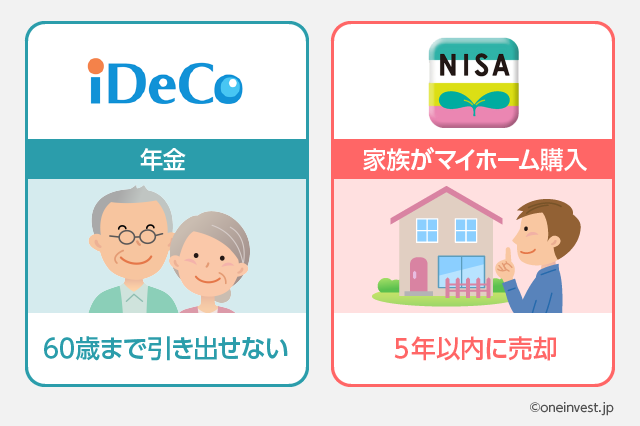

iDeCoとNISAの違いをシンプルに説明すると、「年金(iDeCo)」か「投資(NISA)」かの違いです。

どちらも「資産運用」という大きなくくりではあるのですが、

- 年金として資産運用するのがiDeCo

- 投資として資産運用するのがNISA

となります。

つまり、それぞれの人にとって「資産運用をする目的は何なのか?」を明確にすることで、どちらから先にスタートするべきかが決まってきます。

将来が不安なので「老後のためにお金を少しでも蓄えておきたい」という考えから資産運用を始めようと思っている方は、「年金」として資産運用をするiDeCoがおすすめです。

一方で、「子供の大学資金や将来のマイホーム購入のために少しでもお金が増やしたい」と考えている人であれば、「投資」となるNISAがおすすめです。

年金と投資は時間軸が違う

なぜ「資産運用の目的」によってiDeCoとNISAの優先順位が決まるのかというと、「年金」と「投資」は時間軸が異なるからです。

「年金」は、仕事を退職するなどして老後の人生を過ごす際、収入がなくなっても「年金収入」によって生活が支えられるように、今から少しずつ積立をするのが目的です。

会社勤めの方もそうでない方も、厚生年金または国民年金を毎月支払っているはずです。

iDeCo(個人型確定拠出年金)の場合、積み立てた年金は原則として60歳にならないと受け取れません。つまり、iDeCoは60歳まで解約できず、将来に備えてコツコツ積立をしていくことになります。

20歳のときにiDeCoに加入した方は40年、30歳なら30年、40歳でiDeCoを初めても20年の長期運用となるのが、iDeCoの特徴です。

しかしその分、iDeCoの掛金は全額所得控除できるので、数十年間の積立で得られる節税効果が絶大です。

一方で、NISA(少額投資非課税制度)は「年金」ではなく、政府が投資を促進するために打ち出した制度なので「短期間での運用」が求められます。

NISAは、毎年「NISA枠(年間の投資可能額)」が提供されるのですが、この枠は翌年に持ち越しができません。

そして、その年にNISA口座で購入した株式や投資信託は、5年以内に売却する必要があります。(特例で10年以内まで持ち越し可能)

長期投資に向いている「つみたてNISA」という制度もあります。

つみたてNISAについては後ほど詳しく解説します。

そして、買付後5年以内に売却した株式・投資信託の利益について非課税となるのがNISAの特徴です。

利益が大きく上がれば節税額もその分大きくなりますが、5年間保有した挙句に損失の状態で売却した場合は1円の節税にもなりません。(もちろん、買付後5年以内であればいつでも売却できます)

・iDeCoは長期の運用で確実な節税が見込める

・NISAは利益が出れば節税になるが損失が出ると節税にはならない

上記を見てもわかるとおり、資産運用という観点から見るとiDeCoの方が万人受けの制度です。

一方、NISAはこれから株式投資や投資信託で積極的に資産運用したい方が、通常の証券口座で投資をするよりもお得な条件で投資ができるという、投資促進のための制度です。

ただし、主婦は気をつけて!個人型確定拠出年金(iDeCo)のデメリットという記事に書いているように、そもそも収入がない専業主婦(または扶養家族)の方はiDeCoの節税メリットが小さくなります。

iDeCoの恩恵がまったくなくなるわけではありませんが、専業主婦や扶養家族に入っている方は株主優待などをメインにNISAを選択した方が良いかもしれません。

iDeCoで選べるのは原則として投資信託のみ

iDeCo(個人型確定拠出年金)は投資信託を使って資産運用を行います。

金融機関によっては、「預金・保険」などの商品を扱っていることもありますが、基本的には「投資信託」を積立購入して、年金受給年齢となる60歳に備えます。

NISAは投資信託だけでなく「株式」も購入することができます。(つみたてNISAは投資信託のみ購入可能)

株式はリスクの高い金融資産ですが、値上がりすれば大きな利益も得られますし、また配当金や株主優待なども手にすることができます。

「株式(個別銘柄)」を購入できるかどうかという部分において、iDeCoとNISAは大きく異なっています。

わかりやすく言うと、リスクをあまり取らずに節税効果で得をしたい方はiDeCoがおすすめで、株主優待の楽しみや、一攫千金を狙いたいのであればNISAがおすすめとなります。

iDeCoは投資信託で運用するため、どう頑張っても一攫千金は狙えません。しかし、NISAであれば選んだ株が大きく値上がりすれば短期間で資産が2倍、3倍になる可能性もあります。

こうした理由から、先行してスタートしたNISAには問題点やわかりにくい部分が多く、政府は2018年にスタートした「つみたてNISA」に一本化しようと考えているようです。

2018年以降、マイナンバーによる口座開設手続きの簡素化を検討。また、2018年1月から”積立NISA”が開始予定である。なお、政府与党がまとめた2016年度税制改正大綱では、今後、現行のNISA制度を廃止し積立NISAへ制度を一本化するとしている。(Wikipedia)

今後NISAがどうなっていくのかはわかりませんが、上記の内容を見る限り、「これまでのNISAは徐々に縮小し、今後はつみたてNISAが主流になる」のではないかと私は考えています。

おそらく、リスクの高い「一般NISA」よりも、リスクがやや安定的な「つみたてNISA」の方が一般の方にも受け入れられやすいのかなと。

そういう意味では、今すぐ一攫千金も含めて積極的に運用したい方は一般NISAを選ぶ価値がありますが、そうでない方はとりあえずiDeCoから初めておくという形でも良いと思います。

ちなみに、NISA(つみたてNISA)とiDeCoは併用することができますが、一般NISAとつみたてNISAは併用できず、どちらか一方を選択する必要があります。

2018年からスタートする積立NISA

iDeCoとNISAの違い、またどちらを選ぶべきなのかについては、上記でほぼ答えが出ていると思います。

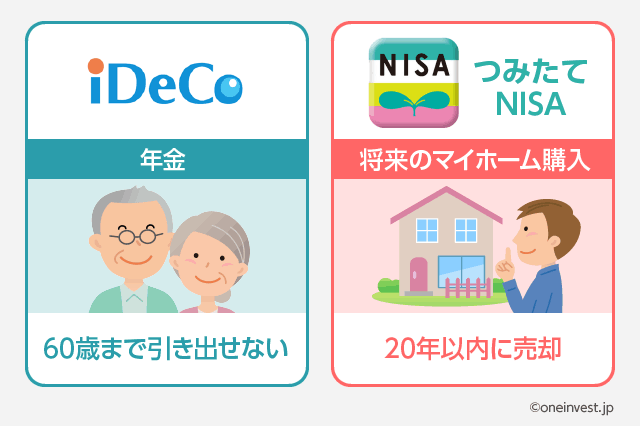

しかし、2018年にスタートした「つみたてNISA」はiDeCoと制度が似ていることもあり、どちらを選択するべきか悩む方も多いはずです。

ここでは参考までに、つみたてNISAとiDeCoの違いをまとめます。

つみたてNISA

運用期間は最長20年間でいつでも引き出しできる、投資信託のみが買付可能、年間の投資上限は40万円まで、利益が非課税になる。

iDeCo

60歳になるまで引き出しができない、投資信託を中心に預金・保険商品が選択可能、年間の投資上限は14万4,000円~81万6,000円(職業により異なる)、掛金が全額所得控除になる、売却益・利息・配当金も非課税。

「いつでも売却して利益を手にすることができる」という柔軟さはつみたてNISAに軍配が上がります。また、職業によっては年間に投資できる金額がiDeCoよりもつみたてNISAの方が大きいです。

しかし、iDeCoは節税効果が非常に高いため、将来に備える「年金」を積立するのであれば、やはりiDeCoの方が安全かつ確実に運用できるのではないかと私は思います。

ちなみに、つみたてNISAとiDeCoは併用できるので、資金に余裕がある方は両方ともに活用することも可能です。

実際、私自身はNISAもiDeCoも両方活用しています。

▼つみたてNISAとiDeCoの比較は下記の記事で詳しく解説しています。

あわせて読みたい:

つみたてNISAとiDeCoはどっちを選べばよい?違いとメリット・デメリット

▼自営業の方はiDeCoの利用メリットがさらに大きくなります

あわせて読みたい:

自営業(個人事業主)のイデコ利用は節税メリット大、国民年金基金との違いは?

▼公務員の方もiDeCoの加入対象になりました

あわせて読みたい:

公務員とiDeCo(個人型確定拠出年金)の相性が良い理由、年間3万円の節税を実現

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント