主婦は気をつけて!個人型確定拠出年金(iDeCo)のデメリット

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

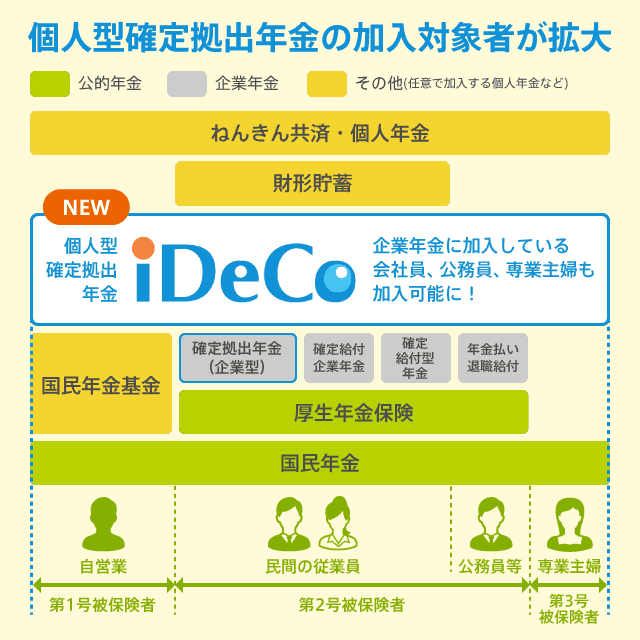

2017年のリニューアルによって、個人型確定拠出年金(iDeCo)は、原則としてすべての方が加入対象となりました。

主婦や専業主婦の方ももちろん、iDeCoの加入対象者です。

しかし、専業主婦がiDeCoに加入してもメリットが薄いということをご存知でしょうか。

iDeCoは厚生労働省が後押ししている制度なので、節税メリットがとても大きいのですが、専業主婦のように元々所得のない方にとっては、iDeCoでどれだけ掛金を拠出しても節税メリットはありません。

つまり、最初から税金を納めなくても良い人に節税メリットを与えても意味がないということです。

今回は、主婦の方が個人型確定拠出年金 iDeCoに加入するメリット・デメリットをまとめます。

目次

専業主婦は第3号被保険者にあたる

iDeCoは、職業によって毎月の最大掛金が異なります。

第1号被保険者

自営業(個人事業主)

掛金は毎月5,000円~68,000円

第2号被保険者

民間の従業員・法人経営者(会社役員)・公務員など、厚生年金に加入できる人

掛金は毎月5,000円~23,000円

※企業で確定拠出年金に加入する「企業型確定拠出年金」に加入している場合は上記よりも少なくなる場合あり

第3号被保険者 ← 専業主婦はここ

第2号被保険者の被扶養配偶者(専業主婦など)

掛金は毎月5,000円~23,000円

専業主婦の方は基本的に、第3号被保険者にあたりますので、毎月5,000円~最大23,000円をiDeCoの掛金として積立できます。

通常、iDeCoでは掛金の拠出額が全額所得控除になります。

第3号被保険者(扶養に入っている配偶者、年収130万円以下の人)の場合、その恩恵を比較すると以下のようになります。

「103万円の壁」に該当する年収103万円以下の方

所得税が発生しませんので、iDeCoによる節税メリットはありません。

「130万円の壁」に該当する年収130万円以下の方

27万円の所得の部分に対してiDeCoによる節税メリットがありますが、その恩恵は微々たるものです。

年収が130万円を超える方

年収が130万円を超えると、夫の扶養から外れますので、第3号被保険者ではなくなります。厚生年金や社会保険がない職場で働いている場合、「第1号被保険者」扱いとなります。

このように考えると、専業主婦がiDeCoで受けられる節税メリットは小さいことがわかります。(あくまでも所得控除のメリットが小さいだけであり、iDeCoにはその他にもたくさんのメリットがあります)

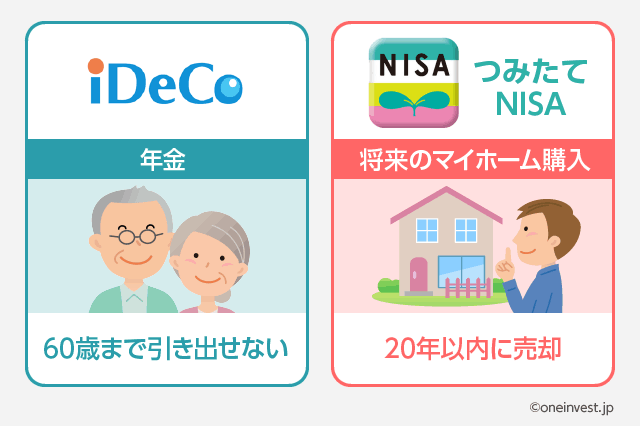

続いて、専業主婦がiDeCoで得られるメリットについて詳しく解説しますが、上記の理由から、専業主婦はまず最初に「つみたてNISA」の利用を検討することをおすすめします。

あわせて読みたい:

つみたてNISAとiDeCoはどっちを選べばよい?違いとメリット・デメリット

専業主婦がiDeCoに加入するメリット

節税効果は小さいものの、専業主婦がiDeCoに加入するメリットも少なからずあります。

将来のじぶん年金を作ることができる

iDeCoは、将来に備えて自分自身で年金を作ることを目的とした制度です。

現在の社会保障制度は、今の若い世代が今のお年寄りの年金を支える仕組みです。

これからますます高齢化社会となり、若い世代が減りお年寄りが増えると、いずれ若い世代が支払う年金でお年寄りの年金受給を支えることができなくなります。

こうした理由から、将来年金の受給年齢が引き上げられたり、受給金額が減額される可能性が指摘されています。

しかし、iDeCoは自分自身が将来の年金を積み立て、運用をする制度なので、いかなることがあっても受給できる「じぶんだけの年金」です。

将来の備えとして、年金をコツコツ積み立てることは主婦の方もそうでない方にとっても、共通のメリットです。

あわせて読みたい:

iDeCoで申し込み先の金融機関が倒産した場合はどうなるの?信託先を比較

投資信託の運用益が非課税に

iDeCoでは基本的に投資信託を使って積み立てた資金の運用を行います。

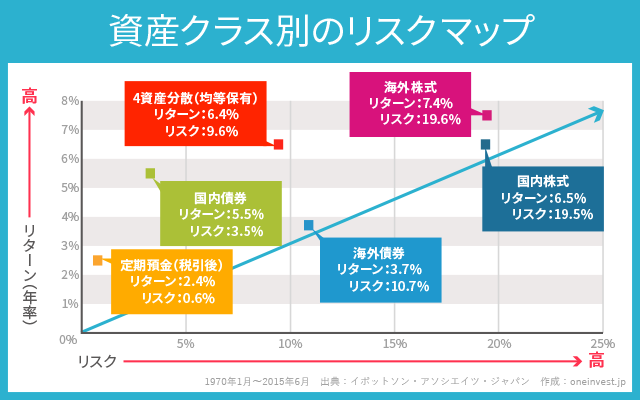

上記のリスクマップを参考にしていただきたいのですが、リスクはあるものの、投資信託での運用は銀行預金と比較して大きな運用リターンが得られます。

通常、投資信託の売却益や分配金に対しては約20%の税金が課せられますが、iDeCoの場合は運用益がすべて非課税となります。

運用リターン(利回り)を4%程度に設定し、現在からiDeCoの年金受給年齢となる60歳までの期間を運用期間としてシミュレーションしてみてください。

仮に、毎月23,000円を30年間積み立て、年率4%で運用した場合、資産は1,596万円(うち利益は768万円)になります。(iDeCoではこの利益に税金がかかりません)

老後の生活費に不安を感じている専業主婦の方にとって、これだけの金額が年金として受給できることを考えると、非常に心強いと思います。

仮に700万円の利益を得たとしても、通常はその約20%に相当する約140万円を税金として納めなくてはなりません。

しかしiDeCoで運用している場合は、どれだけ投資利益を得ても非課税です。

あわせて読みたい:

個人型確定拠出年金(iDeCo)はどこがお得なのか比較してみた

専業主婦がiDeCoでやってはいけないこと

主婦の方で資産運用の経験がない方は特に、iDeCoの運用商品の中から「元本確保型商品」を選んでしまいがちです。

元本確保型商品とは、iDeCoの運用商品を投資信託にする代わりに定期預金で運用する商品です。

投資信託には少なからず元本割れのリスクがありますが、元本確保型である定期預金なら、元本割れの可能性はありません。

しかし、iDeCoには毎月発生する手数料や将来の給付時にかかる手数料が存在します。

一般的なサラリーマンや自営業者の場合は、「長年の運用リターン + 長年の節税効果」がとても大きいので、上記の手数料を差し引いても、トータルで損をすることはほとんどありません。

iDeCoの節税効果はそれくらい大きなものだからです。

しかし、専業主婦(第3号被保険者)の場合は所得税の節税メリットが得られないわけですから、「iDeCoで毎月発生する手数料や将来の給付時にかかる手数料」の部分を運用リターンのみでカバーする必要があります。

となると、リターンをほとんど生み出さない元本確保型商品を選ぶことは、手数料分だけマイナスになってしまう恐れがあるということです。

つまり、主婦がiDeCoに加入するのであれば、リターンがしっかりと出せる投資信託を選択し、元本確保型商品は避ける必要があります。

他の情報サイトでは、「主婦でもiDeCoに加入するメリットがある」と書かれていることが多いです。この意見はたしかに正しいです。

しかし、上記を踏まえてトータルで見た場合、個人的な意見としては主婦がiDeCoに加入するメリットはそこまで大きくないのではないか?と思うのです。(あくまで個人的な意見です)

もし、投資信託による運用リターンの追求と、長期的な積み立てをするつもりがないのであれば、専業主婦の場合は、つみたてNISA(少額投資非課税制度)など他の運用方法を選択肢に入れても良いと思います。

または、まず最初に夫のiDeCo掛金を最大金額まで増やせるようにし、その上でご自身のiDeCo加入を検討するのが良いと思います。

主婦にも人気です

ひふみプラスの評判は?3年間の年率リターン圧倒的No.1の投資信託

主婦はつみたてNISAを優先した方がいい?

iDeCoとつみたてNISAは国が後押しする制度で、どちらも資産運用に関するものです。

よく、iDeCoとつみたてNISAはどちらが良いのかと聞かれますが、上記の理由からも主婦の方はまずつみたてNISAから始めてみるのも良いと思います。

つみたてNISA(少額投資非課税制度)は、毎年40万円の非課税枠が設定される制度です。

証券会社などでつみたてNISA口座を開設し、つみたてNISA口座を使って投資信託を購入した場合、投資した年から20年以内に売却をすることで、売却益・分配金が非課税となります。

例え収入のない主婦であっても、投資信託の売却利益を得た場合は、その利益に約20%の税金がかかるのが通常です。しかし、つみたてNISA口座であれば利益に税金がかかりません。

「つみたてNISA」ではなく、通常のNISA(一般NISA)を選ぶ方法もあります。

一般NISAは投資信託だけでなく、株式も非課税の対象となっており、1年間の非課税枠は120万円と大きめです。(ただし非課税期間が5年間なので、5年以内に利益確定しなければなりません)

一般NISA口座は株式投資も対象なので、株主優待目的で投資をする楽しみもあります。

詳細については「つみたてNISA(積立NISA)と一般NISAの違い、フル活用する5つの方法」をご覧ください。

つみたてNISAの場合、iDeCoのような「掛金拠出時に発生する手数料」は一切ありません。

利益を出さなければ恩恵を受けられないのがネックですが、より柔軟性の高い制度です。

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント