初心者におすすめ、投資信託の選び方がわからない時のヒント

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資信託をきっかけとして資産運用を始める人は多いです。

しかし、2,000本を超える投資信託の商品が出回る中で、どれを選べば良いのかさっぱりわからないという方も多いと思います。

資産運用の世界では、正しい知識を持っておかなければ儲かるばかりか逆に損をしてしまうような商品も存在します。

この記事は投資歴の長い管理人が中立的な立場で、初心者が投信を選ぶ際のヒントをまとめます。

証券会社には相談するな

まず最初に一番大切なことを書きますが、正しい資産運用をしようと思ったら「証券会社には相談してはならない」と私は思っています。

相談のできる証券会社とは、名前の知られた業界大手の証券会社のことで、いわゆる対面証券と呼ばれる会社です。

こうした会社は、コンサルタントと名乗る営業チームがいます。

資産運用のセミナーなどに参加したり、口座開設をして大きなお金を入金すると、その情報を元にして営業マンが自宅に訪問してくれることも少なくありません。

しかし、証券会社の営業マンは「自社の商品を販売して営業成績を伸ばすことが目的」なので顧客目線ではなく、その時証券会社が売りたい(証券会社にとって手数料の大きい)投資信託をすすめてきます。

中には、「本当にお客さまのためを思って営業したい」という親切な営業マンもいるかもしれませんが、そういう人は証券会社では生き残るのが難しいというのが現実です。

私も証券会社の営業担当者とは何度も話をしたことがありますが、彼らは投資について特に深い知識を持っているわけではありません。あくまでもビジネスとして商品を売るための「営業マン」であることを頭に入れておくべきです。

当然、自分たちの利益が優先されるので、中立的な資産運用のコンサルティングなどは期待できません。

あわせて読みたい:

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

年収1億円の保険レディが存在する理由

業界は変わりますが、似たような話が1つあります。

生命保険の営業は、通称「保険レディ」と呼ばれる人が行っているのですが、中には年収1億円を稼ぎ出す保険レディも存在すると言われています。

ここで問題となるのが、「保険レディが手にする1億円の年収はどこから生まれているのか?」ということです。

彼女たちはたいてい成果報酬で働いているので、保険レディの収入は顧客が支払う保険料で成り立っています。

私たち顧客の話を親身になって聞き、良い商品を提供しているように見えて、実は大きな収入を得ているというのが金融業界です。

なぜ、銀行、証券、保険などの金融業界で働く人達の年収が高いのか。それは紛れもなく顧客から多くの手数料を獲得しているからです。

証券会社の営業担当に任せてお金を預ければ簡単にお金が増える、そんな甘い話があるわけないのですが、多くの人が資産運用の方法に困ったら、証券会社の言いなりになって大切なお金を失ってしまうという事例があとを絶ちません。

何十年もかけて貯めてきた大事なお金、老後の備えとして大切に使わなければならない退職金。

こうしたお金をいとも簡単に金融機関に奪われしまい、営業担当者の高い年収の肥やしになっている人が少なくないというのが現実であり、これはとても残念なことです。

あわせて読みたい:

ノーロード投信という言葉に騙されないで!投資信託選びで気をつけるポイント

ロボアドバイザーを活用する

どの投資信託を選んで良いのかわからない方は、ロボアドバイザーを活用することをおすすめします。

ロボアドバイザーには大きく

- 無料で使えるが、自社が取扱う投信を紹介する

- 自動運用を行う有料のロボアドバイザー

という2つのタイプがあります。

無料で使えるが、自社が取扱う投信を紹介

投信工房、SBI-ファンドロボ、PORTSTAR(ポートスター)、FUND MEなど。

自動運用を行う有料のロボアドバイザー

楽ラップ(楽天証券)、ウェルスナビ、テオ、ON COMPASSなど。

資産運用はまったくわからない、手っ取り早くお任せで資産運用したいという方には、ウェルスナビやテオといったロボアドバイザーがおすすめです。

テオやウェルスナビは、年率1%の手数料を支払うだけで、海外の低コストETFに投資をするため、バランスの取れた世界分散投資で堅実な資産運用ができるサービスです。

自分で投資信託を選びたい方は、無料で使えるロボアドバイザーツールがおすすめです。

例えば、松井証券の投信工房は、低コスト投資信託のラインナップが豊富で、資産運用の方針決定から見直しまでをトータルでサポートしてくれるので使いやすいです。

その他にも無料で使えるロボアドバイザーは数多く存在しますが、そのすべてに共通するのは、

- 投資方針に沿って最適なポートフォリオ(資産構成)を提案してくれる

- 低コストな投資信託を案内してくれるとは限らない

という点です。

自分の投資方針に沿って運用するには、どのような資産構成が一番ベストなのか、ロボアドバイザーは中立的に答えてくれます。

しかし、信託報酬が低い投資信託を案内してくれるわけではなく、「資産構成の提案中に高コストなファンドが入っている事が多い」というのが現実です。

最適なポートフォリオ(資産構成)はロボットに任せ、具体的な投信商品は自分で選ぶ自身のある方は、無料のロボアドバイザーでも役立ちます。

しかし、商品選びもすべてお任せしたいという方は、楽ラップ・ウェルスナビ・THEO(テオ)のような有料のロボアドバイザーを活用することをおすすめします。

もっとも、一番低コストで最高の運用をするには、資産運用について学び、自分自身で知識を身につけるのが一番です。

ロボットに任せれば任せるほど自分の負担は軽くなりますが、その分コストがかさみ、リターンは小さくなります。

ロボットに任せるのか、自分で知識を習得するのかは、「資産運用に割ける時間がどれくらいあるのか」によって決まります。

ロボアドバイザーについてはこちらの記事で詳しく比較しています。

あわせて読みたい:

ロボアドバイザー比較、ファンドラップより低コストで確実な資産運用を実現

低コストなバランス型投信を選ぶ

初心者が投資信託の中で1本選ぶとすれば、「バランス型投信」と呼ばれている、さまざまな資産を投資対象とした投資信託を購入することをおすすめします。

投資信託を選ぶ上では、購入時手数料だけでなく「信託報酬」が安いものを選択した方が、長期的な運用成果が高まります。

中でも多くの投信ブロガーが注目しているのが大和投資信託の「iFree 8資産バランス」という商品です。

大和投資信託のiFreeシリーズはこれまでの常識を覆す低コストなインデックスファンドで評判です。

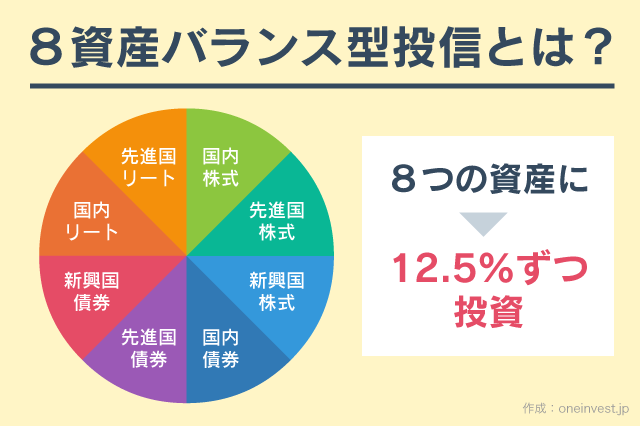

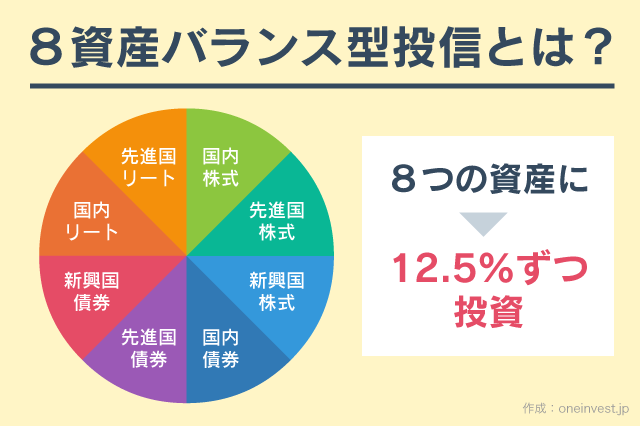

iFree 8資産バランスとは?

iFree 8資産バランスは、値動きが違う8つの資産にバランス良く分散投資を行うタイプの投資信託です。

「iFree 8資産バランス」を1本買っておくだけで、

- 国内株式

- 先進国株式

- 新興国株式

- 国内債券

- 先進国債券

- 新興国債券

- 国内リート

- 海外リート

にバランス良く国際分散投資ができるように設計されています。

気になる手数料ですが、iFreeシリーズは業界屈指の低コストファンドなので、

- 購入時手数料:0円(ノーロード)

- 信託報酬:年率0.242%(税込)

- 信託財産留保額(解約手数料):0円

で運用できます。

コストの中で最も重要なのは「信託報酬」です。

信託報酬の中には販売会社の手数料が含まれています。顧客目線に立って設計されたiFreeシリーズは、販売会社の手数料が大きく抑えられているのが特徴です。

証券会社や銀行の営業マンから投資信託をおすすめされた場合、必ず信託報酬を確認してください。

まず間違いなく、iFreeよりも高コストであり、顧客が支払う高いコストは、すべて営業マンの利益になっているわけです。

iFreeシリーズはネット証券でしか買えない

多くの投信ブロガーから高い評価を得ている投資信託「iFreeシリーズ」は、残念ながらネット証券でしか取扱がありません。

対面営業を中心とした大手証券会社は、こうした商品を販売しても儲からないので、取り扱わないのです。

iFreeシリーズを購入できる証券会社は以下の通りです。

その他、銀行では静岡銀行だけがiFreeシリーズの投資信託を販売しています。

2019年2月12日:追記

iFreeシリーズはその後、ネット証券以外でも多くの銀行・証券会社で取り扱うようになりました。

上記の中では、投資信託の取扱本数が最も多いSBI証券が個人的にはおすすめです。SBI証券は常時2,000本以上の投資信託を取り扱っています。

続いては、「証券マンがおすすめするファンドラップの評判を信じて買って良いのか」です。

▼バランス型ファンドのデメリットやおすすめ投資信託はこちら

あわせて読みたい:

バランス型ファンドとは?利回りとリスクを考察、つみたてNISAのおすすめ投資信託

▼iFreeの詳細解説はこちら

あわせて読みたい:

iFreeを評価、低コスト投資信託の実質コストは?iDeCoで買う方法

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント