WealthNavi(ウェルスナビ)は金の卵?ロボアドバイザーで資産運用を実践

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

もう怪しい証券マンの営業トークに乗る必要はありません。

WealthNavi(ウェルスナビ)は、富裕層の資産運用をロボットで再現した本格的なロボアドバイザーです。

世界に通用する最先端の技術を使って資産運用をおこない、世界中に分散投資します。

昨今、数多くのロボアドバイザーが登場しています。しかし、中には特定の投資信託を優遇する「非中立的なロボアドバイザー」も存在します。

しかし、ウェルスナビの資産運用は「中立的な立場」で行われることが約束されています。

ウェルスナビでは資産の管理・運用まで完全に自動化しています。非中立的な運用、心理的なミスなど、人間が陥りがちな感情による失敗を排除した、冷静かつ合理的な運用ができるのは、ロボアドバイザーならではの強みです。

目次

投資経験者に選ばれるプロ設計

多くのロボアドバイザーは「投資の知識がない人向けに手軽な運用ができる」ことをコンセプトとして作られています。

例えば楽天証券のロボアドバイザー「楽ラップ」の利用者は、これまで資産運用の経験がない人の利用率が高くなっています。

一方で、ウェルスナビの場合は投資経験がある人の利用率が7割以上です。(2020年6月時点の情報です)

つまり、ある程度、資産運用の知識がある人が選択しているのがウェルスナビだということです。

とはいえ、ウェルスナビを使ってなにか難しいことをしなければならないわけではありません。ただ、ロボアドバイザーに資産運用をおまかせするだけです。

ではなぜ多くの投資経験者がウェルスナビを選んでいるのでしょうか。

ウェルスナビは、投資経験者が納得するようなコンセプトで設計しています。

ただし、ウェルスナビは最低1万円からの利用となっています。

とてもシンプルな手数料体系

ウェルスナビの手数料は預かり資産の1%(現金部分を除く、年率・税込1.1%)。3000万円を超える部分は0.5%(現金部分を除く、年率・税込0.55%)です。

直接支払う手数料はこれだけで、その他の売買手数料等は一切かかりません。すべて上記で示した、運用残高に乗じた手数料の中に含まれています。

また、ウェルスナビは世界中に分散投資を行うロボアドバイザーですが、この際に必要となる為替手数料なども一切不要です。

もちろん、クイック入金を使えば入金や出金にも手数料はかかりません。

ロボアドバイザーを使う上で気にしなくてはならないのが、投資先の信託報酬です。投資する投資信託・ETFの信託報酬は直接支払うものではありませんが、間接的なコストとして頭に入れておく必要があります。

しかし、ウェルスナビでは投資対象としているETFの経費率を年率0.11~0.14%に設定しています。

世界中に分散投資ができる

ウェルスナビが投資対象とするのはETFのみです。

ETFとは「上場投資信託」のことで、数多くの銘柄に分散して投資を行い、また低コストであるため投資家にも人気です。

世界には数多くのETFが存在しますが、その中でもウェルスナビは低コストなETFを厳選して投資対象としています。

ETFを投資対象とすることで、資産の大小に限らず世界50カ国以上に国際分散投資が行えます。

ただし、為替ヘッジは行わないので為替の急変動には注意です。為替が円安に進むとリターンは上振れする一方で、円高になるとリターンが目減りします。

富裕層が注目する機能「デタックス」

ウェルスナビには、他のロボアドバイザーでは見かけない独自機能があります。

それが、「デタックス(自動税金最適化)」機能です。

著名投資家のウォーレン・バフェット氏も常々、複利効果の重要性について語っています。

複利効果とは、私たちの資産を雪だるま式にふくらませる重要な考え方で、かのアインシュタインも「複利は人類史上最大の発見」と大絶賛しています。

複利効果の大敵となるのが「税金」の存在です。

投資の世界では、投資信託・ETFを保有している間はどれだけ利益(含み益)が出ても課税されません。資産を売却し利益確定となった段階で課税されるのが通常です。

しかし、資産バランスを調整する過程で、ETFの売却が必要になり、意図せず利益が出てしまうケースがあります。

この場合に課税されるのを防ぐ手法として「含み損が出ている資産をあわせて売却し損失を確定させることで、意図的に利益を相殺する」というものがあります。

利益が出た時に支払う税金を少なくするため、含み損を確定させてあえて利益を減らし、税金を最適化するのです。

この手法を活用するには計画的な売買・資産管理が必要ですが、ウェルスナビに任せておけば「デタックス(自動税金最適化)」も自動的に行なってくれます。

複利効果を最大限に活用した資産運用ができる設計により、他のロボアドバイザーと差がつけられるのです。

どこよりも中立的な運用をしてくれる

なぜ証券会社の言うことを鵜呑みにしてはいけないのでしょうか?

証券会社は、投資信託の運用会社から広告料や販売手数料をもらって収益をあげています。

この収益がとても大きいので、最近は銀行も儲からない融資事業を縮小して、「投信販売を軸としたビジネスを展開する」と言い始めているほどです。

つまり、投信の販売によって利益を得ている証券会社や銀行の営業マンは、中立的な立場ではないといえます。

彼らもビジネスとして投信販売をおこなっていますから、どうしても自社にとって販売手数料が大きい投資信託をおすすめしたくなるのは当然です。

しかし、ウェルスナビは資産運用会社からは1円も手数料をもらわないので、構造的に中立的な立場で運用できます。

つまり、本当の意味で顧客目線で運用することができる体制を整えているのです。

預けた資産は守られる

ウェルスナビに預けた私たちの資産は、すべて分別管理されます。つまり、ウェルスナビ社が保有することはありません。

預かり資産のうち、現金については三井住友銀行、みずほ銀行、りそな銀行の信託口座で管理され、投資中のETFについては米国の保管期間(DTC)が管理します。

出典:WealthNaviに、もしものことがあった場合、預けた資産は守られますか?

つまり、ウェルスナビの業績が悪化したり、経営が立ち行かなくて赤字になったり、さらにはウェルスナビが倒産してしまったとしても、預けた資産は分別管理しているので安心です。

また、ウェルスナビは日本投資者保護基金にも加入しています。

これは、銀行でいう「ペイオフ」のようなもので、万が一顧客資産が返却できない事態に陥ったとしても、最大1,000万円までは日本投資者保護基金が補償してくれる制度です。

もちろん、投資による損失は補償されませんが、万が一ウェルスナビが破綻したとしても、資産1,000万円までは100%補償されます。

スマホからマイナンバーカードを撮影してアップするだけ

私も早速ウェルスナビの口座開設をしましたが、スマホから3分程度ですぐに申し込めました。

まず最初に簡単な質問に答えて、その後マイナンバーカードをスマホで撮影し、そのままアップロード。あとは規約に同意するだけで口座開設の申込は完了です。

その後、2営業日程度で口座開設が完了し、ウェルスナビでの資産運用がスタートできます。

ロボアドバイザーによる診断の内容はこのような感じです。グラフィカルで初心者にも優しい設計です。

ウェルスナビに100万円を投資すると70%の確率で206万円以上になるとの予測。

上記の結果を達成するためのポートフォリオ(資産構成)がこちら。もちろんこれは現時点でのもので、運用をしていく中で必要となる調整も、ロボアドバイザーが自動的に行なってくれます。

ウェルスナビの資産運用結果

ウェルスナビの資産運用の状況を、このページで定期的に報告しています。

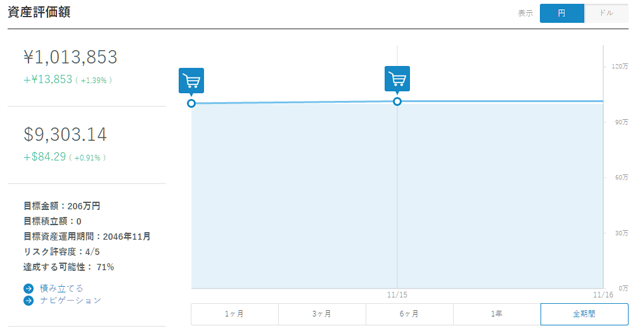

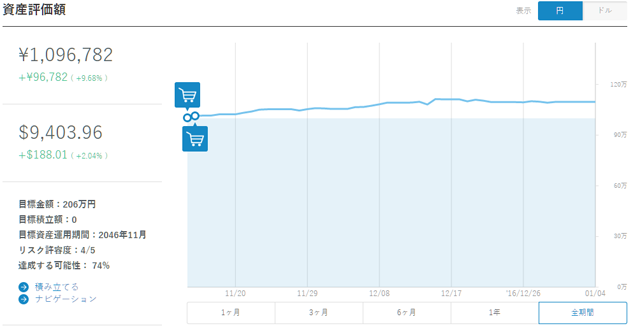

2016年11月16日

運用を開始してから数日経ち、提案されたポートフォリオの通りにロボアドバイザーがETFを買い付けてくれました。

すでに含み益が出て1万円程度のプラスになっています。取引明細も電子交付で閲覧できるので安心です。

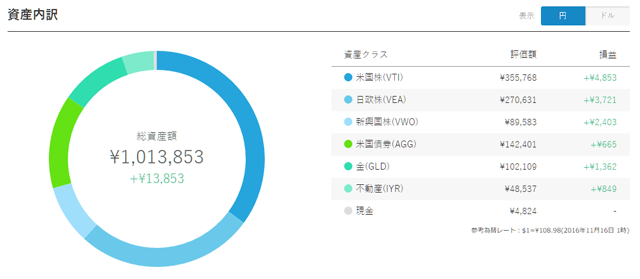

資産の内訳はこのようになっています。

私がウェルスナビで保有している資産はすべて、米国市場に上場するETFです。

バンガード・トータル・ストック・マーケットETF (VTI)

低コストで投資家に絶大な人気を誇るヴァンガードのETF。

バンガード・FTSE・先進国市場(除く米国)ETF(VEA)

アメリカを除く先進国市場を投資対象としたETF。

バンガード・FTSE・エマージング・マーケッツETF(VWO)

こちらは新興国を投資対象としているもの。

iシェアーズ・コア 米国総合債券市場 ETF

米国債券への投資。ベンチマークはバークレイズ米国総合インデックス。

SPDRゴールドシェア(GLD)

金市場に投資するETFです。

iシェアーズ 米国不動産 ETF(IYR)

米国の不動産セクターの株式で構成しているETF。

安定的でスマートなポートフォリオだと思います。

バランスの取れた上記の銘柄選定や資産比率は、一定の知識を持たなければ決して築けないものです。しかし、ウェルスナビはこれをロボットに任せることで低コストで実現しています。

いずれも低コストなETFばかりで、中立的な立場で運用ができるウェルスナビならではの資産構成という印象を持ちました。

大儲けできる資産構成ではありませんが、バランス良く資産を増やしていけるのではないかと感じました。

2016年12月31日

ウェルスナビで運用を開始してからまだ1ヶ月ちょっとですが、すでに9万円以上の利益が出ています。相場が良かったことも追い風になりましたが、安定的に資産を増やせています。

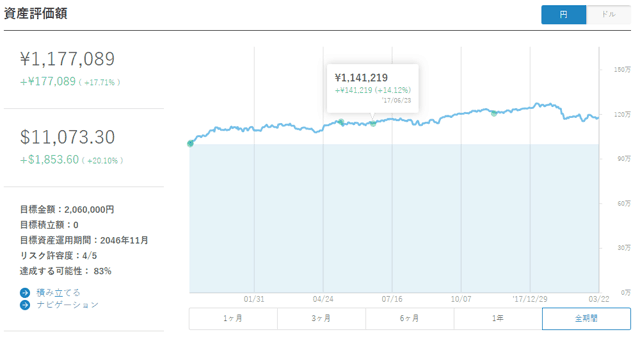

2018年3月22日

久々の更新です、いまのところ一度もマイナスにならずに安定して推移しています。

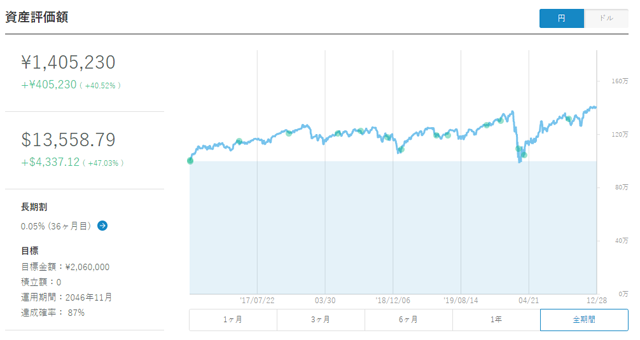

2020年12月28日

ウェルスナビをはじめて4年が経過しました。当初入金した100万円は140万円になりました。年率換算では、年率8.64%の複利利回りで運用できている計算です。

この間、私は何もしていません。4年前に最初の資金を入金した後は、ずっと放置状態です。

4年の間に、新型コロナウイルスショックなどで株価が暴落したこともありましたが、ウェルスナビを解約することはなく、ずっと保有し続けています。

これからも株価が大暴落することは何度もあると思いますが、ずっと持ち続ければ長期的には年率3%~5%程度での運用が行えると考えています。

それではまた、報告します。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

4件のコメント

ポートフォリオの内訳ですが、GLDとしか書いてないので、

「iシェアーズ・ゴールド・トラスト」かもしれないのでは?

SPDRゴールドシェアということは、どこを見て判断されたのですか。

コメントありがとうございます。

iシェアーズ・ゴールド・トラストのシンボルは「IAU」なので、私のウェルスナビのポートフォリオに組み込まれている「GLD」はSPDRゴールドシェアで間違いないと思います。

米国株では銘柄コードのことを「シンボル」といいます。

アメリカのYahoo!ファイナンスなどで「IAU」「GLD」とシンボルを入力して調べていただければ、ETFの正確な名称がわかるのでおすすめです。

私もロボアドいろいろ検討した結果、ウェルスナビにしました。さらに追加投資しようと思っていますが、タイミングに悩んでいます。これから円安局面に向かうような気がするので、まだなのかな~と思う今日この頃です。

こちらのサイトのおかげで ウェルスナビで投資をしてみようと決心!

沢山の情報を目にする事が出来て

感謝です

今後もこのサイトいつもチェックして

私の投資の教科書にします