ノーロード投信という言葉に騙されないで!投資信託選びで気をつけるポイント

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ノーロード投信を買う前に身につけておきたい知識です。

投資信託のリストを見ると本当に種類が多く、また似たような内容の投信も目立ちます。そのような中で、どれを選んで良いかわからない人も多いと思います。

そこで目に付くのが「ノーロード投信」という言葉です。

ノーロード型投資信託は買付手数料を無料にして販売する投信のことを指しています。「購入手数料無料」と聞くと、お得なのではないか?と思って選びたくなってしまいますよね?

しかし、この「ノーロード」という甘い言葉に騙されてはいけません。

すべてのノーロード投信が悪いわけではないのですが、「無料」という言葉ほど怖いものもありません。

実際、ノーロード型投資信託は、販売ランキングでも上位になることが多いです。しかし、投資の世界では「多くの人と同じ行動を取ることが成功に繋がるとは限らない」という原理原則があります。

投資をしている人の半数以上は、上手く結果をだせていないのです。

初心者が知るべき投資信託の正しい選び方

投資信託を選ぶ上で、最も重視しなければならないのは「コスト」だと言われています。

ベテランの投資家ほど、コストの低さがいかに重要かということを発言しています。

一方で、証券会社・銀行の営業マンほど、「ノーロード」を売り文句にして投信を販売している印象です。

今回はすべての投資信託に共通する「コスト」について考えてみたいと思います。

投資信託には3つのコストがある

投資信託には3つのコストがあります。買付手数料が無料のノーロード投信も例外ではありません。

3つの費用の中でも特に重要なのは2番目に紹介する「信託報酬」の存在です。

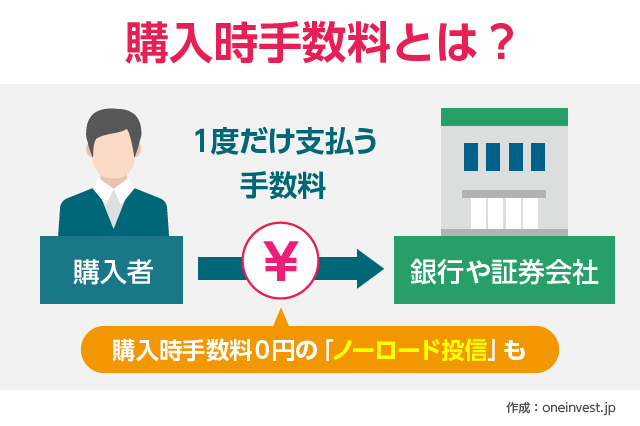

購入時手数料

その投資信託を購入する時に、一度だけ発生する費用です。「買付手数料」とも呼ばれます。

同じ投資信託を追加で購入した場合も同様に、購入時手数料はかかります。

購入時手数料は3%に設定されていることが多いです。3%よりも低いケースもありますし、購入時手数料を無料化したもの(つまりノーロード型投資信託)も存在します。

仮に購入時手数料が3%だった場合、投資信託を100万円分買うと3万円の手数料がかかります。結構高いですよね?

これが無料になると考えると非常にお得。と思ってしまうのが「ノーロード型投信のワナ」とも言えます。

投資信託の「購入時手数料」は1度だけ発生する費用です。

後述する「信託報酬」は、ファンドの保有期間中に継続して発生する費用です。

信託報酬が高く、購入時手数料が無料(ノーロード)のファンドと、信託報酬が低い代わりに購入時手数料が有料のファンドを比較したい場合に使えるテクニックを紹介します。

まず、自身の想定保有期間を決めます。(3年・5年など)

その上で、購入時手数料を保有期間で割り算し、「年換算のコスト」として計算するのです。

例えば、信託報酬が年率1.0%、購入時手数料が3%で想定保有期間が5年と考えている場合。

「3% ÷ 5年 = 0.6%」となるため、購入時手数料と信託報酬を年換算すると、1.6%の費用がかかることになります。

購入時手数料は、保有予定期間が長期になるほど1年あたりのコストが小さくなるのがポイントです。

逆に言うと、投資信託を1年で売却するつもりなら、購入時手数料が有料のファンドはおすすめしません。(購入時手数料の負担が大きすぎるため)

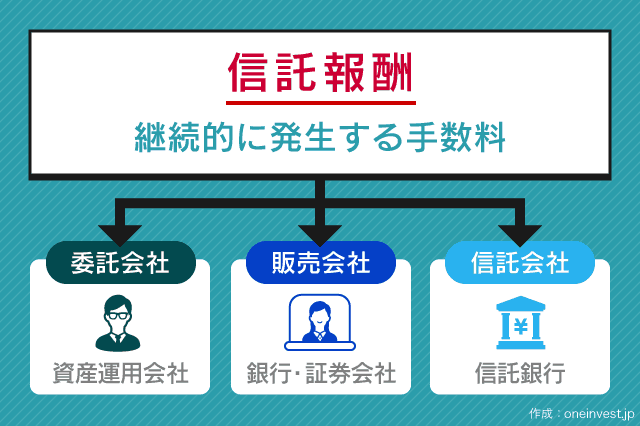

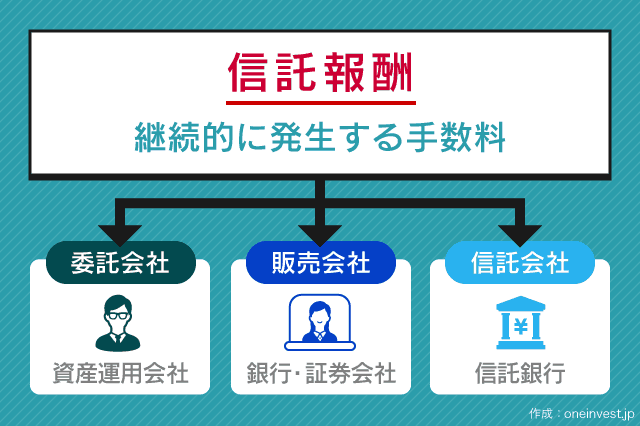

信託報酬

購入時手数料よりも重要なのが「信託報酬」と呼ばれるコストです。別名「運営管理費用」。

実は、投資信託を選ぶ上で最も重要視すべきなのは信託報酬の低さです。

信託報酬とは、投資信託の運営者に支払う給料のようなもので、運営側の利益に相当する部分です。

信託報酬は継続的にかかる費用なので、投資信託を保有し続ける限り、手にする利益を実質的に目減りさせる要因となります。

信託報酬は年1%~2%程度のものが多いですが、中には年3%を超えるもの、逆に年0.5%を下回るものなど様々です。しかし、「信託報酬無料」の投資信託は存在しません。

仮に信託報酬3%の投資信託を買った場合、その投信が5%の利益を出したとしても、実際に受け取る利益は2%となります。

逆にその投資信託が2%の損失を出した時は、さらに信託報酬分が乗せられて、トータルで5%も損をしている計算です。

※投資信託の株価である「基準価格」は、信託報酬を差し引いた後のリターンが示されています。

また、信託報酬は一般的に「アクティブファンド(日経225などの指数を上回る結果を目指す投資信託)」ほど高く設定される傾向があり、「パッシブファンド(日経225などの指数と同等の結果を目指す投資信託)」ほど低く設定されます。

信託報酬は、主に「委託会社」「販売会社」「受託会社」に対して支払われるコストを合算したものです。

なぜ、信託報酬の低い投資信託を選ぶべきなのか。

それは、どれだけ素晴らしいファンドでも、結果が保証されていない投資の世界では損失を出すこともありえるからです。

つまり、投資において損益はコントロールできないのは、アマチュアもプロも同じです。

一方で、リスクやコストはどれだけ外部の市況が荒れようとも、コントロールできるものです。

儲かるか儲からないかわからない利益を追求するよりも、確実なコストダウンによってトータル損失を確実に抑え、トータル利益を確実に底上げする方が良いということです。

信託報酬はこちらの記事で詳しく解説しています。あわせてご覧ください。

あわせて読みたい:

信託報酬とは?目安と計算の仕方を学んで良い投資信託を選ぶ方法

また、投資信託の中でも「ファンド・オブ・ファンズ」と呼ばれる形式の投信には注意が必要です。

ファンド・オブ・ファンズとは、投資先を投資信託に限定している投資信託のことです。わかりやすく言うと「投資信託に投資する投資信託」なので、コストが2重にかかります。

2重のコストをトータルしたものを「実質運用管理費用」と呼びます。

もっとも最近は、楽天バンガード投信や、SBIの雪だるまシリーズのように、ファンド・オブ・ファンズでも低コストな投資信託が登場しています。

信託財産留保額

投資信託は、多くの投資家からお金を集めて株式などを購入する仕組みです。

よって、頻繁に解約する人が出てきたり、一度に多くの投資家が解約手続きをすると、保有株式などを売らざるを得なくなり、それはその投資信託全体のパフォーマンスに悪影響を与えます。

そこで、ペナルティというほどでもないのですが「投資信託の解約時には、他の投資家さんに配慮して一定の金額を置いていってね」という意味で発生する費用が、信託財産留保額です。

簡単に言うと、解約手数料のようなものです。

信託財産留保額はあくまでも、残留する投資家に配慮したものなので、投信会社などの利益ではありません。

また、投資信託を任意解約する際に発生する費用なので、投資信託自体が運用期間を終了し、解散した場合には発生しません。

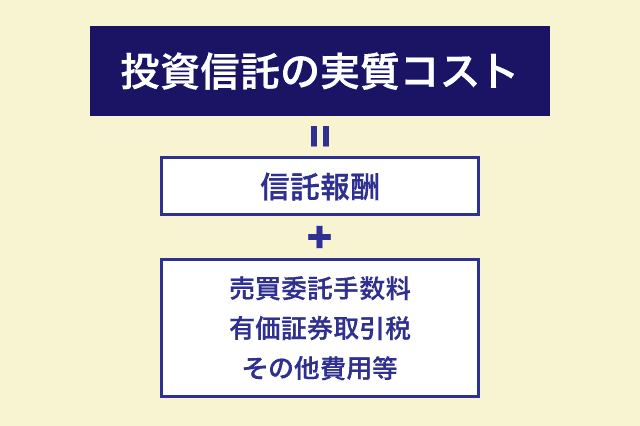

その他費用

その他に、

- 株式の売買手数料

- 資産管理などの信託事務にかかる費用

- 監査法人などに支払う費用

などもかかります。

こうした費用をすべてまとめたものを「実質コスト」と言います。

実質コストは、年次レポートなどを見なくてはわからないため、初心者にとってはやや敷居が高いかもしれません。

実質コストの計算方法は、「ニッセイ外国株式インデックスファンドの評判と利回り、実質コストを調査」という記事で解説しています。

投資信託を選ぶ上で気にすべき費用は実質的には「購入時手数料」「信託報酬」「信託財産留保額」の3つとなりますが、合わせて運用報告書に記載されている実質的なコストにも注意を払うことをおすすめします。

あわせて読みたい:

初心者におすすめ、投資信託の選び方がわからない時のヒント

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

3件のコメント

このコラムの最後ですが信託報酬以外に別途、その他の費用がかかっている投資信託も少なからずあります。有価証券取引税、売買手数料や保管手数料はそちらに含まれることが多く、誤りではないでしょうか。

目論見書で示された信託報酬の額面数字だけを見ず、運用報告書から実質の年間コストを算出されている方も結構いるほどです。投信の運用報告書では信託報酬と手数料は別途に記載されています。

ご意見いただきありがとうございます。

コストについてもう少し詳しく説明した記事を改めて執筆し、投資家への情報提供に務めたいと思います。

有益な記事、有り難うございました。今までなにも考えずに投資していたこと、反省しています。