資産運用で安全性を重視するには?定期以上の利回りを安全に得る方法

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

資産運用は、お金を大きく増やしたい人だけのものではありません。

リスク・リターンを調整することで、安全性が高く、かつ定期預金以上の利回りを得ることが可能です。

資産運用がギャンブルのように語られてしまうのは残念なことです。リスクの小さい安全な運用を心がけることで、確実性は高まります。

この記事では、はじめて資産運用を考える方、安全性の高い運用方法で定期預金よりも高い利回りを得たい方向けに、おすすめの運用方法とその理由を解説します。

安定性の高い資産運用の代表例は、やはり債券投資です。

目次

債券投資で安定した利回りを得る

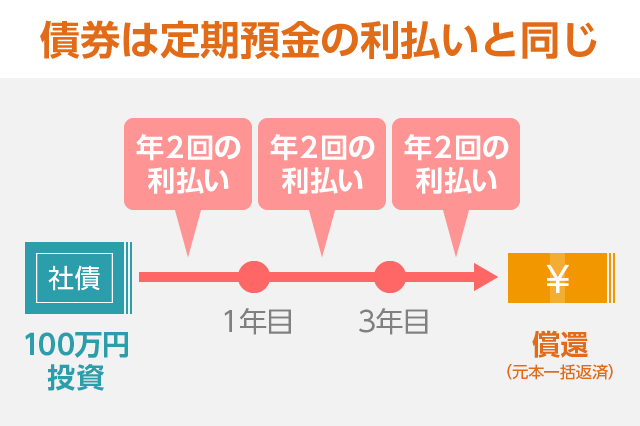

債券とは、政府や企業が発行する「借金」を証券化したものです。

債券を発行する政府や企業のことを「発行体」と呼びます。発行体は、私たち投資家に債券を販売し、販売収入によって借入を行います。

そして、その債券を持っている人に対して年2回、利息払いを行います。(利付債の場合)

債券は発行した時点で償還日(満期)が決まっています。償還日が到来したら、借りていたお金を額面(元本)で一括返済します。

基本的に、定期預金と同じ仕組みです。

政府が発行する「日本国債」を100万円(利率は年1%とします)で購入します。

私たち投資家は年2回の利息収入(それぞれ年0.5%ずつ)が得られ、満期日に投資した100万円を一括返済してもらえるということです。

債券は満期に必ず返済しなくてはならないものなので、発行体が倒産しない限り元本保証の商品です。

逆に言うと、満期を迎えるまでに発行体が倒産してしまうと元本割れの可能性があります。

とはいえ、国内債券の場合、発行体は「政府(国)」であったり「日本を代表する有名企業」であることがほとんどなので、倒産可能性は極めて低いです。

リスクを嫌う方にとっては、「少なからず元本割れの可能性があるのか、、、」と思うかもしれません。

しかし、元本保証として有名な定期預金や普通預金も、金融機関が破綻してしまうと1,000万円以上は補償されません。

そういう意味では、資産が1,000万円を超えている方にとっては、定期預金も、(安全な)債券投資もリスクはほとんど変わらないと言えます。

もう一つ、債券の特徴を述べておきます。それは、流通市場で売買できることです。

一度買った債券は、償還日まで待たずとも、途中で売却可能です。

中途解約の場合、元本割れの可能性があります。しかし、日本国債(個人向け国債)に関しては最悪でも元本で引き取ってもらえるので、政府が破綻しない限り、元本割れの可能性はゼロです。

あわせて読みたい:

個人向け国債を中途解約するときに知っておきたいデメリット

米国債で高利回りを得る

国内債券の安全度は世界的に見ても極めて高いです。

しかし、日本は低金利の国なので債券の利回りもほとんど期待できません。

大手企業が発行する社債を購入しても、定期預金の利率をわずかに上回る程度にとどまります。

一方、米国債は国内債券の利回りを大きく上回ります。

米国債とは、アメリカ政府が発行する「国債」やアメリカの企業または日本の企業が「米ドル建て」で発行する「社債」のことです。

実は、世界的な信用格付けでも「日本国債」よりも「米国国債」の方が格付けが高いです。信用度が高く、さらに利回りも高いのですから、良い投資先だと私は思います。

ただし、米国債券への投資には1点、大きなデメリットがあります。

それは「米ドル建て」で債券を購入するため、為替リスク(為替変動の影響)があることです。

また、外貨に両替する時に「為替手数料」がかかります。もし外貨建ての投資を検討するのであれば、為替手数料が安いネット証券がおすすめです。

資産運用の経験がない方は、為替リスクを心配されるかもしれません。しかし、この問題は次の2つの方法で解決できます。

- 高利回りなのでトータルで利益になることが多い

- 償還日に投資元本を米ドルで受け取れる

長期的な運用では、米国債から得られる利回りが大きいため、為替レートの変動で多少損失が出ていても、トータルの利益で十分カバーできます。

また、償還日に為替レートが不利な状況なら、一旦米ドルで投資元本を受け取り、為替レートが有利になるまで米ドルのまま運用を続けることも可能です。

為替レートが有利になったタイミングで、米ドルを円に戻すようにすれば良いのです。

外貨建て債券の中には、南アフリカランド建て・トルコリラ建て債券も存在します。

これらの債券は総じて利回りが高いので、初心者にとっては魅力的に映ります。また、金融機関にとっての儲けも大きいので、銀行・証券会社のサイトで積極的に宣伝されています。

しかし、新興国通貨はリスクが高いため、そのリスクをきちんと理解した人でなければ投資はおすすめしません。

私自身は、米ドル建てのような安全性の高い通貨のみ、安心して外貨建て投資が検討できると考えています。

新興国投資のリスクは「高利回りの海外事業者への融資や海外不動産投資に気をつけていますか?」という記事で詳しく解説しています。

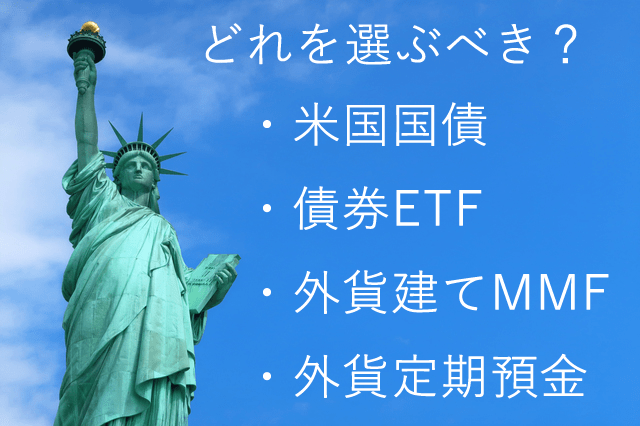

米国債は、証券会社の窓口で販売しています。ネット証券でも簡単に買うことができます。

その他にも、債券ETF・外貨建てMMFなど「米国債」に関連する投資商品は数多く存在します。それぞれの違いや特徴は下記の記事で説明していますので、あわせてご覧ください。

あわせて読みたい:

米国債・債券ETF・外貨建てMMF・外貨定期預金のメリット・デメリットを比較

EB債・仕組み預金に注意

証券会社が積極的に販売する商品に「EB債(仕組み債)」、銀行が積極的におすすめする商品に「仕組み預金」があります。

これらはいずれも、投資利回りが高いため一見すると魅力的にみえます。しかし、どちらの商品も複雑な仕組みで、金融機関にとって販売手数料の大きい(顧客にとって不利な)商品です。

特に、EB債は元本割れの危険性があります。仕組み預金は満期まで保有していれば元本割れしませんが、中途解約すると元本割れすることが多いです。

そしてどちらの商品も、販売会社や発行体にとって有利な構造となっており、私たち投資家にとって不利な勝負になってしまう可能性が高いのです。

EB債の詳細は下記の記事で解説しています。初心者の方は「わからないものには近づかない」ことを徹底するだけで、防衛的な資産運用ができるでしょう。

あわせて読みたい:

EB債(仕組債)に投資をするべきか?高利回りの裏に潜む危険性

ロボアドバイザーで長期的な利回りを確保する

資産運用で「安全性」を重視するのであれば、債券投資に勝るものはありません。

しかし、インフレ対策などを踏まえて考えると、リスクの高い株式も含め、バランスの取れた運用がおすすめです。(こうした取り組みをアセットアロケーションといいます)

初心者がバランスの取れた資産運用を行うには、

- 投資信託での運用

- ロボアドバイザーでの運用

などが考えられますが、今回は最近話題になることが多い「ロボアドバイザー」について解説します。

投資信託とロボアドバイザーの違いについて、私はいつも、このように説明しています。

▼投資信託

手数料は低いが、投資信託を選ぶ、定期的にリバランスする、買付などの設定をするといった行動を自分自身で行う必要がある。

▼ロボアドバイザー

手数料はやや高い。しかし、最初にいくつかの質問に答えるだけで、あとはすべてロボアドバイザーが自動運用してくれる。

投資家は何もしなくて良いので、資産運用意外のことに時間を使える。

ロボアドバイザーは投資信託に比べて、手数料は少し高めです。(とは言っても、コミコミ手数料で年率1.1%・税込です)

しかし、資産運用に必要なあらゆることをロボットが自動で行う「資産運用の代行サービス」であることが最大の強みです。

これによって、投資家は資産運用について勉強したり時間をかけたりしなくても、自分が最も大事だと思うことに時間を注げるのです。

中立的な視点で投資商品を選んでくれる

ロボアドバイザーは元々、ファンドラップという「資産運用の代行サービス」に対抗する商品としてリリースされました。

ファンドラップは資産運用をお任せできる良いサービスなのですが、手数料が高すぎることが問題となっていました。

そこで、ロボットで代用できることを自動化し、最適な投資商品を中立的な立場で選定することを目指したのが、ロボアドバイザーです。

ロボアドバイザーの世界では現在、

- THEO(テオ)

- ウェルスナビ

が2強となっています。

また、大手証券会社も

- 楽ラップ(楽天証券)

- ON COMPASS(マネックス証券)

- 投信工房(松井証券)

などをリリースしており、これらの商品もおすすめです。

ここで紹介した5つのロボアドバイザーはいずれも、投資対象が低コストのものばかりで、中立的な商品選びが行われるという点で安心できます。

中でも、THEO(テオ)とウェルスナビは、世界トップクラスの低コストを実現している「海外ETF」を投資対象にしています。

これによって、1本のロボアドバイザーに投資するだけで、世界分散投資が実現できるのです。

ウェルスナビとTHEO(テオ)の違いは下記で詳しく解説しています。あわせてご覧ください。

あわせて読みたい:

ウェルスナビとテオはどちらを選ぶべき?ロボアドバイザー比較のまとめ

株価が暴落しても売ってはいけない

ロボアドバイザーは資産の一部を「株式」に投資します。

株式は資産運用業界の中で「ハイリスク・ハイリターン」な資産と位置づけられています。

資産運用の経験がない方でも、時として株式市場が暴落することは、ご存知の通りでしょう。

株式市場は短期的には上がったり・下がったりとランダムな動きをします。

しかし、長期的には世界経済(または日本経済)の成長や、投資先企業が生み出した利益の蓄積に連動するため、私たちの生活が豊かになることに伴って上昇するのです。

大昔、飢えによって苦しむ人がいたが、今はそういう人が減っている。

昔は治療できなかった不治の病が、今では簡単な手術で完治するようになっている。

昔は白黒テレビの時代。テレビを持っている家庭も少なかったが、今ではほぼすべての家庭にカラーテレビ(しかも薄型の液晶テレビ)が設置されている。

これらはいずれも経済の成長によって実現されたものです。

日常生活の中では気づきにくいのですが、振り返ってみると「たしかに私たちの生活は豊かになっている」と感じることができます。

そして世界は、これから先も豊かになり続けると考えられます。私たちが知恵を出し、労働力を提供し続ける限りその成長は止まりません。

何かと下がり続けている印象のある「日経平均株価」ですが、実は50年間の推移では年率5.92%で上昇しています。

つまり、日経平均株価に連動する投資信託を買っていると、長期的には年率6%弱の利回りで運用できたということです。

短期的には「暴落した」という印象が強く残りがちですが、長期的には着実な成長を遂げています。

このように、株式市場には世界経済の成長が反映されます。

仮に経済が成長しなかったとしても、企業は日々行うビジネスによって利益を得ます。企業が稼いだ利益の一部は、投資者(つまり資産運用をした人)に分配されます。

先ほどの例で言うと、仮に昔から現代に至るまで、ずっと白黒のテレビのまま技術進歩がなかったとしても、白黒テレビが売れ続ける限り、企業の利益は蓄積され、その一部が確実に投資者へと分配されるのです。

もし、ロボアドバイザーの運用で短期的に損益がマイナスになっても慌てて売ってはいけません。

長期的な視点に立ち、コツコツと積み立てを続けることが大切です。

資産運用では、手持ちのお金を一度に投入するのではなく、時間分散を行うことが大切です。

毎月同額のつみたてを長期的に継続することで、将来の利益の確実性が高まります。

この方法を「ドルコスト平均法」と言います。こちらの記事で解説していますので、興味のある方はご参照ください。

ロボアドバイザーの預かり資産・運用者数No.1のウェルスナビの詳細はこちらです。

あわせて読みたい:

WealthNavi(ウェルスナビ)は金の卵?ロボアドバイザーで資産運用を実践

ロボアドバイザーは完全お任せの資産運用サービスですが、自分で時間をかける余裕があれば、投資信託による運用でさらなる低コスト化を実現できます。

投資信託のおすすめ商品は、「つみたてNISA」の記事で解説していますので、こちらもあわせてご覧ください。

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

わからないものへの投資は避ける

資産運用を始めると、

- 高利回り

- 海外投資

- 資産を◯倍にした人がいる

などと謳って怪しい商品を勧めてくる人がたくさんいます。

以前、なにかの本に書かれていた内容ですが「投資では、確実に儲かる商品は存在しないが、確実に損をする商品はある」と言います。

中身がよくわからない、自分自身でリスクの認識ができていない商品に近づくと、知らぬ間に「確実に損をする商品」を買ってしまう恐れがあります。

残念ながら、こうした人の多くは「(確実に損する商品だったにもかかわらず、)損したのは運が悪かっただけ」だと思っていることも多いのです。

負けるべくして負ける投資家にならないためにも「よくわからないものからは距離をおく」というリスク回避の姿勢が大切です。

次の記事は「間違いのないiDeCo(個人型確定拠出年金)の金融機関と商品の選び方」です。

iDeCo(個人型確定拠出年金)は、国が後押しする年金制度で、節税効果が高いのが特徴です。

原則として20歳以上60歳未満の方であれば誰でも加入できる制度なので、資産運用の最初の一歩にもおすすめです。

あわせて読みたい:

間違いのないiDeCo(個人型確定拠出年金)の金融機関と商品の選び方

iDeCoでどのような商品を選べばよいかわからない方は、こちらの記事もご覧ください。

あわせて読みたい:

2022年版 楽天証券のiDeCo(個人型確定拠出年金)でおすすめの投信

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント