高利回りの海外事業者への融資や海外不動産投資に気をつけていますか?

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ソーシャルレンディング(貸付型クラウドファンディング)で投資案件を探していると、海外事業者や海外不動産投資(不動産事業者への建設資金融資など)のプロジェクトを見かけます。

投資先が海外になるプロジェクトは、高利回りの案件も豊富なため、気になっている方も多いと思います。

特に、海外投資に特化した「クラウドクレジット」などは13%以上の利回りを提示しているプロジェクトも多く、目をひきます。

しかし、貸付型クラウドファンディングにおいて、海外不動産等や海外事業者への融資には思わぬリスクがあります。

今回は、海外投資の注意点についてまとめます。

目次

為替変動リスクに注意

海外への投融資で最も注意しなくてはならないのが「為替リスク」の存在です。

海外投資の場合、当然ですが日本円を現地通貨に両替し、投資を実行します。

為替レートは日々変動しているため、投資期間中に為替レートが大きく動くと、期待利回りを上振れする可能性がある一方で、想定していた利回りを得られない可能性も出てきます。

良い方向にも悪い方向にも触れるので、為替リスクは「悪」とまでは言い切れないのですが、不確実性が増すという意味では喜べるものではありません。

担保評価額にはマイナスの影響

多くのソーシャルレンディング業者は、現地の事業者に融資を行う前に「担保」を取ります。

担保があるからこそ、私たち投資家は安心して資金を投じることができます。担保はいざというときのための命綱のようなものです。

しかし、為替レートが大きく変化すると、担保評価額(担保の価値)が変わってしまう可能性もあります。

例えば、投資家から1億円を集めて投資するプロジェクトがあったとします。

このプロジェクトにおいて、1億円の不動産担保があれば、(十分とは言えなくても)ひとまずは安心です。

為替レートが円安になれば、円換算の担保評価は1.2億円などに増えますが、為替の変化によって担保価値がどれだけ増してもあまり意味がありません。

なぜなら、この状態でもし債務不履行が起こっても、担保を売却して1億円の資金を回収するだけにとどまるからです。(おそらく為替差益として浮いている2,000万円は投資家には分配されないでしょう)

一方で、為替レートが円高になれば、円換算の担保評価は8,000万円などに目減りします。この場合、債務不履行が起こると、当初は投資額と同等の担保を取っていたにも関わらず、為替差損が原因で投資額を全額回収できません。

このように考えると、「担保評価」に対しては為替の影響はマイナス要素でしかないと考えることができます。

為替ヘッジをしている案件も多い

とはいっても、ソーシャルレンディング業者もその点はしっかり認識しているので安心です。

募集段階で「為替ヘッジあり」を明記しているプロジェクトは、原則として為替変動リスクを受けません。

為替ヘッジとは、通貨の反対売買や先物・オプション取引を活用して、為替変動リスクを取らずに海外投資をするテクニックです。

海外に投資を行う投資信託でも大抵は、「為替ヘッジあり」「為替ヘッジなし」を投資家が選択することができます。

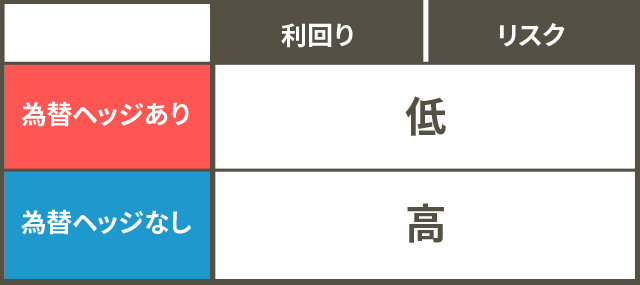

為替リスクがないのであれば、当然「為替ヘッジあり」を選んだ方がお得だと思ってしまいますが、為替ヘッジには少なからずコストがかかります。

つまり、為替ヘッジをすることで期待利回りは低下します。

- 為替ヘッジあり:利回りがやや低い代わりに為替リスクを取らない

- 為替ヘッジなし:利回りを最大限にする代わりに為替リスクを取る

このどちらを選択するかは投資家次第です。

例えば、クラウドクレジットの場合は「【為替ヘッジあり】東欧金融事業者支援ファンド」のように、プロジェクトによって為替ヘッジの有無を記載しています。

海外投資をする上では、為替ヘッジの有無は最低でも確認しておくべき項目です。

新興国は円高になることが多い

高利回り案件の中には「新興国(発展途上国)への投資」を行うプロジェクトも存在します。

例えば、クラウドクレジットの「ペルー小口債務者支援プロジェクト」という案件は、為替ヘッジがありません。

為替リスク

合同会社はペルーグループ会社に円建てで貸付を行いますが、ペルーグループ会社はソル建てで投資を行うため、お客様は間接的にソル/円の為替リスクを負うことになります。また、ペルーグループ会社から日本への借入金の返済時にはドル建てで送金しますが、お客様には送金から日本への着金までにドル/円の為替レートのリスクを負って頂くこととなります。レートの変動によって分配金は増減します。

※ソル = ペルーの現地通貨

米ドル/円の為替レートは上がったり下がったりと概ね安定しているのですが、新興国の為替レートは円高になることが多いです。

新興国は大抵、高インフレが続いています。

インフレ率が高いので、その分政策金利が高くなり、それに伴って貸付金利も高くなるのが普通です。こうした理由から、新興国への投資利回りは高くなっているのです。

しかし、インフレが起こっているということは「通貨の価値が目減りしやすい状況」にあるため、上記の「ソル/円」に関しては時間の経過とともに、「ソル」の価値は下がる可能性が高いです。

つまり、ソル建てでは高い利回りを得ることができても、投資プロジェクトが終了し、円に戻すタイミングで為替レートが大幅に円高になっており、トータルではほとんど利益を得られなかったということが往々にしてあります。(特にこれは、新興国債券投資の失敗でよく聞く話です。)

下記は、「ソル/円(PENJPY)」と「米ドル/円(USDJPY)」の為替レートを比較したものです。(オレンジがPENJPY、青がUSDJPY)

過去5年間で見るとソル/円も若干円安に進んでいますが、米ドル/円の為替レートと比べるとその値上がりは限定されています。

下記のグラフは、さらに「ユーロ/円(EURJPY)・赤」と「南アフリカランド/円(ZARJPY)・緑」を加えたものです。

ここ数年は特にユーロが弱いと言われていますが、過去5年間で見るとソル/円はユーロ/円とほぼ同等の強さであり、少なくとも南アフリカランドよりはマシということがわかります。

南アフリカランドに限ってはマイナスになっているので、5年前に南アフリカランドに投資をしていた場合、上記のチャートでは15%以上の為替差損を被っていることになります。

このように考えると、ソル/円の為替リスクは他の新興国と比べてずいぶんマシといえますね。

スキームが複雑である

海外投資のもう一つのデメリットとしては、スキーム(構造)が複雑になっていることが多いという問題があります。

ソーシャルレンディングの海外プロジェクトは、「海外のソーシャルレンディング業者との協業」によって成り立っていることが少なくありません。

つまり、「投資家 → 日本のソーシャルレンディング業者 → 海外のソーシャルレンディング業者 → 貸付」のような構造になっていることもあります。

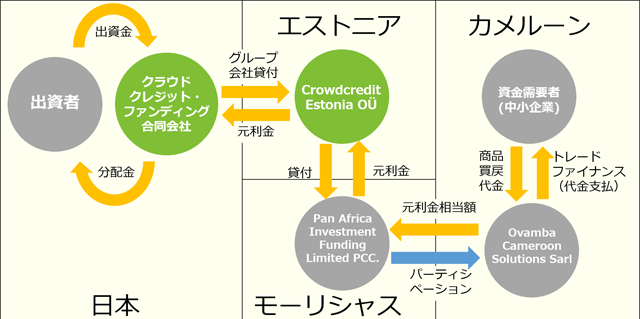

例えば、クラウドクレジットの「カメルーン中小企業支援プロジェクト」は以下の投資スキームになっています。

まず、このプロジェクトはカメルーンの中小企業に対して融資をするクラウドファンディングです。

実際に融資の審査をしたり貸付の実行、利息や元金の回収は現地の「Ovamba社」が担当します。当然、債権も「Ovamba社」が所有します。

しかし、このOvamba社は、カメルーンの中小企業に融資するお金を持っていません。(ここではOvamba社がまったくお金を持っていないことにします)

そこで、Pan Africa Investment Funding Limited社(PAIF社)からお金を借りて融資を行い、その利息をPAIF社に支払う契約を結びます。(パーティシペーション)

ちなみに、このPAIF社はOvamba社の関連会社ですが、モーリシャスというアフリカの国で設立されている会社です。

しかし、このPAIF社もOvamba社に投じる資金を持っていません。

そこで、「クラウドクレジットエストニア社」から融資を受けます。

クラウドクレジットエストニアは、クラウドクレジットの子会社でエストニアで設立されている会社です。

実際に私たちが投資するのは、日本のクラウドクレジットが運営するファンドとなるため、上記のプロジェクトでは「クラウドクレジット(日本) → クラウドクレジット(エストニア) → PAIF社(モーリシャス) → Ovamba社(カメルーン) → カメルーンの中小企業」という投資スキームとなります。

何事も複雑なところにはリスクが生じるものです。

ある程度はソーシャルレンディング業者がしっかりと調査してくれているはずですが、プロジェクトの仕組みが理解できないほど複雑なスキームになっているものは、大切な投資資金を守るためにも、見送ることをおすすめします。

あわせて読みたい:

利回り年14%を超えるクラウドクレジットのハイイールド投資は危険か?

海外投資のソーシャルレンディング業者

主に下記の業者が、海外投資に特化したソーシャルレンディングを展開しています。

- クラウドクレジット

- クラウドリアルティ

クラウドクレジット

ハイリスク・ハイリターンな新興国への投資案件が多いソーシャルレンディング。

利回りが高いのが特徴ですが、投資先が新興国であることや、投資スキームが複雑であるという点には注意したいところ。

ただし、情報の透明性はとても高く、運用状況報告や返済状況などを公開しています。

クラウドクレジットは、マネックスグループのベンチャーキャピタルや、伊藤忠商事から出資を受けているので、会社の信頼度は非常に高いと私は考えています。

表記されている利回りから、別途プロジェクトごとの手数料が発生する点に注意です。

あわせて読みたい:

利回り年14%を超えるクラウドクレジットのハイイールド投資は危険か?

クラウドリアルティ

スタートしたばかりなので案件数は少ないのですが、1号案件が募集額を超過して資金が集まったことで注目されているソーシャルレンディングです。

クラウドリアルティは、国内・海外の不動産に特化した案件を扱います。

SBIグループのベンチャーキャピタルから出資を受けているため、会社としての信頼感も高いと考えています。

あわせて読みたい:

クラウドリアルティの評判と運用実績を公開、スマホで始める不動産投資

まとめ

海外案件を扱うソーシャルレンディングは、「為替変動リスク」への注意が必要です。

特に新興国の通貨は円高に振れやすいので、できる限り「為替ヘッジあり」を選択することをおすすめします。

会社の信頼性などをトータルで考慮すると、私の個人的な感想としては「クラウドクレジットの為替ヘッジあり案件」を選ぶのが最も確実性が高いかと思います。

クラウドクレジットは、国内大手商社の「伊藤忠商事」が直接出資をし、ソーシャルレンディングへの参入をコミットするリリースも出しています。

また、過去の実績を公開しているという点でも安心感があります。

あわせて読みたい:

利回り年14%を超えるクラウドクレジットのハイイールド投資は危険か?

あわせて読みたい:

トルコリラ建て債券の辛口評価、隠れたリスク「為替差損」に気をつけて

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント