トルコリラ建て債券の辛口評価、隠れたリスク「為替差損」に気をつけて

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

証券会社では多くの金融商品を取り扱っていますが、中でも利回りの高いトルコリラ建て債券が気になったことのある方も多いと思います。

しかし、トルコリラ建て債券には隠れたリスクが存在します。

この記事では、証券会社で販売されている高利回り債券について、その評価と購入前の注意点を説明します。

「国債だから安全」、「高利回りだから儲かりそう」だと判断し、うかつに手を出してしまうと、損失を被ってしまう可能性もあります。

この記事を読むことで、外国債券に対する見方が大きく変わり、投資家としてひとつ成長できることを期待しています。

トルコリラ建て債券の見方

現在販売中のトルコリラ建て債券は、証券会社の「外国債券」のカテゴリに記載されています。

債券には「新発債券」と「既発債券」がありますが、どちらも「利回り」と「償還日(残存期間)」に注目して投資判断を下すことが大切です。

記事執筆時点(2018年7月6日)で募集されているトルコリラ建て債券をいくつか見てみます。

- 名称:国際金融公社 2020/10/19満期 トルコリラ建債券

- 利率(税引前):ゼロクーポン

- 利回り:16.834%

- 残存期間:約2.3年

- 発行体格付:AAA(S&P)/Aaa(Moody’s)

- 取扱証券会社:SBI証券

- 名称:国際復興開発銀行 2020/2/24満期 トルコリラ建債券

- 利率(税引前):ゼロクーポン

- 利回り:17.893%

- 残存期間:約1.6年

- 発行体格付:AAA(S&P)/Aaa(Moody’s)

- 取扱証券会社:SBI証券

- 名称:欧州投資銀行 トルコ・リラ建て債券(AAA/Aaa)

- 利率(税引前):8.75%(トルコ・リラベース)

- 利回り:17.42%

- 残存期間:約3年2ヶ月

- 発行体格付:AAA(S&P)/Aaa(Moody’s)

- 取扱証券会社:楽天証券

募集している商品の状況は常に変化しているため、上記はあくまでも参考とお考えください。

この3つの外国債券は、いずれもトルコリラ建て(トルコの通貨で発行されている)債券です。

SBI証券が発行している「ゼロクーポン」とは、保有期間中の利払いはないものの、その分安い価格で購入できる債券のことを言います。

償還日に、その債券から得られる利益を一括回収するイメージです。

一方、楽天証券が販売しているトルコリラ建て債券は、定期的な利払いがあります。

定期的な利払い+償還日の利益をトータルした利回りが記載されています。

ゼロクーポンを選んでも、利付債を選んでも、最終利回りはほぼ同じです。あとは、償還日までの期間と、発行体の信用力によって利回りが変わってきます。

名前を見ると「国際金融公社」や「欧州投資銀行」といった立派な名前がついています。

また、発行体格付もAAA(トリプルエー)となっており、安全性も高そうに見えます。

しかし、トルコリラ建て債券には隠れたリスクが存在します。

発行体格付は本当に信用できるのか

結論から言うと、発行体格付は基本的に「信用できます」。決して、証券会社が嘘をついているわけではありません。

しかし、ここで注意すべきポイントは「発行体」と「発行通貨」は切り離して考えなければならないということです。

上記の債券は、トルコリラ建てです。(トルコの通貨で発行されるという意味)

しかし、債券を発行する会社(資金を集めようとしている会社)は、欧州投資銀行・国際金融公社・国際復興開発銀行のように、トルコとは関係性が薄い会社です。

これらの会社は国際的に見ても信用度が高く、倒産の可能性が極めて低いので、AAA格付けがついていてもおかしくありません。

わかりやすく言うと、日本を代表する会社の「トヨタ自動車」が「トルコリラ建て」で債券を発行しているようなものです。

「◯◯建て」の債券への投資を検討する場合は、発行体の格付けに目を奪われてはいけません。

トルコの通貨へのリスクを見る必要があります。その国の通貨のリスクを見るには、その国の国債の格付けをチェックするのが一番です。

では、トルコ国債のリスクはどの程度なのか。

記事執筆時点(2018年7月)の最新の格付けによると、S&Pによるレーティングで、トルコの外貨建て長期債務格付は「ダブルBマイナス」になっています。

「BB-」というのは、格付け会社が「投機的である」、つまり安全とは言えない状態だと判断しているということです。

なぜ利回りが高いのか

通常、発行体の信用力が高いほど、債券の金利(利回り)は下がります。

しかし、今回の場合は「欧州投資銀行」のようなAAA格付けの会社でありながら、利回りが17.42%という異常な数字になっています。

なぜこのようなことが起こるのか。

実は「トルコリラ建て」で募集しているという点が、利回りを高く見せているのです。

欧州投資銀行の信用力:

格付け「AAA」で信用力の高い、ピカピカの会社なので安心です。

トルコリラの信用力:

信用力が高いとはいえない、ハイリスク・ハイリターンな通貨です。

つまり、「トルコリラ建て」というリスクの部分をアピールせず、「欧州投資銀行:AAA」という点や「利回りの高さ」をアピールして販売しているのが、トルコリラ建て債券のカラクリです。

トルコリラというリスク通貨

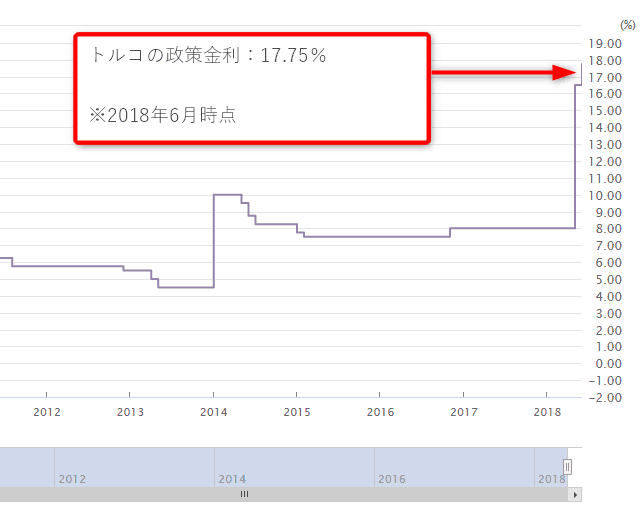

上記の図は、外為どっとコムの政策金利一覧から、トルコの政策金利の推移を示したものです。

記事執筆時点における、トルコの政策金利は17.75%となっています。

政策金利とは、その国の中央銀行が、その国の民間の銀行に融資する時の金利です。

(厳密には日本に政策金利はないのですが)わかりやすく言うと、日銀(日本銀行)が、三井住友銀行などの民間の銀行に資金を提供する時に用いられる金利のことです。

三井住友銀行などは、日銀から調達した金利に利幅を乗せて、企業や消費者などに融資します。

つまり、「政策金利 = その国の最低水準の金利」と考えることができます。

欧州投資銀行のトルコリラ建て債券を購入するということは、「欧州投資銀行の破綻リスク + トルコリラの通貨リスク」の2つを負うことを意味します。

そして、トルコリラの通貨リスクが、現時点で17.75%なのです。

つまり、トルコの銀行に普通預金をしているだけで、年17.75%に近い利回りで運用できます。

本来であれば、「トルコリラの通貨リスク(17.75%) + 欧州投資銀行の破綻リスク(◯%)」の利回りで運用できなければ、リスク・リターンが見合いません。

しかし、楽天証券のトルコリラ建て債券は、それよりも低い「17.42%の利回り」を提示しています。(為替手数料は考慮済みで左記の利回りです)

これが何を意味するかというと、証券会社が一定の手数料を差し引いているために、ハイリスク・ハイリターンな投資が、ハイリスク・ミドルリターンな状態になってしまっているのです。

では、償還日までに欧州投資銀行とトルコが破綻しなければ儲かるのかというと、決してそうではありません。

トルコリラの為替レートは右肩下がり

外貨建て債券は、為替変動の影響を受けます。

「トルコリラ建て」の場合、「トルコリラ/円」の為替レートが円安になると為替差益が出ますが、逆に円高になると為替差損が生じます。

トルコのように、政策金利が上がるということは、それだけ通貨としての価値は下がることを意味しています。

なぜかというと、トルコの通貨は世界の投資家から「価値がない」と判断されているため、政策金利を上げなければ、投資家からの資金流入が期待できないのです。

これは、トルコがインフレ(通貨の価値が下がり物価が上がる)に悩まされていることにより生じる現象です。

今後、トルコリラの為替レートが円高になるか円安になるかはわかりません。

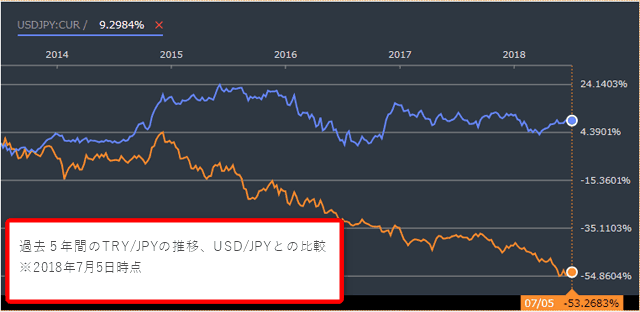

しかし、過去5年間の推移で見ると以下のようになっています。

この5年間で、米ドル建てで運用していれば、9.2%の為替差益を得ることができました。

一方、トルコリラ建てで運用していた場合、53.3%の為替差損を被っていたことになります。(直近1年では23.3%のマイナス)

このように、信用力の低い国の通貨は、右肩下がりに下がっていく傾向があります。

リスクリターンが見合わないことが多い

為替差損益のリスクを考えると、トルコリラ建ての投資はハイリスク・ハイリターンであり、リスクに見合わないことも多いです。

特に、今回のサンプルで取り上げた3つの債券の償還期間は、短いもので1.6年です。

年間17%の利回りが得られても、為替レートが円高に進み、17%以上値下がりしてしまう可能性は十分あります。

さらに、政策金利が17.75%に達しているトルコは、国(通貨)自体が破綻する可能性も少なからず現実味を帯びているという状態です。

もちろん、無事に利益を手にすることができても、外国債券で得た利益は課税の対象ですので、利益の約20%が源泉徴収されて支払われます。

賢明な投資家であれば、この取引がフェアではなく、ギャンブルに近いものであると理解できると思います。

もっとも、個人的には米ドル建ての債券への投資は安全かつ高利回りな良い投資商品であると考えています。

外貨建て債券は高利回りの商品が多いです。

しかし、それはその国の通貨の信用力(破綻の可能性や円高になるリスク)を反映しています。

つまり、美味しい取引でも何でもない(むしろやや不利な取引の)商品を、「AAA」や「17%の利回り」のように、よく見せて販売しているのです。

特に投資の初心者は、この手の商品で知らぬ間に高いリスクを負わされていることが少なくありません。

外貨建て投資を検討する時は、まず最初にその国の政策金利を見て、債券投資における真の利回り(政策金利から得られる金利を除いたもの)を計算することをおすすめします。

一般的な外国債券のリスクは以下の通りです。

- 価格変動リスク

- 債券は様々な理由で価格が変動します。中途売却すると損失になる可能性がありますが、破綻しなければ額面で償還される仕組みです。よって、このリスクは満期保有目的であれば関係ありません。

- 信用リスク(デフォルトリスク)

- 発行体(今回の場合は欧州投資銀行など)が破綻することで、投資額が回収できない可能性があります。最も、信用力はAAAなので可能性は低いです。

- 為替リスク

- 外国債券は、為替変動の影響によって、為替差損を被る場合があります。特に、トルコリラのような新興国通貨は値下がりすることの方が多いので注意が必要です。

- 流動性リスク

- 取引量が少ない債券の場合、買い手がつかず、途中売却できないことがあります。このリスクも、満期保有目的であれば関係ありませんし、トルコリラ建てであれば大抵は買い手がつくと思います。

- カントリーリスク

- 通貨を発行するトルコにも地政学リスクがあります。トルコが経済的に破綻する可能性もゼロではありません。このリスク度合いは大抵、為替レートにリアルタイムで反映されます。

楽天証券のサイトにも、こうしたリスクへの説明がありますので、よく確認してから投資判断を行うようにしてください。

次の記事は「EB債(仕組債)に投資をするべきか?高利回りの裏に潜む危険性」です。

同じく、高利回り債券への警鐘ですが、個人的には外貨建て債券よりもEB債の方が悪質だと思っています。

▼ハイリスクな債券投資の新しい形「Funds(ファンズ)」の詳細はこちら

あわせて読みたい:

Funds(ファンズ)登場、次世代ソーシャルレンディングの安全性とリスクを評価

▼ハイリスク・ハイリターンな債券に投資できるETFの解説

あわせて読みたい:

【炭鉱のカナリア】ハイイールド社債 (HYG)で高利回りのジャンク債に投資する

▼米国株価指数「S&P500」や米国国債に3倍のレバレッジをかけて投資できるETF

合わせて読みたい

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

6件のコメント

ありがとうございました

どうもありがとうございました。大手証券会社の薦めに応じて、勉強せずにトルコリラ債を購入し、損を被った投資初心者です。もう、諦めて損切りする以外にありませんね。

トルコがもし信用回復して、トルコリラが上昇した場合は儲けが出ますか?

ありがとうございました。なぜ、某深夜健康食品のように証券会社さんが勧めてくれた債権のおかげでこんなに儲かった・・・みたいな宣伝が無いのが不思議でしたが、理解できました。やはり今さらですが、うまい話しは無いですね。

トルコリラの格付けと取り扱い銀行の格付けを分けて考えることがわかりました。

昨日、証券会社から、この証券を勧められて返事を来週に持ち越し帰宅してよかったです。

最近勧められました。保留していてよかったです。なぜリスクの高い商品を進めるのでしょうか?証券への不信感が高まるだけです。