間違いのないiDeCo(個人型確定拠出年金)の金融機関と商品の選び方

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

iDeCo(イデコ)は2017年1月に新しくリニューアルした「個人型確定拠出年金」の愛称です。

個人型確定拠出年金には、iDeCo、401K、DCなど数多くの呼び方がありますが、基本的にはすべて同じ意味です。

今回は、iDeCoでトップクラスのシェアを誇る「SBI証券」が実施したアンケートを元に、iDeCo(確定拠出年金)の金融機関や商品の選び方をわかりやすく解説します。

これまで資産運用の経験がない方や、iDeCoについてよくわからない方でも安心して読み進められます。

SBI証券が実施したアンケートの概要は下記の通りです。

- 調査期間:2017年7月

- 回答者数:821名

- 調査対象:個人投資家

目次

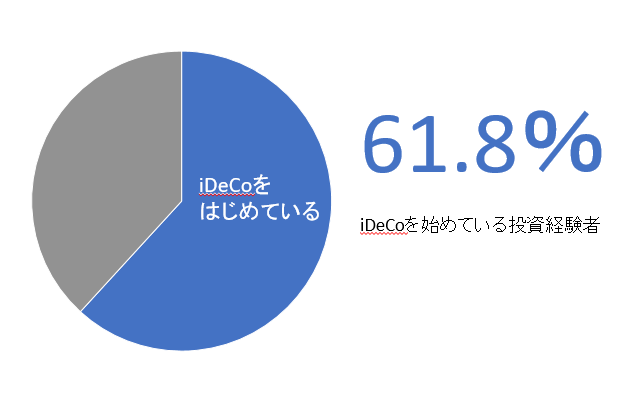

現在、個人型確定拠出年金を利用している:61.8%

今回、SBI証券が実施したアンケートの対象者は、既に投資経験のある方だったため、iDeCoの利用率は61.8%と非常に高い結果となっています。

この結果からわかることは、投資経験のある方からすると「iDeCoはやる価値のある制度だ」と判断しているということです。

私自身も10年以上の投資経験がありますが、iDeCoはとても価値の高い制度だと考えています。

なぜかと言うと、iDeCoは国民年金・厚生年金に続く「第3の年金」として国が後押ししている制度だからです。

国がiDeCoを後押ししているため、たくさんの節税メリットが用意されており、利用者にとって有利な設計になっています。

以前、国税局に務める方とお話をさせていただいた時も「iDeCoをやっている」と言っていました。(現在は公務員でもiDeCoに加入できます)

また、税理士に聞いても同様に、iDeCoの制度を高く評価していました。

立場の異なる2名の「税のプロフェッショナル」の両方が、iDeCoに対して良い評価を下していたという事実は、私にとって非常に興味深かったです。

メリット・デメリットの簡単なまとめ

個人型確定拠出年金iDeCoのメリット・デメリットを簡単にまとめておきます。

◆メリット

- 公務員、会社員、サラリーマンなどあらゆる人が利用可能

- iDeCoの運用で得た利息・売却益・配当はすべて非課税

- 毎月の掛金は全額所得控除に(節税効果 大)

- 年金給付時にも退職所得控除や公的年金控除といった節税メリット

- 老後に備えることができる

- 通常より低コストなiDeCo専用投資信託で運用できる

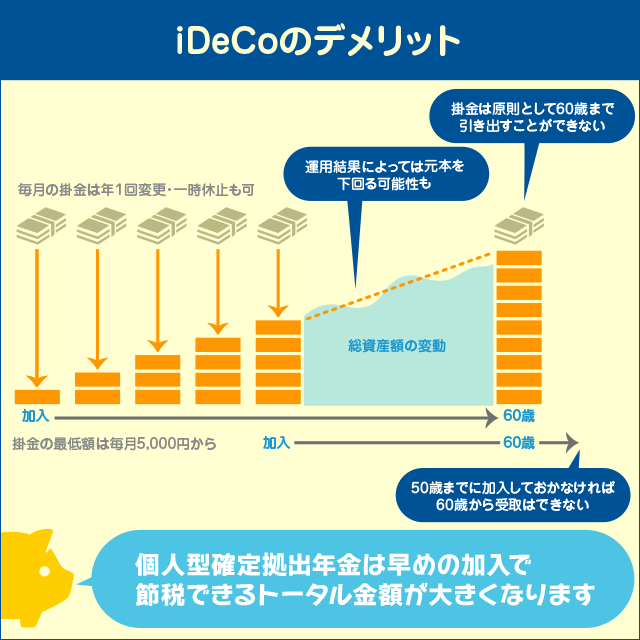

◆デメリット

- 原則として60歳まで引き出せない

- 掛金の拠出時に毎回手数料がかかる

- 最低でも月5,000円の掛金が必要(一時休止は可)

メリットの中で最も大きいものは「節税効果」です。

iDeCoは原則20歳から加入できるので、長い人で40年間の運用となります。その間に得た利益はすべて非課税となり、積立のために拠出したお金は全額所得控除となります。

これだけ大きな節税効果が得られる商品は他にありません。iDeCoは国が後押ししている制度だからこそ、こうした取り組みができるのです。

一方、デメリットの中で最も大きいのは「原則60歳まで引き出せない」ことです。(本人が死亡した場合は、遺族が死亡一時金として受け取ります)

iDeCoは「年金」の一種なので、基本的には老後の年金生活の向けた財産を作るためのものです。

将来の生活に必要な資金を今から準備しておくというのが本来の目的となるため、短期的な換金が難しく、将来に備える「保険のようなもの」だと考えるのが良いと思います。

また、掛金の拠出時に一定の手数料がかかるのもデメリットです。

ただし、手数料の負担以上に節税効果が大きいため、この点は「支払う手数料と、得られる節税メリット」の理解が必要です。

(企業型確定拠出年金に加入していない)一般の会社員の場合、毎月の掛金は最大23,000円です。(年間最大276,000円の控除)

手取り年収が400万円の場合、給与所得控除などによって課税所得は266万円になります。

この場合、iDeCoに加入しない場合の税金(所得税・住民税)は443,000円です。

iDeCoに加入して毎月23,000円を積立した場合、年間276,000円の積立金額が全額所得控除になるので、

・iDeCoに加入しない

税金は443,000円

・iDeCoに加入する

税金は387,200円

年間55,800円の節税という結果になります。

iDeCoには原則20歳から加入できますので、60歳までの40年間、積立を継続した場合、ざっくりとではありますが2,232,000円の節税効果が見込めます。

※年間節税額55,800円 ✕ 40年間で計算

ちなみに、この間に拠出する合計手数料はSBI証券の場合で84,909円(税込)となります。

また、40年間での積立合計(元本)は1,104万円になります。

もちろん、この元本に加えて投資信託での運用収益がプラスされます。投資信託での運用利回りを年率4%とした場合、40年後の元本+利益の合計は2,718万円です。

※上記の試算では40年間の運用で1,614円の利益が得られる計算です。iDeCoで得た運用益は非課税なので、左記の利益に税金は一切かかりません。

これだけあれば、老後は余裕ある人生を過ごせそうですね。

※その他の控除を考慮せず計算しています

※計算結果は概算です。地域や年齢・配偶者の有無などによっても結果は異なります

※合計手数料は、加入時手数料:2,829円、国民年金基金連合会手数料:年間1,260円 × 40年間、事務委託先金融機関手数料:年間792円 × 40年間の合計です(いずれも税込)

※自営業(第1号被保険者)の場合、毎月の掛金をより増やせるのでより大きな節税が期待できます

上記でシミュレーションしたとおり、一般的なサラリーマンでも、iDeCoで必要な手数料を大きく上回る節税効果が得られます。

元本割れしてしまうか心配

iDeCoには大きな節税メリットがあります。

しかし、資産運用の経験がない方は、投資信託の運用で元本割れしないか心配だと思うかもしれません。

たしかに、投資信託は元本保証ではないため、場合によっては損をしてしまうこともあります。

しかし、そうしたリスクを考慮してもiDeCoのメリットは大きいです。

まず、iDeCoには投資信託の他にも「元本確保型商品」という定期預金で運用する商品が存在します。

定期預金で運用すれば元本割れの心配はありません。

ただし、定期預金で運用すると、iDeCoで必要な手数料相当額は確実に損することになりますので、やはり個人的には投資信託での運用を行うことをおすすめします。

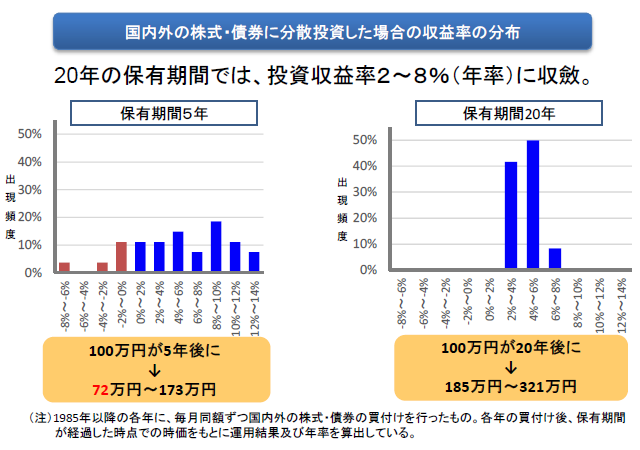

下記の画像は「つみたてNISA」に関する資料として金融庁が作成したものです。

出典:金融庁

金融庁の調査によると、国内・海外の株式・債券に毎月同額の積立を行った場合、保有期間が5年間だと結果にバラツキが起こり、投資収益がマイナスになることがあるとわかりました。

しかし、投資期間が20年間になるとバラツキが抑えられ、投資収益は年率2%~8%の間におさまったこともわかりました。

こうした理由から金融庁は、「長期・分散・積立」は投資で堅実なリターンを得るための有効な方法であるとしています。

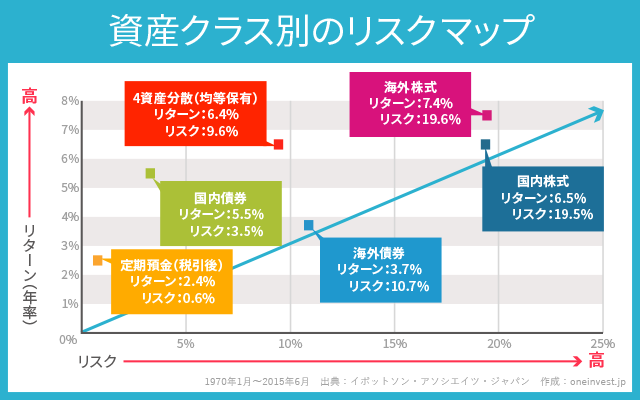

下記は別の資料です。1970年~2015年までのリスク(標準偏差)とリターンを示したものです。

こちらの資料でも、「国内株式・海外株式・国内債券・海外債券」の4資産に分散投資をした場合、年率リターンは6.4%になることを示しています。

積立シミュレーションを使って、将来の結果を試算してみるとイメージが掴みやすいと思います。

「積立額」にはiDeCoの掛金(月額)を、運用年数は自分が60歳になるまでの年数を、利回りは「2%~8%の間(4%~5%程度が現実的だと思います)」を入力します。

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)

こうした資料の確認やシミュレーションを行うことで、投資に対する理解がより深まると思います。

まとめると、

- 投資信託の長期・分散・積立で一定のリターンが得られる可能性が高い

- もし運悪く元本割れしても、節税メリットでトータルの損失をカバーできる可能性は極めて高い

- どうしても元本割れが怖い場合は元本確保型商品(定期預金)を選択することも可能

となります。

大切なことなのでもう一度いいますが、iDeCoがここまで安全で私たちに有利に作られているのは、国が後押ししている制度だからです。

管理人からのアドバイス:

長期・分散・積立投資を継続すると、長期的には損失を被る可能性が減る理由を簡単に説明しておきます。

1つ目は、経済は緩やかに拡大していく方向にあるということです。私たちの生活は50年前、100年前に比べて豊かになっています。これからもより豊かになっていくでしょう。

これは、人々が労働力を提供したり、新しい技術やアイデアを発明することによって、何かが生み出されていくからです。

新しい何かを生み出したり、生産性を高めることで生産高をより増やしていくことが、経済の拡大へと繋がります。

2つ目は、株式や債券といった投資商品の先にある、最終的な投資先である「企業」が生み出す利益の一部を得ることができるからです。

私たちは、株や債券という金融商品に投資していると考えがちですが、それはつまり企業に投資をしているということになります。

投資先の企業からは、株式なら配当金、債券なら金利収入が継続的に得られます。こうした配当金等の蓄積が、長期的には株価変動による損失を小さくし、リターンをより大きくすることに貢献します。

経済成長と投資先が生み出す利益、この2つが投資利益の源泉であるということが真実であり、株価の値上がり・値下がりによる利益や損失は短期的なものでしかないということです。

短期的には株価暴落などによって大きな損失になることもありますが、コツコツ続けていけば、上記の理由から長期的にはリターンが得られる可能性が高まっていくわけです。

iDeCoを利用していない理由「制度がよくわからない」

SBI証券のアンケートでは、61.8%の方がiDeCoを利用していると回答しました。

一方で、残りの38.2%の人は「現在iDeCoを利用していない」と回答しています。

iDeCoを利用していない理由としては、「1位:制度がよくわからない:28%」となっています。

また、2位は「加入手続きが煩雑すぎる:21.3%」、そして3位は「利用するメリットが特にないと考えている:17.8%」という結果です。

専業主婦の場合、iDeCoの節税メリットが受けられません。(収入がないので節税しても意味がない)

収入がない方は、本当に加入すべきかどうかを慎重に考えることをおすすめします。(個人的には、収入のない専業主婦の方はiDeCoよりも「つみたてNISA」をおすすめしています)

あわせて読みたい:

主婦は気をつけて!個人型確定拠出年金(iDeCo)のデメリット

金融機関選びのポイントは「手数料の低さ」

SBI証券のアンケート結果に戻ります。

すでにiDeCoを始めている人が、iDeCoを利用する金融機関(運営管理機関)を選んだポイントとしてあげたのは「1位:手数料(93.3%)」でした。

iDeCoを選ぶポイントとして、加入する金融機関(銀行・証券会社など)はとても重要です。

また、9割以上の人が「手数料が安い金融機関」を選ぶことを重視しています。

iDeCoで必要な手数料まとめ

実は、iDeCoの手数料は「口座管理手数料」ですべて決まります。

◆初期費用(加入時)

国民年金基金連合会手数料:2,829円(共通)

◆掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる

◆給付時にかかる費用

事務委託先金融機関手数料:440円 / 1回(共通)

・還付時にかかる費用(特例)

※限度額を超えて拠出された掛金や、加入資格のない月に拠出された掛金を還付する場合にのみ発生

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

・将来もし他社に移管した場合(特例)

移管手数料:金融機関によって異なる(通常は4,400円)

※いずれも税込

※iDeCoの掛金は年単位でも支払いができます。

1年分をまとめて支払うことや、ボーナス時に増額して掛金を積立する、またはボーナス一括で1年分を支払うといったことが可能です。

国民年金基金連合会の手数料(月額105円)は原則として掛金拠出時に支払います。つまり、掛金一括払いにすると国民年金基金連合会の手数料を11ヶ月分節約できます。

新規加入の場合、加入手数料・移管手数料はほとんどの金融機関で無料なので、無視しても問題ありません。

このように考えると、実はiDeCoの手数料は「口座管理手数料(運営管理手数料)」を除いてどの金融機関も共通であることに気づきます。

そして、口座管理手数料(運営管理手数料)こそが、手数料の安いiDeCo金融機関を選ぶ上での唯一のポイントとなります。

手数料0円の金融機関

銀行や証券会社など多くの金融機関がiDeCoの募集をしています。

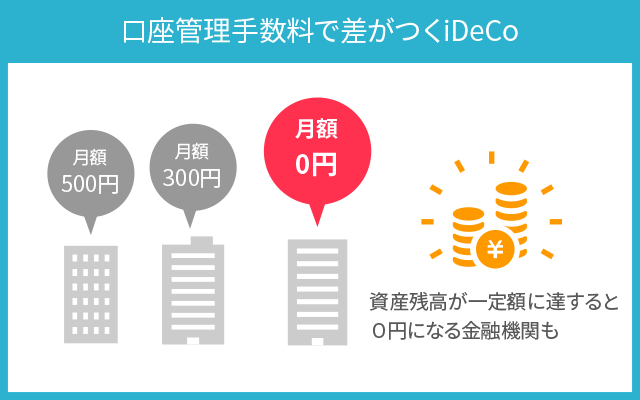

しかし、9割の利用者がiDeCoの金融機関選びで重視したという「手数料」では大きく3つに分けられます。

- 口座管理手数料が最初からずっと0円

- 最初は有料で条件を満たすと0円になる

- 手数料の無料条件がない

口座管理手数料が最初からずっと0円の金融機関が存在する一方で、手数料の無料条件がない金融機関も存在します。

iDeCoの金融機関は途中で変更することもできますが、多くの方は同じ金融機関で数十年の長期運用を行うことになると思います。

仮に20歳でiDeCoに加入した場合、iDeCoの運用年数は40年間になりますから、口座管理手数料が100円違うだけで、手数料に48,000円の差がつきます。

口座管理手数料は、高いところだと月額500円もするところがあります。

もし40年間、毎月500円の手数料を払い続けたとしたら、口座管理手数料だけで24万円の出費です。

一方で、一部の金融機関では、無条件で口座管理手数料が最初からずっと0円です。

◆口座管理手数料が0円の金融機関

◆当初は手数料が有料、条件を満たすと0円になる金融機関

- スルガ銀行

- みずほ銀行

など。

◆手数料の無料条件がない金融機関

- 信用金庫

- ゆうちょ銀行

- 福岡銀行

など。

あわせて読みたい:

個人型確定拠出年金(iDeCo)はどこがお得なのか比較してみた

重要ポイントの2位は「豊富な商品ラインナップ」

iDeCoを利用する金融機関を選んだポイントの2位は「豊富な商品ラインナップ(64.6%)」となっています。

iDeCoでは、金融機関によって取り扱う投資信託(または元本確保型商品)の種類が異なります。

取扱商品が多いことは顧客にとって良いことだと思いますし、アンケート結果でも6割以上の方が商品の豊富さを重視していますが、現在「iDeCoの取り扱い商品数は制限すべきでは?」という議論がなされています。

なぜ制限する必要があるのか、理由はよく分かりません…

記事更新時点(2019年10月)での取り扱い商品が多い金融機関は以下の通りです。

| 金融機関 | 投資信託 商品数 |

元本確保型 商品数 |

商品数(合計) |

|---|---|---|---|

| 岡三証券 | 34 | 7 | 41 |

| SBI証券 | 36 | 1 | 37 |

| スルガ銀行 | 30 | 3 | 33 |

| 楽天証券 | 31 | 1 | 32 |

| りそな銀行 | 24 | 2 | 26 |

※りそな銀行:りそなつみたてiDeCoプランの情報です

※SBI証券:セレクトプランの情報です

商品数よりも「質」の高さで選ぶ

私自身は、投資信託や元本確保型商品の品揃えではなく、質の高さで選ぶべきだと考えています。

というのも、iDeCoでは選ぶ投資信託の手数料によって得られるリターンが大きく変わってくるからです。

良い投資信託の選び方のポイントは、

- アクティブ型ではなくインデックス型を選ぶ

- 信託報酬が低い投資信託を選ぶ

- 国内・海外の株式と債券をバランスよく持つ

の3つです。これが王道かつ堅実な運用方法です。

アクテイブ型ではなくインデックス型の投資信託を選ぶ

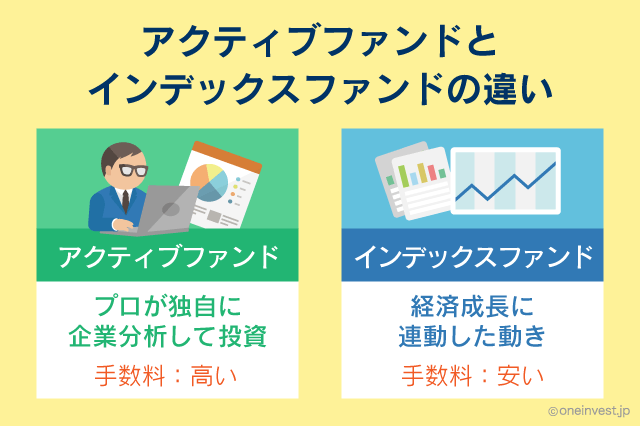

投資信託には、「アクティブ型」と「インデックス型(パッシブ型)」の2種類があります。

アクティブ型は、資産運用のプロが企業分析などを徹底的に行い、リターンを追求する投資信託です。プロが総力を上げて取り組むので手数料も高めです。

インデックス型(パッシブ型)は、日経平均株価やTOPIX(東証株価指数)などの特定の指数に連動するように設計されています。

企業分析などはせず、コンピューターなどによってほぼ自動的に組み入れ銘柄の構成比率が決まるため、低コストで運用できるのがポイントです。

リターンを追求するというよりも、景気の拡大(日経平均株価などの上昇)に伴ってその果実を得るタイプの投資信託です。

このように説明すると、「プロが総力をあげてリターンを追求した方が良い結果が出そう」と思うかもしれません。

しかし、長期の分析によるとアクティブ型よりもインデックス型の方が高いリターンを上げていることが証明されています。

なぜインデックスとの連動を目指すパッシブ型ファンドに資金が集まるのか。それは

①長期になるほどリターンがアクティブ型を上回りやすい

②成績のバラツキが小さい

③値動きの理由がわかりやすい主にこの3つの理由で説明できる。

国内公募投信の今年3月までの10年間の成績(年率換算)をみると、日本株、海外株ともに課税前分配金再投資ベースのリターンはパッシブ型がアクティブ型を大きく上回っている。これは世界的な傾向だ。

昨年末まで5年間で各国のアクティブ型国内株投信と株価指数の勝ち負けをみてみると、日本と欧州で7割強、米国で9割弱、他の大半の国でも7~8割のアクティブ型投信が指数に負けた。

出典:日経ヴェリタス

もちろん中には、ひふみ年金のような高いリターンを出し続けているアクティブ型ファンドも存在します。

ひふみ年金はiDeCoでも人気の商品となっていますが、「長期」の目線に立って考えると、個人的にはより堅実な王道の運用(インデックス型投資信託の選択)を行う方が良いと感じます。

あわせて読みたい:

投資信託の手数料はなぜ高い?儲からない理由と間違いのないファンド選び

信託報酬が低い投資信託を選ぶ

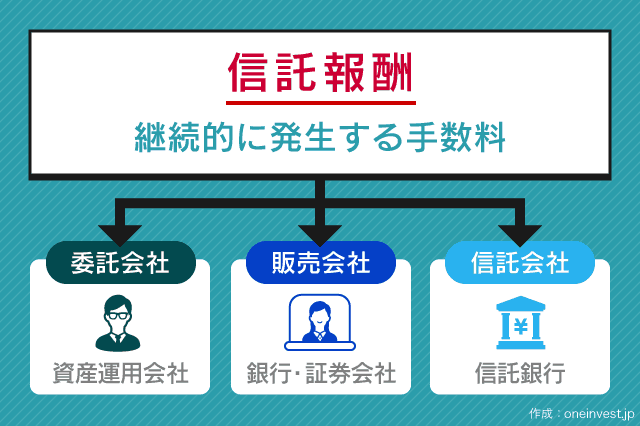

信託報酬というのは、投資信託の運用会社に支払う手数料のことです。

重要なのは、信託法は1回きりの支払いではなく、投資信託の保有期間中、資産残高に対して年率で発生するということです。

つまり、個人型確定拠出年金(iDeCo)での積立金額が大きくなるほど手数料の絶対額も大きくなります。そしてその手数料は継続的に発生し、積立した資産から差し引かれます。

これを分かりやすく表現すると、「運用で得た投資収益 - 信託報酬 = 実際のリターン」になるということです。

インデックス型投資信託の場合、日経平均株価やTOPIXなどの指数に連動しますから、どの投資信託を選んでも基本的には同じ結果となります。

しかし、「信託報酬(手数料)」の違いによって、同じインデックス型投資信託でも長期のリターンに差が生じます。

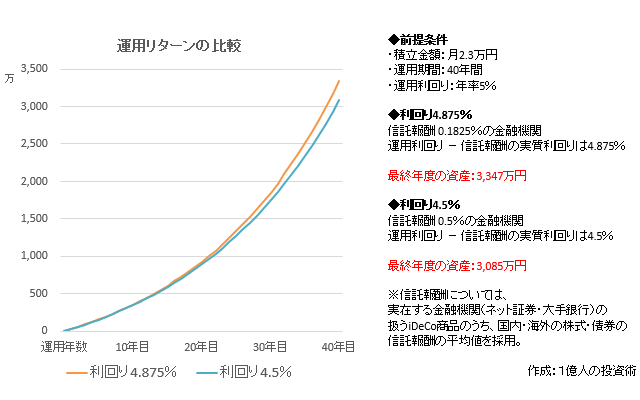

下記は、「積立金額:月2.3万円、期間40年間、利回り5%」の条件で、

- 信託報酬:年率0.1825%(実質利回り4.8175%)

- 信託報酬:年率0.5%(実質利回り4.5%)

の2パターンの差を付けて比較したリターンのシミュレーションです。(両者の違いは実質利回りに0.3%程度の違いがあるだけです。)

国内・海外の株式、債券のインデックス型投資信託の信託報酬の平均値を用いています。

0.1825%の方はSBI証券のiDeCo、0.5%の方は某大手銀行(メガバンク)のiDeCoの実際の信託報酬です。

信託報酬が年率0.3%違うだけで、運用結果に262万円の差が付きました。

口座管理手数料がお得な金融機関を選ぶことはとても重要です。しかし、iDeCoではその金融機関が取り扱う投資信託しか選べません。

信託報酬が低い「質の高い投資信託」をラインナップしている金融機関を選ぶことはさらに重要なのです。

国内・海外の株式と債券をバランスよく持つ

先ほどの金融庁が示した資料にもある通り、「長期・積立・分散投資」は堅実な資産運用の王道です。

このうち、4つの資産とは

- 国内株式

- 国内債券

- 先進国株式

- 先進国債券

のことを示します。

この4資産を均等に持つことが基本となりますが、その他にお好みで

- 新興国株式

- 新興国債券

- REIT(不動産)

- コモディティ(商品)

を組み入れても良いと思います。

また、「株式ほどリスクが高く債券ほどリスクが低い」というルールを覚えておくと役立ちます。

つまり、リスクを抑えた運用をしたい場合は債券の比率を高めて株式の比率を減らします。もう少しリスクを取ってリターンを増やしたい場合は、株式の比率を高め債券の比率を減らします。

このような基本ルールを知っておくだけで、自分自身でのリスクコントロールが可能です。

最後に、「国内株式・国内債券・先進国株式・先進国債券」の4つの資産のインデックス型投資信託について、金融機関ごとの取り扱い商品の信託報酬を比較します。

◆金融機関ごとの信託報酬の比較

| 金融機関 | 国内株式 | 国内債券 | 先進国株式 | 先進国債券 | 4資産平均 |

|---|---|---|---|---|---|

| SBI証券 | 0.154% | 0.132% | 0.10989% | 0.154% | 0.137% |

| 楽天証券 | 0.176% | 0.154% | 0.10989% | 0.187% | 0.157% |

| マネックス証券 | 0.154% | 0.132% | 0.10989% | 0.154% | 0.137% |

| 松井証券 | 0.154% | 0.132% | 0.10989% | 0.154% | 0.137% |

| auカブコム証券 | 0.198% | 0.132% | 0.22% | 0.605% | 0.289% |

| 野村證券 | 0.154% | 0.132% | 0.154% | 0.154% | 0.149% |

| 大和証券 | 0.154% | 0.132% | 0.154% | 0.154% | 0.149% |

| ゆうちょ銀行 | 0.2772% | 0.275% | 0.275% | 0.3102% | 0.284% |

| 三菱UFJ銀行 | 0.44% | 0.44% | 0.66% | 0.66% | 0.55% |

| 三井住友銀行 | 0.176% | 0.176% | 0.275% | 0.231% | 0.2145% |

| みずほ銀行 | 0.154% | 0.154% | 0.10989% | 0.187% | 0.151% |

※信託報酬は税込です

※記事更新時点(2019年10月)の情報です

※SBI証券のiDeCo:セレクトプランの情報です

信託報酬の平均を見ると、「SBI証券・マネックス証券・松井証券」の3社が最も低コストで運用できます。

一部商品では各社ともに横並びの状態になってきましたが、auカブコム証券や大手証券会社のiDeCoには、ややコストの高い商品も混じっています。

三菱UFJ銀行や三井住友銀行のiDeCoは信託報酬が高すぎますので、選ぶ価値は低いでしょう。

ちなみに、私自身はSBI証券でiDeCoの運用を行っています。

iDeCoに関するその他の記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント