失敗しない退職金運用、安全に資産運用できるおすすめの投資商品を解説

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

定年退職を迎えると、退職金・年金を頼りに老後の生活をおくることになります。

充実したセカンドライフを過ごしながらも、生活費もしっかりと確保しておかなくてはなりません。

このようなとき「お金を守りながら増やす」ことを目的に、資産運用を始める方も多いです。しかし、資産運用の世界には「リスク」があり、退職金の運用で失敗してしまう人も少なくありません。

この記事では「失敗しない退職金運用」をテーマに、正しい資産運用の方法・安全な投資商品の選び方を解説します。

管理人がおすすめできる投資商品、そして退職金の運用で失敗しがちな「気をつけるべき投資商品」についても説明します。

目次

ロボアドバイザー – 運用代行で自由度が高い

- 手軽さ:★★★★★

- コストの低さ:★★

資産運用に時間をかけたくない、できることなら「資産運用を代行してもらいたい」という方には、ロボアドバイザーがおすすめです。

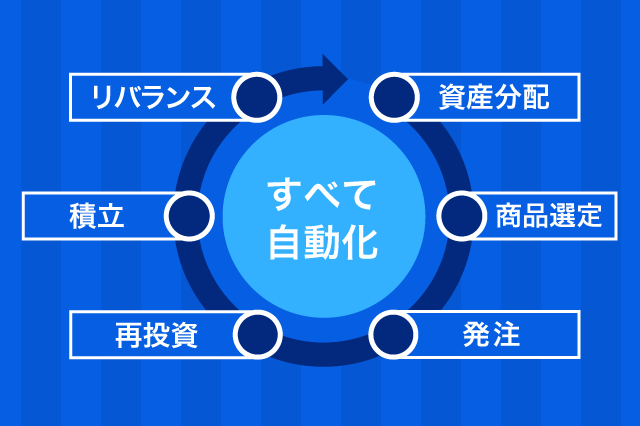

ロボアドバイザーは、投資先の選定・買付・監視などの資産運用に必要な要素をすべて自動化した商品です。

状況に応じて資産を売却したり、安くなった資産を買い増す「リバランス」を行い、アセットアロケーション(資産配分)を整えてくれます。

最初に、現在の状況を入力するだけで、ロボアドバイザーがおすすめの運用方針を提案してくれます。あとはその提案を「承諾」するだけで、その後の資産運用はすべてロボアドバイザーが自動的にやってくれます。

年率1%以下の定率コスト

ロボアドバイザーは一般的な投資信託と比較して、コストはやや高めです。

とは言っても、大手証券会社が販売する多くの投資信託よりも低コストで運用できます。

一般的なロボアドバイザーの手数料は、

- 購入時手数料:0円

- 運用手数料:年率1.1%(税込)

- 解約手数料:0円

です。

その他の売買手数料や為替コストなどはすべて、運用手数料(年率1.1%)に含まれます。

投資信託で、さらに低コストの商品を探せばいくらでも見つけることができます。しかし、「資産運用をすべてお任せ」できるサービスにおいては、ロボアドバイザーはとても優れた商品です。

最初に「現在の状況(年齢など)を入力」すれば、あとは退職金の運用について考える必要はありません。

ただ結果をながめながら、セカンドライフを満喫するだけです。

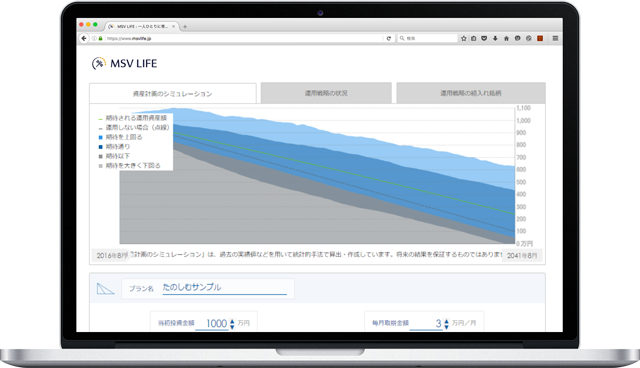

ON COMPASSで資産を取り崩しながら運用する

ON COMPASSは、ネット証券大手「マネックス証券」が展開するロボアドバイザーです。

年率1.1%以下の手数料で、国内外のETFに投資を行います。

ON COMPASSには大きく分けて3つの投資方針があります。中でも「楽しむタイプ」は退職金運用者におすすめのプランです。

▼ON COMPASS 「楽しむタイプ」のシミュレーション画面

ON COMPASS「楽しむタイプ」は、退職金などの運用資産を毎月取り崩しながら資産運用するというプランです。

▼ON COMPASS 「楽しむタイプ」の運用方針

資産運用せずにお金を使うと10年でお金が底をつく

↓

資産運用でお金が底をつくまでの期間を延ばす

上記のチャート図のとおり、「楽しむタイプ」は資産を増やすのではなく、徐々に資産が減っていきます。これは毎月一定の元金を取り崩して出金しているからです。

退職金の運用を想定したプランなので、リスクを取りすぎず、安全性の高い運用商品を選定してくれるのも、ON COMPASS「楽しむタイプ」の特徴です。

ON COMPASSの詳細は下記の記事で解説しています。あわせてご覧ください。

あわせて読みたい:

マネックス証券のロボアドバイザー ON COMPASSで10万円の運用結果を公開

米国国債 – 資産の安全性と高い利回りが魅力

- 手軽さ:★★★

- コストの低さ:★★★★★

米国国債は、もし私が退職金の運用をするなら選ぶだろうなと思う商品のひとつです。

アメリカでは、米国国債のことを「米国財務省証券」と呼んでおり、アメリカ政府が発行している安全性の高い債券です。

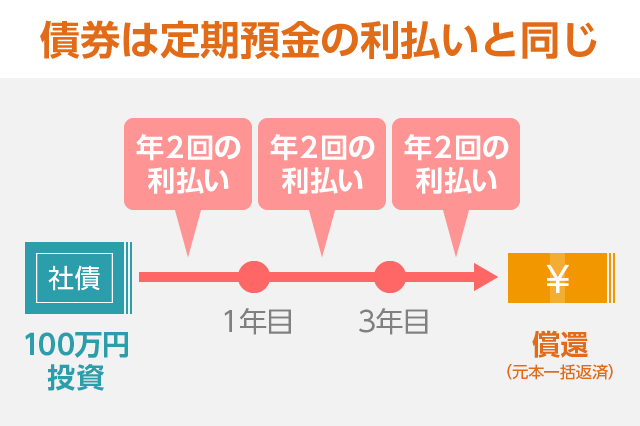

債券は、定期預金に似た商品です。

購入時点で償還日(満期)が決まっており、満期までの期間は年2回の利払いが受けられます。そして、償還日(満期)に投資元本が一括返済される仕組みです。

債券の発行体(この場合は米国財務省)が破綻しない限り元本保証なので極めて安全性が高いです。

格付け会社は、日本政府が発行する「日本国債」より、米国国債の方をより高く評価しています。(どちらも安全性の高いクラスAを獲得)

その一方で、米国国債は円定期預金や日本国債よりも高利回りになっており、インフレ対策としても効果的です。

利率の高い米国債を選ぶのがおすすめ

(画像には社債と書いていますが、国債も同じ仕組みです)

米国国債を選ぶ時に気にしたいポイントは以下の3つです。

- 償還日

- 利率

- 利回り

「償還日」とは、定期預金でいう満期のことです。

詳しくは後述しますが、債券投資は可能であれば中途解約しない方が良いので、償還日が異なる複数の米国国債に分散投資するのがおすすめです。

「利率」とは、年2回の利払い金額です。定期預金の「金利」に相当するものだと考えてください。

米国国債は原則として100ドルが額面です。利率が3.0%であれば、100ドルに対して毎年3ドルの利払い(半年に1.5ドルずつ)が受け取れます。

退職金を米国国債で運用する場合、少しでも手元に入ってくるお金(インカムゲイン)が多い方が良いと思います。

年2回の受取利息を大きくするためには、利率の高い米国国債を選ぶようにします。

「利回り」とは、最終的な元本返済(償還)も含めた上でのトータルの運用利回りを示します。

米国国債への投資を考える上で、収益率の高い商品を選ぶ場合は「利率」ではなく「利回り」で選んでください。

続いて、利率と利回りの違いをかんたんに解説します。米国国債では重要なポイントなので、ゆっくり読み進めてください。

利率と利回りの違い

米国国債は、100ドルで発行されます。これは「新品価格」のことです。

その後、債券市場で投資家によって売買されるため、日々の価格変動があります。日々変動するこの価格を「中古価格」と呼びましょう。

しかし、債券価格が値上がりしようとも、値下がりしようとも、償還日(満期)には必ず100ドル(新品価格)で償還されます。

つまり、保有している債券価格が暴落して含み損になったとしても、償還日まで持っていれば(米国政府が破綻しない限りは)元本保証だということです。

私たちが証券会社を通じて米国国債を購入する場合、基本的には「中古価格」での購入となります。

つまり、償還日の異なる複数の米国国債はそれぞれ、100ドルを少し上回る価格だったり、100ドルよりも安い価格だったりします。

米国国債を100ドル以下(つまり額面以下)で購入した場合

保有期間中:利率どおりの利息が受け取れる

償還日:100ドルで償還されるので、償還差益が生じる

「受け取ったトータル利息 + 償還差益」をトータルしたものが「利回り」として表記されている。

米国国債を100ドル以上(つまり額面以上)で購入した場合

保有期間中:利率どおりの利息が受け取れる

償還日:100ドルで償還されるので、償還差損が生じる

「受け取ったトータル利息 - 償還差損」をトータルしたものが「利回り」として表記されている。

つまり、運用期間中に多くの利払いを受けて、最後に少し損を出す米国国債もあれば、運用期間中に少ない利払いを受けて、最後に少し利益を上乗せする米国国債もあるということです。

そしてこれらはどちらが得か?という問題ではなく、トータルの損得勘定は「利回り」という指標で表されているのです。

できることならば、利率の高い米国国債を100ドル以下で買うのが理想的です。

しかし、100ドル以上の価格で購入(償還日に少し損が出る)しても、利率が高ければ運用期間中の利払いを多く受けられます。

退職金の運用という観点では、

利回りが高い > 利率が高い > 償還日が理想的

の順番(左のものほど重要)に、米国国債を選ぶのが良いと思います。

米国国債のリスク

米国国債は安全性の高い運用手段ですが、3つのリスクが存在します。

1つめは、米国政府の破綻ですが、これはまず心配しなくても良いでしょう。

2つめは、債券価格の変動です。

前述のように、債券価格がどれだけ動いたとしても、償還日(満期)まで持っていれば関係ありません。

しかし、保有している米国国債をもし「中途解約」することになった場合は、市場価格での売却となりますから、債券価格が下がっていると損失が出る可能性があります。

こうした理由から、

- 可能な限り中途解約を避ける

- 償還日の異なる複数の米国国債に分散投資する

ことでリスクの低減を図ります。

3つめのリスクは、為替変動リスクです。

米国国債に投資するには、日本円を米ドルに両替しなくてはなりません。

米ドル建てでの運用になるので、為替レートの変動次第では「為替差益・為替差損」が生じる場合があります。

しかし、米ドル/円の為替レートは比較的安定しています。

長期運用の場合、米国国債から得られる利息収入が為替差損を吸収できる可能性が高いため、元本割れの心配はさほどありません。

また、為替差損が発生している状態で償還日を迎えても、一旦は米ドルでの受取になるので、為替レートのタイミングを見計らってから円に戻せば損失が発生することはありません。

一方、「短期の運用かつ、すぐに円に戻さなくてはならない」状況では、米国国債への投資以前に、為替変動によって受ける影響が大きくなってしまいます。

- 短期運用を考えている

- 償還日が来たらすぐに円に戻す必要がある

このような資産は、米ドル建てではなく国内資産で運用することをおすすめします。

米国国債の詳細は下記の記事で詳しく解説しています。少し長い記事ですので上級者向けです。

あわせて読みたい:

米国債・債券ETF・外貨建てMMF・外貨定期預金のメリット・デメリットを比較

米国国債は証券会社が販売しています。

ネット証券でも取り扱いがありますが、大手証券会社の方が在庫が豊富です。

投資信託 – つみたてNISAの活用で非課税に

- 手軽さ:★★★★

- コストの低さ:★★★

資産運用の代表格といえばやはり「投資信託」でしょう。

いまは「つみたてNISA」が実施されています。投資信託で資産運用をするなら、つみたてNISA口座を活用するのがおすすめです。

つみたてNISA口座で運用した場合、投資利益は非課税になります。(最長20年間)

投資信託を選ぶ上で私がおすすめしたいポイントは2点です。

- 信託報酬の低い投資信託を選ぶ

- インデックスファンドを選ぶ

信託報酬の低いインデックスファンドに分散投資を行うだけで、平均以上の運用ができます。

しかし、このタイプの投資信託は総じて「分配金」がありません。運用効率を上げるため、そのほとんどが分配金を再投資する仕組みになっています。

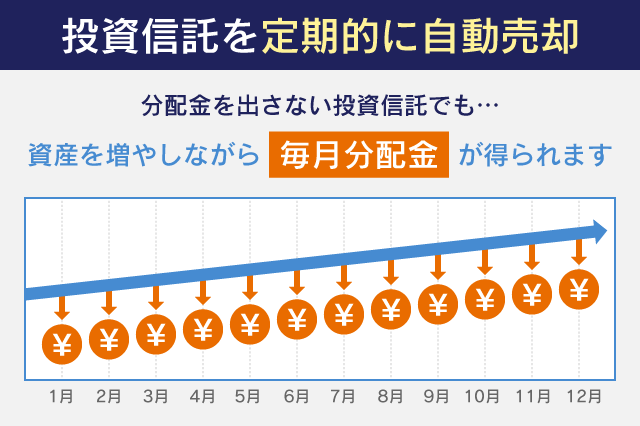

退職金の資産運用で、生活費の足しになるような分配金が欲しい場合は、SBI証券・楽天証券が実施している投資信託 定期売却サービスを使うのがおすすめです。

このサービスは、毎月・年2回などの一定期間で、一定数量の投資信託を自動的に解約し、現金化してくれる仕組みです。(利用無料のサービスです)

分配金の出ない投資信託でも、定期売却サービスを使うことで、実質的な分配型投信にすることができます。

▼投資信託 定期売却サービスの詳細はこちら

あわせて読みたい:

投資信託の「ひふみプラス」を毎月分配型ファンドにする方法とそのデメリット

逆に、注意したいタイプの投資信託が「毎月分配型ファンド」です。

このタイプの投資信託は証券会社の営業マンがおすすめしてくる商品で、ランキング上位になるほど人気があります。

毎月分配金が支払われて、しかも年間の利回りも高く設定されているのが特徴です。

退職金を運用して老後の生活資金にしたいと考えている人にとっては、願ってもない投資信託と言えます。

しかし、毎月分配型ファンドは、資産運用経験がない人をカモにする商品設計になっていることが少なくありません。

詳しい理由は「60歳以下の投資家に毎月分配型ファンドをおすすめしない理由」にて解説しています。あわせてご覧ください。

また、良い投資信託を選ぶ方法は下記の記事で詳しく解説しています。資産運用が初めての方はご一読ください。

あわせて読みたい:

初心者におすすめ、投資信託の選び方がわからない時のヒント

- ロボアドバイザー

- 米国国債

- 投資信託(つみたてNISA)

以上3つが、私が退職金運用でおすすめしたい商品です。

続いては、逆に「買ってはいけない」と思える非推奨の商品を解説します。

退職金運用で買ってはいけない商品

退職金のようなまとまったお金を持つと、銀行・証券会社などの金融機関の営業マンがすぐにやってきます。

彼らは、知識のない年金世代の方に、「自社にとって儲かる商品」を販売することが少なくありません。

これまで一生懸命に働いて、ようやく手にした退職金が、知識がないばかりに、決して良いとは言えない商品で運用されてしまうことについて、私はとても残念だと感じます。

以下の商品は、退職金運用で失敗しがちな「注意すべき投資商品」です。

退職金運用プラン

退職金の運用で「銀行」に相談に行くとおすすめされるのが「退職金運用プラン」と呼ばれるものです。

この手の商品は、定期預金の金利が「年7%」のような高金利になっていることが多いです。

資産運用を経験したことがない方にとって、元本の安全性はとても重要なものです。

「元本保証の定期預金が年7%の金利で運用できるなんて…」これが、退職金運用プランの大きなワナなのです。

退職金運用プランを利用することは問題ではありません。お金の使いみちがなければ、ひとまず利率の高い定期預金で運用するのもよいでしょう。

しかし、退職金運用プランの定期預金のほとんどは「3ヶ月もの」や「6ヶ月もの」です。満期が来たあとは通常の預金金利に戻ります。

一方、退職金運用プランは「投資信託との抱き合わせ販売になっている」ことが少なくありません。

彼らの販売戦略は以下のようなものです。

1.高金利の定期預金で退職金を持つ人を勧誘する

2.3ヶ月後には高金利の定期預金は終了(実際に受け取れる利息はごくわずか)

3.手数料の高い投資信託を抱き合わせで販売する

高金利の(しかも短期間の)定期預金で顧客を集め、手数料の高い投資信託を販売するというのが、「退職金運用プラン」の戦略です。

退職金運用プランの定期預金を活用すること自体は問題ありませんが、その後の投信販売には注意が必要です。

ファンドラップ

ファンドラップは、主に大手証券会社が販売する「投資一任サービス」です。

先ほど、ロボアドバイザーを「資産運用の代行サービス」と表現しましたが、これをハンドメイドでやっているのがファンドラップです。

- オーダーメイドの商品設計

- 大手証券会社が提供

- 資産運用をすべて代行できる

これらが、ファンドラップの誘い文句と言えます。

しかし、ファンドラップは総じて手数料が高いことが以前から問題視されています。

投資信託で失敗する理由のほとんどが「手数料の高さにある」ことを、多くの方が知りません。

株式市場の状況が悪かったから負けたのではなく、長期運用においては「手数料が高すぎたために」負けるべくして負けているということが数多く存在するのです。

年3%のコストで10年運用すると

例えば、ファンドラップでは、トータルコストが年3%かかる場合もあります。

退職金が1,500万円あるとします。年3%のコストを10年間支払ったとして、単純計算するとどうなるでしょうか。

そのコストは450万円にものぼります。20年間なら手数料だけでも900万円です。

高い手数料を支払ったからといって、高いリターンが得られるわけではないのが資産運用の世界です。

一部の証券会社では、投資信託を保有するだけで毎月継続的にポイントがもらえます。

受け取ったポイントは、実質的な運用コストの低減につながります。

同じ投資信託の商品を買うなら、ポイント還元が受けられる証券会社での購入がお得です。

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント