りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

りそな銀行が展開する「りそなファンドラップ」は、60種類以上の運用パターンの中から、それぞれの方針に合うものが選べるオーダーメイド型の運用サービスです。

事前のヒアリング(アンケート)を元に投資方針を決定し、あとはその方針に従って複数の投資信託を自動的に買付、運用してくれます。

定期的な資産の見直しなども行ってくれるため、資産運用の知識がない方でも、プロに運用をお任せできるのが特徴です。

昨今、多くの銀行や証券会社がファンドラップを販売していますが、他社と比較してどうなのか、今回はりそなファンドラップを中立的な視点で分析したいと思います。

目次

3種類のりそなファンドラップ

りそなファンドラップには大きく分けて3つの種類があります。

りそなファンドラップ(スタンダードコース) ← おすすめ

最低投資金額300万円から。

インデックスファンドを中心とした構成で、ファンドラップ専用投資信託で運用。オプションとして、オルタナティブ投資や新興国投資も可能。

りそなファンドラップ(プレミアムコース)

最低投資金額500万円から。

アクティブファンドを中心とした構成で、ファンドラップ専用投資信託で利益を追求。オプションとして、オルタナティブ投資、新興国投資の他にヘッジファンド投資が選択可能。

りそなラップ型ファンド

最低投資金額1万円前後から。

「ラップ」と名前が付いているが、3種類の運用方針から1種類を選択できる一般的な投資信託。厳密にはファンドラップではない。

※オルタナティブ投資 = 不動産・原油・商品など株式・債券以外の資産クラスに投資する

※ヘッジファンド投資 = デリバティブ・空売り・レバレッジなどを駆使し徹底して利益を追求する

上記のうちどれを選べば良いのか?ということですが、「りそなラップ型ファンド」はいわゆるファンドラップではないため、今回は除外します。

また、30万円以上100万円以下から始められる「りそなファンドラップ(ウェルカムプラン)」もあります。こちらは運用期間が最長5年間となるお試しプランなので、同じく今回は割愛します。

スタンダードコースとプレミアムコースの場合、個人的にはスタンダードコースの方がおすすめです。

りそなファンドラップの公式サイトでは、プレミアムコースの説明として「スタンダードコースよりも高い収益が期待されます」とあります。

しかし、高い収益が期待できるということは、「より高いリスク・より高いコストがかかる」ことの裏返しでもあります。

また、運用オプションとして設定されている「オルタナティブ投資・新興国投資・ヘッジファンド投資」ですが、個人的にはこれらのオプションも不要であると考えています。

あわせて読みたい:

SMBCファンドラップの評判は?手数料や商品ラインナップを辛口評価

プロフィットロックとロスカット

りそなファンドラップでは、

- プロフィットロック

- ロスカット

の設定ができます。

プロフィットロックとは、利益が一定水準に達した段階でファンドラップを一旦解約し、利益確定する仕組みです。

ロスカットはその逆で、損失が一定水準に達した時点でファンドラップを解約し、損失を確定する仕組みとなります。

しかし、私の個人的な意見ではこれらのサービスも特に設定する必要はないと思います。

ファンドラップは短期的な利益を追求する商品としては高コストですし、本来は長期の資産形成のために、「長期運用・積立運用」を行う人が多いと思うからです。

また、あまり知られていませんが、ファンドラップの場合、利益確定をすると、確定した利益に対して課税されます。

つまり、利益確定をしてしまうと、その利益を全額再投資に回すことができないため、複利運用の観点から見て不利になります。

長期での資産形成を考えているのであれば、できる限り利益は確定させず、含み益のまま運用することをおすすめします。なぜなら、含み益がどれだけ大きくなっても、含み益の状態であれば一切課税されないからです。

プロフィットロック・ロスカットの機能を使うとするならば、例えば運用資産が1,000万円あったとして、「どんなことがあっても500万円は残したい」という意向がある場合に、ロスカットを設定する価値はあると思います。

また、最初から「資産運用では◯◯万円の利益が出たらスパッと辞める」という意向がある場合において、プロフィットロックを設定するケースが考えられます。

ファンドラップではどのような運用をしてくれるのか

りそなファンドラップは、資産運用が初めての方や、忙しく資産運用の時間が取れない方におすすめの商品です。

知識がなくても、銀行のコンサルタントのアンケートに答えるだけで、理想的な投資方針を決定することができます。

りそなファンドラップには特定口座が利用できますので、利益が出ても確定申告の必要はありません。

投資方針の決定

りそな銀行(埼玉りそな銀行・関西みらい銀行)のコンサルタントのアンケートに従って、ライフプランにそった投資方針を決定します。

例えば、定年退職を目前としていて、現在の資産を減らすことなく運用をしたい方はリスクを抑えた投資方針になります。

また、若年層でこれからまだまだ年収が増えそうな場合は、リスクを取ってでも積極的な運用を目指す方が良いかもしれません。

このように、それぞれのニーズに沿った投資方針を、60種類の運用パターンから決定するのが、アンケートの目的です。

運用の開始

投資方針が決まったら、どのような資産をどの程度組み入れるかが確定します。

あとは、私たち投資家がやることはなく、すべてプロにお任せできます。

投資方針に従ってそれぞれの資産(投資信託)を買付し、運用を行います。

定期的な運用報告がレポート(年4回)で行われますので、現在の運用状況がうまくいっているかどうかを随時確認します。

運用の見直し

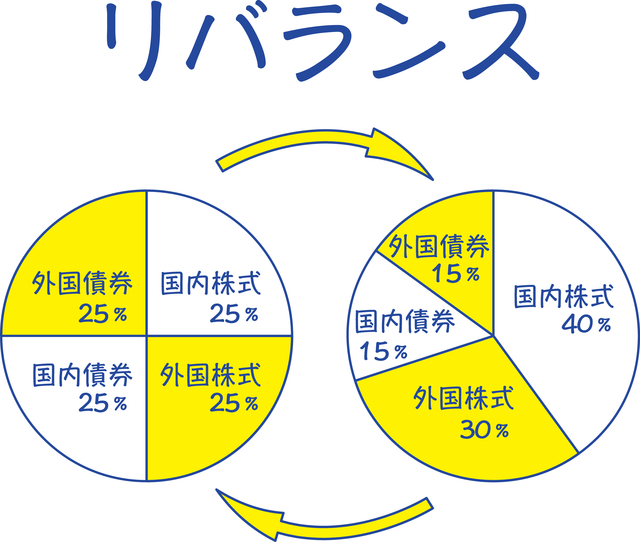

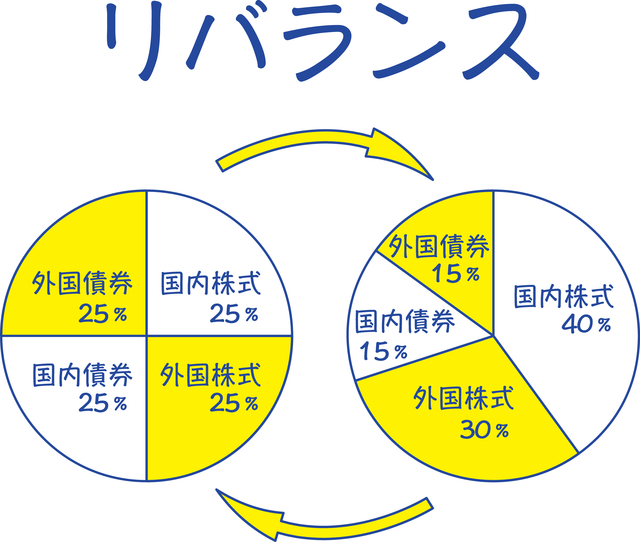

資産運用を続けていると、当初設定した資産構成比率が崩れてきます。

例えば、最初に株式100万円、債券100万円という50%ずつの資産構成を作っていたとします。

しかし、1年経って株式が値上がりし150万円になる一方、債券が値下がりし50万円になったとします。

すると、最初は50%ずつだった資産構成比率が崩れてしまい、株式が中心の構成になってしまいます。

そこで、「リバランス」という調整を行い、値上がりした株式の一部を売却して利益確定し、その利益を割安になっている債券の追加購入に回すことで バランスを保ちます。

また、当初想定していた運用パフォーマンスを見ながら、より適切な資産構成に組み換えをするための「リアロケーション」も行います。

りそなファンドラップでは、リバランスやリアロケーションといった作業はすべて、自動的に行われるので、私たちはただ定期レポートをチェックするだけで構いません。

▼リバランスの詳細はこちらで解説

あわせて読みたい:

リバランスとは?効果とやり方をわかりやすく解説

投資方針の見直し

もし、りそなファンドラップの運用状況がよくなければ、戦略を変更することもできます。

つまり、もう一度コンサルティングを受けなおして、最初に決定した投資方針の見直しを行います。

ファンドラップは基本的に「すべてお任せするサービス」ですが、リセットボタンは何度でも自分で押すことができます。

りそなファンドラップの手数料

りそなファンドラップで支払う手数料をまとめると下記のようになります。

投資顧問報酬・運用管理手数料

コンサルティングやレポートの発行、リバランスやリアロケーションといったファンドラップのサービスに係る手数料です。

運用額に対して年率(日割り)で発生し、支払先はりそな銀行(埼玉りそな銀行・関西みらい銀行)となります。

りそなファンドラップには「固定報酬型」と「成功報酬併用型」の2種類の手数料体系があります。

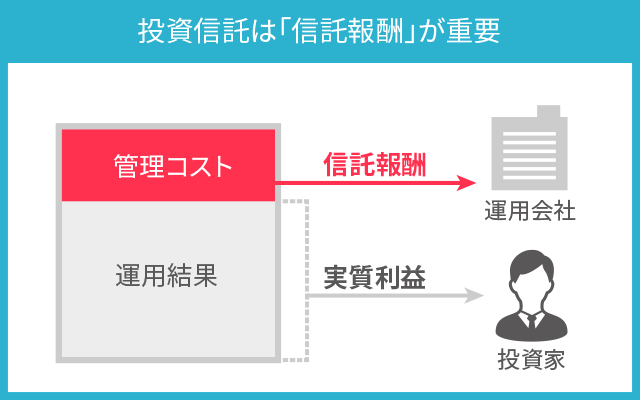

投資信託の信託報酬

買付をおこなう投資信託の運用者に支払う手数料で、運用額に対して年率(日割り)で発生します。報酬の支払先はりそなアセットマネジメント(資産運用会社)です。

信託報酬は、

- スタンダードコース:年率0.275%~0.66%

- プレミアムコース:年率0.33%~1.4135%

※いずれも税込

となります。

あわせて読みたい:

信託報酬が安いと評判の投資信託5選!低コストなインデックスファンドは?

固定報酬型か成功報酬併用型か

「投資顧問報酬・運用管理手数料」にあたる部分では、

- 固定報酬型

- 成功報酬併用型

の2種類からどちらかを選択します。

固定報酬型の手数料体系は、運用資産残高から一律の手数料が差し引かれます。

手数料は以下の通りです。

- 運用スタイル(慎重型)

- 0.957%(税込)

- 運用スタイル(慎重型以外)

- 1.32%(税込)

運用資産が2,000万円を超えた部分については、段階的に手数料率が低くなる仕組みです。

成功報酬併用型は、基本手数料が固定報酬型よりも抑えられています。

▼成功報酬併用型の基本報酬

- 運用スタイル(慎重型)

- 0.847%(税込)

- 運用スタイル(慎重型以外)

- 1.21%(税込)

同じく、運用資産が2,000万円を超えた部分から段階的に手数料率が下がります。

固定報酬型に対して、成功報酬併用型の基本報酬は0.1%安くなっていることがわかります。その代わり、増えた資産残高(利益)に対して11%(税込)の成果報酬が発生します。

運用資産が減った場合は成果報酬は発生せず、基本報酬のみの徴収となります。

固定報酬型と成果報酬併用型では、どちらがお得とは言い切れないのですが、個人的には手数料体系が明確でわかりやすい「固定報酬型」の方をおすすめします。

あわせて読みたい:

楽ラップは固定報酬型と成功報酬併用型のどちらを選ぶべきか解説

投資信託の信託報酬

続いて、りそなファンドラップの第2の手数料である、投資信託の信託報酬についてまとめます。

信託報酬は年率(日割り)で発生し、0.1%の差が大きな意味を持ちます。

例えば運用資産が300万円の場合、信託報酬0.5%の商品と0.4%の商品を比較すると以下のようになります。

- 信託報酬0.5%:年間15,000円の手数料

- 信託報酬0.4%:年間12,000円の手数料

信託報酬が0.1%違うだけで毎年3,000円の手数料差が生じることがわかります。

ちなみに、運用資産を10倍の3,000万円にすると、信託報酬が0.1%違うだけで、毎年3万円の手数料差が生じます。

りそなファンドラップには「スタンダードコース」と「プレミアムコース」がありますが、両者の違いを一言で言うと、

- スタンダードコース

- 信託報酬が低いインデックスファンド中心

- プレミアムコース

- 信託報酬が高いアクティブファンド中心

となります。

アクティブファンドはより高いパフォーマンスを追求する投資信託ですが、長期的なパフォーマンスを比較すると、多くのアクティブファンドがインデックスファンド以下の結果しか残せていないという現実があります。

パフォーマンスが同じ(またはそれ以下)なのであれば、確実に発生するコストの部分を0.1%でも下げる努力をする方が合理的な選択です。

これが、私が「スタンダードコース」をおすすめする理由です。

スタンダードコースとプレミアムコースのラインナップを比較

下記の表は、りそなファンドラップのスタンダードコースとプレミアムコースのラインナップの比較です。

りそなファンドラップ(スタンダードコース)

| カテゴリ | 商品 | 信託報酬 |

|---|---|---|

| 国内株式 | FWりそな国内株式インデックスファンド | 0.33% |

| 国内債券 | FWりそな国内債券インデックスファンド | 0.275% |

| 先進国株式 | FWりそな先進国株式インデックスファンド | 0.44% |

| 新興国株式 | FWりそな新興国株式インデックスファンド | 0.66% |

| 先進国債券 | FWりそな先進国債券インデックスファンド(為替ヘッジなし) | 0.385% |

| 先進国債券 | FWりそな先進国債券インデックスファンド(為替ヘッジあり) | 0.385% |

| 新興国債券 | FWりそな新興国債券インデックスファンド | 0.605% |

| 国内不動産 | FWりそな国内リートインデックスファンド | 0.33% |

| 海外不動産 | FWりそな先進国リートインデックスファンド | 0.44% |

※信託報酬は税込です

りそなファンドラップ(プレミアムコース)

| カテゴリ | 商品 | 信託報酬 |

|---|---|---|

| 国内株式 | FWりそな国内株式アクティブファンド | 1.02674% |

| 国内債券 | FWりそな円建債券アクティブファンド | 0.69575%~0.72325% |

| 先進国株式 | FWりそな先進国株式アクティブファンド | 1.17524% |

| 新興国株式 | FWりそな先進国+新興国株式アクティブファンド | 1.2573% |

| 先進国債券 | FWりそな先進国債券アクティブファンド | 0.87274% |

| 新興国債券 | FWりそな先進国+新興国債券アクティブファンド | 1.0318% |

| 国内不動産 | FWりそな国内リートインデックスオープン | 0.33% |

| 海外不動産 | FWりそな先進国リートインデックスオープン | 0.44% |

| その他 | FWりそな絶対収益型アクティブファンド | 0.847% |

※信託報酬は税込です

※最新の商品リスト、信託報酬は公式サイトにてご確認ください

プレミアムコース(アクティブファンド)とスタンダードコース(インデックスファンド)を比較してみると、信託報酬の差は歴然としています。

例えば、国内株式を投資対象としたファンドを見ても、手数料(信託報酬)は3倍の差がついています。

トータルコストで比較

「投資顧問報酬・運用管理手数料」と「投資信託の信託報酬」の2つの手数料を合計し、トータルコストを比較します。

トータルコストの比較

りそなファンドラップ(スタンダードコース)

最大:年率1.98%(1.32%+0.66%)

平均:年率1.7479%(1.32%+0.4279%)

りそなファンドラップ(プレミアムコース)

最大:年率2.5773%(1.32%+1.2573%)

平均:年率2.1725%(1.32%+0.8525%)

※投資顧問報酬・運用管理手数料は1.2%(慎重型以外を選んだ場合)としています

※税込です

上記2つのプランだけだとお得かどうかわかりにくいので、競合他社のファンドラップも合わせて比較してみます。

ファンドラップにおいては、楽天証券の「楽ラップ」が最も競争力があり人気です。

楽ラップの場合、トータルコストが最大1.0087%(税込)となっており、実はりそなファンドラップ(スタンダードコース)の半分程度のコストで運用することが可能です。

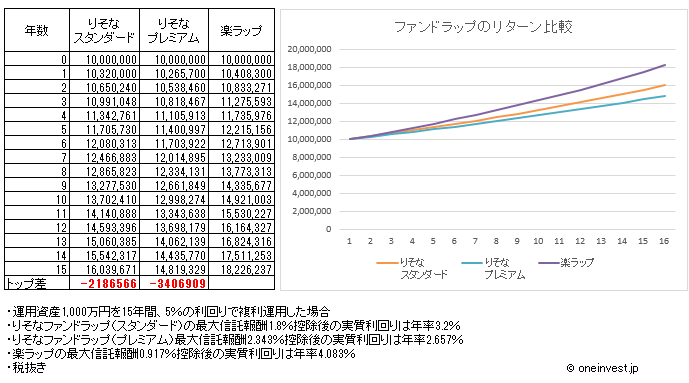

運用資産1,000万円を年率5%の利回りで15年間、複利運用した場合、上記3つの運用パフォーマンスは下記のようになります。

※記事執筆時点(2017年5月)の手数料などをベースに試算した結果です。最新の手数料とは異なる場合があります

アクティブファンド中心の構成となるりそなファンドラップ(プレミアムコース)のパフォーマンスが特別高くなるのであれば、プレミアムコースを選択する価値はあります。

しかし、多くのアクティブファンドが良い結果を残していないことは歴史が証明しており、またアクティブファンドが将来良い結果を残すかどうかは誰にもわからない不確実性のあるものです。

一方で、コストは確実に発生するものとして計算できます。もしすべてのファンドラップのパフォーマンスが同じなら、上記のような結果となります。

楽ラップとりそなファンドラップの差は200万円以上に相当し、数パーセントのコストの差がいかに大きな影響を及ぼすのかを物語っています。

「ネット証券よりもりそな銀行の方が安心できる」、「銀行とのお付き合いの関係上」、「対面で相談に乗ってくれる部分に安心を感じる」など、りそなファンドラップのメリットもたくさんあります。

しかし、結果重視で運用するのであれば楽天証券の楽ラップを選択することが最も合理的な判断だと私は思います。

楽ラップの詳細はこちらの記事で解説しています。

あわせて読みたい:

楽ラップはなぜ30代・40代に人気?楽天証券ロボアドバイザーの運用実績を公開中

次の記事は「ファンドラップ総まとめ!証券会社ごとの手数料を比較」です。あわせてご覧ください。

あわせて読みたい:

ファンドラップ総まとめ!証券会社ごとの手数料を比較

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

5件のコメント

りそなファントラップスタンダード300万円で入会しょうかなあと思いますが、私は、投資信託初めてしますので、この商品は、見込みありますでしょうか?

りそな銀行はりそなアセットマネジメントを通じた資産運用に力を入れていますね。

運用を完全にお任せしたいということであれば、りそなファンドラップの選択も良いと思いますが、同社が最近リリースした「Smart-i」シリーズは個人的にも注目しています。

Smart-iシリーズの投資信託であれば、りそなファンドラップよりもはるかに低コストで運用することが可能です。

りそなファンドラップ安定型300万円、

買ったのですが数ヶ月でマイナス17万円で解約しました。

りそな銀行の看板を見ると、りそんな!に見えます、りそなの名前が付くファンドは二度と購入しません。

りそなファンドラップ1000万安定型わずか3ヶ月でマイナス35万最悪です。

りそなから強引に勧められて最悪の結果でマイナスのくせに手数料も取られ

今後りそなとは絶対関わらないと決めました。

妻が大宮店の担当者と名のるMから何度も何度も電話があり、ファンドラップ500万円スタンダード型で契約。わずか3ヶ月で20万円のマイナス。高額の手数料もとられました。

投資判断者のYさん、お客さまの立場に立った判断をしてください。

ファンドマネージャーは他社の状況を良く見て勉強してください。

それと、妻の窓口担当者が不在となっていることすら知らなかったMさんには裏切られました。残念と言うより呆れました。

埼玉りそな銀行大宮支店に苦情相談に伺うも、対応したT支店長の態度は最悪でした。

当然、埼玉りそな銀行の預金はすべて解約しました。