SBI証券でも人気上位のひふみプラスの辛口評価、積立NISAにはおすすめ?

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資信託を選ぶとき、一般的にはアクティブファンドよりもインデックスファンドを選ぶほうが良いと言われています。

なぜかと言うと、アクティブファンドは「コストが高いにもかかわらず、そのコストに見合うリターンを出せないことが多いから」です。

こうした理由から、短期的なリターンはともかく、長期的にはコストが原因でアクティブがインデックスファンドのリターンを下回ると言われています。

この件については、「投資信託の手数料はなぜ高い?儲からない理由と間違いのないファンド選び」という記事に詳しく書いています。

しかし、その中でもほんの一握りのアクティブファンドは、長期的にインデックスファンドを大きく上回るリターンを出し続けています。

その代表例がレオス・キャピタルワークスの「ひふみプラス」という投資信託です。

ひふみプラスの輝かしい実績

ひふみプラスは、レオス・キャピタルワークスという資産運用会社が展開する投資信託です。

カリスマファンドマネージャーの藤野英人氏が、テレビ番組「カンブリア宮殿」に出演したことをきっかけに人気が爆発し、一気に数千億円規模の運用資産を誇る巨大ファンドになりました。

ひふみプラスは以前から、アクティブファンドの中でも低いコストで運用しています。こうした点も、長期で高いリターンを生み出せている理由の一つだと思います。

徹底した低コスト

設立当初から、国内株式に投資するアクティブファンドの中では低コストで運用しており、顧客目線の設計だった

顔の見える運営

当初から、運営者の顔の見える運営を心がけている(透明性の高い情報発信を心がけている)

納得できる投資方針

ファンドマネージャーの藤野英人氏が1社ずつ企業訪問し、まだ評価されていない隠れたお宝銘柄を見つけてくる。投資家には、まだ評価されていない「実力ある隠れた企業」を応援できるという楽しみがある。

利回り

低コストとファンドマネージャーの実力が合わさり、直近5年間の年率利回りは27.35%という驚異的なリターンに

テレビ出演

その実力や運営の姿勢、銘柄発掘の方法が評価され、テレビ番組「カンブリア宮殿」に出演

純資産

カンブリア宮殿の放送が公表で運用資産が3,000億円を超える

販売ランキング上位

投資に詳しい個人投資家が多数いる「SBI証券」の投資信託ランキングでも常に上位をキープ(その他の銀行や証券会社でも常にTOP5に入っている)

つみたてNISA採用

コストが低いため、つみたてNISAに採用される。つみたてNISAにおいて、金融庁が採用基準を発表した当時、条件を満たした「良い投資信託」のうち、アクティブファンドはすべての投資信託の中でたった5本だけだった。ひふみプラスはその中の1本である

※記事執筆時点(2017年9月)の情報です

この中でも私が特にすごいと思うのは、ひふみプラスがつみたてNISAの採用基準を満たしていたことです。

つみたてNISAは、「本当に顧客目線の良い投資信託しか販売してはならない」という意思を金融庁が示し、金融庁が自ら「つみたてNISAで販売しても良い投資信託」に厳しい条件を設けました。

その条件が発表された時点で、条件を満たしていたアクティブファンドは、たった5本しかありませんでした。(低コストなインデックスファンドは50本程度だった)

日本で販売する数千本の投資信託の中で、つみたてNISAの採用基準を満たすアクティブファンドが5本というのは本当に悲しい現実です。(それだけ高コストな顧客目線ではないアクティブファンドが溢れていたということ)

(もちろん、その後資産運用会社は改善を試み、現在ではつみたてNISA対応のアクティブファンドの数も大きく増えました。)

ちなみに、金融庁がつみたてNISAを発表した時点で要件を満たしていたアクティブファンドは以下の通りです。

ひふみプラスを運用するレオス・キャピタルワークスでも、2017年8月30日のプレスリリースで、下記のように発表しています。

当社が運用する投資信託 ひふみ投信、ひふみプラスが2018年1月より始まる積み立て投資を前提とした少額投資非課税制度「つみたてNISA」の対象となる投資信託に仮確定いたしましたので、お知らせ致します。

レオス・キャピタルワークスの直販商品を購入したい場合は「ひふみ投信」、証券会社を通じて販売する商品を購入したい場合は「ひふみプラス」がおすすめです。

どちらも基本的なリターンは同じです。現在、純資産は「ひふみプラス」の方が数倍大きくなっています。

あわせて読みたい:

ひふみ投信とひふみプラスの違いは?個人投資家に評判のカリスマファンド

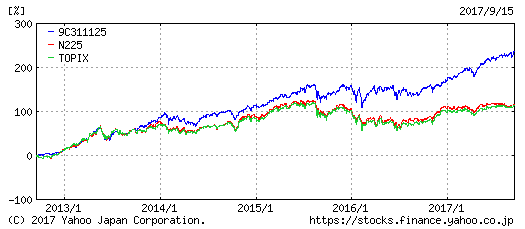

チャートで見るひふみプラス

上記のチャートは、ひふみプラスの過去5年間の株価(基準価格)の推移を、日経平均株価やTOPIX(東証株価指数)と比較したものです。

日経平均やTOPIXの上昇率よりも、ひふみプラスの方が2倍以上の上昇率となっていることがわかります。

これを年率リターン(複利の年換算利回り)に直すと、過去5年間は年率27.35%で資産が増加し続けている結果となっています。(2017.9の記事執筆時点)

著名投資家のウォーレン・バフェット氏は、37年間継続して年平均22.6%のリターンを出し続けて、世界一の大富豪になったことで有名です。

年率20%のリターンを継続して出し続けることは、それくらいまれに見る光景です。

こちらの複利計算シミュレーターを使って、年率27.35%で5年間の複利運用をした場合、資産がどれくらい増えるかを試算できます。

元金

金利(年)%

運用期間

計算結果一覧

少なくとも過去5年間は驚異的なリターンを継続している「ひふみプラス」ですが、この高利回りが今後も続くかどうかは誰にもわかりません。

その理由は2つあります。

1つめは、今後日経平均株価が落ち込むなど市況が悪化した場合は、少なからずひふみプラスの株価(基準価格)も下がることが予想されます。

しかし、基準価格がどれだけ下がっても、TOPIXを上回るリターンを上げ続けていれば、長期的には一般的な大勢よりも早いペースで資産が築けます。

2つめは、ここ数年でひふみプラスの運用資産が大きくなりすぎているため、日本株だけでは魅力的な投資対象を見つけるのが難しくなってきていることがあげられます。

わかりやすく言うと、小さなベンチャー企業であれば毎年利益が2倍のペースで増えていってもおかしくないですが、トヨタ自動車のような大企業は毎年利益を2倍にすることはできないということです。

ひふみプラスも少しずつ規模が大きくなるにつれて、年率リターンが低下してくる可能性があります。

これを打開するために、ひふみプラスはすでに「外国株」に進出を果たし、マイクロソフト株などを保有しはじめています。

少なくとも日本にとどまり続けるよりも、外国株を組み入れた方がリターンは底上げできるという判断なのだと思います。

しかし、それでも今後も継続して20%以上の年率リターンをあげ続けるのは、非常に難しいのではないかと私は考えています。

もちろん、将来のリターンがどうなるかはわかりませんので、私たち投資家はひふみプラスの実力を信じるほかありません。

ネットの評価は?

ひふみプラスはネットでも高い評価を獲得しています。

カンブリア宮殿でも「資産が2倍、3倍になった」というおばちゃんが登場していました。

もちろん、上記のシミュレーターで試算してみれば、その発言が嘘でないことはわかります。

市場の下落率よりも個別企業の増益率が上回っていれば、プラスになることは可能なんだ。これがひふみの秘密だよ。

— きらめき☆マンモス (@tw1p) 2017年9月16日

株で中々利益でない人、投信も良いかもですよ

積み立てでコツコツをお勧め

株みたいに一気に利益でないけどすこしづつ増えてるw

私はレオスのひふみプラスっていうの毎月買ってます— うさぎまる@握力MAX (@usagemaru) 2017年9月15日

楽天証券で投資信託を始めてみました。とりあえず「ひふみプラス」っていうのが人気らしいんで、よくわからないまま100円で買い。

ひふみ名人なども話題のことですし、何となく縁起がいい気がします。— lily-marie (@lily_marie_eye) 2017年9月14日

ひふみプラス下げてた分、ここ数日でまた戻ってきましたね。抜群の安定感。

最近ひふみプラス強過ぎでしょ。まだ積立金の引き落とし4回目だけど、3.60パーセント含み益出てる。

— ポテチ (@samu19922) 2017年9月4日

ちなみに、ネット証券の

なら、ひふみプラスは100円から購入できます。

楽天証券に関しては、楽天ポイントを投資信託の購入資金に使うことも可能です。

ひふみプラスをつみたてNISAで買うなら

ひふみプラスの購入は、ネット証券がおすすめです。

ネット証券は、「つみたてNISA」基準を満たす投資信託も多数取り扱います。

私が特におすすめだと思うのは、楽天証券とSBI証券の2社です。

楽天証券もSBI証券も、「ひふみプラス」を取り扱っており、いずれも購入時手数料を0円としています。

購入時手数料は、投資信託を販売する銀行・証券会社によって自由に決められる仕組みです。(上限は3.3%・税込)

よって、ひふみプラスを取り扱う多くの銀行・証券会社では、購入額の3.3%(税込)の購入時手数料が必要です。

楽天証券やSBI証券であれば、購入時手数料0円のノーロードでひふみプラスを購入することが可能です。

100円から買付ができる

SBI証券、楽天証券ともに投資信託は100円から購入できます。

楽天証券に関しては、楽天ポイントを使った投信購入も可能となっており、少額で資産運用を始めたい方にもおすすめです。

両者ともに投信積立の最低金額も100円からなので、毎月コツコツと自動積立を行い、ひふみプラスで高利回り運用を狙うのも面白いと思います。

毎月分配型ファンドにする方法

ひふみプラスのような高利回りの投資信託は、複利効果を最大にするため、毎月分配型にするのはおすすめしません。

実際、ひふみプラスも分配金は出さない方針をとっています。

しかし、年金世代の方などで運用資産を取り崩しながら増やしていきたいというニーズもあると思います。

そういった方におすすめなのが、投資信託定期売却サービスを使って強制的に毎月分配型投信にする方法です。

SBI証券や楽天証券では「投資信託定期売却サービス」を提供しています。利用は無料です。

ちなみに、投資信託定期売却サービスはNISAやつみたてNISA口座での買付は利用対象外となるので注意です。

このサービスは、保有している投資信託を、毎月・隔月などの一定期間ごとに設定した金額ずつ自動売却していくサービスです。

1,000円以上1円単位で設定できるので、自分がひふみプラスから毎月受け取りたい分配金の金額を設定しておけば、ひふみプラスの運用残高を取り崩しながら、運用を継続することができます。

あわせて読みたい:

投資信託の「ひふみプラス」を毎月分配型ファンドにする方法とそのデメリット

信託報酬をさらに低くする

私が楽天証券、SBI証券の2社をおすすめする最大の理由は、「信託報酬を実質さらに低くできる」からです。

両者ともにひふみプラスの購入時手数料を0円にしているため、他の金融機関で購入するよりもお得です。

しかし、SBI証券は、継続的に発生するコストである「信託報酬」をさらに低くする取り組みを実施しています。

SBI証券は「投信マイレージサービス」によって、年率0.1%をVポイントで還元しています。

投信保有残高が1,000万円になると、毎年受け取れるVポイントが年率0.2%になります。また、インデックスファンドなどについては、還元率は最大で年率0.05%に下がります。

つまり、これらの毎年もらえるポイント分だけ信託報酬が実質さらに低くなります。

投信マイレージサービスは、ひふみプラスに限らずすべての投資信託が対象です。

SBI証券の「投信マイレージサービス」のお得度を試算してみました。

▶投信保有残高10万円

SBI証券:年間100ポイント

▶投信保有残高100万円

SBI証券:年間1,000ポイント

▶投信保有残高1,000万円

SBI証券:年間20,000ポイント

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

1件のコメント

私もやってます最初は3000円ずつでしたが6000円に増やしました楽しみです