ひふみ投信の藤野英人氏が書いた本を読んでわかったファンドマネージャーの投資手法

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

テレビ番組「カンブリア宮殿」でゲストとして取り上げられてから、一躍人気の投資信託として知名度を高めたのが「ひふみ投信(ひふみプラス)」です。

ひふみ投信の投資信託は総額7,500億円以上の純資産を集めており、独立系の投資信託として大きな成功を納めています。(2019年11月時点)

ひふみ投信がここまで人気化している理由は、高いリターンを投資家にもたらしていることもありますが、ひふみ投信を率いるファンドマネージャー「藤野英人」氏の魅力も見逃せません。

藤野英人氏は自ら投資先候補となる企業に足を運び、経営者と対話をし、そして地方で生まれこれから日本全国へと飛躍しようとしている企業にいち早く投資を行います。

ひふみ投信が投資対象としているのは、主に「中小型株」です。誰もが知っている大企業ではなく、これから大きく成長する企業を応援できる。

こうした考え方も、ひふみ投信が多くの個人投資家から支持される理由です。

今回は、ひふみ投信のファンドマネージャーであり、資産運用会社レオス・キャピタルワークスの社長を務める藤野英人氏の考え方や投資手法について、著書を通じて迫ってみます。

目次

藤野英人氏の考える価値

ひふみ投信ファンドマネージャーの藤野英人氏の著書「投資家が「お金」よりも大切にしていること」には、彼の「価値」に対する考え方が書かれています。

その中でも私が特に印象に残った部分は、「人はただ生きているだけで価値がある。社会貢献とは新しい何かをつくりだすことだけではなく、消費することによって成し遂げるもの。」という考え方です。

人は誰しも、多くの人から認められると嬉しいものです。それは、フェイスブックの「いいね」のやり取りなどを見ていてもわかります。

しかし、人の役に立ちたいと思っても起業する知識もないし、投資するお金もない、何をして貢献してよいかわからないと考えている方も多いと思います。

藤野氏は、この点について「新しい何かを作り出すことだけが社会貢献ではなく、消費するだけでも十分な社会貢献である」といいます。

言われてみるとたしかにその通りです。

企業が売上をあげるためには、様々なビジネスや商品を生み出さなければなりませんが、実際はそれを購入したお客さんが「消費」することによって初めて売上として計上されます。

そう考えると、人は生きているだけで十分な社会貢献をしているという藤野氏の考え方も腑に落ちます。

アニュアルレポートに社員の顔が載っていない残念さ

藤野氏は著書「投資家が「お金」よりも大切にしていること」の中で、「アニュアルレポートに社員の顔が載っていない企業は残念」と指摘しています。

アニュアルレポートというのは、企業が1年に1回発行する年次報告書のことで、カラフルな冊子として様々なデータや事業成績がまとめられています。

※国内の上場企業では、アニュアルレポートを発行する企業もごく一部です

著名投資家のウォーレン・バフェットも、アニュアルレポートを最も重視して読んでいるという有名な話もあるくらいです。

企業を支えているのは従業員であり、これに疑いの余地はありません。

そして、従業員としては自分がその会社を構成するメンバーの一人として、アニュアルレポートに掲載されることが大きな誇りになるはずです。

しかし、上場企業の中にはアニュアルレポートに社員の顔が一切載っていない企業も存在します。このような考え方を持つ会社では、従業員は自社を「我が家」と考えることができないかもしれません。

ちなみに、アニュアルレポートは企業のホームページでPDFを無料ダウンロード可能です。興味のある人はぜひ一度読んでみてください。

藤野氏が投資手法を大公開した書籍

藤野英人氏はこれまで膨大な数の企業を訪問し、訪問時に感じたことをノートにまとめています。

そのノートがテレビ番組「カンブリア宮殿」でも公開されていましたが、とても分厚いノートとして保管されており、10年以上前の訪問記録も残されていました。

藤野英人氏の「スリッパの法則」という書籍には、彼が長年の企業訪問から学び得た、良い会社とだめな会社に共通するポイントがまとめられています。いわば投資手法の一部を公開したわけです。

書籍の中で語られていた「法則」をまとめます。

まず、テレビ番組などに積極的に出て、自慢話や成金ぶりを見せつける社長はダメだという法則。これは詳しく説明するほどでもありません。

上場企業の社長の中には、積極的にテレビや雑誌に出演したり、広報活動に勤しむ人もいます。

しかし、そうした行為は「上場したことで既に自分のミッションに達成感を感じており、成長がピークアウトしている」ことの裏付けと言えます。

例えば、日本を代表する企業である日本電産の永守重信社長は、どの社員よりも早く出社し、元旦を除いて365日休まず働くことで知られています。

時価総額3兆円を超える日本屈指の巨大企業の社長でも、まだまだ成長意欲のある人は一生懸命働いているのです。

そのような真面目な社長に社員は付いていきたいと考えるでしょうし、私たち投資家も大切なお金を託す相手には、しっかりと働く社長の会社を選びたいものです。

テレビや雑誌に出演し、成金ぶりを見せつける小さな会社の社長ほど残念なものはないでしょう。

また、社長が(ひと目見てわかるような)高級時計をつけていたり、「社長室が豪華な会社」も成長が期待できないと藤野氏は言っています。

藤野氏によると、そういう社長はほぼ間違いなく、夜の街で時間をつぶしているとのこと。

また、企業が豪華な自社ビルを建てたときが業績や株価のピークになることが多いとも言っています。

良い会社は無駄な投資はせず、利益に繋がる設備や広告などにお金を使います。自社ビルを立てても、そうしたビルは企業に利益をもたらしませんし、またビルの建築費用を回収するには長い年月が必要で、利益を圧迫する要因となります。

私たち投資家は、「この会社は経営者が美味しい思いをしようとしているのか、それとも投資家に美味しい思いをさせようと考えてくれているのか」を見抜かなければなりません。

良い会社の特徴

書籍「スリッパの法則」には、良い会社の特徴もたくさん書かれています。

その中でも印象に残っているのが、大成功している企業の経営者は例外なく細かいということです。

細かい部分に気を配り、小さな改善を積み重ねます。私の好きな言葉に「微差は大差」というものがありますが、まさにこれを実践できている経営者が強いということです。

法則52「よい会社は当たり前のことを徹底的に追求する」というのはまさにこのようなことでしょう。

また、藤野氏は現代においてもっとも重要な経営者のスキルは「速さ」だといいます。

大きいものが小さいものを食べる時代は過去のもので、現在はスピードの速いものが遅いものを食べる時代だと認識しています。

資本の大きさよりも、ブランドよりも、速さこそが重要なのです。これは、私が経営者の優劣を見抜くもっとも大切なポイントです

出典:藤野英人「スリッパの法則」

大きく変革できる企業でなければ、移り変わりの早い現代では生き残ることはできません。

決算書などを細かくチェックしていなくても、なんとなく「この企業はスピード感がある」などと感じることも多いと思います。まさにこうしたスピード感が勝敗を決める時代なのです。

定量面ではなく定性面で勝負する

法則の63~65は以下のようになっています。

- 法則63:損益計算書の分析より貸借対照表の分析に時間をかけろ

- 法則64:貸借対照表の分析よりキャッシュフローの分析に時間をかけろ

- 法則65:キャッシュフローの分析よりビジネスモデルの分析に時間をかけろ

個人投資家の多くは、企業分析を行う時に「損益計算書」からチェックします。売上や利益、利益率がいくらかといった内容です。

しかし、藤野氏は損益計算書よりも「貸借対照表」を重点的に分析すべきだといいます。

なぜなら、貸借対照表にはその企業が持つ資産(利益の源泉)が記載されており、また企業の資金調達元(どこからお金を集めているか)がわかるからです。

また、貸借対照表の推移を見ることで、企業の状況がどのように移り変わってきたのかが、手に取るようにわかります。

これについては以前、「貸借対照表(バランスシート)の変化を追うと簡単に投資銘柄の業績が把握できる」という記事でも書きました。

法則64では、貸借対照表よりもさらにキャッシュフローの分析に時間をかけるべきだと語っています。

損益計算書と貸借対照表だけでは、粉飾決算を見抜くのが難しいというデメリットがあります。

しかし、キャッシュフロー計算書は粉飾を行いにくく、企業が本当に稼ぎ出した「真の利益」が記載されています。

また、投資家が最終的に手にする利益というのは「損益計算書上の利益」ではなく「キャッシュフロー上の利益」です。

この点は少し詳しく学ぶ必要がありますが、企業の本当の成績はキャッシュフロー計算書で確認することが望ましいです。

そして、法則65ではさらにもう一歩踏み込んでキャッシュフローの分析よりビジネスモデルの分析に時間をかけろと書かれています。つまり、この部分が一番重要だということです。

損益計算書、貸借対照表、キャッシュフロー計算書といった数値化できる「定量的」なデータは、あらゆるプロの投資家やアナリストがチェックしています。

機関投資家の中には、クオンツなどの数字のプロフェッショナルも存在します。

さらに、今後AI(人工知能)の技術が発展すると、こうした定量的なデータは瞬時に分析され、人がどれだけ時間をかけてチェックしても優位性を見出すことは難しくなってくるかもしれません。

そこで、定量的な部分ではなく「定性的な部分」で勝負をすることが勝つための重要な要素となってきます。

定性的な部分とは、ビジネスモデルであったり社長の顔や態度、考え方などです。数字で表すことの難しい部分を手がかりとして、有望な投資先を開拓することが、藤野英人氏がキャッシュフローや貸借対照表よりもさらに重視するポイントです。

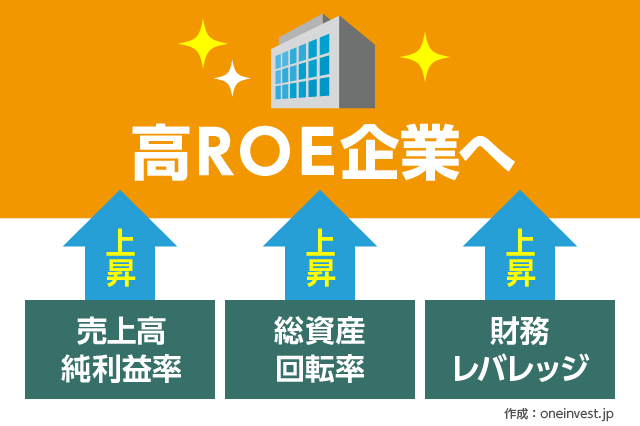

投資すべき銘柄とそうでない銘柄をROEで評価する

藤野英人氏の「日本株は、バブルではない―投資家が知っておくべき「伊藤レポート」の衝撃」という書籍では、日本株の将来性について多くのことが語られています。

藤野氏は「株式投資の長期的なパフォーマンスはROEの水準によって決まる」といい、伊藤レポートでも「高ROE企業を目指すべきだ」と書かれています。

伊藤レポートとは、一橋大学大学院商学研究科の伊藤邦雄教授を座長とする経済産業省のプロジェクトによる最終報告書「持続的成長への競争力とインセンティブ―企業と投資家の望ましい関係構築」のこと。

2014年8月発表。

ROEとは、「純利益 ÷ 自己資本」で計算できる指標で、企業が株主から集めたお金を使って効率よく利益を生み出せているかを測ることができます。

簡単に言うと、ROEが8%の企業というのは実質的には株主に対して利回り8%のリターンを返している企業だということです。

株式市場の長期的なパフォーマンスが年率7%前後になると言われているため、言い換えるとROEが左記の数値を下回っている企業に投資をするということは、株式市場の平均以下の投資リターンしか出せないことを意味します。

だからこそ、企業はROE8%以上を目指すべきであり、私たち投資家もROEの高い企業に対して投資を行う必要があるのです。

「資本コスト」を上回る企業が価値創造企業であり、その水準は個々に異なるが、グローバルな投資家との対話では、8%を上回るROEを最低ラインとし、より高い水準を目指すべき

出典:藤野英人「日本株は、バブルではない – 投資家が知っておくべき「伊藤レポート」の衝撃」

なぜ8%なのかというと、世界の投資家の間では資本コストは平均して7%くらいと考えられていて、ROEがそれより1%高い8%ならば、世界の投資家の9割が納得できる水準だということがさまざまな調査やデータから判断できるからです。

「資本コスト」というのは、株主から提供された資本に対して要求されるリターンです。ざっくりいえば、銀行がお金を貸し出す時の金利に相当するものです。

投資家は見返りを期待せずに資本を提供しているわけではありません。当然リターンを期待して投資するわけですが、その投資家が期待するリターンを「資本コスト」と呼ぶわけです

出典:藤野英人「日本株は、バブルではない – 投資家が知っておくべき「伊藤レポート」の衝撃」

上記の意味を簡単に訳すと「ROE7%以下の企業に投資をするぐらいなら、世界のインデックスファンドに投資したほうがマシ」ということです。

ROE7%以下の企業に投資をしているということは、仮にリターンが出たとしても、それは世界の投資家の平均よりも儲けが小さいと言い換えても良いかもしれません。

国内不動産への投資はリスクが高い

藤野氏は、国内不動産への投資はややリスクが高いと指摘しています。なぜなら、日本はこれから人口減少が進んでいくからです。

不動産はそこに住む人がいるという実需があって初めてキャッシュフローを生み出し、そのキャッシュフローが不動産価値の源泉となります。

不動産バブルによって投機的に価格が上がることはあっても、そこに「実需」が追いついていかないと、長期的にその価格は維持できません。

しかし残念なことに、これから先の日本では人口減少が進んでいくことが確定的となっているため、「実需」は確実に減っていきます。

一方で、藤野氏がおすすめする投資資産はやはり「株式投資」です。

インフレ考慮後のパフォーマンスでは、株、国債、預金、不動産の中では長期的に株が安定して高いパフォーマンスをあげているというデータがあるからです。

また、ビジネスモデルに独自性があり、他社が真似しにくい「参入障壁」があること、そしてその製品やサービスに「需要の拡大余地」があれば、長期的に成長の期待が持てるとも語っています。

やはり、実需に基いて拡大していくであろうビジネス・サービスは中長期の目線で見ると値上がりの期待が大きいということです。

カリスマファンドマネージャーの投資リターン

藤野氏は、こうした様々な方向から企業を分析し、ひふみ投信での運用に活かしています。

その結果、ひふみ投信(ひふみプラス)は記事執筆時点(2017年9月)時点で

- 過去5年間:年率26.8%の利回り

- 過去3年間:年率18.43%の利回り

- 過去1年間:年率30.51%の利回り

という驚異的なパフォーマンスを結果として残しています。

もちろん、この投資リターンが将来も持続するとは限りませんが、少なくとも5年前にひふみ投信(ひふみプラス)を購入した人は、資産が毎年26.8%も複利で雪だるま式に増加していることを示します。

つまり、5年前にひふみ投信に100万円を投じた人の資産は、現時点で327万円になっています。

こちらの複利計算シミュレーターを使って、この利回りが10年間、15年間続いた場合のパフォーマンスを試算すると、ひふみ投信が個人投資家から絶大な支持を得ている理由がわかります。

もちろん、ひふみ投信のこのパフォーマンスは「出来すぎ」だと思います。

なぜなら、ひふみ投信は株式に投資する投資信託なので、株式市場が下がれば間違いなくリターンに影響を及ぼすからです。また、増え続ける純資産総額もひふみ投信の将来のリターンを下げる要因になりえます。

こうした理由から、保守的に見て年率8%程度のリターン(インデックスファンドと同等)をイメージしてシミュレーションするのが良いと思います。

元金

金利(年)%

運用期間

計算結果一覧

次の記事は「ひふみ投信とセゾン投信の比較、どちらを選ぶべきか投資家の視点で熟考してみた」です。

個人投資家に人気の「セゾン投信」と「ひふみ投信」の違いを比較し、投資家の目線で様々な角度から分析した記事です。

レオス・キャピタルワークスの関連記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント