つみたてNISAとiDeCoはどっちを選べばよい?違いとメリット・デメリット

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

2018年からNISA(少額投資非課税制度)に新しく「つみたてNISA」が拡充されました。

また、2017年にはiDeCo(個人型確定拠出年金 401K)の内容が新しくなり、原則として誰でも加入できるようになりました。

つみたてNISAとiDeCoはいずれも、国が後押ししている制度であり、私たちにとってメリットの大きい仕組みです。

しかし、資産運用の経験がない方にとっては、まず最初にどちらを選べば良いかわからないと思います。

今回は、つみたてNISAとiDeCoの違いについて、メリット・デメリットを交えながらわかりやすく解説します。

つみたてNISAとiDeCoは両方とも一緒に使えます。

「NISA」と「つみたてNISA」はどちらか一方を選択することになります。

20歳未満の未成年の方には「ジュニアNISA」という制度があります。(0歳から加入OK、ご両親が申込手続きを行う制度です)

目次

最初に結論を出しておくと

つみたてNISAとiDeCoはどちらがおすすめか?という話について、まず最初に管理人の結論をまとめておきます。

私としては、基本的に「iDeCo(イデコ)」の方がおすすめだと思っています。

- iDeCoとつみたてNISAの併用がベスト

- どちらか一方を選択するならiDeCoがおすすめ

- 人によっては、つみたてNISAがお得な場合もあり(専業主婦・学生など)

iDeCoとつみたてNISAは併用できるので、投資可能な資金を半分に分けて、一緒に運用するのがおすすめです。

ただし、投資可能額の問題などがあり、どちらか一方に絞りたい方もいると思います。

その場合は、節税メリットが大きいiDeCoをおすすめしています。

詳しくは後述しますが、「つみたてNISAはあくまでも投資利益が非課税になる制度」です。

つまり、資産運用の結果、マイナスリターンとなってしまった場合は、まったく恩恵が受けられません。

長期・分散・積立投資を行うことで、マイナスリターンになる可能性は低いと考えられます。

とはいえ、投資に「絶対」はないため、最悪の結果を想定した場合に、つみたてNISAは1つのメリットも受けられないのです。

一方で、iDeCoは毎月の掛金が全額所得控除になるため、結果的に投資で利益がほとんど出ない、または最悪の場合マイナスになってしまっても、「節税」を含めたトータルで考えると、確実なメリットが生じます。

もちろん、iDeCoにもデメリットはありますが、どのようなケースを想定しても、節税効果という確実な恩恵が受けられることが、私がつみたてNISAよりもiDeCoをおすすめしている理由です。

▼iDeCo(イデコ)でおすすめの金融機関を比較した記事はこちら

あわせて読みたい:

個人型確定拠出年金(iDeCo)はどこがお得なのか比較してみた

収入のない方や高年齢の方はつみたてNISAがおすすめ

しかし、人によってはつみたてNISAの方がお得になる場合があります。

それは、専業主婦や学生のような収入がない人(所得税が生じない方)の場合です。

参照:主婦は気をつけて!個人型確定拠出年金(iDeCo)のデメリット

専業主婦の方は基本的に収入がありません。(または所得税が0円となる水準の収入しかない、通称130万円の壁)

また、つみたてNISAもiDeCoも20歳から加入できますが、大学生のようにまだ社会人になっていない方は、基本的に収入がありません。

もうおわかりだと思いますが、「収入がない = 税金を払わなくても良い人」がiDeCoでわざわざ節税をしても意味がないので、この条件に当てはまる人は「つみたてNISA」を優先した方がお得です。

収入の有無にかかわらず、投資で利益が出た場合は課税されます。しかし、つみたてNISA(または通常のNISA)を通じて発生した投資利益は「非課税」となります。

よって、専業主婦や学生でも、つみたてNISAのメリットは享受できます。

ちなみに、iDeCoでも投資利益は非課税となります。しかし、掛金拠出時に手数料が発生するので、やはりイデコは節税メリットが感じられる方におすすめできる制度だと感じます。

また、現在の年齢によってもつみたてNISAとiDeCoのおすすめは変わります。

iDeCoは年金資産を作る目的から、できれば50歳までには始めておきたいです。(50歳を過ぎて加入すると60歳の時点で受給できない)

また、iDeCoは60歳未満の方が加入できる制度です。

一方で、つみたてNISAは「いつでも売却可能」、「加入時の年齢を問わない(ただし20歳以上)」ため、50歳や60歳を過ぎても利用可能です。

▼つみたてNISAとiDeCoの比較

| 制度 | つみたてNISA | iDeCo |

|---|---|---|

| 換金条件 | いつでも売却可能 | 原則60歳まで解約不可 ※途中で資産を売却する「スイッチング」は可能 |

| 節税メリット | 投資利益が非課税(購入後20年以内に利益確定が必要) | ・投資利益(非課税) ・掛金拠出時(全額所得控除) ・受取時(退職所得控除・公的年金控除) 3つの場面で恩恵がある |

| 投資可能な商品 | 投資信託・ETFのみ | 投資信託・元本確保型商品(定期預金・保険) |

| 商品内容 | 金融庁によって厳格化された安全な商品 | DC専用の低コスト商品が豊富 |

| 最低積立金額 | 100円から | 5,000円から |

| 年間の最大投資上限 | 40万円(月換算3.3万円) | 27.6万円~81.4万円(月換算:2.3~6.8万円) ※職業により異なる |

| 年齢(どちらも20歳以上) | 年齢問わず恩恵を受けられる | 50歳までには加入しておきたい |

通常NISAとつみたてNISAの比較

つみたてNISA(積立NISA)と一般NISAの違い、フル活用する5つの方法

つみたてNISAのメリット・デメリット

つみたてNISAの良い点・悪い点について、iDeCoとの違いを交えつつ解説します。

まず、つみたてNISAの最大のメリットは、気軽に利用できることです。

iDeCoはあくまでも将来にそなえる「年金」を積立する仕組みなので、手続きや条件が複雑です。

しかし、つみたてNISAは条件に関係なく、すべての人が共通の条件です。

また、保有している投資信託を売却したい時はいつでもすぐ換金できます。これがつみたてNISAの最大のメリットです。

前述しましたが、つみたてNISAは「投資で得た利益を非課税にする制度」なので、専業主婦や学生をはじめ、職業や年収に関係なくすべての人が同じ恩恵を受けられます。

ただし、投資利益が大きいほど節税額が増える一方で、投資で利益が出なかった場合は、メリットがまったくありません。(最終的に損してしまった場合、つみたてNISAの恩恵が全く受けられない)

一方で、iDeCoは投資で損をしても、年収によって発生する所得税・住民税などが節税できるため、少なからずメリットがあります。

長期・分散・積立で損することはない?

出典:金融庁

「投資の結果トータルで損したら、つみたてNISAの恩恵がないのか…」とガックリしてしまう方もいるかもしれません。

しかし、国が「つみたてNISA」を実施する理由は、金融庁が出した資料から、長期・分散・積立によって「投資は儲かる」ことが示されているからです。

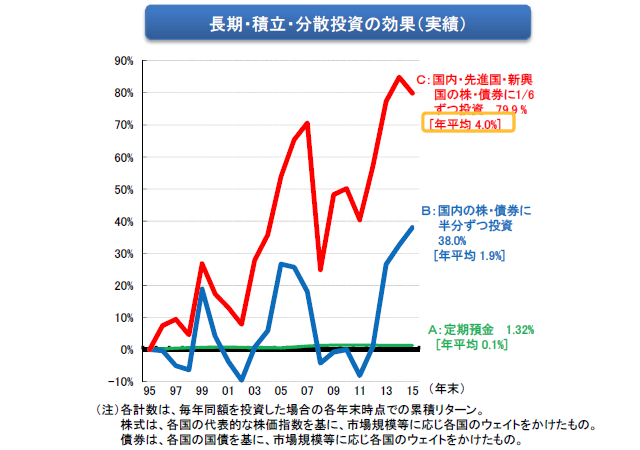

上記の画像は、1995年~2015年までの20年間、毎年同額を積み立てた場合のリターン比較です。

- 国内・先進国・新興国の株式、債券に投資:+79.9%(年率4.0%)

- 国内の株式、債券に投資:+38.0%(年率1.9%)

- 定期預金で運用:+1.32%(年率0.1%)

※数値はトータルリターン、カッコ内は年率リターンを表す

何が言いたいのかというと、定期預金で安全に運用するよりも、「長期・分散・積立」を実行すれば投資の方が儲かりますよ。ということです。

この20年間、定期預金で運用してもほとんど利息は付きませんでした。

一方で、お金を株式や債券などの投資に回すと、一時的にマイナスになることがあっても、長期的に積立を続けることによって、定期預金の何倍ものリターンを得ることができています。

また、国内だけでなく海外にも分散投資をすることで、そのリターンはさらに大きくすることができ、上記のデータによると世界分散投資は定期預金の40倍の利回りを生み出しています。

1年単位で見るとアップダウンはありますが、平均的に見ると、毎年毎年、定期預金の40倍のスピードで資産が増えていくということです。

金融庁が提供しているもう一つの資料がこちらです。

出典:金融庁

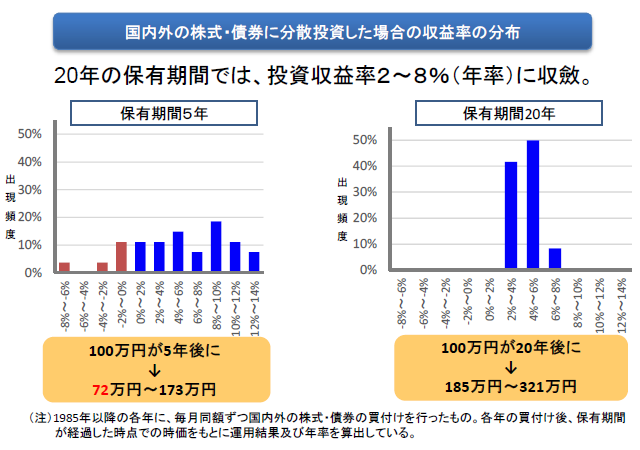

この資料は、長期・積立投資の重要性を説いています。

1995年から2015年までの20年間で国内・海外の株式、債券に毎月同額の積立投資を行った場合の保有期間ごとの比較です。

保有期間が5年間という短期間では、投資リターンはマイナスになったり大きくプラスになったりと、振れ幅が大きくなっている(つまり運の要素が大きい)ことがわかります。

しかし、保有期間が20年になるとマイナスリターンはなくなり、年率2%~8%の収益率に収まっていることがわかります。

つまり、投資は短期的には損をすることがあっても、「長期・分散・積立」によって長期的な視点で運用するほど、儲かる確率が高くなることを金融庁が示しています。

つみたてNISAは利益が出ないと意味がないというのは事実ですが、上記の裏付けがあるからこそ、国民にとって有益な制度であると判断し、制度設計が行われたのです。

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

顧客本位の良い商品だけを扱う

金融庁は「つみたてNISA」の普及に総力をあげています。

つみたてNISAで選べる商品は、投資信託(一部でETFも選択可能)のみです。

しかも、「つみたてNISA」は金融庁が「金融庁が示した具体的な条件に当てはまらない投資信託は採用できないルール(例えば手数料が高すぎる投資信託などは採用できない)」となっています。

つまり、つみたてNISAは投資の知識がまったくない人が、適当に投資信託を選んでも、顧客にとって不利な投資信託を買わされる心配はありません。

低コストの良い商品だけがつみたてNISAには採用されています。

もちろん、つみたてNISAの採用基準を満たした商品の中でも、良し悪しはあります。

当サイトでは、つみたてNISA対象の投資信託の中でも、特に優れた商品を取り上げていますので、ぜひ他の記事も参考にしてください。

一方で、iDeCoには、管理人が見ても「この商品は手数料が高すぎだなぁ」というものが混じっています。

つまり、iDeCoの場合は良い投資信託を選ぶ知識がなければ、顧客にとって不利な「手数料の高い投資信託」を買ってしまう可能性があります。

少額でも始められる

つみたてNISAのもう一つの利点は、少額からでもスタートできることです。

iDeCoは最低でも毎月5,000円からの積立となりますが、つみたてNISAは毎月100円から始められるので敷居が低いです。

年間の投資上限は40万円なので、フル活用する場合は月換算で毎月3.3万円程度の積立が可能です。

もちろん、つみたてNISAに毎月5,000円、iDeCoに毎月5,000円、合計1万円を積立するという利用方法も良いと思います。

▼100円から投信積立が可能、楽天ポイントでも投資信託が買える楽天証券

あわせて読みたい:

楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方

つみたてNISAのデメリット

つみたてNISAにはデメリットがほとんどありません。

しかし、「つみたてNISA」の対象商品の条件に「主たる投資の対象資産に「株式」を含むこと」というものがあります。

つまり、すべてのつみたてNISAの投資信託は「株式」を投資対象に含んでいます。

一般的に株式は「リスクの高い資産」とされており、債券は「リスクの低い資産」と言われています。

しかし、つみたてNISAでは「投資対象を債券のみにしている投資信託」は扱えないため、「バランス型投信(4資産・8資産バランス)」などを選択することでしか、債券への投資ができません。

一方で、iDeCoにはそのような要件がないので、自分の好みで自由に「債券」や「株式」を組み合わせることができます。

また、iDeCoには元本確保型商品(定期預金・保険など)も用意されています。より低リスクな運用を選択できるのは、iDeCoのメリットの1つです。

あわせて読みたい:

2022年版 楽天証券のiDeCo(個人型確定拠出年金)でおすすめの投信

iDeCoのメリット・デメリット

続いて、iDeCo(個人型確定拠出年金 401K)の良いところ・悪いところを「つみたてNISA」との違いを含めつつ説明します。

iDeCoが優れているのは、投資リターンが非課税になるだけでなく、毎月の積立金額が全額所得控除になることです。

投資で利益が出た場合、節税効果も含めると、つみたてNISA以上の恩恵が受けられます。

また、資産運用で損失が出た場合でも、所得控除による節税効果で損失をカバーできるので、トータルで損になる可能性は極めて低いと考えています。

「間違いのないiDeCo(個人型確定拠出年金)の金融機関と商品の選び方」という記事にも書きましたが、年収400万円の会社員が毎月23,000円の積立をした場合、年間55,800円の節税が見込めます。

iDeCoは原則20歳以上、60歳未満の方であれば加入できるので、早く加入すれば最大40年間も利用できる制度です。

仮に年間55,800円の節税ができるとすると、40年間で節税額は223万2,000円となります。

自営業の方(第1号被保険者)であれば、毎月の掛金は最大68,000円まで増やせるので、節税効果をさらに高めることも可能です。

対して、iDeCoのデメリットは少なからず手数料がかかることです。

◆初期費用(加入時)

国民年金基金連合会手数料:2,829円(共通)

◆掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる

◆給付時にかかる費用

事務委託先金融機関手数料:440円 / 1回(共通)

・還付時にかかる費用(特例)

※限度額を超えて拠出された掛金や、加入資格のない月に拠出された掛金を還付する場合にのみ発生

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

・将来もし他社に移管した場合(特例)

移管手数料:金融機関によって異なる(通常は4,400円)

※税込です

※iDeCoの掛金は年単位でも支払いができます。

1年分をまとめて支払うことや、ボーナス時に増額して掛金を積立する、またはボーナス一括で1年分を支払うといったことが可能です。

国民年金基金連合会の手数料(月額105円)は原則として掛金拠出時に支払います。つまり、掛金一括払いにすると国民年金基金連合会の手数料を11ヶ月分節約できます。

もちろん、節税効果を考えると、これらの手数料を考えてもiDeCoがお得であることには変わりません。

iDeCoの手数料で最も気をつけたいのは「金融機関選び」です。

金融機関によって異なる「口座管理手数料」は、最初からずっと0円のところもあれば、毎月500円を取るところもあります。

金融機関が違うだけで、年間6,000円、40年間で24万円の差がついてしまうのです。

もし手数料が高い金融機関を選んでしまっても、所得税・住民税の節税効果で十分カバーできますが、できることなら手数料が0円の金融機関を選択したいところ。

◆口座管理手数料が0円の金融機関

- SBI証券

- 楽天証券

- マネックス証券

- 松井証券

- auカブコム証券

- 大和証券

- イオン銀行

ネット銀行、ネット証券でiDeCoに長期加入するのが心配な方もいると思います。

しかし、iDeCoの資産は信託銀行で分別管理されるので、もし金融機関が破綻してもiDeCoの年金資産に影響が及ぶことはありません。

信託銀行は、三井住友信託銀行や三菱UFJ信託銀行などの大手ばかりですし、資産管理を主要業務としている特殊な銀行ですので、破綻の可能性は極めて低いです。

また、信託銀行自身も自社の財産と顧客財産を分けて管理するルール(信託法)が定められているため、もし信託銀行が破綻するという最悪の事態になっても、私たちのiDeCoの財産が失われる心配はありません。

つまり、銀行や証券会社は顧客が積立した資産を保有していません。(繰り返しとなりますが、資産の管理は信託銀行が行う)

もし、将来ネット銀行やネット証券が破綻しても、iDeCoで積み立てた資産は守られます。

iDeCoのもう一つのデメリットは、原則として60歳まで引き出せないことです。(本人が死亡した場合は、遺族が死亡一時金として受け取ります)

つみたてNISAはいつでも解約して現金化できるので、(長期保有が望ましいですが)マイホーム購入時などに解約しても問題ありません。

10年後にマイホームを購入する予定で、そのタイミングで解約しても投資収益が非課税になるという恩恵が受けられるのは「つみたてNISA」ならではのメリットです。

iDeCoはあくまでも老後の年金を積み立てる制度なので、60歳まではひたすら積立を継続しなければなりません。

もちろん、毎月の掛金は途中で休止することも可能ですし、iDeCoで保有中の投資信託を利益確定のために一時売却して現金化することは可能です。

※現金化する場合は、保有中の投資信託を売却し、定期預金商品に乗り換える「スイッチング」を行います。現金化はできますが、積み立てたお金を引き出せるようになるのは60歳以降ということです。

こうした点も踏まえて、iDeCoとつみたてNISAの両方を併用し、自分自身の資産運用方針を考えた上で、資産配分を決めるのが良いと思います。

低コストなDC専用投資信託が選べる

iDeCo(個人型確定拠出年金 401K)は通称「DC」と呼ばれることもあります。

そして、iDeCoでは確定拠出年金でのみ購入できる「DC専用の投資信託」というものがあります。

DC専用の投資信託は一般販売されているものよりも運用手数料(信託報酬)が低いです。

こうしたお得な投資信託を購入できることから、iDeCoで資産運用をする人も多いです。

個人投資家に絶大な人気を誇る投資信託「ひふみプラス」は過去5年間で年率25%以上のリターンを出しているファンドです。(2017年時点)

実際、ひふみプラスを購入して資産が2倍、3倍になったという人が増え、それがテレビ番組「カンブリア宮殿」で取り上げられたことから人気化しました。

つみたてNISAやiDeCoでひふみ投信を買いたいという方も多いと思います。

ひふみプラスは、金融庁が定めたの条件を満たしている顧客視点の投資信託なので、ひふみプラスを「つみたてNISA」で購入することが可能です。

また、iDeCoでもひふみ投信の「DC専用」商品である「ひふみ年金」を購入できます。

ひふみ年金はDC専用商品なので、ひふみプラスよりもさらに低コストで運用ができるのがポイントです。

ただ、取り扱い金融機関が限られており、SBI証券のiDeCoなど一部の金融機関でのみ買付が可能です。

また、iDeCoでは投資信託の他に元本確保型商品として「定期預金」や「保険」などの商品も選択できます。

iDeCoは利用したいけどリスクは取りたくないという方は「定期預金」での運用を検討しても良いと思います。

しかし、元本確保型商品は「iDeCoの掛金拠出時に発生する手数料(コスト)に対して、定期預金の利息収入(リターン)が劣る」ため、節税効果を除いたリターンは確実にマイナスになります。

積立時にかかる手数料(マイナス)、定期預金の利息収入(わずかにプラス)、節税効果(プラス)のトータルで、定期預金を選択してもiDeCoの恩恵は受けられるようになっています。

もう一つの注意点として、iDeCoには「DC専用の投資信託」というお得な商品がある一方、良いとは言い難い高コストな投資信託も混じっていることがあります。

低コストな良い商品あり、DC専用商品あり、定期預金あり、保険あり、高コストな商品ありと、玉石混交のラインナップになっているのが現状です。

iDeCoの商品の選び方はこちらで解説していますので、参考にしてください。

また、iDeCoで特に人気が高い、SBI証券のおすすめ投資信託はこちらの記事で解説しています。

楽天証券のiDeCoで選びたい優良商品はこちらの記事で取り上げています。

あわせて読みたい:

つみたてNISAでひふみ投信とひふみプラスではどちらが良いか考えた

つみたてNISAとiDeCoの口コミ

iDeCoやつみたてNISAについて個人投資家はどう思っているのか、口コミや評判を調査しました。

若い世代においてはiDeCo(個人型確定拠出年金)とつみたてNISA(少額投資非課税制度)で十分な毎月の積立額になるケースがほとんどだと感じます。他の提案の必要性は低いので将来いい感じで資産が増えたところで一網打尽とならないよう、長期にわたる積立投資で経験を得ていきましょうね!

— 伊藤 俊輔 (@shiso_tsukune) 2017年7月31日

運用がとてもうまくいって元手の100万円が5倍の500万円になったとき、普通は80万円が税金なので実際に受け取るのは420万円です。でも、NISA・つみたてNISA・iDeCo(個人型確定拠出年金)や企業型DCでは全額の500万円を受け取れるんです。もちろん仮定の話です。

— 伊藤 俊輔 (@shiso_tsukune) 2017年7月28日

家族をフル活用してつみたてNISAの非課税枠を増殖させようと目論んでます。家族内でオープンに金の話をしているからこそできることだろうとは思います。

— じぇなん (@jenaway_hw) 2017年8月5日

◆管理人からのコメント

つみたてNISAは家族がそれぞれ加入することで、非課税枠を増やすことができます。子供がいる家庭であれば「ジュニアNISA」も検討できるので、家族揃ってNISAに加入すると、全体で十分な非課税枠を確保することも可能です。

ワタシも、一般NISAは口座を設けてあるだけで、全く利用はしていません。

つみたてNISA申し込み待ちです。一般NISAは期間が短すぎますね。

そういえば昇進して企業型確定拠出年金の企業負担分の掛金がけっこう増えるみたいで、節税できて嬉しい。加入者拠出も増額すればiDeCoに加入できなくて震えていた分、どっこいどっこいになりそう。

— 夜 (@maegami_nobi2) 2017年8月7日

◆管理人からのコメント

勤務先の企業が「企業型確定拠出年金」を導入している場合、原則としてiDeCo(個人型確定拠出年金)に加入できないか、最大掛金が減額されます。

すでに企業型確定拠出年金に加入している方は、加入の可否を勤務先に問い合わせてみることをおすすめします。

真面目に働いてる人にこそ知ってほしいランキングTOP3

格安SIM

iDeCo(確定拠出年金)

NISA(少額投資非課税制度)今の生活水準をさほど変えずにかなーーーりの節約ができる、わとさんが知ってる中で最もうまい話

— わと (@watoffee)

ideco個人型確定拠出年金、興味出てきた。老後っていうか今払ってる税金が節税出来るから。公的年金だけじゃあてになんないからなぁ #ideco #公的年金 #節税

— L.R.F (@ouBAiTOurI0343)

◆管理人からのコメント

最後まで読んでいただきありがとうございました。iDeCoやつみたてNISAについてては下記の記事でも詳しく解説しています。

あわせて読みたい:

個人型確定拠出年金(iDeCo)はどこがお得なのか比較してみた

つみたてNISAとiDeCoで資産運用

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント