ポイント投資ができる会社を比較、攻略法と税金の取り扱いも詳しく解説

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資の敷居を下げるため、各社が「ポイント投資」をスタートしています。

以前は証券会社やクレジットカード会社が展開していたのですが、最近ではNTTドコモが「dポイント」を使ったポイント投資のサービスをはじめました。

各社によって内容が少し異なるため、それぞれのポイント投資について、違いを整理したいと思います。

また、投資未経験者むけに、ポイント投資の攻略法や税金の扱いも解説します。

目次

ポイント投資を比較

楽天グループが展開する「楽天ポイント」や、NTTドコモの「dポイント」、そして最も馴染みがある「Vポイント」でも投資体験が可能です。

ポイント投資を提供するサービス一覧と、その具体的な内容について、管理人の意見も交えながら整理します。

Vポイント:SBIネオモバイル証券「ネオモバ」

※ネオモバ(SBIネオモバイル証券)は2022年10月7日をもって新規口座開設の受付を終了しました

- VポイントとSBI証券がタッグを組んだ

- 定額制の取引手数料

- 期間固定Vポイントを毎月200ポイント付与

楽天証券がポイント投資で先行している状況に対抗し、SBI証券は「Vポイント」を展開するCCCマーケティングと提携しました。

SBI証券とCCCマーケティングが共同設立した「SBIネオモバイル証券」では、Vポイント投資「ネオモバ」を提供しています。

SBIネオモバイル証券「ネオモバ」は、スマホ完結で取引できるというのが大きな特徴です。

また、楽天証券ポイント投資は、投資信託を用いた運用を行いますが、ネオモバでは「個別株式」を購入することが可能です。

通常、株式の個別銘柄は100株単位での取引となるため、数万円~数十万円の資金が必要です。

ネオモバでは、個別株式の取引が1株単位で行えるため、Vポイントが数百ポイントあれば、大手企業の株式を購入できます。

なお、Vポイントを保有していない方でも、毎月もらえる200ポイント以上の期間固定Vポイントや現金を使って、1株単位での株式投資が可能です。

株式を保有していれば、配当金がもらえることもあります。また、一定の株数を保有している場合は、株主優待がもらえる銘柄もあります。

定額制の取引手数料(サービス利用料)を採用し、毎月の合計売買代金が50万円以下の場合は、月額220円(税込)で自由に株式取引ができます。(売買代金が50万円を超える場合は別途手数料が必要)

SBIネオモバイル証券では、毎月支払うサービス利用料を補填する形で、毎月200ポイントを超える期間固定Vポイントを付与してくれます。

期間固定Vポイントは、SBIネオモバイル証券での株式購入にのみ使えますが、ポイント付与があることで、月々のサービス利用料は実質無料(消費税分のみ支払い)となっています。

サービスの利用にあたっては事前に口座開設が必要です。(20歳以上の方のみ口座開設可能)

楽天ポイント:楽天証券

- 1ポイントから投資信託の購入に使える

- すべての投資信託がポイント投資の対象

- 一定の条件を満たすと楽天市場でポイントが+1倍に

現在、ポイント投資で最も先行しているのが楽天証券です。

楽天グループの展開する「楽天ポイント」は、多くの方が獲得したり、利用した経験があるかと思います。

楽天ポイントは、楽天グループのお店で消費したり、最近ではコンビニ等の店舗でも使えるようになりました。

あわせて、楽天証券での投資信託の購入・投信積立にも、楽天ポイントが使えます。(楽天ポイント・楽天証券ポイント どちらも購入資金に利用可能です)

楽天証券では100円から投資信託の購入ができますので、毎月数百円からでも資産運用を始められます。

なお、投資信託の購入には、投資額の一部に楽天ポイントを充当することも可能です。

つまり、現金99円と1円分のポイントを合算して、100円で投資信託が買えるということです。

使わずに貯まっている楽天ポイントが1ポイントでもあれば、ムダなく投資信託の購入に使えます。

敷居の低さ、ポイントの使いやすさでは楽天証券は圧倒的です。

購入可能な投資信託に制限はなく、原則として楽天証券で取り扱うすべての投資信託が購入可能です。

また、最近注目の「つみたてNISA口座」での投信積立にも、ポイントが充当できます。

dポイント:NTTドコモ

- 金銭的な損失は一切なし

- アクティブ・バランスの2コースでわかりやすい

- 資産運用はロボアドバイザーにお任せ

NTTドコモは、同社が展開する「dポイント」を使ったポイント投資サービスを提供しています。

楽天証券のような、投資信託の買付にポイントを充当する仕組みではなく、NTTドコモが提供するのは純粋な「ポイント投資」です。

まず、貯まっているdポイントを「運用ポイント」に交換します。(交換は100ポイント単位です)

運用ポイントに交換したら、私たちは何もする必要はありません。

お金のデザイン社のロボアドバイザー「THEO(テオ)」が私たちのポイントを自動運用してくれます。私たちは日々変動する「運用ポイント」をチェックするだけで構いません。

dポイント投資によって「運用ポイント」が増えたら、1ポイント単位でいつでも「dポイント」に戻せます。

NTTドコモのポイント投資は「dポイント ←→ 運用ポイント」のやり取りで完結するため、金銭的な利益・損失が一切なく、精神的に安心できるのがメリットです。

仮に損してしまっても「ポイントだからまあいいか」と割り切りやすいと思います。

NTTドコモのポイント投資では、

- アクティブコース

- 株式比率が高く、債券比率は低めの運用を行う。

- バランスコース

- 債券比率が高く、株式比率は低めの運用を行う。

の2つのコースが選択できます。

どちらも、ロボアドバイザー「THEO(テオ)」がプロと同じ手法を使って運用してくれます。

コースはどちらか一方のみを選択することになりますが、変更はいつでも可能です。

個人的には、株式比率の高いアクティブコースの方がおすすめです。ポイントには利息が付かないため、債券比率の高いバランスコースだと、購買力が下がる可能性があるからです。

Pontaポイント:KDDI

- 口座開設不要で未成年でも始められる

- 増えたポイントはau PAYなどで利用可能

- ポイント投資の手数料0円

auブランドでサービス展開するKDDIは、au PAY ポイント運用を提供しています。

とにかくシンプルに設計されているau PAY ポイント運用は、口座開設が不要で、未成年の方でも利用できます。

au IDを持つことが利用条件ですが、現在は(auのサービスを利用していない人も含めた)すべての人がau IDを作成できるようになりました。

つまり、ドコモやソフトバンク、楽天モバイルのユーザーでもau PAY ポイント運用を使えます。

また、多くのポイント投資サービスが「アクティブ・バランス」といったコース制を採用しているのに対し、au PAY ポイント運用では1つのコースのみを採用。

株式を中心とした「auスマート・プライム(高成長)」という投資信託の基準価格に連動する形で、ポイントが増減する仕組みです。

ポイントが増加したら、1ポイント単位でいつでも引き出せます。(引き出し手数料は0円)

引き出したPontaポイントは、チャージに使ったり、au PAYでの支払いに使えます。

ただし、ポイント運用の価格変動要因となる「auスマート・プライム(高成長)」の信託報酬(コスト)がやや高い点には注意です。

dポイント投資や楽天ポイント運用で採用されている投資信託と比べて、auスマート・プライム(高成長)はややコストが高いため、当サービスはPontaポイントが余っている方向けのサービスになると思われます。

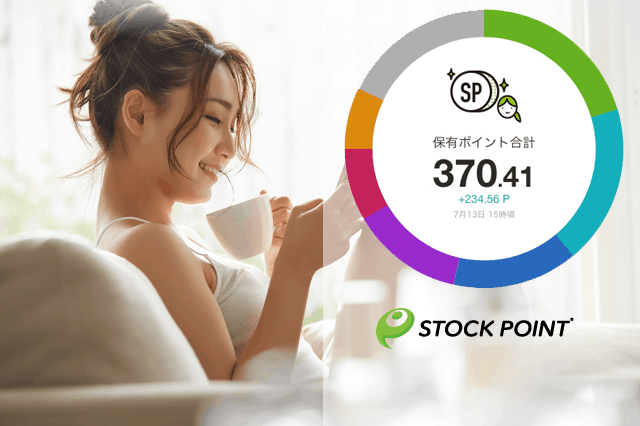

Pontaポイント運用:ロイヤリティ マーケティング

- 20Pontaポイントから投資可能

- 口座開設なし、未成年でもOK

- 個別企業やREIT、ETFへの投資を疑似体験

Pontaポイントは、ポイント運用サービス「STOCK POINT(ストックポイント)」と提携することにより、Pontaポイント運用を展開しています。

多くのポイント運用サービスが、投資信託の基準価格(株価)と連動してポイントが増えたり減ったりする仕組みですが、Pontaポイント運用では、個別株式やETF、REIT(不動産投資信託)が投資対象になっているのが特徴です。

現時点で購入できる銘柄は、Pontaポイントに関連する企業が中心です。

- ゲオホールディングス

- ローソン

- 日本航空(JAL)

- リクルートホールディングス

- 三菱UFJフィナンシャル・グループ

加えて、ジャパンリアルエステイト投資法人(REIT)やETF(上場投資信託)の一部銘柄が投資対象です。

不動産の賃料収益を分配金の源泉とする「REIT(不動産投資信託)」は、分配金利回りが高いので長期投資にも向いています。

実際の株式に投資するわけではなく、あくまでもPontaポイントを使った投資の疑似体験となりますが、応援したい企業があれば、個別企業の株式に投資しても良いでしょう。

運用中のポイントは、投資した株価の値動きに連動します。例えば、Pontaポイント投資でローソン株に投資した場合、ローソン株が値上がりすれば、運用中のポイントも増加します。

「運用ポイント」は再び「Pontaポイント」に交換することができます。(このタイミングで手数料が発生します)

引き出したPontaポイントは通常どおり、ローソンやゲオなどのお店での支払いに使うことが可能です。

Pontaポイント運用は口座開設が不要なので、年齢を問わず未成年の方でも投資の疑似体験にチャレンジできます。

また、最低20Pontaポイントから1ポイント単位で始められるため、余っていて使いみちがなかったPontaを運用に回せます。引き出しも20ポイント単位で行えます。

デメリットは、引き出し時に5%の手数料がかかること、また将来的に運用手数料が有料化される可能性があることです。

STOCK POINTは面白い仕組みではあるものの、構造的にコストが見えにくいため、「どの程度コストがかかっているか?」を見極めた上で、投資の意思決定をすることをおすすめします。

投資額の5%の手数料は結構大きいので、Pontaポイント運用は数年スパンの長期投資で運用するのが良いと思います。

永久不滅ポイント:セゾンカード

- 30万人以上が利用する元祖ポイント投資

- 証券口座開設不要ですぐ始められる

- 金銭的な損失は一切なし

セゾンカードが提供する「永久不滅ポイント運用サービス」は、実は国内初のポイント投資です。(特許取得済み)

すでに30万人の利用実績があります。あくまでも「投資の疑似体験」なので、証券口座の開設がいらないという手軽さも大きなメリットです。

NTTドコモの「dポイント投資」と同じく、ポイント完結のサービスなので、金銭的な利益・損失はありません。(心理的にも安心です)

100ポイント単位で「運用口座」に移行し、運用コースを選択します。運用中のポイントは1ポイント単位でいつでも引き出せます。

永久不滅ポイント運用サービスの特徴は、選べるコースが多いことです。

- 日本株(TOPIX)コース

- TOPIX(東証株価指数)の価格に連動。配当は対象外。

- アメリカ株(VOO)コース

- バンガードETF「VOO」の価格に連動。ただし配当は対象外。

- アクティブコース

- 外国株式・債券中心の積極運用。MSV内外ETF資産配分ファンド(Hコース)に連動。

- バランスコース

- 国内債券中心の安定運用。MSV内外ETF資産配分ファンド(Aコース)に連動。

- 株式コース

- 個別の株式に投資できるコース。実質的な手数料が必要。

投資未経験者の方にとっては、上記の情報を見てもよくわからないと思います。

管理人の意見を述べると、永久不滅ポイント運用サービスはあまりおすすめできません。

なぜなら、安くない手数料が目に見えにくい形で徴収されているからです。

それぞれ、詳しく解説していきます。

「日本株(TOPIX)コース」と「アメリカ株(VOO)コース」では手数料が一切かかりません。

しかし、上記で述べたとおり「配当金」が除外されているため、配当金相当額が事実上の手数料として徴収されています。

記事更新時点(2019年11月25日)で、TOPIXの配当利回りは1.92%、VOOの配当利回りは1.95%となっています。

これが私たち投資家に付与されず、セゾンカードへの実質的な手数料になるということです。

「アクティブコース」と「バランスコース」は、MSV(マネックス・セゾン・バンガード投資顧問)の投資信託で運用を行います。

投資信託には保有期間中に継続して発生する「信託報酬」という手数料がかかります。

アクティブコース・バランスコースの投資信託はどちらも、年率1.0075%程度(税込)の信託報酬がかかるため、これが実質的なコストとなります。

このコストは決して低いとは言えません。

「株式コース」は、StockPoint(ストックポイント)との連携によって提供されるポイント投資です。(別途StockPointアプリのインストールが必要)

個別株への投資は、保有期間中に手数料はかかりませんが、永久不滅ポイントとストックポイントを相互交換する場合に、実質的なコストが発生します。

永久不滅ポイント1ポイントがストックポイント4ポイントと交換できます。

一方で、ストックポイントを永久不滅ポイントに戻す場合は、5.1ストックポイントが1永久不滅ポイントになります。

交換レートに差を設けることで、実質手数料としているわけです。

永久不滅ポイント運用サービスは、とても複雑に作られているため、さらなる研究が必要かもしれません。

しかし、第一印象としては「永久不滅ポイントはポイント投資に回さず、他の使い方で消費した方が良い」と感じました。(あくまでも私の意見です)

松井証券ポイント:松井証券

- 公式クレジットカードの利用や投資信託の保有で貯まる

- ポイントは厳選した3つの優良な投資信託の購入に使える

- Amazonギフト券との交換も可能

松井証券が展開する「松井証券ポイント」は、

- 投信積立

- Amazonギフト券

- カタログギフト

と交換できます。

Amazonギフト券と1:1のレートで交換できるのは魅力的ですが、1,000ポイント単位での移行となるため、敷居は高めです。

一方、投信積立は毎月全ポイントを投信購入に充てられるので、ポイントの有効期限切れを心配する必要がありません。

松井証券では、個人投資家に人気の投資信託

- eMAXIS Slim 先進国株式

- eMAXIS Slim バランス(8資産均等型)

- ひふみプラス

をポイントの充当先に選定しています。

いずれも信託報酬(コスト)が低く、実績のある投資信託ばかりなので、ポイントで購入した投資信託が長期的にお金を生み出してくれる可能性が高いです。

一方で、ポイントの獲得方法にはやや問題点があります。

投資信託の保有金額に対して年率0.1%の割合で付与されるポイントは、「販売会社が受け取る信託報酬が0.1%以下の商品は対象外」となっています。(ETF、ブルベア型投信、米ドルMMFも対象外)

また、投資信託の購入時手数料の「全額ポイント付与」も、消費税分は対象外です。

こうした条件を踏まえると、「つみたてNISA対象」商品の多くが、ポイント付与の対象外となってしまいます。

松井証券ポイントを貯める最も有効な手段は、「MATSUI SECURITIES CARD(松井セキュリティーズカード)」という公式クレジットカードを発行することです。

このカードは、初年度無料、2年目以降も年1回のクレジットカード利用で無料で使えます。

MATSUI SECURITIES CARDでは、カード利用金額の0.5%の松井証券ポイントを獲得できます。

クレジットカードの利用金額の0.5%をeMAXIS Slimやひふみプラスといった人気のファンドで運用できると考えると、非常に顧客メリットの大きいポイント投資だと感じます。

ポイント投資のデメリットである無駄なコストを省いて、優良な投資信託だけに積立ができるのが特徴です。

ポイント獲得方法に制限があるため、松井証券の公式クレジットカード「MATSUI SECURITIES CARD」の利用によって獲得するのが主になると思います。

貯めたポイントが、eMAXIS Slimやひふみプラスと言った超優良な投資信託の購入に充当できる「ポイント投資の本命」です。

STOCK POINTカード:ストックポイント

- ポイント投資サービス「STOCK POINT」公式クレジットカード

- ポイント還元率1%

- 貯まったポイントで株式投資ができる

STOCK POINT(ストックポイント)は、ポイント投資の専用アプリです。

前述の「永久不滅ポイント」など様々な企業と提携することで、サービスを展開しています。

「他社ポイント → STOCK POINT社のフリーポイントに交換 → ポイント投資を体験 → 利益が出たら商品と交換 or 他社ポイントに移行 or 投資先の株主になる」という流れで利用します。

STOCK POINTカードは、ストックポイント社がジャックスカードと提携することで誕生した公式クレジットカードです。

クレジットカード利用金額の1%が、ストックポイントで使える「フリーポイント」になります。

日常生活の買い物の支払いでSTOCK POINTカードを使うだけで、ポイント投資の「原資」が自動的に貯まるというメリットがあります。

この仕組みなら、投資した銘柄がもし値下がりしても、金銭的な損失はありませんので、心理的にも安心です。

なお、STOCK POINTカードは初年度無料、2年目以降も年1回のカード利用で無料です。

管理人が以前から感じていたことがあります。

それは、銀行預金には「利息」が付きますが、ポイントには「利息が付かない」ということです。

仮に将来、インフレ(物価上昇)が起こった場合、銀行預金の金利は上がり、銀行に預けているお金は少なからずインフレ対策になります。

インフレとは、一言でいうと「モノの価格が上がることで、実質的に1円の価値が下がる」ことです。

利息の付かない「ポイント」は、物価が上がると1ポイントあたりの購買力が低下する可能性があります。

こうした問題の解決策として、ストックポイントのような「ポイントの価値が変動する」仕組みはとても面白いと思います。

ANAマイル:トラノコ

- ANAマイルを1,000ポイントから移行

- トラノコの3つの投資信託で運用

- 別途手数料がかかるのであまりおすすめできないかも

おつりで投資「トラノコ」は、他社ポイントとの連携を強めています。

ANA(全日空)のマイル1,000ポイントを500トラノコポイント(運用ポイント)に移行でき、トラノコで資産運用することが可能です。

ただし、このサービスは他の「ポイント投資」と大きく異なる部分があります。

ポイントを運用するのではなく、あくまでもANAマイルを運用ポイントに移行するサービスなので、運用の結果、利益が出ても、再びANAマイルに戻すことはできません。

また、ANAマイルとトラノコポイントの交換レートがあまり高くないことや、トラノコでは月額300円の利用手数料が別途必要となるなど、利用者にとって条件が厳しめです。

当サイトでも様々な角度から「マイルで投資」を分析しましたが、結論としては「手数料が高すぎておすすめできない」ものとなっています。

「マイル投資サービス」の詳しい内容は下記の記事で取り上げていますので、あわせてご覧ください。

ポイント投資を成功させる2つのコツ

ポイント投資は、資産運用のきっかけとなる良いサービスです。

これから、具体的なポイント投資のメリット・デメリットについて言及しますが、個人的にはポイント投資が資産運用をはじめる足がかりになれば、それが一番のメリットだと思っています。

攻略法として私がアドバイスできることは2つあります。

- 投資に回すか、別の使い方をするか検討すること

- 時間の分散(積立投資)を行うこと

1つめは「ポイント投資に回すか、別の使い方をするか検討すること」です。

詳しくは後述しますが、ポイント投資には「見えない手数料」がかかっているケースが多いです。

こうした隠れたコストも考えた上で、貯めたポイントを「ポイント投資」に使うべきなのか、これまで通り「買い物やカタログギフト、他社ポイントとの交換」に使うべきなのかを考える必要があります。

自分にとって最も得だと思える使い方をするようにしましょう。

もちろん、繰り返しとなりますが私の個人的な意見としては「コストに関係なく、資産運用のきっかけになるならそれが一番」だと思っています。

2つめは「時間の分散(積立投資)を行うこと」です。

これは資産運用の「基本中の基本」とも言えることなのですが、多くの個人投資家が知らなかったり、実践していなかったりします。

例えば、現在500ポイントを保有しているなら、それを一度に注ぎ込まず、複数回に分けてコツコツとポイント投資に回していくというのが、時間分散のテクニックです。

- 50ポイントずつ10回に分けて

- 2ヶ月に1回、100ポイントずつ投資する

など、1回あたりの投入ポイント数やタイミングは工夫できます。

目安としては、今貯めているポイントを1年程度の期間でゆっくりとポイント投資に使うというスピード感が良いと思います。

上記2つを実践するだけで、結果は驚くほど違ってくると思います。参考になれば幸いです。

税金はかかるのか

ポイント投資における税金の取り扱いは「金銭的な利益が生じるかどうか」で異なります。

例えば「dポイント投資」や「永久不滅ポイント運用サービス」は、ポイント完結の投資ですので、利益確定しても現金は得られません。

これらのサービスでは、ポイント投資で利益が生じても税金はかかりません。

一方で、楽天証券のような「ポイントを使って投資信託を買うサービス」では、投資信託の売却時に現金利益が発生します。

よって、利益が生じた場合は「利益に対して20.315%の税金」がかかります。

ただし、投資信託では「特定口座(源泉徴収あり)」を選んでおくと、証券会社が損益の計算と納税を代行してくれるので、原則として確定申告は不要です。

また、楽天証券のポイント投資は「つみたてNISA」にも対応しています。

つみたてNISA口座を使って購入した投資信託は、現金・ポイントでの買付に関係なく、購入年より20年間は非課税です。

もしこれから、楽天証券でポイント投資をはじめようと考えている方は、「つみたてNISA口座」での取引をおすすめします。

あわせて読みたい:

楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方

ポイント投資の比較でわかったメリット・デメリット

今回、様々な業者のポイント投資を比較しました。

1ポイントから投資信託の購入に使える楽天証券や、ロボアドバイザーでお任せ運用ができるdポイント投資など、各社ともに独自性があると感じました。

また、ポイント完結の投資なら利益が出ても非課税です。(楽天証券でもつみたてNISA経由なら非課税です)

「dポイント投資」や「永久不滅ポイント運用サービス」なら、口座開設も不要ですので、はじめての方が気軽にチャレンジできるという点も良いと思いました。

一方、本文でも繰り返し述べたように「ポイント投資は見えない手数料が徴収されていることがある」という闇の部分も存在します。

表面は手軽な印象ですが、裏を返すと中身は複雑になっており、「低コスト」とは言えない費用を間接的に負担させられている場合があるのです。

こうした事実も踏まえ、ポイント投資が本当にお得なのかどうかを判断した上で利用することをおすすめします。

今回の調査で、個人的に最も良いと思ったのは「楽天証券のポイント投資」です。

いわゆる「疑似体験」ではなく、楽天証券で本来購入できる投資信託の購入費用を、ポイントで充当できる仕組みなので、私を含め多くの個人投資家が買っているものと同じ商品を取引できます。

将来、本格的に資産運用を始めたいと考えているなら、疑似体験ではなく最初から「ホンモノの投資信託」で実践した方が良いはずです。

一般販売されている投資信託の方が、低コストの商品を選べますので、上記で述べた「見えない費用」について気にする必要もなくなります。

また、楽天証券では、100円から投資信託が購入できるだけでなく、楽天市場でのSPU(スーパーポイントアップ)とも連携しているため、経済的なメリットも大きいです。

▼つみたてNISAのおすすめ商品はこちらです

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

1株単位、100円から株が買えるスマホ証券は初心者の方にもおすすめです。

少額から投資できるので、用意する予算は数万円でも十分です。もちろん、ポイントが貯まっていればそれを使ってもOK。

中には、一定条件で取引手数料が無料になる証券会社もあります。

・ポイント投資ができる

・少額から始められる

・アプリでサクサク取引できる

・取引手数料が無料~格安

口座開設は最短数日で完了。今週からすぐに投資家としての第一歩を踏み出すことができます。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント