eMAXIS Slim(イーマクシス スリム)を徹底評価!8資産バランスがおすすめ

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

10年後には、投資信託が儲からないというイメージが大きく変わっているかもしれません。

なぜかというと、これまでの投資信託は「手数料の高いアクティブファンド」が中心に販売されていたからです。

日本ではこれまで「手数料の高いアクティブファンド」が人気上位を占めており、その結果、投資家がリターンを得にくい状況でした。

この事実に対して金融庁がメスを入れ、「高コストな投資信託はつみたてNISAに採用しない!」と示唆したことをきっかけに、投資信託業界は

- アクティブファンドからインデックスファンド中心へ

- 投資信託の手数料の引き下げ競争が激化

という方向に動いています。つまり、投資業界はようやく「顧客本位の動き」になりつつあるのです。

そのような中で登場したのが、低コストなインデックスファンドを売りにした「eMAXIS Slim(イーマクシス スリム)」シリーズです。

資産運用会社は三菱UFJ国際投信です。同社はこれまでも「eMAXIS」という低コストな投信を販売していました。

しかし、昨今の信託報酬の引き下げ競争に対抗するため、新シリーズとして「eMAXIS Slim(イーマクシス スリム)」の販売を開始したという流れです。

今回は、イーマクシス スリムの個人的な評価と、おすすめできる投資信託をまとめたいと思います。

目次

1分でわかるイーマクシス スリムの特徴

eMAXIS Slim(イーマクシス スリム)は、三菱UFJ国際投信が運営する投資信託のシリーズ名称です。

投資信託にはアクティブファンドとパッシブファンド(インデックスファンド)が存在します。

eMAXISシリーズはこのうち、インデックスファンドに属する投資信託で、日経平均株価やTOPIX(東証株価指数)のような特定の指数に連動します。

つまり、日本経済や世界経済の成長、もしくは日本企業や世界企業が生み出した利益の蓄積と共に上昇するタイプの投資信託です。

投資信託の手数料には「購入時手数料、信託財産留保額」などが存在しますが、eMAXIS Slimシリーズはいずれも0円です。(ノーロードファンド)

手数料の中で最も重要なのが、年率(計算は日割り)で発生する「信託報酬」の存在です。

eMAXIS Slim(イーマクシス スリム)では、以前から存在したeMAXISシリーズよりも「信託報酬」が大きく引き下げられています。

三菱UFJ国際投信がこのような低コストな投資信託を作ったのは、やはり「つみたてNISA」への採用を意識したものと思われます。(つみたてNISAでは、高コストな投資信託は販売できない決まり)

eMAXIS Slim(イーマクシス スリム)の評価

2019年11月現在、eMAXIS Slim(イーマクシス スリム)は14本の投資信託をラインナップしています。

- eMAXIS Slim 国内株式(TOPIX)

- eMAXIS Slim 国内株式(日経平均)

- eMAXIS Slim 国内債券インデックス

- eMAXIS Slim 国内リートインデックス

- eMAXIS Slim 先進国株式インデックス

- eMAXIS Slim 先進国債券インデックス

- eMAXIS Slim 新興国株式インデックス

- eMAXIS Slim 米国株式(S&P 500)

- eMAXIS Slim 先進国リートインデックス

- eMAXIS Slim バランス(8資産均等型)

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 全世界株式(3地域均等型)

- eMAXIS Slim バランス(8資産均等型)

資産運用の基本は「国内株式・国内債券・先進国株式・先進国債券」の4つをバランスよく保有することです。

これに加えて、新興国への投資に興味がある方は「新興国株式・新興国債券」を追加します。ただし、新興国株式・新興国債券は、先進国株式・先進国債券よりもよりハイリスク・ハイリターンです。

さらにREIT(不動産)への分散投資を行いたい方は、「8資産バランス」というバランス型投資信託もおすすめです。

補足:eMAXIS Slimにはその後、REITだけを投資対象とした商品も追加されました

eMAXIS Slimシリーズの投資信託を1つずつ解説すると共に、通常のeMAXISやカテゴリ平均値との運用パフォーマンスの比較も含めてまとめます。

※カテゴリ平均値は、Fundmarkより三菱UFJ国際投信が作成した資料に基づいた数値(2017年7月末時点)

※各カテゴリの投資信託の年率リターンはeMAXISシリーズの過去5年間の年率リターンを参照(2017年9月の記事執筆時点)

※リターンの比較はあくまでも試算となりますので、将来の結果を保証するものではありません

※管理人おすすめ度は独断と偏見ですのでご容赦ください

eMAXIS Slim 国内株式(TOPIX)

管理人おすすめ度:★★★★★

eMAXIS Slim国内株式(TOPIX)は、国内株式を投資対象とした投資信託です。TOPIX(東証株価指数)(配当込み)に連動します。

日本株に投資するインデックスファンドは「日経平均株価連動型」と「TOPIX連動型」の2つに分かれますが、通常はTOPIX連動型を選択します。

なぜかというと、日経平均株価は日本経済新聞が選定した225銘柄を対象とした単純平均なので、どうしても値がさ株の影響を受けやすくなるからです。つまり、日経平均には「偏りが出やすい」というデメリットがあります。

※日経平均株価には株式分割・株式併合・採用銘柄入れ替えなどの影響を考慮し、指数の連続性を保てるよう修正が加えられているため、厳密には単純平均ではありません。

一方で、TOPIXは東証一部に上場する全銘柄の(浮動株)時価総額加重平均となっており、より日本経済の景況感を反映しやすいです。

こうした理由から、一般的にはTOPIX連動型投信が選択されることが多いです。

「eMAXIS Slim 国内株式(日経平均)」という商品も追加されました。

信託報酬はどちらも同じなので、日経平均連動型か、TOPIX連動型、好みのタイプを選択することをおすすめします。

しかし、前述の通り、特にこだわりがなければ通常はTOPIX連動型を選びます。

国内株式インデックスファンドの信託報酬(税抜き)を比較すると、

- eMAXIS Slim:

0.18%0.14%に引き下げ - eMAXIS:0.4%

- カテゴリ平均:1.17%

となっています。

また、eMAXIS Slimシリーズは純資産総額が500億円を超えるごとに段階的に信託報酬が引き下げられます。

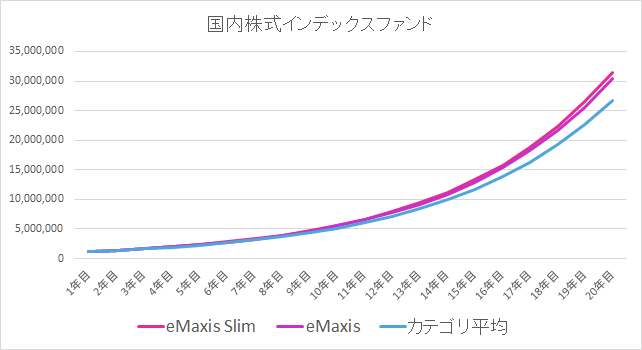

仮に100万円を20年間運用した場合、信託報酬の違いによって想定リターンは下記のような差が付きます。(過去5年の年率リターン19.01%で計算)

※画像は信託報酬0.18%時点のもの

- eMAXIS Slim

- 投資した100万円は20年後3,151万円に

- eMAXIS

- 投資した100万円は20年後3,036万円に(115万円の差)

- カテゴリ平均

- 投資した100万円は20年後2,665万円に(486万円の差)

eMAXIS Slim 国内債券インデックス

管理人おすすめ度:★★★

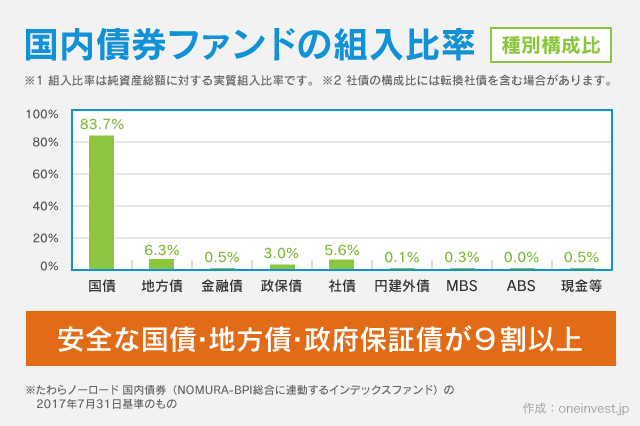

eMAXIS Slim国内債券インデックスは、NOMURA-BPI総合指数に連動する投資信託です。

NOMURA-BPI総合指数は、国内債券インデックスファンドで用いられる定番の指数です。

国内債券は、資産全体の90%以上を国債、地方債、政府保証債で運用する、極めて安全な資産です。資産運用でリスクを取りたくない場合は、国内債券ファンドの比率を高めることをおすすめします。

一方で、国内債券は利回りが低いため「信託報酬が高い投資信託」を選んでしまうとリターンに大きな影響を及ぼします。

また、債券はインフレ対策としては弱い資産となるため、インフレリスクを考えると、安全だからといって持ちすぎるのは良くないでしょう。

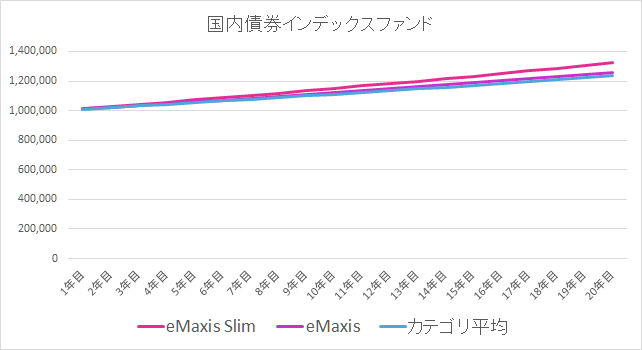

国内債券インデックスファンドの信託報酬(税抜き)を比較すると、

- eMAXIS Slim:

0.14%0.120%に引き下げ - eMAXIS:0.4%

- カテゴリ平均:0.49%

となっています。

また、純資産総額が500億円を超えるごとに段階的に信託報酬が引き下げられる点はeMAXIS Slim 国内株式と同じです。

仮に100万円を20年間運用した場合、信託報酬の違いによって想定リターンは下記のような差が付きます。(過去5年の年率リターン1.55%で計算)

※画像は信託報酬0.14%時点のもの

- eMAXIS Slim

- 投資した100万円は20年後132万円に

- eMAXIS

- 投資した100万円は20年後126万円に(6万円の差)

- カテゴリ平均

- 投資した100万円は20年後123万円に(9万円の差)

eMAXIS Slim 先進国株式インデックス

管理人おすすめ度:★★★★★

eMAXIS Slim先進国株式インデックスは、MSCIコクサイ インデックス(円換算ベース)に連動します。

先進国株式は4つの資産クラス(国内株式・国内債券、先進国株式・先進国債券)の中では最もハイリスク・ハイリターンな資産です。

この投資信託1本を購入するだけで、日本を除く先進国22カ国に分散投資を行うことができ、また各国の時価総額の8割以上をカバーできるため、世界経済の成長や、世界企業が生み出した利益を果実として得られます。

もう少しリスクをとっても良い、分散投資をしたいという方は、経済成長の著しい「新興国株式」への投資を行っても良いと思います。

しかし、過去のリターンを参考にする限り、私の個人的な意見としては、先進国株式への投資だけでも十分資産運用は行えます。

世界22カ国への分散投資と言っても、世界経済の中心は米国ですので、資産の多くは米国株への投資に振り分けられます。

先進国株式インデックスファンドの信託報酬(税抜き)を比較すると、

- eMAXIS Slim:

0.2%0.0999%に引き下げ - eMAXIS:0.6%

- カテゴリ平均:1.18%

となっています。

その他のeMAXIS Slimと同じく、eMAXIS Slim 先進国株式インデックスも純資産総額の増加に伴って信託報酬が下がる仕組みです。

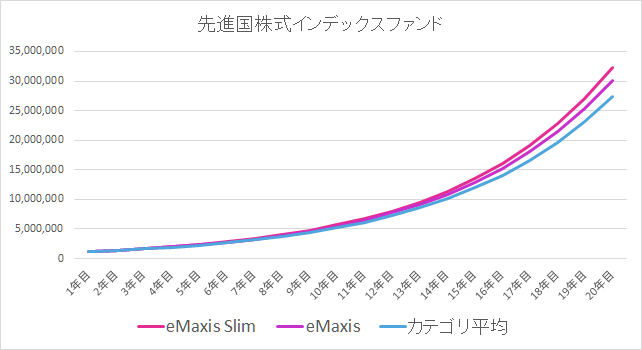

仮に100万円を20年間運用した場合、信託報酬の違いによって想定リターンは下記のような差が付きます。(過去5年の年率リターン19.16%で計算)

※画像は信託報酬0.2%時点のもの

- eMAXIS Slim

- 投資した100万円は20年後3,221万円に

- eMAXIS

- 投資した100万円は20年後3,011万円に(210万円の差)

- カテゴリ平均

- 投資した100万円は20年後2,730万円に(491万円の差)

「eMAXIS Slim先進国株式インデックス」のさらに詳しい情報は下記の記事で行っています。あわせてご覧ください。

eMAXIS Slim 先進国債券インデックス

管理人おすすめ度:★★★

eMAXIS Slim先進国債券インデックスは、FTSE世界国債インデックス(除く日本、円換算ベース)に連動します。

世界の安全な債券に投資できますが、国内債券と比較してリスクは高めです。

先進国債券インデックスファンドには「為替ヘッジあり」と「為替ヘッジなし」が用意されているケースもあります。

しかし、一般的にはヘッジコストによって余分なコストがかかるため「為替ヘッジなし」を選ぶことが多いです。(為替ヘッジの有無についてはこちらの記事)

なお、eMAXIS Slim 先進国債券インデックスは、為替ヘッジを行わない投資信託です。(為替ヘッジありは用意されていません)

先進国債券インデックスファンドの信託報酬(税抜き)を比較すると、

- eMAXIS Slim:0.14%

- eMAXIS:0.6%

- カテゴリ平均:1.00%

となります。

その他のeMAXIS Slimと同じく、eMAXIS Slim 先進国債券インデックスも純資産総額の増加に伴って信託報酬が下がります。

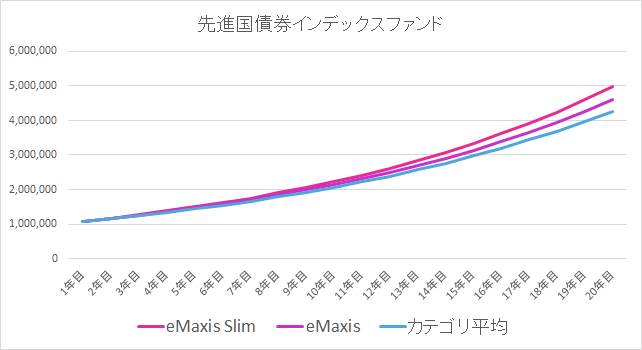

仮に100万円を20年間運用した場合、信託報酬の違いによって想定リターンは下記のような差が付きます。(過去5年の年率リターン8.53%で計算)

- eMAXIS Slim

- 投資した100万円は20年後498万円に

- eMAXIS

- 投資した100万円は20年後460万円に(38万円の差)

- カテゴリ平均

- 投資した100万円は20年後427万円に(71万円の差)

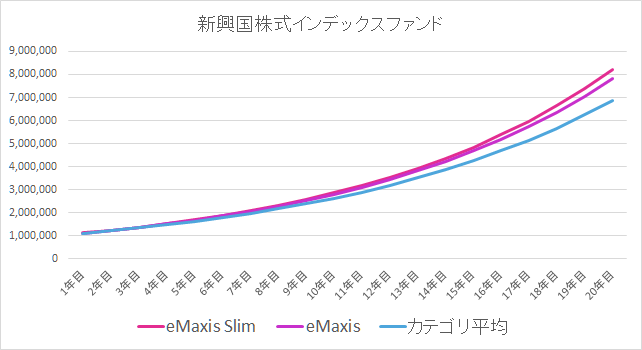

eMAXIS Slim 新興国株式インデックス

管理人おすすめ度:★★

当初は4資産のみのラインナップでしたが、後からシリーズに追加された投資信託の1つが「eMAXIS Slim 新興国株式インデックス」です。

新興国ファンドは、インドやベトナム、中国といったこれからの成長が期待できる国を投資対象としています。

しかし、高い経済成長が期待できる一方で地政学リスクが高く、また長期のリターンでは経済成長ほど株式のリターンは得られていないというデータがあります。

将来的なパフォーマンスがどうなるのかはわかりませんが、少なくとも「先進国株式よりもさらにハイリスク・ハイリターン」であることは間違いありません。

こうした理由から、個人的には新興国株式インデックスへの投資は不要だと考えています。

とは言え、成長の期待できる新興国に対しても低コストで投資をしたいというニーズがあったことから、eMAXIS Slimにも新しく新興国株式インデックスファンドが加えられたのだと思います。

ちなみに、記事更新時点(2019年11月8日)でeMAXIS Slimシリーズには「新興国債券」インデックスファンドは存在しません。

新興国株式インデックスファンドの信託報酬(税抜き)を比較すると、

- eMAXIS Slim:

0.34%0.189%に引き下げ - eMAXIS:0.6%

- カテゴリ平均:1.31%

です。

純資産総額が500億円、1,000億円を超えると段階的に信託報酬が下がる点は、他のeMAXIS Slimシリーズと共通です。

また、従来のeMAXIS新興国株式インデックスファンドでは0.3%の信託財産留保額(実質的な解約手数料)がかかります。(eMAXIS Slimでは信託財産留保額はかかりません)

仮に100万円を20年間運用した場合、信託報酬の違いによって想定リターンは下記のような差が付きます。(過去5年の年率リターン11.43%で計算)

※画像は信託報酬0.34%時点のもの

- eMAXIS Slim

- 投資した100万円は20年後819万円に

- eMAXIS

- 投資した100万円は20年後782万円に(37万円の差)

- カテゴリ平均

- 投資した100万円は20年後688万円に(131万円の差)

新興国株式ファンドでは、SBIアセットマネジメントの「雪だるまシリーズ」が信託報酬の低コスト化を実現しています。

あわせて読みたい:

SBIのつみたてNISA対応ファンド「雪だるま」の信託報酬が低すぎる

eMAXIS Slim 全世界株式(除く日本)

管理人おすすめ度:★★★★★

eMAXIS Slim 全世界株式(除く日本)は、日本を除く46カ国に投資を行います。(日本を含めて47カ国)

先進国・新興国の両方に投資できるため、この投資信託だけで世界経済の成長を取り込むことが可能です。

時価総額の大きさによって投資比率が決まるため、米国への投資が約50%になっているのが特徴です。

中国やインドといった新興国にも投資できますが、その比率はまだまだ小さいというのが現状です。

また、別の商品として「eMAXIS Slim 全世界株式(3地域均等型)」があります。こちらも信託報酬は同じです。

eMAXIS Slim 全世界株式(3地域均等型)は、わかりやすく言うと

- eMAXIS Slim 国内株式(TOPIX)

- eMAXIS Slim 先進国株式インデックス

- eMAXIS Slim 新興国株式インデックス

の3本の投資信託を33.3%ずつ均等に保有するファンドです。

eMAXIS Slim 全世界株式(除く日本)と比較して、ポートフォリオ全体に占める国内株式・新興国株式の比率が高まります。

上記3つのファンドを単品買いした場合の信託報酬は平均で年率0.1528%になります。

このように考えると、3つの投資信託を均等保有する目的であれば、eMAXIS Slim 全世界株式(3地域均等型)を1本買った方が、コスト面でも管理面でも効率的です。

全世界株式インデックスファンドの信託報酬(税抜き)を比較すると、

- eMAXIS Slim:0.120%

- eMAXIS:0.6%

- カテゴリ平均:不明

です。

eMAXIS Slim 全世界株式インデックスファンドは後から追加された投資信託ですが、幅広い分散投資ができることから、投信ブロガーにも人気があります。

従来のeMAXIS 全世界株式インデックスファンドの場合、信託財産留保額が0.05%必要です。

しかし、信託報酬が比較にならないほど低いので、現在eMAXIS 全世界株式インデックスファンドを保有しているのであれば、乗り換えをおすすめします。

仮に100万円を20年間運用した場合、リターンは以下のようになります。(これは信託報酬の差によって生じるものです)(過去5年の年率リターン11.47%で計算)

- eMAXIS Slim

- 投資した100万円は20年後855万円に

- eMAXIS

- 投資した100万円は20年後788万円に(67万円の差)

eMAXIS 全世界株式インデックスファンドには及びませんが、「楽天・全世界株式インデックスファンド」も人気です。

あわせて読みたい:

バンガードETFを自動積立、楽天・全世界株式インデックス・ファンドが凄い

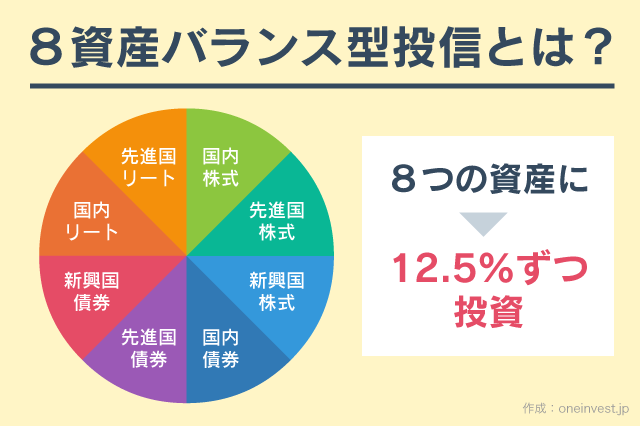

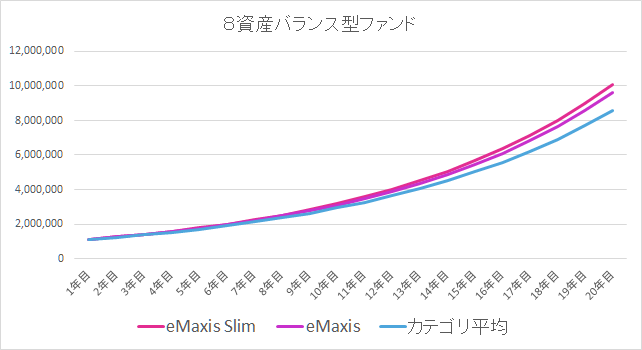

eMAXIS Slim バランス(8資産均等型)

管理人おすすめ度:★★★★★

投信ブロガーにも人気が高いのが、「これ1本だけでバランスの取れた資産運用が実現できる」という8資産バランス型投信です。

eMAXIS Slim バランス(8資産均等型)も他の8資産バランス型投信と同じく、この投資信託を購入するだけで「国内株式・債券、先進国株式・債券、新興国株式・債券、国内リート、先進国リート」の8つの資産に分散投資が行えます。

投資割合はすべての資産で均等になっています。(資産全体の12.5%ずつ)

信託報酬も全体的に低めに抑えられており、8資産バランス型投信の中でも競争力の高い1本です。

それぞれの資産に自分で投資をすると、運用していく中で資産構成が崩れてきます。(値上がりによって全体の比率が高くなるものと、値下がりによって比率が低くなる資産が出てくる)

こうした資産構成比率のずれを定期的に調整する作業を「リバランス」といいますが、自分自身で定期的な調整を行うのは面倒です。

しかし、eMAXIS Slim バランス(8資産均等型)であればリバランスも自動的に行なってくれるので、常に均等の取れた分散投資が実現できます。

8資産均等型ファンドの信託報酬(税抜き)を比較すると、

- eMAXIS Slim:0.14%

- eMAXIS:0.5%

- カテゴリ平均:1.13%

となります。

純資産が500億円、1,000億円を超えると段階的に信託報酬が下がる点は、他のeMAXIS Slimシリーズと共通です。

また、従来のeMAXIS バランス(8資産均等型)では、実質的な解約手数料として、0.15%の信託財産留保額が必要です。(eMAXIS Slimの信託財産留保額は0円です)

仮に100万円を20年間運用した場合、信託報酬の違いによって想定リターンは下記のような差が付きます。(過去5年の年率リターン12.48%で計算)

※画像は信託報酬0.22%時点のもの

- eMAXIS Slim

- 投資した100万円は20年後1,010万円に

- eMAXIS

- 投資した100万円は20年後961万円に(49万円の差)

- カテゴリ平均

- 投資した100万円は20年後859万円に(151万円の差)

バランス型ファンドについての詳細は下記の記事で解説しています。

あわせて読みたい:

バランス型ファンドとは?利回りとリスクを考察、つみたてNISAのおすすめ投資信託

eMAXISから乗り換えるべきか?

これまで低コストファンドと言われてきた「eMAXIS」と、新しい「eMAXIS Slim」には信託報酬に圧倒的な差があります。

長期投資を考えると、この差が将来のリターンに大きな差を生み出します。

両者の違いは信託報酬の違いだけであり、あえて従来の「eMAXIS」を選ぶメリットはありません。

可能であれば、現在eMAXISシリーズの投資信託を購入・保有している人はeMAXIS Slimへの乗り換えをおすすめします。

ただし、乗り換えにあたっては現在保有中の投資信託を一旦解約し、eMAXIS Slimを新しく買付しなければなりません。(もしくは新規買付だをeMAXIS Slimに変更するという方法もあります)

購入時手数料は0円のノーロードなので問題ありませんが、現在「大きな含み益が発生している」のであれば、保有中のファンドを売却してまで乗り換える必要はありません。

なぜなら、含み益の出ている投資信託を売却すると、利益に対して税金がかかるからです。

また、信託報酬が0.01%しか違わないようなケースも、あえて乗り換える必要はないでしょう。

売却時の税金を考慮した上で、長期的にメリットが見いだせるのであれば、「eMAXIS Slim」への乗り換えはおすすめできます。

少なくとも、eMAXISとeMAXIS Slimの間にはコスト面で大きな差があることは事実です。

▼eMAXIS Slimと並ぶ低コストファンド「iFree」シリーズの詳細はこちら

あわせて読みたい:

iFreeを評価、低コスト投資信託の実質コストは?iDeCoで買う方法

eMAXIS Slimの販売会社は限定されている

低コストなインデックスファンドとして評価の高いeMAXIS Slim(イーマクシス スリム)ですが、販売会社は主にネット証券に限定されています。

三菱UFJ国際投信が、これまでの「eMAXIS」の信託報酬を引き下げずに、新しく「eMAXIS Slim」を立ち上げた理由には、販売会社を絞って販売していきたいという意図があったと思われます。

実際、こうした低コストなインデックスファンドは「ネット限定販売」となっているケースが多いので、eMAXIS Slimも例外ではないということなのでしょう。

記事更新時点(2019年11月8日)でeMAXIS Slimを取り扱っている金融機関は以下の通りです。

- SBI証券

- 投信マイレージによるポイント還元で、信託報酬がさらに実質年率0.05%低くなる。

- 楽天証券

- 楽天カード積立によるポイント還元。

- 松井証券

- ロボアドバイザー「投信工房」により資産運用をトータルサポート

- マネックス証券

- 特になし

- auカブコム証券

- 特になし(eMAXIS Slimは保有ポイント付与の対象外)

- GMOクリック証券

- 特になし

- 岡三オンライン証券

- 特になし

- PayPay銀行

- 特になし

※そのほか、岩井コスモ証券、SMBC日興証券(ダイレクトコース)、フィデリティ証券、ほくほくTT証券、三菱UFJ銀行、三菱UFJ国際投信、水戸証券でも取り扱いがあります。

いずれの金融機関でも、eMAXIS Slimの購入時手数料は0円です。

また、SBI証券、楽天証券、松井証券、マネックス証券については100円からの積立が可能です。

特に、つみたてNISAでeMAXIS Slimシリーズを買いたい方は、「100円積立可能」、「投信マイレージでポイント還元」のあるSBI証券がおすすめです。

iDeCoでeMAXIS Slimを選ぶ

個人型確定拠出年金「iDeCo(イデコ)」は、金融機関によって選べる投資信託が異なります。

将来の年金作りを目的としたiDeCoは、掛金の拠出額が全額所得控除となり、所得税や住民税を節税できる効果があります。

節税メリットを最大にするために、つみたてNISAと合わせてiDeCoを併用する方も増えていますが、前述のようにiDeCoでは金融機関によって選べる投資信託が決まっているため、良い投資信託を扱う金融機関を選ぶことが大切です。

マネックス証券のiDeCoは、eMAXIS Slimを中心としたラインナップを展開しており、他の金融機関よりも低コストな運用を実現できます。

▶マネックス証券のiDeCoで選べるeMAXIS Slim

- eMAXIS Slim 先進国株式インデックス

- eMAXIS Slim 新興国株式インデックス

- eMAXIS Slim 先進国債券インデックス

- eMAXIS Slim バランス(8資産均等型)

また、マネックス証券は口座管理手数料を0円にしているため、手数料面においても一般的な金融機関より有利です。

私の知る限り、iDeCoでeMAXIS Slimシリーズをこれだけ選べるのはマネックス証券、SBI証券(セレクトプラン)、松井証券だけです。

節税効果の高いiDeCoでもeMAXIS Slimを活用して運用したい方にはおすすめです。

あわせて読みたい:

2022年版!マネックス証券のiDeCoで選ぶおすすめの投資信託を解説

あわせて読みたい:

2022年版 SBI証券でおすすめのつみたてNISA対象ファンド

よく読まれている記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

2件のコメント

初心者で恥ずかしいのですが。郵便局に投信口座(NISAも利用)を開設していますが、他の投資機関にも口座を開設することも可能でしょうか。

>No Nameさん

通常の証券口座(特定口座や一般口座)は、複数の金融機関で開設・保有でき、使い分けが可能です。

NISA口座については、複数の金融機関で開設可能ですが、運用はどこか1社に限定しなくてはなりません。つまり、別の金融機関でNISA口座を開設する場合は、運用金融機関の乗り換えが前提となります。

詳細については、各証券会社や銀行の案内(FAQなど)でご確認ください。