たわらノーロード先進国株式の評価、信託報酬や実質コストをニッセイと比較

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

たわらノーロード先進国株式は、22カ国の先進国を投資対象とした投資信託です。

アップル・マイクロソフトのような名だたる企業をはじめ、1,300銘柄を超える株式に分散投資できます。

海外株式は資産運用において「ハイリスク・ハイリターン」と言われていますが、世界経済は着々と成長を続けており、長期の利回りでは年率7%前後の収益性が期待できます。

この記事では、たわらノーロード先進国株式の利回りや信託報酬、そしてライバルであるニッセイ外国株式インデックスファンドと実質コストを比較しました。

また、つみたてNISAやiDeCo(個人型確定拠出年金)を活用して、たわらノーロード先進国株式をお得に購入する方法も解説します。

信託報酬の低さで個人投資家に人気

たわらノーロードシリーズは、信託報酬の低さとノーロード(購入時手数料0円)が強みの投資信託です。

投資信託には大きく分けて2つのコストがかかります。(実質コストについては後ほど詳しく解説します)

- 購入時手数料

- 信託報酬

このうち、購入時手数料が0円の投資信託を「ノーロードファンド」と言い、最近この手の投信は増えています。

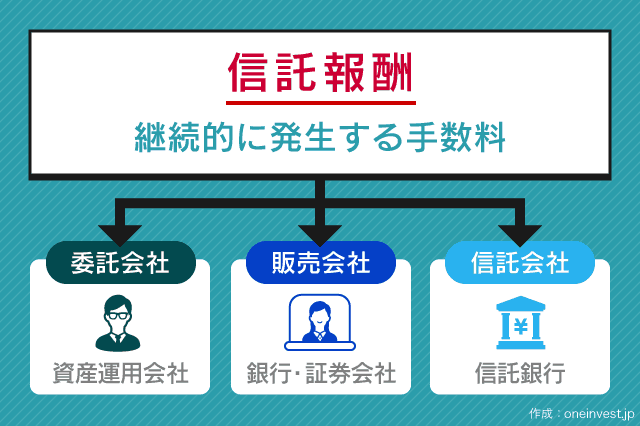

また、信託報酬は「資産運用会社(投資のプロ)や販売会社(投信販売のサポート)、信託銀行(顧客資産の管理)」に支払う手数料のことで、投資残高に対して年率で発生するのが特徴です。

信託報酬が年率で発生するために、たった0.1%の信託報酬が大きな影響を及ぼします。

運用資産が100万円なら毎年1,000円で済む手数料が、資産が1,000万円になると毎年1万円になってしまうのが投資信託のコストです。

資産が大きくなるほど0.1%の信託報酬の差が無視できない数字となります。

たわらノーロード先進国株式は、インデックスファンドの中でも非常に低い信託報酬を打ち出しています。

しかし、ニッセイ外国株式インデックスファンドなど、同類の他のファンドと比較するとやや見劣りします。

▶先進国株式インデックスファンドの信託報酬を比較

- たわらノーロード先進国株式:0.10989%

- ニッセイ外国株式インデックスファンド:0.10989%

- eMAXIS Slim:0.10989%

- iFree外国株式インデックス:0.209%

※信託報酬は税込です

※いずれも購入時手数料0円のノーロードです

記事更新時点(2019年2月)時点で信託報酬が最安である2つの投資信託と比較して大きな信託報酬差をつけられています。

理由としては、ここ数年で資産運用会社の「信託報酬の引き下げ競争」が起こっているからです。

以前はたわらノーロード先進国株式の信託報酬は最安クラスでしたが、現在は他社がそれに追従し、信託報酬が高く見えてしまうのはとても残念なことです。

たわらノーロードシリーズは、「アセットマネジメントOne(旧DIAMアセットマネジメント)」という資産運用会社が展開している商品です。

あまり聞き慣れない運用会社だと思う方もいるかもしれませんが、その心配は不要です。

アセットマネジメントOneはみずほフィナンシャルグループの資産運用会社であり、国内トップクラスの受託資産残高を有しています。

SBI証券なら実質的な信託報酬をさらに引き下げられます。

投信マイレージサービスによって、投資信託の保有額に対してVポイントがもらえるからです。

SBI証券の投信マイレージはこちらで解説しています。あわせてご覧ください。

実質コストでは最安

投資信託を比較する上で信託報酬が最も重要であることは間違いありません。

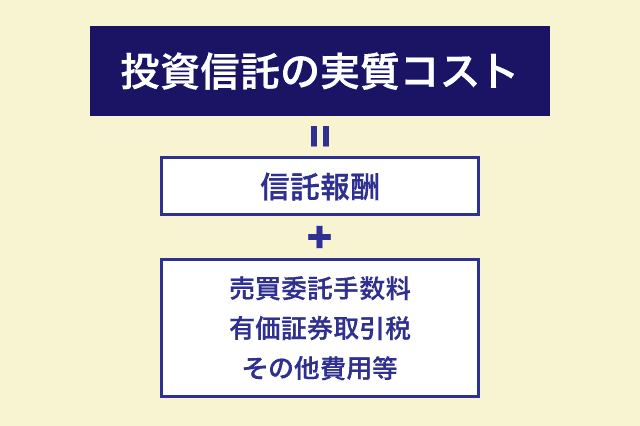

しかし、最近は一部の個人投資家が「実質コスト」に着目しています。

同じ種類の投資信託でも、

- マザーファンドを有しているか

- 純資産が大きいか

によって安定性が異なります。

マザーファンドを通じて運用を行っており、また純資産が大きくなるほどコスト効率が高くなったり、値動きがより安定し、正しい基準価格を反映できるようになります。

たわらノーロードはマザーファンドを通じて運用が行われており、また純資産も外国株式インデックスファンドの中では大きめです。

こうした差は、「実質コスト」に跳ね返ってきます。

実質コストを調べるには運用報告書に記載されている「1万口あたりの費用明細」を確認する必要があるため、ある程度実績が出てからでなければわかりません。

現時点ではたわらノーロード先進国株式は実質コストの比較で最安となっています。

▶実質コストでの比較

たわらノーロード先進国株式

第3期:2017年10月13日~2018年10月12日

信託報酬:0.216%

その他費用等:0.035%

実質コスト:0.251%

ニッセイ外国株式インデックスファンド

第5期:2017年11月21日~2018年11月20日

信託報酬:0.182%

その他費用等:0.088%

実質コスト:0.269%

eMAXIS Slim 先進国株式インデックス

第1期:2017年2月27日~2018年4月25日

信託報酬:0.184%

その他費用等:0.092%

実質コスト:0.276%

iFree 外国株式インデックス

第3期:2017年12月1日~2018年11月30日

信託報酬:0.205%

その他費用等:0.068%

実質コスト:0.273%

※税込です

※調査日:2019年2月14日

前期から、ニッセイやeMAXIS Slimは信託報酬をさらに引き下げているため、来期はどうなるかわかりません。

しかし、「その他費用等」に目を向けてみると、たわらノーロード先進国株式が信託報酬以外の費用において非常に優秀であることがわかります。

ニッセイ外国株式インデックスファンドの方が信託報酬では一歩リードしていますが、実質コストで比較すると、どちらが良いとは一概には言えないです。

▼ニッセイ外国株式インデックスファンドはこちらで評価しています

あわせて読みたい:

ニッセイ外国株式インデックスファンドの評判と利回り、実質コストを調査

利回りは7%前後になる

たわらノーロード先進国株式は「MSCIコクサイ・インデックス(円換算ベース、配当込み)」という指数に連動するインデックスファンドです。

この指数は日本を除く世界の株式市場を反映しており、先進国22カ国の時価総額の80%をカバーしています。

つまり、世界経済の利益の蓄積や成長に伴って、たわらノーロード先進国株式も値上がりすると言うことです。

利回り(年率リターン)は、短期的には大きく変動するため、儲かったり損したりすることもあります。

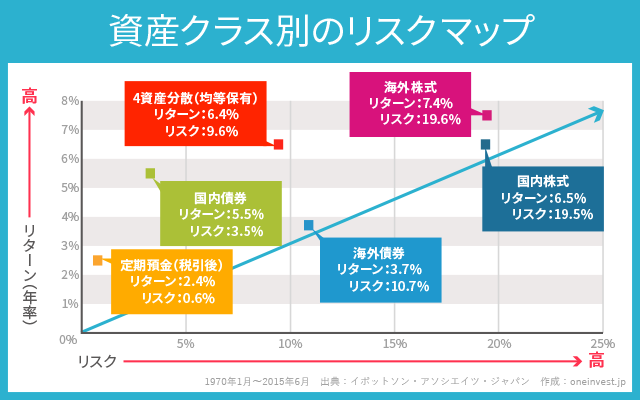

しかし長期的には、たわらノーロード先進国株式の利回りは年率7%前後になると考えられます。

上記のリスクマップで示す通り、1970年~2015年の長期のデータでは、海外株式の年率リターンは7.4%となっています。

2019年1月末時点で、MSCIコクサイ・インデックス(円換算ベース、配当込み)の過去30年間の年率リターンは8.5%となっています。

上記のリスクマップのデータも含めて考えると、やはり長期的な年率リターンは6~9%程度に落ち着くのではないかと考えられます。

こちらの積立シミュレーターで将来の資産を予測できます。

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)

仮に、つみたてNISAで毎月3.3万円ずつ、20年間積立し、年率6~9%で運用した場合、20年後の資産は1,525万円~2204万円程度になると試算できます。

iDeCo(個人型確定拠出年金)は職業によって積立可能額が異なりますが、一般的なサラリーマンの方なら月23,000円が積立の上限額となります。

仮に、iDeCoで毎月2.3万円ずつ、30年間積立し、年率6~9%で運用した場合、30年後の資産は2,310万円~4,211万円程度になると考えられます。

これだけあれば、退職後も安心して老後を過ごせそうですね。

記事更新時点(2019年2月)では、たわらノーロード先進国株式は一度も分配金を出していません。

しかし、目論見書を見る限りでは将来、運用会社の判断で分配金が発生する可能性もあります。

分配金をもらえると嬉しいものですが、投資リターンを最大にするためには「分配金を再投資」にすることが不可欠です。

たわらノーロード先進国株式による運用でリターンを少しでも大きくしたい場合は、分配金の受取を我慢して、再投資コースを選択することをおすすめします。

為替ヘッジあり・なしの選び方

たわらノーロード先進国株式には、

- 為替ヘッジあり

- 為替ヘッジなし

の2つの投資信託が存在します。

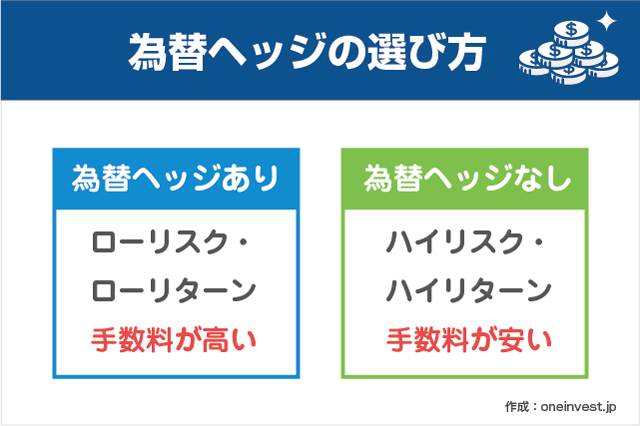

外国株式に投資する場合、実際の投資損益に加えて為替変動による損益が発生します。円と外貨の為替レートが円安になれば利益が上振れし、円高になれば利益が下振れします。

これを回避し、純粋に投資損益だけを享受できるのが「たわらノーロード先進国株式(為替ヘッジあり)」の特徴です。

しかし、個人的には「為替ヘッジなし」をおすすめします。(実際、為替ヘッジなしの方が人気です)

理由としては、為替ヘッジを行うための「ヘッジコスト」が年率1%以上かかってしまうからです。

0.1%の信託報酬を気にすべき投信業界において、1%以上のヘッジコストをかけるという選択は、良いとは言い難いです。

為替ヘッジの詳しい解説は「為替ヘッジあり・なしの違い!コストを考えて必要かどうか判断すべし」という記事で行っています。あわせてご覧ください。

たわらノーロード先進国株式をつみたてNISAで購入する

iDeCoが将来の年金づくりであるのに対して、つみたてNISAは将来の資産形成の役割を担います。

最長20年間の運用の中でいつでも途中売却できるのが「つみたてNISA」のメリットです。

楽天証券やSBI証券などのネット証券を筆頭に、たわらノーロード先進国株式は多くの証券会社で販売されています。(大手証券会社では取り扱っていないことも多いです)

つみたてNISAでたわらノーロード先進国株式を購入する場合、おすすめの証券会社はSBI証券です。

SBI証券には「投信マイレージサービス」という仕組みがあり、投資信託の保有残高に応じて最大で年率0.2%のVポイントが付与されます。

このサービスの良いところは、「年率」でポイントが毎年もらえるため、実質的には投資信託の信託報酬をさらに引き下げることができる点です。

貯めたVポイントは、Vポイント加盟店で使ったり、SBI証券で投資信託の購入代金として使えます。

たわらノーロード先進国株式の場合、投信マイレージサービスでの還元率は年率0.05%となっています。

つまり、本来は信託報酬が0.225%であるものの、ポイント還元を考慮すると実質0.175%の信託報酬で運用できるため、他の証券会社で投信を買うよりもお得です。

▼つみたてNISAのおすすめ商品はこちらの記事で解説しています▼

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

あわせて読みたい:

2022年版 SBI証券でおすすめのつみたてNISA対象ファンド

iDeCoで購入する

iDeCo(個人型確定拠出年金)を活用して、節税メリットと将来の年金づくりを考えている方も多いと思います。

iDeCoは金融機関(銀行・証券会社など)によって取り扱い商品が異なるため、低コストな投資信託をラインナップに加えている金融機関を選ぶのがおすすめです。

iDeCoの運用商品として「たわらノーロード先進国株式」を扱っているのは、

- 楽天証券 ← おすすめです

- イオン銀行

- みずほ銀行

です。

中でも、楽天証券のiDeCoは

- 口座管理手数料が0円

- 低コストな投資信託が充実している

という2つのメリットがあり、個人投資家に人気です。

楽天証券は「たわらノーロードシリーズ」を積極的にiDeCoに採用しています。国内株式や債券ファンドでも「たわらノーロード」シリーズが選べます。

楽天証券のiDeCoでおすすめの投資信託はこちらの記事で解説しています。

▼iDeCoの金融機関の比較はこちらの記事で詳しく行っています▼

あわせて読みたい:

個人型確定拠出年金(iDeCo)はどこがお得なのか比較してみた

楽ラップで購入する

「たわらノーロード先進国株式」には「為替ヘッジあり・なし」の他に「たわらノーロード先進国株式<ラップ向け>」という商品があります。

この商品は、楽天証券が展開しているロボアドバイザー「楽ラップ」の専用商品となっており、一般販売は行われていません。

また、楽ラップは自動的に分散投資を行うロボアドバイザーなので、たわらノーロード先進国株式<ラップ向け>だけを単体で買付することもできません。

しかし、たわらノーロード先進国株式<ラップ向け>は信託報酬が0.2255%(税込)と通常よりもコストが低く設定されています。

一般販売されている「たわらノーロード先進国株式」よりも0.2%ほど低コストです。

やや特別な扱いにはなるものの、楽ラップにも低コストな投資信託が豊富に揃っていますので、ロボアドバイザーでおまかせ運用をしたい方は候補に入れても良いと思います。

楽ラップの記事はこちらです。私の運用実績も公開しています。

あわせて読みたい:

楽ラップはなぜ30代・40代に人気?楽天証券ロボアドバイザーの運用実績を公開中

次の記事は「SBIのつみたてNISA対応ファンド「雪だるま」の信託報酬が低すぎる」です。

外国株式インデックスファンドの中では最安の信託報酬を誇る、つみたてNISA対応商品の「雪だるまシリーズ」について解説します。

あわせて読みたい:

SBIのつみたてNISA対応ファンド「雪だるま」の信託報酬が低すぎる

▼楽天証券で買えるつみたてNISAのおすすめ商品

あわせて読みたい:

楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント