iFreeを評価、低コスト投資信託の実質コストは?iDeCoで買う方法

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

iFree(アイフリー)は、資産運用会社「大和アセットマネジメント」がリリースしている、低コストなインデックスファンドです。

昨今、投資信託の信託報酬引き下げ競争が激化していますが、iFreeは業界に価格破壊を起こした存在でもあります。

他社との競争の中で、リリース後も段階的に信託報酬を引き下げており、今なおトップクラスの低コストを維持する投資信託となっています。

今回は、iFreeシリーズを実質コストを含めて評価すると共に、iDeCoやつみたてNISAで買う方法を解説します。

また、人気の低コストインデックスファンド「eMAXIS Slim」などとの比較も行います。

iFreeは全商品「購入時手数料0円」のノーロードファンドです。はじめて資産運用をする方にもおすすめのシリーズです。

目次

つみたてNISAで買えるファンド

iFreeシリーズには数多くの商品があります。

まずはこの中でも、「つみたてNISA」対象商品になっているものを評価していきます。

※信託報酬や実質コストは10%税込です。

iFree 8資産バランス

- 信託報酬:0.242%

- 実質コスト:0.343%

※実質コストは「第2期」の運用報告書より算出

投信ブロガーの中でも根強い人気を誇る「8資産バランスファンド」が、iFreeシリーズで購入できます。この商品はつみたてNISA対象です。

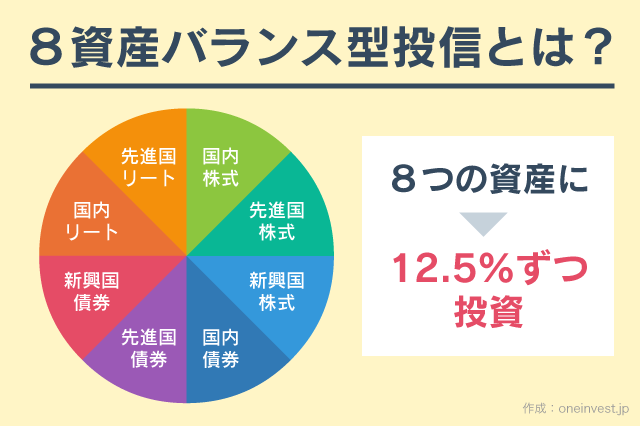

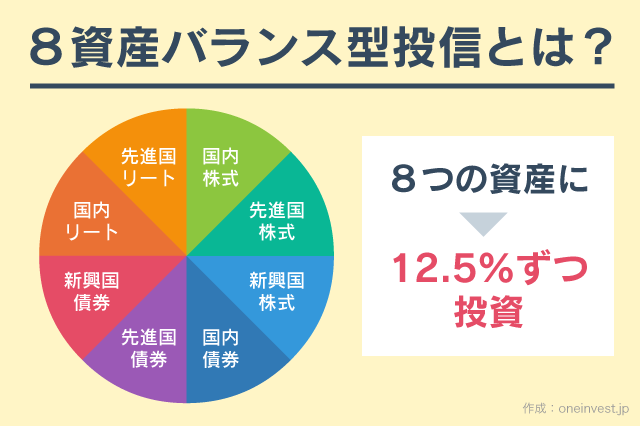

8資産バランスファンドとは、

- 国内株式

- 国内債券

- 先進国株式

- 先進国債券

- 新興国株式

- 新興国債券

- 国内リート

- 海外リート

の8つの資産に対して均等に分散投資する投資信託です。それぞれ12.5%ずつの投資比率になります。

各資産が運用中に値上がり・値下がりし、投資比率が崩れてきた場合も「定期的なリバランス」によって、12.5%の均等配分になるように調整してくれます。

信託報酬は8資産バランス型ファンドの中でもトップ級の低さです。

しかし、同じく低コストインデックスファンドとして人気の「eMAXIS Slim バランス(8資産均等型)」と比較するとやや劣ります。

eMAXIS Slim バランス(8資産均等型)の信託報酬は年率0.154%(税込)です。

iFree 8資産バランスの実質コストは、年率0.343%(税込)です。

信託報酬に対する増加分の大半が「保管費用」によるものです。海外の銀行に預ける保管費用や、送金コストなどが「保管費用」に含まれます。

第2期は消費税率が8%でしたので、次回以降の実質コストは増税分も含めもう少し上がる可能性があります。

iDeCo(個人型確定拠出年金)でiFree 8資産バランスを購入したい場合、以下の証券会社で取扱があります。

ちなみに、マネックス証券のiDeCoでは、eMAXIS Slim バランス(8資産均等型)が選べます。

iFree 8資産バランスは、幅広い資産に分散投資できるのがメリットですが、逆に言うと「平均的なリターンになりやすい」です。

自分自身で運用せず、一度買って放置しておきたいという方向けの商品です。

バランス型ファンドのメリット・デメリットは下記の記事でも解説しています。あわせてご覧ください。

あわせて読みたい:

バランス型ファンドとは?利回りとリスクを考察、つみたてNISAのおすすめ投資信託

iFree TOPIXインデックス

iFreeは国内株式に投資するファンドを3本リリースしています。

- iFree TOPIXインデックス

- TOPIX(東証株価指数)に連動。信託報酬:0.154%、実質コスト:0.191%

- iFree 日経225インデックス

- 日経平均株価に連動。信託報酬:0.154%、実質コスト:0.192%

- iFree JPX日経400インデックス

- JPX日経400に連動。信託報酬:0.2145%、実質コスト:0.228%

※実質コストは「第2期」の運用報告書より算出

※期中に信託報酬の引き下げがあったため、次期の実質コストはもう少し下がると思います

マネックス証券 iDeCo

iFree JPX日経400インデックスの取扱があります。

今のところ、iDeCoでiFree TOPIXインデックスや日経225インデックスを扱っている金融機関は見当たりません。

国内株式の指数で最も有名なのは「日経平均株価」ですが、インデックス運用では一般的に「TOPIX連動型」を選ぶのが普通です。

なぜなら、日経平均株価は大企業を中心とした225銘柄で構成される指数だからです。逆にTOPIXは東証一部の全銘柄が計算対象になります。

最近注目されているのが、iFree JPX日経400インデックスのような、スマートベータ指数に連動するファンドです。

スマートベータとは、一定の条件の下で選んだ銘柄群で構成する指数です。JPX日経400は、収益性を測る指標「ROE」などが高い銘柄を中心に構成しています。

スマートベータは、理論上はTOPIXを上回ると言われています。

信託報酬や実質コストで見てもほとんど差がないので、スマートベータにチャレンジしてみたい方は、iFree JPX日経400インデックスを選んでも良いでしょう。

ちなみに、私自身はインデックス運用ではいつも「TOPIX連動型」を選択しています。

スマートベータはこちらの記事で詳しく説明していますので、興味のある方はご覧ください。

あわせて読みたい:

スマートベータとは?インデックス運用との違いと代表的なETF・投資信託

iFree 外国株式インデックス

- 信託報酬:0.209%

- 実質コスト:0.272%

※実質コストは「第2期」の運用報告書より算出

※為替ヘッジなしの場合

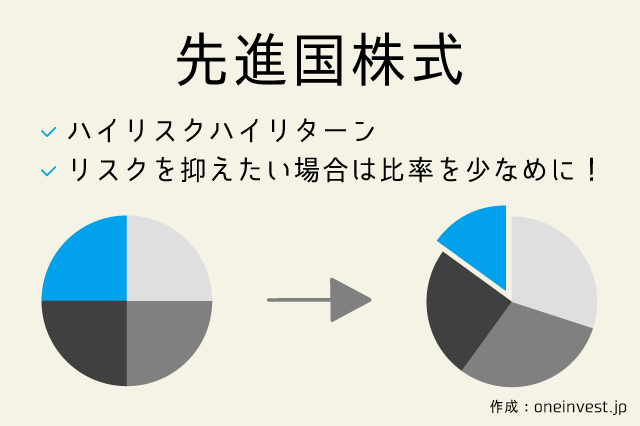

iFree 外国株式インデックスは、先進国株式を投資対象にしています。

対象となる22カ国に分散投資をすることで、1つの投資信託で世界分散投資ができるのがメリットです。これにより、世界経済の成長や、世界企業が生み出した利益がリターンに反映されます。

競合となるeMAXIS Slim 先進国株式インデックスは、信託報酬が年率0.10989%(税込)という驚異的な低さです。

iFreeもかなり頑張っているのですが、eMAXIS Slimだと約半分のコストで運用できます。

探してみましたが、残念ながら「iFree 外国株式インデックス」をiDeCoで取り扱っている金融機関はありませんでした。

しかし、上記で比較したeMAXIS Slim 先進国株式インデックスは、マネックス証券のiDeCoで取扱があります。

iDeCoにおいては、マネックスはかなり頑張っています。

マネックス証券のiDeCoでおすすめの投資信託は下記の記事で扱っています。あわせてご覧ください

→2018年最新版!マネックス証券のiDeCoで選ぶおすすめの投資信託を解説

外国株式インデックスファンドには「為替ヘッジあり・なし」の2種類がありますが、一般的には「為替ヘッジなし」を選択します。

iFree S&P500インデックス

- 信託報酬:0.2475%

- 実質コスト:0.380%

※運用報告書がまだ出ていないので実質コストは計算中

※実質コストは「第1期」の運用報告書より算出

米国株式市場の代表指数である「S&P 500」に連動する投資信託です。

この指数は、アメリカのS&P社が選定した500銘柄で構成しており、日本でいう「TOPIX」と同じような存在です。

一般的にはNYダウの方が知名度が高いですが、米国の資産運用会社のほとんどが、ベンチマークにS&P500を用いています。

やや特殊なファンドですので、「米国株式に投資したい」という意思がある人向けです。資産運用の初心者にとっては、前述の「iFree 外国株式インデックス」の方がおすすめです。

ライバルとなるのは、eMAXIS Slim 米国株式(S&P500)です。

eMAXIS Slim 米国株式(S&P500)の信託報酬は0.968%(税込)と、iFreeを大きく引き離しています。

iFree S&P500インデックスは、iDeCoでは取扱の金融機関がありません。

一方、さらに低コストな「eMAXIS Slim 米国株式(S&P500)」は、SBI証券のiDeCo(セレクトプラン)で取り扱いがあります。

SBI証券のiDeCoは競争力の高い投資信託が豊富で、かつ口座管理手数料も0円なので人気です。

iFree 新興国株式インデックス

- 信託報酬:0.374%

- 実質コスト:0.687%

※実質コストは「第3期」の運用報告書より算出

実は、この投資信託は「問題のある商品」として投信ブロガーから批判を浴びているファンドです。

iFree 新興国株式インデックスは当時「業界最安水準の低コストな新興国株式ファンド」として登場しました。

しかし、上記に示したとおり、信託報酬と実質コストの乖離があまりに大きいため、一部の個人投資家や投信ブロガーがこの点を問題視しました。

実質コストの明細を見てみると、保管費用の割合が大きいです。

ちなみに、eMAXIS Slim 新興国株式インデックスは、信託報酬が0.2079%(税込)で、実質コストは0.379%(税込)でした。 ※実質コストは第2期の運用報告書より算出

以上が、「つみたてNISA」対象のiFreeシリーズの投資信託です。

つみたてNISAのおすすめ商品は下記の記事でも解説していますので、こちらの記事もご覧ください。

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

つみたてNISA対象外のiFree

続いて、つみたてNISAでは買えないiFreeのファンドをまとめます。一部の商品は、SBI証券やマネックス証券のiDeCoで取扱があります。

iFree 日本債券インデックス

- 信託報酬:0.242%以内

- 実質コスト:0.156%

※実質コストは「第3期」の運用報告書より算出

信託報酬の条件に、「新発10年国債の利回り」が

- 1%未満の場合:0.132%

- 1%以上の場合:0.26136%

あります。

つまり、現時点では年率0.132%の信託報酬が適用されています。

債券は株式に比べて安定性が高い「ローリスク・ローリターン」な資産だと言われています。

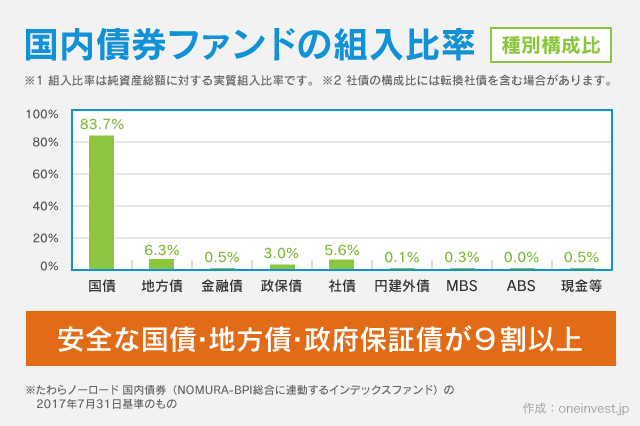

実際、国内債券インデックスファンドは、資産の9割以上を国債・地方債・政府保証債で運用するので、元本割れの心配はほぼありません。

しかし、債券はインフレに弱いという問題があります。

今後、インフレが起こり国債金利が上昇した場合、一時的に債券ファンドの基準価格も下落します。

大抵の場合、これは再度の値上がり・分配金等によってカバーできます。(iFreeは分配金再投資なので、その分基準価格が下がりにくい)

とはいえ、ローリスク・ローリターンだからといって債券投資比率を高めすぎるのは良いとは言えません。

iFree 日本債券インデックスはiDeCo(個人型確定拠出年金)では購入できません。

しかし、iDeCoではSBI証券・マネックス証券が取り扱う「三菱UFJ 国内債券インデックスファンド(確定拠出年金)」という最強の商品があります。

一般販売されている投資信託では、eMAXIS Slim 国内債券インデックスも良い投資信託です。

iFree、三菱UFJ、eMAXIS Slim、いずれもコスト差はほとんどありません。

iFree 外国債券インデックス

▼iFree 外国債券インデックス

- 信託報酬:0.198%

- 実質コスト:0.228%

※実質コストは「第3期」の運用報告書より算出

▼iFree 新興国債券インデックス

- 信託報酬:0.242%

- 実質コスト:0.393%

※実質コストは「第3期」の運用報告書より算出

債券は安定した収益が得られるため、一般的にローリスク・ローリターンだと言われています。

しかし、外国債券(先進国債券)や新興国債券のような海外資産への投資自体がリスクのあるものなので、外国債券投資はミドルリスク・ミドルリターンだと考えておく方が良いと思います。

昨今の債券利回りの低下によって、「リスクに対するリターンが小さい」との声もあり、個人的にはそこまで積極的に選ぶ必要性を感じていません。

iFree 外国債券インデックス・iFree 新興国債券インデックスは一般販売している商品です。

しかし、節税効果の大きいiDeCoで買う場合は、利用する金融機関がiDeCoのラインナップに、この商品を採用している必要があります。

残念ながら「iFree 外国債券インデックス」をiDeCoで扱っている金融機関はありません。

しかし、「iFree 新興国債券インデックス」に関しては、マネックス証券のiDeCoが扱っています。

▼マネックス証券のiDeCo おすすめ商品はこちら

あわせて読みたい:

2018年最新版!マネックス証券のiDeCoで選ぶおすすめの投資信託

iFree NYダウ・インデックス

- 信託報酬:0.2475%

- 実質コスト:0.288%

※実質コストは「第2期」の運用報告書より算出

アメリカを代表する30銘柄で構成される指数「NYダウ」に連動する投資信託です。

iFree NYダウ・インデックスの組入銘柄数も当然、NYダウに採用されている30銘柄のみとなります。

こちらも最終的には好みの問題ですが、前述のとおり一般的にはNYダウよりも「S&P500」を米国株式の指数として用いる場合が多いです。

よって、人気度でいうとそこまで高いとは言えないファンドです。

iFree NYダウ・インデックスは、SBI証券のiDeCoが取り扱っています。

▼SBI証券のiDeCo おすすめ商品はこちら

あわせて読みたい:

SBI証券のiDeCoで選びたいおすすめ投資信託5選 2022年版

iFree J-REITインデックス

▼iFree J-REITインデックス

- 信託報酬:0.319%

- 実質コスト:0.322%

※実質コストは「第2期」の運用報告書より算出

▼iFree 外国REITインデックス

- 信託報酬:0.341%

- 実質コスト:0.519%

※実質コストは「第3期」の運用報告書より算出

REIT(リート)は「不動産投資信託」のことです。

代表的な物件で言うと、「六本木ヒルズ」のような大型の不動産に分散投資をし、その賃料収入をベースに収益をあげます。

iFreeは分配金再投資の投資信託ですので、投資家に分配金が支払われることはありません。

分配金が自動的に再投資されることで、税金の支払いを抑えたまま、基準価格の値上がりを加速させることができます。分配金が支払わないからといって損することはないのでご安心ください。

不動産は安定した賃料収入によって利益がもたらされているため、ミドルリスク・ミドルリターンな位置づけです。

しかし、リーマンショックから学んだように、不動産は絶対ではなく時にバブルを引き起こしたり、経済に大きなダメージを与える引き金になりうることも頭にいれておきましょう。

REIT(リート)に関する情報は「Jリートの王様」というカテゴリで解説しています。

あわせて読みたい:

Jリートが保有する不動産を種類別に比較!その特徴を学ぶ

以上が大和アセットマネジメントのiFreeシリーズの主要商品です。いずれも低コストで優れた投資信託だと思います。

基本的に、ネット証券を中心として幅広い金融機関で取扱があります。しかし、iDeCoの場合はiFreeを扱っている金融機関が限定されるので注意してください。

一部の証券会社では、投資信託を保有するだけで毎月継続的にポイントがもらえます。

受け取ったポイントは、実質的な運用コストの低減につながります。

同じ投資信託の商品を買うなら、ポイント還元が受けられる証券会社での購入がお得です。

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント