ひふみ投信とセゾン投信の比較、どちらを選ぶべきか投資家の視点で熟考してみた

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

個人投資家の間で評価が高まっているのが「直販投信(独立系の資産運用会社)」と呼ばれる投資信託です。

その中でも特に人気が高いのが、資産運用会社「レオス・キャピタルワークス」が展開する「ひふみ投信」と、資産運用会社「セゾン投信」が手がける「セゾン資産形成の達人ファンド」です。

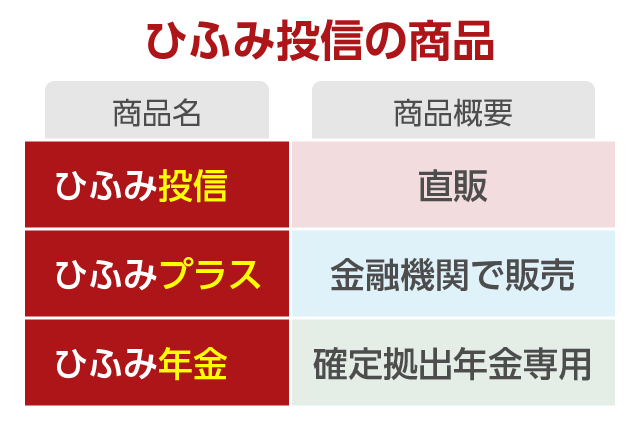

レオス・キャピタルワークスは、「ひふみ投信(直販)」「ひふみプラス(販売会社経由)」「ひふみ年金(確定拠出年金専用)」の3つのファンドを展開しています。(新しく「ひふみワールド」という商品も追加されました)

しかし、いずれもベースとなっているのは「ひふみ投信」1本なので、どれを購入しても基本的には同じです。

一方で、セゾン投信は「セゾン・バンガード・グローバルバランスファンド」と「セゾン資産形成の達人ファンド」という2本立てで投資信託を展開しています。

このうち、ひふみ投信と競合するのが「セゾン資産形成の達人ファンド」であり、リターン追求型の投資信託となっています。

今回は人気の直販投信「ひふみ投信」と「セゾン資産形成の達人ファンド」について、どちらを選ぶべきなのか、個人投資家の視点で考えてみたいと思います。

目次

利回りの高いひふみ投信

いま、最も勢いのある投資信託は、間違いなく「ひふみ投信」です。

なぜなら、数年間の年率リターン(利回り)において驚異的な数値を記録しており、「ひふみ投信に数年預けていたら資産が3倍になった」という個人投資家もいるほどです。(テレビ番組「カンブリア宮殿」にて、ひふみに投資しているおばちゃんの発言)

記事執筆時点(2018年2月1日)での年率リターンは以下の通りです。

| 年率リターン | ひふみ投信 | セゾン投信 |

|---|---|---|

| 1年 | 44.82% | 22.51% |

| 3年 | 22.60% | 9.55% |

| 5年 | 28.68% | 20.23% |

ひふみ投信はまだ、設定から10年が経過していないため、10年間の年率リターンでは比較ができませんでした。(ちなみに、セゾン投信の10年間のリターンは年率8.56%でした)(訂正内容は後ほど説明)

ひふみ投信に5年前に投資していた場合、毎年30%弱の利回りで運用できていたことになり、資産が3倍になったという投資家が出てくるのも決して嘘ではないことがわかります。

セゾン投信の10年間の利回りは年率8.56%となっています。

こも結果は、一般的な定期預金や不動産投資など、他の投資商品と比較しても優れています。

しかし、アメリカのS&P500(日本でいう日経平均やTOPIXのようなもの)に投資を行うETF「バンガード・S&P 500 ETF」の10年リターンと比較すると、リターンの良し悪しをより明確に判断できます。

「バンガード・S&P 500 ETF」の10年間の年率リターンは「外貨ベースで8.46%」「円貨ベースで8.55%」です。

セゾン資産形成の達人ファンドは、この数値を若干上回っており、かつ世界分散投資というリスク分散を実現していることを考えると、アクティブファンドとして優秀であると考えることができます。

インデックス運用(指数連動型)以下のリターンしか出せていないアクティブ運用が多い中で、それを上回る結果を残せている「セゾン資産形成の達人ファンド」は、とても頑張っていると思います。

追記:

ヤフーファイナンスのチャートで10年間のS&P500とセゾン資産形成の達人ファンドのリターンを比較してみたところ、セゾン投信がS&P500を大きく上回っていることがわかりました。

データの信憑性を確かめるために、記事執筆時点(2018年2月1日)で10年間の年率リターンを自分で計算したところ、年率10.07%という結果になりました。

セゾン資産形成の達人ファンドが10年間の年率リターン(利回り)において、S&P500を上回っていることについては、前述の説明に間違いがありませんが、その差は年1.5%程度と比較的大きな結果となっています。

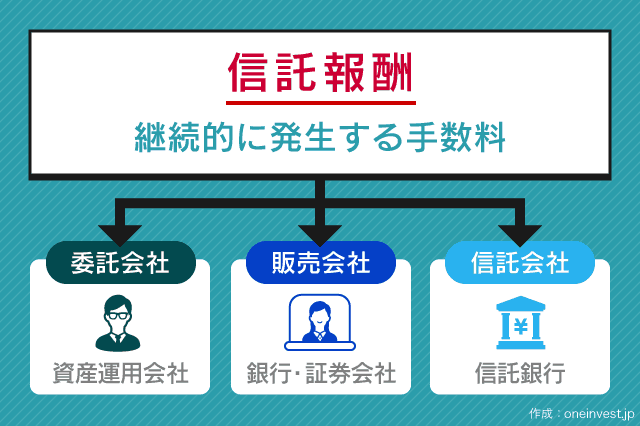

コストと純資産の比較

投資信託を選ぶ上で、最も重要なのは「コスト(特に信託報酬)」の存在です。

信託報酬は投資額に対して「年率」で発生する手数料で、資産運用会社や販売会社の利益になるものです。

手数料が年率1%と言われると小さいように思うかもしれませんが、運用資産が1億円だった場合は毎年100万円のコストに相当します。

運用資産が10億円なら、毎年1,000万円の負担となります。このように「絶対額」で考えると、信託報酬が1%違うことが将来の運用結果に大きな影響を及ぼすとわかります。

ひふみ投信とセゾン投信(セゾン資産形成の達人ファンド)のコストを比較します。

| 項目 | ひふみ投信 | セゾン投信 |

|---|---|---|

| 購入時手数料 | 0円 | 0円 |

| 信託報酬 | 年率1.078% | 年率1.35%程度 |

| 信託財産留保額 | なし | 0.1% |

※信託報酬は税込

※ひふみ投信は保有期間に応じて段階的に信託報酬の引き下げあり

※証券会社や銀行で販売されている「ひふみプラス」は購入時手数料が有料の場合あり(金融機関によって異なる)

購入時手数料はどちらも0円の「ノーロードファンド」です。

信託報酬は、ひふみ投信が1.078%(税込)、セゾン資産形成の達人ファンドが1.35%程度(税込)となっています。

セゾン投信の信託報酬が「程度」となっているのは、セゾン投信は株式や債券に直接投資をする投資信託ではなく、「複数の投資信託に投資する投資信託(いわゆるファンド・オブ・ファンズ)」だからです。

わかりやすく説明すると、セゾン投信の投資対象は「別の投資信託」であり、セゾン投信へ支払う信託報酬と、投資先のファンドに支払う信託報酬が2重でかかることになります。

投資対象となる複数のファンドはそれぞれ信託報酬が異なるため、投資比率が変化するとトータルの信託報酬も微妙に変わってきます。

これが、セゾン投信の信託報酬(トータルコスト)が「1.35%程度」のように記載される理由です。

ちなみに、先ほどの「年率リターン」の数値は、信託報酬控除後の結果です。コストの差が運用リターンに少なからず影響を与えているのです。

また、セゾン投信は実質的な解約手数料である「信託財産留保額」を徴収しています。これは、運用期間中は気にする必要がありませんが、将来ファンドを解約した時に一度だけ発生する手数料です。

純資産は、その投資信託が顧客からどれだけのお金を集めたかということです。(評価益も考慮されています)

つまり、純資産が大きいほど、投資家からの支持率が高いと判断できます。(最も、証券マンの営業力が強すぎて、なぜこのファンドが?と思える商品が膨大な純資産を獲得していることもあります)

また、純資産が大きくなるほど値動きが安定するとも言われています。

純資産で比較してみると、記事更新時点(2019年11月18日)でひふみ投信が1,340億円、セゾン資産形成の達人ファンドが855億円となっており、ひふみ投信の方が多いです。

これは、セゾン投信が販売先をかなり絞っていることが影響しています。また、ひふみ投信は販売会社経由の「ひふみプラス」や確定拠出年金専用の「ひふみ年金」も含めると7,534億円という巨大な規模に成長しています。

両者とも分配金は出さない

ひふみ投信もセゾン投信も、基本的に分配金は出さない方針です。実際、両者ともに過去に一度も分配金を出していません。

投資信託の中には、「毎月分配型」などもありますが、分配金には税金がかかります。

一方で、分配金を出さない投資信託(つまり分配金が自動的に再投資に回される)は、将来、投資信託を解約するまで税金が発生することがなく、これは複利効果を最大に利用できるメリットがあります。

もし、ひふみ投信やセゾン投信から分配金を受け取りたいと思ったら、自分自身で、保有する投資信託を必要なだけ解約することで、現金化できます。

また、「投資信託の「ひふみプラス」を毎月分配型ファンドにする方法とそのデメリット」という記事で書いたように、SBI証券・楽天証券の「投資信託定期売却サービス」を活用することで、保有中の投信を毎月自動的に解約できます。

投資信託定期売却サービスを使うと、分配金を出さない投資信託でも、実質的な「毎月分配型」にすることが可能です。

つみたてNISAとイデコで運用する

これから資産運用を始める方には特に、「つみたてNISA」と「iDeCo(個人型確定拠出年金)」の利用をおすすめします。

つみたてNISAは最大20年間、投資利益が非課税となる制度で、毎年40万円(月換算で3.3万円)の投資枠が使えます。

60歳になるまで引き出すことができない「イデコ」は将来の年金づくりとして生まれた制度で、こちらも同じく投資利益が非課税となります。

イデコは職業によって年間の投資枠が異なりますが、一般のサラリーマンの場合、年間276,000円(月換算で2.3万円)の投資枠となります。

両者を合わせると、月換算で5万円程度の非課税投資枠を確保できるため、一般の方が資産運用に資金を回す金額としては十分です。

多くの人は、イデコとつみたてNISAを使うことで、投資利益の大半を非課税にできると思います。

制度の詳細については、「つみたてNISAとiDeCoはどっちを選べばよい?違いとメリット・デメリット」をご覧ください。

つみたてNISAとイデコの違いについてわかりやすく解説しています。

ひふみ投信もセゾン投信も「つみたてNISA」の対象商品です。

販売会社でつみたてNISAの口座開設を行い、「つみたてNISA口座」で投資信託を購入することで、運用期間中の投資利益が非課税となります。(最長20年)

一方で、イデコは金融機関のラインナップによって購入可否が決まるため、申し込みをした金融機関が「ひふみ投信」や「セゾン投信」を取り扱っていなければ購入できません。

現在、イデコでこれらの投資信託を扱う金融機関は以下の通りです。

▶iDeCoでひふみ投信(ひふみ年金)が買える金融機関

SBI証券、マネックス証券、松井証券など(最新の情報はこちらに記載)

※iDeCoでは、ひふみ投信は「ひふみ年金」という名前で販売されていますが、中身は同じです

▶iDeCoでセゾン投信が買える金融機関

- 楽天証券、SBI証券(セレクトプラン)

イデコを活用して「ひふみ投信(ひふみ年金)」に投資をしたい場合は、SBI証券やマネックス証券を選ぶのがおすすめです。

SBI証券もマネックス証券も、イデコの投信ラインナップがとても優れています。また口座管理手数料(運営管理手数料)を完全無料にしている人気の金融機関です。

SBI証券のイデコについては「2022年版 SBI証券のiDeCo セレクトプランとオリジナルプランの違いとおすすめ投資信託」を、マネックス証券のイデコについては「2022年版!マネックス証券のiDeCoで選ぶおすすめの投資信託を解説」をご覧ください。それぞれおすすめの投資信託を詳しく解説しています。

また、セゾン投信をイデコで購入したい場合、今のところ「楽天証券」または「SBI証券(セレクトプラン)」のみとなっています。

楽天証券のiDeCoでおすすめの投資信託はこちらの記事で取り上げています。

一般販売で買いやすいひふみプラス

もちろん、つみたてNISAやイデコではなく一般販売でも投資信託の購入は可能です。

一般販売の場合、投資利益に対して約20%の税金が発生しますが、金額に制限がなく好きなだけ買えるのがメリットです。

セゾン投信は直接販売に限定しているため、セゾン投信の公式サイトでのみ購入できます。

つみたてNISA口座で購入したい場合も、直販のみの取り扱いとなります。

イデコでセゾン投信を購入する場合は、(セゾン投信はイデコの金融機関ではないため)、楽天証券に申し込みをすることでセゾン投信を買えるようになります。

販売会社がかなり制限されているのが、セゾン投信の特徴です。

一方、ひふみ投信は多くの銀行や証券会社で販売されているため、買いやすいのがメリットです。

中身は基本的に同じですが、販売先によって名前が微妙に異なります。

まず、ひふみ投信の公式サイトで購入するのが「ひふみ投信」、証券会社や銀行などを通じて販売されるのが「ひふみプラス」という名前です。

そして、イデコの運用商品として、SBI証券やマネックス証券などの一部の金融機関で取り扱っているのが「ひふみ年金」となります。

ひふみシリーズの違いについては、「ひふみプラスの評判は?3年間の年率リターン圧倒的No.1の投資信託」で詳しく解説していますので、あわせてご覧ください。

ひふみ投信とセゾン投信のリスク

投資信託を選ぶ上で多くの投資家が気にするのは「リターンが大きいかどうか」だと思います。

そして、信託報酬などのコストが低いほど、より大きなリターンを生み出すことに繋がることも、これまで説明してきました。

しかし、良い投信を選ぶ上でのもう一つの視点として「防御力に相当するリスクの問題」があります。

攻撃力(リターン)だけでなく、安定した資産運用を行うための防御力を考慮して投資信託を選ぶことも重要です。

投資の世界では、リスクについては「シャープレシオ」という指数で評価することが多いです。

シャープレシオは「リスク1単位あたりのリターン」のことを指しており、より小さなリスクでより大きなリターンを生み出している場合、シャープレシオは高くなります。

つまり、シャープレシオが高いほど、防御力を高めつつも大きなリターンが出せていることの証です。

また、投資の世界では「リスク」を「標準偏差」で測っており、値動きの変動が小さいほど標準偏差は小さくなります。

これもわかりやすく説明すると、きれいな右肩上がりになっていれば、標準偏差(リスク)は小さくなり、価格変動が激しくジェットコースターのような値動きをしながらも上がっていく場合、標準偏差(リスク)は大きくなります。

結果的に、同じ「利回り10%」の投資案件でも、価格変動が小さい方がシャープレシオが高くなり、良い投資信託であると評価できるのです。

「ひふみ投信」、「セゾン投信(セゾン資産形成の達人ファンド)」、そして「バンガード・S&P 500 ETF」のシャープレシオを比較してみました。

「バンガード・S&P 500 ETF」は、アメリカの代表的な指数です。アメリカの経済成長の恩恵をそのまま受けていた場合の投資リターンだと考えてください。

| シャープレシオ | ひふみ投信 | セゾン投信 | S&P |

|---|---|---|---|

| 1年 | 7.62 | 4.62 | – |

| 3年 | 1.71 | 0.61 | 1.08 |

| 5年 | 1.97 | 1.32 | 1.57 |

| 10年 | – | 0.46 | 0.59 |

※ひふみ投信はまだ、設定から10年が経過していないため、10年間の比較はしていません

※シャープレシオが高いほど高評価

※2018年2月1日時点のデータ

やはり、リターンが極めて大きいため、シャープレシオで比較しても、すべての期間でひふみ投信が最も良い結果になっています。

今後、ひふみ投信のリターンが悪化した場合、シャープレシオが急激に下がる可能性もありますが、少なくともここ数年は、ひふみ投信の方がリスク考慮後のリターンにおいてもリードしています。

一方、10年間のシャープレシオで、セゾン投信とS&P500を比較するとどうでしょうか。

先ほどのリターン比較では、セゾン投信がリードしていましたが、シャープレシオではS&P500に劣っています。

つまり、より小さな値動きで(より心理的に安心した状態で)それなりのリターンを得られるのは、S&P500(指数連動型のインデックスファンド)という結果になっています。

長期的にはインデックスファンドの方が、多くのアクティブファンドのリターンを上回ると言われており、当サイトでも投資信託選びではインデックスファンドをおすすめしていることが多いです。

シャープレシオで考えてみると、プロが全力を持って相場に挑んでも、インデックスファンドのリターンを上回ることがいかに難しいかを物語る結果になっています。

世界分散投資を行うセゾン投信

続いて、投資対象で比較を行います。

シャープレシオ(値動きの大きさをリスクの大きさとして考える仕組み)における比較は前述の通りです。

しかし、投資の世界では「卵を一つのカゴに盛るな」という言葉があるように、分散投資によってリスクが低減できる効果があることも事実です。

投資信託は、ひふみ投信もセゾン投信も数多くの銘柄に分散投資をしています。よって、仮に投資先の1銘柄が破綻しても、基準価格に大きな影響を与える心配はありません。

しかし、国別の分散が行われているかどうか?という点では、セゾン投信の「セゾン資産形成の達人ファンド」に軍配が上がります。

セゾン資産形成の達人ファンドは、約8割を海外株式に投資します。(状況によって債券に投資する場合もあります)

日本への投資は約10%程度で、約40%がアメリカ、約30%が欧州、そして約15%が新興国といった比率です。

これだけ世界分散が行われていることは、セゾン投信の強みでもあります。先ほど比較対象にしたS&P500も、いわば米国株式に100%依存している結果なので、アメリカに何かが起こったときのリターンは散々なものになるでしょう。

一般的に、分散投資を行うほどリスクは低減されるものの、平均に近づくため、突出したリターンを出しにくいと言われています。

セゾン投信については、これだけ国別分散をしていれば、地政学リスクに対する依存は小さいものの、ひふみ投信のように突出したリターンを出すのは構造的に難しいのかなと感じます。

一方で、ひふみ投信は主に国内株式を投資対象としたファンドで、国内依存が大きいです。

最近は海外株式への投資も行っており、マイクロソフトやアマゾンなどに投資をしていますが、やはり全体の比率で見ると国内投資比率が大半を占めている状況です。

国内株式市場が順調なときは良いですが、日本の株式市場が大きく下げる局面では、ひふみ投信も散々な結果になることが予測されます。

日本郵政の存在

気にするほどのリスクではありませんが、信頼感として資産運用会社についても触れておきたいと思います。

セゾン資産形成の達人ファンドを運用する、資産運用会社の「セゾン投信」は、セゾンカードなどで知られる信販会社「クレディセゾン」のグループ会社です。

しかし、2014年に日本郵政との業務提携を実現し、現在は「クレディセゾンが60%出資、日本郵政が40%出資」の資産運用会社となっています。

日本郵政と言えば、ゆうちょ銀行やかんぽ生命を傘下におさめる大企業であり、その信用度は国内屈指です。

一方、ひふみ投信を運用する、資産運用会社の「レオス・キャピタルワークス」は、「ISホールディングス」のグループ企業です。

FXをやったことがある方なら知っていると思いますが、ISホールディングスは、「外為オンライン」「SBIネオトレード証券」「ひまわり証券」などを傘下に収める金融グループです。

実績のある会社ではあるものの、未上場の会社であることから、信用度は大企業に及ばないでしょう。

ただ、レオス・キャピタルワークスの社長を務める「藤野英人」氏は、投資業界でも高い知名度を誇る人物です。

また、良い投資とはどういうものか?についてテレビや雑誌等でも積極的に発言しています。投資の世界をより良いものにしようという活動姿勢が、個人投資家の支持にもつながっています。

藤野英人氏については以前、「ひふみ投信の藤野英人氏が書いた本を読んでわかったファンドマネージャーの投資手法」という記事を書いていますので、あわせてご覧ください。

どちらを選ぶべきか?管理人の意見

ひふみ投信とセゾン投信を詳しく比較してきましたが、やはりトータルで見て現在は「ひふみ投信」がおすすめかなと思います。

セゾン投信も良い投資信託だと思いますが、ひふみ投信はそれをさらに上回る良さを投資家に提供できているということです。

ただ、現在ひふみシリーズ全体の純資産が7,000億円程度まで膨れ上がっており、これからも現在と同じようなリターンを継続するのは難しいのではないかと私は考えています。

資産規模が巨額になると、必然的に(成長率が小型銘柄に対して劣る)大型株に投資をせざるを得ないからです。

こうした現状を踏まえ、ひふみ投信の10年間の年率リターンがどのようになっていくのかはとても興味深いです。

少なくとも5年平均では年率30%近いリターンを継続しており、ひふみ投信は「インデックスファンドのリターンを長期的に上回る数少ないアクティブファンド」になる可能性が高いと思っています。

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント