ろうきんのイデコを評価、低コストな商品が多く自営業にもおすすめ

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

労働金庫(ろうきん)は以前から個人型確定拠出年金のiDeCo(イデコ)を取り扱っていました。

しかし、その商品ラインナップはお世辞にも良いとは言えないものでした。

しかしその後、イデコの商品内容がフルリニューアルされ、競争力のある内容に進化しています。

この記事では、新しくなった「ろうきんのiDeCo(個人型年金プラン)」を中立的に評価するとともに、ろうきんのイデコが持つデメリットについても述べたいと思います。

目次

ろうきんのiDeCoで選ぶべき商品

ろうきんのイデコの商品ラインナップは、各地域の労働金庫によって分かれています。

しかし、管理人が確認したところ、全国どの「ろうきん」でも、イデコの商品ラインナップは「地域ごとで分かれているものの、内容は同じ」でした。

今回は代表として「中央ろうきん」で取扱のあるイデコの商品を取り上げます。

しかし、前述のとおり、これらの商品は「近畿ろうきん」や「東海ろうきん」といったその他の労働金庫でも選択可能です。

ろうきんのイデコについて、率直な感想は「意外と良い」です。

他社と比較して最安とは言えませんが、低コストなインデックスファンドを揃えています。

また、選べる運用商品の数を厳選しているので、資産運用がはじめての方でも迷うことなく商品を選択できると思います。

DCダイワ日本株式インデックス

信託報酬:0.275%(税込)

DCダイワ日本株式インデックスは、大和アセットマネジメントが運用する、日本株式を投資対象としたファンドです。

TOPIX連動型のインデックスファンドなので、日本経済の動きに伴って上昇する特徴を持っています。

TOPIX(東証株価指数)は、東証一部に上場するすべての銘柄の平均値です。(算出方法の詳細は割愛します)

東証一部上場企業の中には、トヨタ自動車やソニー、任天堂といった名だたる企業が存在します。

DCダイワ日本株式インデックスを購入することで、間接的にこれらの銘柄に投資できます。

東証一部の幅広い銘柄に分散投資できるため、組入銘柄数は1,400銘柄以上となります。

「信託報酬」とは、投資信託を保有する期間中、継続して発生する費用です。

信託報酬が小さいファンドを選ぶことで、必然的に私たち投資家のリターンは大きくなります。

DCダイワ日本株式インデックスの信託報酬は、年0.275%(税込)となっており、これは一般的なインデックスファンドと比較しても低めです。

野村DC外国株式インデックスファンド・MSCI-KOKUSAI

信託報酬:0.154%(税込)

「野村DC外国株式インデックスファンド・MSCI-KOKUSAI」は、野村アセットマネジメントが運用する投資信託です。

投資対象は、日本を除く先進国22カ国です。

日本国内にも投資をしたい場合は、前述の「DC大和日本株式インデックス」を組み合わせて、自分自身でポートフォリオ(資産構成)を作ります。

先進国株式は、一般的にハイリスク・ハイリターンと言われています。

しかし、将来的な経済の伸びを考えると、やはり日本国内だけではなく、世界への分散投資が必要不可欠だと考える投資家は多いです。

こうした理由もあり、先進国株式インデックスファンドは、4つの代表資産の中でも特に人気が高いです。

ハイリスク・ハイリターンな運用を避けたい場合は、先進国株式インデックスファンドの投資比率を下げ、債券ファンドなどの組入比率を高めることで、リスクを抑えた運用が実現できます。

野村DC外国株式インデックスファンドの信託報酬は、年0.154%(税込)です。

これは、先進国株式インデックスファンドの中ではかなり低めです。

ろうきんのイデコでは、こうした優良な投資信託が選べるという利点があります。

DCダイワ日本債券インデックス

信託報酬:0.275%(税込)

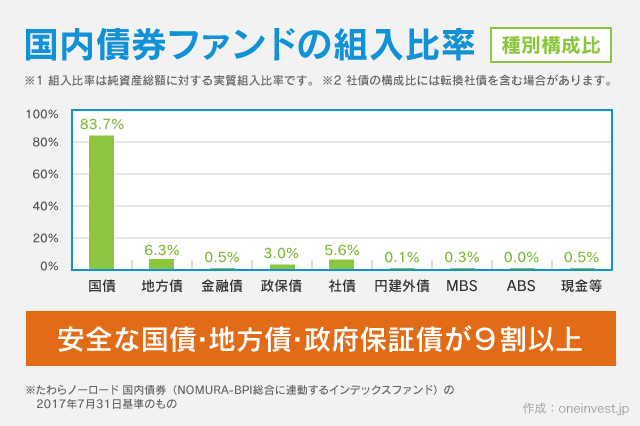

国内債券インデックスファンドは、そのほとんどを「日本国債」で運用します。

日本国債は政府が発行する債券なので、安全性については申し分ありません。

DCダイワ日本債券インデックスも例外ではなく、資産全体の9割以上を、国債、地方債、政府保証債で運用しています。

「ローリスク・ローリターンな投資信託」と言えば聞こえは良いですが、国内債券インデックスファンドには注意点もあります。

それは、昨今の低金利では利回りがほとんど期待できないということです。

また、債券は金利が上昇すると価格が下がる特性を持っています。

現在の低金利な環境から、将来的に金利が上昇する局面では、DCダイワ日本債券インデックスファンドは値下がりする可能性が高いのです。

こうした理由から、低金利だと判断できる状況では、あえて国内債券インデックスファンドを組み入れる理由はないと私は考えています。(あくまでも私の意見です)

また、DCダイワ日本債券インデックスファンドの信託報酬は0.275%(税込)です。

実は、この信託報酬は他社のイデコで選べる国内債券インデックスファンドと比較して、高めです。

比較的、良い投資信託を揃えている「ろうきんのイデコ」ですが、国内債券ファンドに関しては、おすすめできる内容ではありません。

例えば、ネット証券大手の「マネックス証券」のイデコでは、信託報酬0.132%(税込)の国内債券インデックスファンドが選べます。

商品名が異なっていても、インデックスファンドの投資リターンは基本的に同じです。(コスト差によってリターンに差が付きます)

つまり、マネックス証券のイデコなら、ろうきんと比べて半分以下のコストで運用できるということです。

マネックス証券のiDeCoでおすすめの投資信託は下記の記事で解説しています。あわせてご覧ください。

あわせて読みたい:

2018年最新版!マネックス証券のiDeCoで選ぶおすすめの投資信託を解説

DCダイワ外国債券インデックス

信託報酬:0.253%(税込)

DCダイワ外国債券インデックスは、先進国の債券に投資を行うファンドです。

債券は定期預金に似ており、あらかじめ満期が決まっています。

債券を保有している間は、定期的に利払い(金利の支払い)が得られるため、安定した収益が期待できます。

債券ファンドは、満期のある債券を延々と「購入・満期・売却」することで持続的に運用しているイメージです。(つまり、債券ファンドには満期はありません)

安定した値動き、安定した利益が期待できますが、金利が上がると既存の債券の魅力が薄くなることから、一時的に価格が下がります。

また、不景気になったり、金利の大幅な上昇によって投資先が破綻した場合も、値下がりの要因になります。

国内債券は格付けの高い「日本国債」が大半を占めているため、ローリスク・ローリターンな資産です。

一方、海外では投資先が破綻し、債券が紙くずになることも少なくないため、先進国債券インデックスファンドは「ミドルリスク・ミドルリターン」な位置づけです。

一般的に、国内株式・先進国株式・国内債券・先進国債券の4資産をバランス良く保有するのが望ましいと言われています。

しかし、先進国債券については、その取扱には慎重になるべきだと私は考えています。

元本確保型商品もあり

イデコで選べるのは、投資信託だけではありません。

「元本確保型商品」という、元本割れのない商品も選択可能です。

ろうきんのイデコでは、3種類の定期預金が選べます。

定期預金なら、資産運用が不安な方でも安心して、イデコの節税効果を享受できます。

もっとも、イデコは掛金拠出時に一定の費用が発生しますので、定期預金のみで運用した場合、節税効果を除いた投資損益はマイナスになる可能性が高いです。

とはいえ、「節税メリット-支払う費用+利息収入」をトータルで見た場合、元本確保型商品を選んでおけば、確実に得することができます。

▼ろうきんのイデコで選べる元本確保型商品

ろうきん確定拠出年金定期預金(1年・3年・5年)

一方で、定期預金のみでの運用には、インフレによるリスクがあります。インフレリスクについてはこちらの記事で触れていますので、あわせてご覧ください。

ろうきんのイデコ(個人型年金プラン)のデメリット

投資信託のラインナップには力を入れている「ろうきんのイデコ」ですが、実は隠れたデメリットも存在します。

イデコは、加入時・掛金拠出時・受給時にそれぞれ手数料がかかります。

これらの手数料を踏まえても、節税メリットの方が大きくなるため、いずれも気にならないコストです。

しかしながら、他社と比較した場合に唯一差がつく「運営管理手数料」には注意が必要です。

・初期費用

加入時:2,829円(共通)

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

運営管理手数料:金融機関ごとに大きな違いがあります

・給付時にかかる費用

事務委託先金融機関手数料:440円 / 1回(共通)

・還付時にかかる費用(特例)

※限度額を超えて拠出された掛金や、加入資格のない月に拠出された掛金を還付する場合にのみ発生

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

・将来もし他社に移管した場合(特例)

移管手数料:金融機関によって異なる(通常は4,400円)

※掛金をまとめて拠出することで、手数料を節約することもできます。(詳しくはこちら)

※いずれも税込

上記のとおり、運営管理手数料のみが金融機関によって違います。

イデコは長い方で40年間の運用になりますから、運営管理手数料が100円違うと48,000円もの差になるのです。

ろうきんのイデコでは、運営管理手数料を310円(税込)に定めています。

この運営管理手数料は他の金融機関よりも高めです。商品ラインナップが良いだけに、残念です。

▼運営管理手数料の比較(税込)

| 金融機関 | 口座管理手数料 | 無料条件 |

|---|---|---|

| ろうきん | 310円 | なし |

| 三菱UFJ銀行 | 260円 | なし |

| 三井住友銀行 | 260円 | なし |

| みずほ銀行 | 260円 | あり |

| 楽天証券 | 0円 | – |

| マネックス証券 | 0円 | – |

| SBI証券 | 0円 | – |

ろうきんのイデコは、メガバンクと比べても高めです。

また、運営管理手数料を完全無料にしているネット証券3社と比べた場合、40年間の運用で148,800円ものコスト差になります。

iDeCoに力を入れるネット証券

ネット証券大手3社である「楽天証券・SBI証券・マネックス証券」は、いずれも運営管理手数料を0円にしています。

また、投資信託の商品ラインナップについても、ろうきんのイデコの投資信託よりもさらに低コストなファンドを揃えています。

私自身もネット証券のイデコで個人年金を運用しています。加入してから数年が経ちますが、今のところ特に問題などは生じていません。(イデコは万が一、金融機関が破綻しても顧客資産が守られる仕組みになっています)

ネット証券のイデコは下記の記事で比較していますので、あわせてご覧ください。

あわせて読みたい:

個人型確定拠出年金(iDeCo)はどこがお得なのか比較してみた

ネット証券のiDeCoでおすすめの投資信託は?

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

3件のコメント

すみません。もしよろしければ、川原さんならばろうきんの商品をこのように組み合わせるなどの例を何件か教えて頂けないでしょうか?

>イデオさん

私なら、ろうきんのiDeCo、他社のiDeCoに関係なく、国内株式インデックスファンドと、先進国株式インデックスファンドを50%ずつ持つという選択をとります。

実際は、iDeCo以外の資産も含めて購入を検討しているので、もう少し国内株式の比率を高めに持っています。

すごく、わかりやすい解説でした。

労金で、イデコを始めて4年くらいです。掛け金は12000円です。

やはり、よく考えずに、労金を選びましたが、口座管理料が、高いことを最近知りました。

やはり、何事も勉強してから始めないとダメですね