マネラップと楽ラップの違いは?どちらのロボアドバイザーを選ぶべきか比較した結果

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ロボアドバイザーは、投資に時間を割きたくない方におすすめできる、「資産運用の代行手段」です。

年率1%程度の手数料が必要ですが、投資先の選定・買付・定期的な資産構成の調整といった、資産運用に必要な一連の動きをロボットが自動的に行なってくれます。

同様の商品は、以前から大手証券会社で「ファンドラップ」として提供されていましたが、それはあまりに手数料の高いものでした。

これが、自動化の技術によって年率1%程度までコストダウンできたことで、ここ数年でロボアドバイザーの利用者数は大きく増えています。

この記事では、ネット証券が提供するロボアドバイザー、楽天証券の「楽ラップ」とマネックス証券の「マネラップ」の違いを比較してみました。

目次

どちらも初心者向けの商品です

マネラップも楽ラップも、資産運用を自動化する「ロボアドバイザー」です。

簡単な質問に答えることで、最適な運用プランを策定し、あとはロボットにすべてお任せできます。

手軽な反面、手数料が年率1%程度必要になります。

投資未経験者の方は、「手数料 年率1%」と聞いて安いと思うかもしれません。しかし、資産運用業界では1%のコストは高くもなく、低くもないという感じです。

こうした理由から、投資経験者の「ロボアドバイザーは手数料が高い」という口コミもよく聞きます。

とはいえ、ロボアドバイザーは資産運用に必要なすべての作業を代行してくれるサービスなので、「資産運用や投資に時間を割きたくない方」に向いていると私は思います。

世の中、お金だけがすべてではありません。自分の趣味や仕事など、もっと大切なことに時間を注ぎたいという方も多いはずです。

多額の手数料を払ってプライベートバンクを利用している富裕層が存在するのと同様に、自分でお金を増やすことよりも、自分の時間を大切にしたい人は意外と多いです。

私は、こうしたニーズを上手く捉えたのが、ロボアドバイザーの魅力だと考えています。

ロボアドバイザー利用者の中には、投資経験者もたくさんいます。しかし、上記の理由からも、ロボアドバイザー利用者の多くが、投資未経験者となっています。

手数料は年率1%以下

楽ラップ・マネラップともに、2つの手数料がかかります。

- 運営管理手数料

- ロボアドバイザーの利用手数料

- 信託報酬

- 投資先資産の運用会社などに支払う手数料

これら2つの手数料を足した合計コストが、年率1%未満(税込)に設定されています。

ただし、注意点もあります。

マネックス証券の「マネラップ(別名:ON COMPASS)」は、監査費用や投資資産の売買手数料を含んでいません。

これらの「その他手数料」を含めたトータルコストでは、年率1%を若干上回る可能性があります。

また、楽天証券の「楽ラップ」は、投資先となる一部の投資信託に、信託財産留保額(解約手数料)が設定されています。

信託財産留保額は解約時(売却時)に一度だけ発生する費用ですが、最大で売却金額の0.3%となっています。

よって楽ラップも、すべてを含めたトータルコストでは、年率1%を少し上回ると思います。

いずれにせよ、大手証券会社で販売されている「ファンドラップ」は、年率3%以上の費用がかかることもあります。

ファンドラップに比べると、マネラップや楽ラップがかなり低いコストで運用できることは間違いありません。

楽ラップには、2種類の手数料コースが存在します。

「固定報酬型」は一般的な手数料プランです。投資額に対して、年率で一律の費用がかかります。(費用は日割り計算で徴収)

一方、「成功報酬併用型」は、ロボアドバイザー利用手数料が「固定報酬型」よりも低く設定されています。

その代わりに、運用益が出た場合、運用益の5.5%(税込)が別途「成功報酬」として徴収されます。

損失が出ている時はコストを抑えて運用できますが、利益が出ている時は「固定報酬型」よりも割高になってしまうのが特徴です。

個人的には、コストが明確になっている「固定報酬型」をおすすめしています。

月々1,000円からはじめられるマネラップ

長期の資産形成においては「定期的な積立」による効果はとてもメリットがあります。

一度に多額の資金を投入してしまうのは危険です。

もし割高なときに「高値づかみ」をしてしまうと、損失を免れないからです。どれだけ良い商品に投資しても、割高な価格で購入して勝つことは難しいです。

毎月同額を積立する「ドルコスト平均法」を使うことで、高値掴みの心配がなくなります。

このような理由からも、少額で構いませんので、定期的な積立をおすすめします。もし運用額が100万円なら、毎月4万円ずつ、2年かけて少しずつ買うぐらいでちょうど良いと思います。

楽ラップの最低投資金額は1万円から、その後は毎月最低1万円以上の積立となります。

マネックス証券の「マネラップ」と比較して、少し敷居が高いです。

一方、マネラップは最低1,000円から、1,000円単位で積立できます。

少額から始められる敷居の低さでは、マネラップが一歩リードしています。

ロボアドバイザーの中でも、マネラップの「1,000円から始められる」という特徴は大きなメリットだと思います。

投資対象の違い

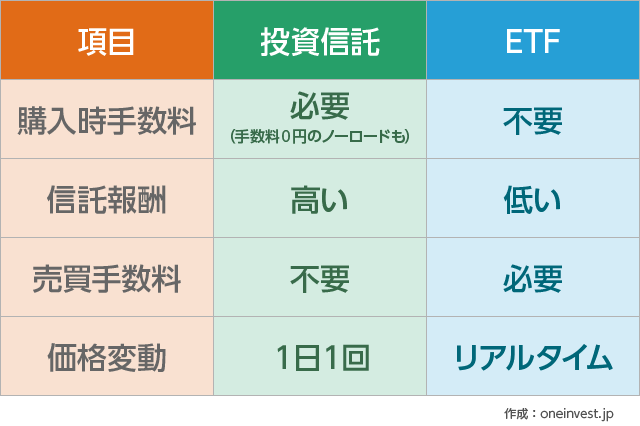

楽ラップとマネラップの大きな違いは「投資対象」にあります。

楽天証券の楽ラップは、「投資信託」に投資を行います。

投資対象の中には、楽ラップ限定のファンドもあり、一般販売されていない商品が選択できます。

一般的に「投資信託」はETFよりもコストが割高です。しかし、楽ラップは「楽ラップ限定ファンド」を使うことで、ETFに負けない低コストを実現しています。

一方で、マネックス証券のマネラップは「ETF(上場投資信託)」に限定して、投資します。

ETFは株式市場を通じて誰でも購入できる商品です。

取引時に売買手数料がかかるというデメリットがありますが、ETFの信託報酬(保有期間中に発生する運営管理手数料)は、「投資信託」よりも低いです。

楽ラップは投資対象が15種類に限定されており、マネラップは世界中のETF(約6,000種類)が投資対象になっているという違いがあります。

また、売買手数料がかかるとはいえ、ETFの方がコストの透明性が優れていることから、より中立的な運用ができるはずです。

わかりやすく言うと、楽ラップは購入した投資信託から、楽天証券が一定の手数料を得る仕組みになっています。

一方で、マネラップは購入したETFから、手数料を一切受け取りません。

こうした立場の違いから、マネラップの方が中立的に運用できるのではないか?と考えられます。

マネラップの詳細は下記の記事で解説しています。下記の記事では「ON COMPASS」としていますが、マネラップの別名ですので両者は同じ商品です。

あわせて読みたい:

マネックス証券のロボアドバイザー ON COMPASSで10万円の運用結果を公開

運用パターンは楽ラップの方が多い?

ロボアドバイザーでは、最初にいくつかの簡単な質問に回答します。

回答内容を元に、ロボアドバイザーが私たちにとって最適な運用プランを提示してくれます。

ロボアドバイザーが提案する運用プランに異論がなければ「同意」を行います。その後は自動的に資産を買付け、同意した投資方針に沿ってロボアドバイザーは上手に運用してくれる仕組みです。

質問の回答によって、投資方針はいくつかのパターンに分けられます。

積極的に資産を増やしたい人は、ハイリスク・ハイリターンな運用を、資産形成のために保守的に運用したい方は、ローリスク・ローリターンな運用を。

それぞれにとって柔軟な運用方針が実現できるのが、ロボアドバイザーの良いところです。

両社、運用パターンが何種類あるのかはわかりません。しかし、私が調べてみたところ、おそらく下記の投資パターンに分類されているものと思われます。

- マネラップ(3パターン)

- ためるタイプ、そなえるタイプ、たのしむタイプ

- 楽ラップ(9パターン)

- 保守型、やや保守型、やや積極型、積極型、かなり積極型(保守型以外の投資パターンは、それぞれTVTあり・なしが存在)

このように比較してみると、自分の性格や目的に対して、より柔軟な投資方針を示してくれるのは、楽ラップかもしれません。

また、楽ラップは定期的に「運用報告会」を行っています。

どの投資パターンを選択した人が、どれくらい利益を出しているのか、9つの投資パターンごとに投資資産の構成比率や損益の公表を行っています。

楽ラップだけが持つTVT機能

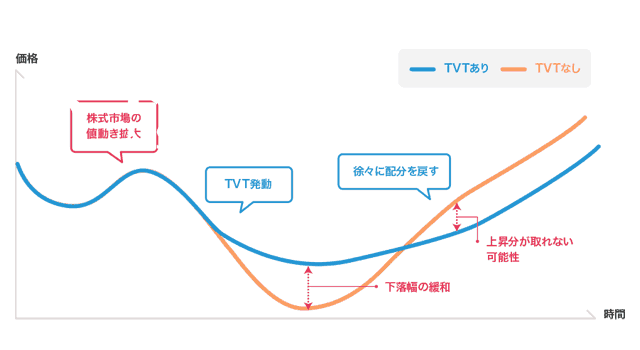

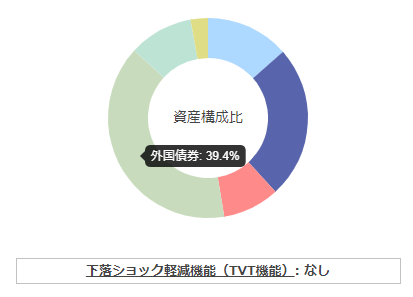

楽ラップには、TVT機能(下落ショック軽減機能)が搭載されています。

TVT機能を利用するかしないかは、私たちが自分で決定できます。

TVTとは、ロボアドバイザー「楽ラップ」が暴落の可能性を予見したときに、一時的にハイリスク・ハイリターンな株式資産を売却し、ローリスク・ローリターンな債券資産の組入比率を高める機能です。

言い換えると、暴落しそうだと判断した時に、一時的に攻撃力を弱め、防御力を高める措置を取る機能です。もちろん、TVTは設定しておくだけで自動的に発動します。

もちろん、ロボアドバイザーにも未来の値動きがどうなるかはわかりませんので、防御策をとっても実際に暴落が来ないこともあります。

TVTのデメリットは、相場が暴落した後に、再び上昇に転じる段階で「防御姿勢から再び攻撃姿勢を取るため、上昇に乗り遅れる可能性がある」ということです。

下落時の損失を軽減できる一方で、上昇時(リバウンド時)の利益をやや取りこぼしてしまうのが、TVT利用のメリット・デメリットとなります。

なお、マネラップにはTVTのような機能はついていません。この点は、楽ラップの強みでもあります。

ロボアドバイザーでは、業界大手のTHEO(テオ)がTVTと類似の機能「THEO AIアシスト」を導入しています。

あわせて読みたい:

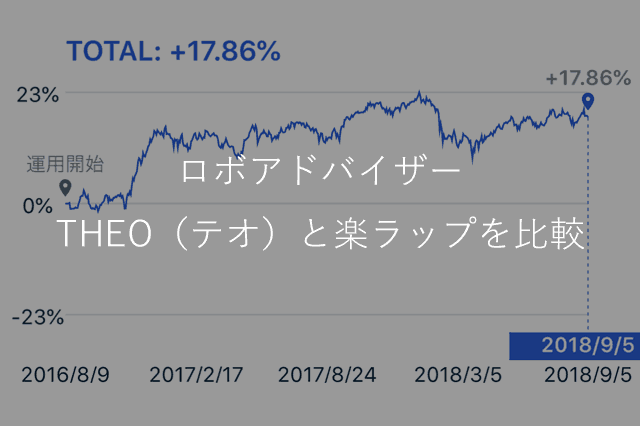

THEO(テオ)と楽ラップの違いを比較、ロボアドバイザーはどちらが良い

スマホでの見やすさは楽ラップに軍配

楽ラップは、スマホでの見やすさに優れています。

私自身、両者のパフォーマンスを比較するため、マネラップと楽ラップの両方で運用していますが、ビジュアル面(現在の資産状況の把握)は楽ラップの方が見やすいです。

どちらもスマホ対応なので、モバイル環境で現在の損益などを閲覧できます。

しかし、どちらかというと楽天証券の楽ラップの方が、グラフなどが見やすい印象です。

長期的な視点で運用する

楽ラップもマネラップも、どちらも優れたロボアドバイザーです。

スペックや使いやすさで多少の違いはありますが、これらは将来の結果を保証するものではありません。

どちらのロボアドバイザーを選択した場合でも、市況が悪ければ一時的に損失を被ることもあります。

大切なのは、Aを買って損したからといってすぐにBに乗り換えることをせず、長期的にコツコツと積み立てを続けることです。

2009年には、リーマンショックという株式市場の大暴落が起こりました。

しかし、そのような状況があった場合ですら、コツコツと投資信託の積立を続けていた投資家は現在、利益になっているというデータもあります。

これが、リーマンショック直前の高値のタイミングで、投資資金を一度に投入していた場合や、株価暴落の損失に耐えきれず売却してしまっていたら、現在も黒字にはなっていないと思われます。

どちらを選んだ場合でも、長期的な視点で資産運用することを忘れないでください。

過去に「ロボアドバイザーや投資信託は暴落時に売るべきか?耐えるべきか?買い増すべきか」という記事も書いています。あわせてご覧ください。

次の記事では、楽天証券の楽ラップをさらに詳しく取り上げます。

あわせて読みたい:

楽ラップはなぜ30代・40代に人気?楽天証券ロボアドバイザーの運用実績を公開中

ちなみに、少し古い記事になってしまいましたが、私自身もロボアドバイザーによる9ヶ月の運用結果を公開しています。

あわせて読みたい:

ロボアドバイザー4社の3年間の運用実績を比較した結果

ロボアドバイザーで圧倒的な知名度を誇る「ウェルスナビ」に関する記事はこちらです。

あわせて読みたい:

WealthNavi(ウェルスナビ)は金の卵?ロボアドバイザーで資産運用を実践

ロボアドバイザーに関する記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント