信託報酬が安いと評判の投資信託5選!低コストなインデックスファンドは?

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

世界一の大富豪である投資家のウォーレン・バフェットはこのように言いました。

「低コストのインデックスファンドを選びなさい。そうすれば9割の投資家よりも上手くやれるでしょう。」

投資信託の中でもインデックスファンドは国内・海外の経済成長に合わせて資産を拡大できるのが特徴です。その安定性からも、インフレ対策・資産運用においてはインデックスファンドの有効活用は理にかなっています。

しかしながら、銀行や証券会社でおすすめされる投資信託は大抵「高コストなアクティブファンド」だったりします。

投信選びにおいてコストが高いことは命取りになり、長期的な運用成果にも大きな差を生み出します。

インデックス投信の信託報酬の業界平均は1.52%(税込)と言われています。

仮に信託報酬が1%下がると20年間の運用で基準価格に3,000円近くの差が生まれます。(運用利回り年3%の場合)

わかりやすく言うと、運用利回り年3%で100万円を20年間運用した場合、信託報酬1.52%のインデックスファンドと、信託報酬0.52%のものでは、運用結果に30万円の差が付くということです。

少しでも低コストのインデックスファンドで安定的な資産運用を行うことが、ウォーレン・バフェットも推奨している、9割の投資家よりもお金持ちになる方法なのです。

目次

信託報酬が安い低コストのインデックスファンドを比較

以前は買付手数料が必要だった投資信託ですが、現在は購入時手数料0円の「ノーロードファンド」が増えています。

しかし、投資信託選びで大切なのは、毎年継続して発生する「運用管理費用(信託報酬)」が高いか低いかです。

これまで金融機関の営業マンは「ノーロード」という言葉で手数料0円をアピールし、信託報酬の高い投信を売っていました。しかしここにきてようやく信託報酬の低い、ノーロードのインデックスファンドが登場するようになり、多くの個人投資家から注目を浴びています。

しかしながら、低コストのインデックスファンドは金融機関にとっては売っても儲からない商品なので、あまり目立ちません。

対面の証券会社では販売していないことが多く、取扱いもネット証券に限定していることが多いです。

今回は、個人投資家や投信ブロガーからの支持率が高い、低コストのインデックスファンドを5つ比較したいと思います。

今回比較した「低コストなインデックスファンド」をすべて取り扱っている証券会社は以下の3社です。

- 楽天証券

- SBI証券

- マネックス証券

いずれも個人投資家に人気のネット証券です。

eMAXIS Slim

- 委託会社:三菱UFJ国際投信

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:SBI証券、楽天証券、マネックス証券、auカブコム証券など

- コメント:常に業界最安水準のコストを目指す最強のインデックスファンド

三菱UFJ国際投信はこれまで、インデックスファンドとして「eMAXIS(イーマクシス)」シリーズを展開していました。

しかし、昨今の信託報酬引下げ競争によって、イーマクシスの魅力が薄れてきたため、新シリーズとして「eMAXIS Slim(イーマクシススリム)」という低コストファンドをリリース。

通常のeMAXISは銀行や大手証券会社でも販売していますが、eMAXIS Slimは販売会社が絞られています。iFreeなどと同様に、主にネット証券・ネット銀行を通じて販売しています。

eMAXIS Slimシリーズは資産運用の知識を持つ投信ブロガーから圧倒的な支持を得ている商品です。

なぜなら、三菱UFJ国際投信自身が「常に業界最安水準のコストを目指す」とコミットしているからです。

大きなポイントは次の2点です。

- 同業他社のコスト引き下げに対抗し、同等またはそれ以上コストを下げる

- 純資産残高が一定規模に達すると自らコストをさらに引き下げる

eMAXIS Slimシリーズの投資信託を保有していれば、より信託報酬の低い商品が登場しても対抗してくれるので、常に最水準のコストで運用を継続できます。

eMAXIS Slimがこのような方針を採るには理由があります。

インデックスファンドが日本よりも普及している米国の事例を見てみると、最終的に低コストインデックスファンドで生き残れるのは1社か2社であることがわかります。

つまり、(構造上差別化が難しい)インデックスファンド業界で運用会社が生き残るためには、低コストでより多くの投資家を呼び込み、純資産の規模を最も大きく拡大する必要があるのです。

こうした背景があるからこそ、eMAXIS Slimは「常に業界最安水準のコストを目指す」という方針を掲げているのです。

また、三菱UFJ国際投信は「つみたてんとうシリーズ」も同時展開しています。(こちらは主に店頭窓口で販売している商品)

「eMAXIS Slim」も「つみたてんとうシリーズ」も、つみたてNISAの対象商品です。店頭販売の「つみたてんとうシリーズ」よりも、ネット販売中心の「eMAXIS Slim」の方がコストは一段低くなっています。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| eMAXIS Slim 国内株式(TOPIX) | TOPIX | 0.154% |

| eMAXIS Slim 国内株式(日経平均) | 日経平均株価 | 0.154% |

| eMAXIS Slim 先進国株式インデックス | MSCIコクサイインデックス | 0.1023% |

| eMAXIS Slim 米国株式(S&P500) | S&P500指数 | 0.0968% |

| eMAXIS Slim 新興国株式インデックス | MSCIエマージング・マーケット・インデックス | 0.2079% |

| eMAXIS Slim 全世界株式(除く日本) | MSCIオール・カントリー・ワールド・インデックス(除く日本) | 0.1144% |

| eMAXIS Slim 全世界株式(オール・カントリー) | MSCIオール・カントリー・ワールド・インデックス | 0.1144% |

| eMAXIS Slim 全世界株式(3地域均等型) | その他(合成ベンチマーク) | 0.1144% |

| eMAXIS Slim 国内債券インデックス | NOMURA-BPI総合指数 | 0.132% |

| eMAXIS Slim 先進国債券インデックス | FTSE世界国債インデックス(除く日本) | 0.154% |

| eMAXIS Slim バランス(8資産均等型) | なし | 0.154% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

中でも、eMAXIS Slim 先進国株式インデックスはこれまでの常識を覆すコストで高い評価を得ています。

ニッセイインデックスファンド

- 委託会社:ニッセイアセットマネジメント

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:SBI証券、楽天証券、マネックス証券、auカブコム証券、フィデリティ証券など

- コメント:投信ブロガーが選ぶ!Fund of the Year 2年連続1位

徹底的にコストにこだわって開発したとされるニッセイアセットマネジメントのインデックスファンド。

他の投信との競争によって、信託報酬最安とはいえなくなってきましたが、それでもかなりの低水準で運用されている良いファンドです。

中でも「ニッセイ外国株式インデックスファンド」は投信ブロガーが選ぶ!Fund of the Year 2015にて2年連続1位を獲得しているほど高評価です。

ニッセイインデックスファンドは他のインデックスファンドと同じく、基本的に「購入・換金手数料なし」となっています。

eMAXIS Slimと激しいコスト引き下げ争いをおこなっており、私たち投資家にとっては嬉しい商品です。

ニッセイインデックスファンドの詳細は「ニッセイ外国株式インデックスファンドの評判と利回り、実質コストを調査」にて。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| ニッセイ日経平均インデックスファンド | 日経平均株価 | 0.154% |

| ニッセイTOPIXインデックスファンド | TOPIX | 0.154% |

| ニッセイJPX日経400インデックスファンド | JPX日経インデックス400 | 0.2145% |

| ニッセイ外国株式インデックスファンド | MSCIコクサイインデックス | 0.10989% |

| ニッセイ新興国株式インデックスファンド | MSCI エマージング・マーケット・インデックス | 0.2079% |

| ニッセイ国内債券インデックスファンド | NOMURA-BPI総合指数 | 0.132% |

| ニッセイ外国債券インデックスファンド | FTSE世界国債インデックス(除く日本) | 0.154% |

| ニッセイJリートインデックスファンド | 東証REIT指数 | 0.275% |

| ニッセイグローバルリートインデックスファンド | S&Pグローバルリート指数(除く日本) | 0.297% |

| ニッセイ・インデックスバランスファンド(4資産均等型) | なし | 0.154% |

| ニッセイ・インデックスバランスファンド(6資産均等型) | なし | 0.1749% |

| ニッセイ・インデックスバランスファンド(8資産均等型) | なし | 0.1749% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

雪だるま

- 委託会社:SBIアセットマネジメント

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:SBI証券、楽天証券、マネックス証券など

- コメント:ETFを組み合わせた独自色の強い低コストファンド

eMAXIS Slimやニッセイインデックスファンドに負けない、業界トップクラスの信託報酬を誇るのが、SBIアセットマネジメントの「雪だるま」シリーズです。

正式名称は、

- SBI・全世界株式インデックス・ファンド – 愛称:雪だるま(全世界株式)

- SBI・新興国株式インデックス・ファンド – 愛称:雪だるま(新興国株式)

- SBI・先進国株式インデックス・ファンド – 愛称:雪だるま(先進国株式)

となっています。

雪だるまシリーズは低コストなETFを複数組み合わせることによって、実質的なインデックスファンドとして運用する投資信託です。

大きな特長として、FTSEのベンチマークを採用している点が挙げられます。

eMAXIS Slimやニッセイインデックスファンドは、大型株・中型株のみを対象にしたMSCIの株価指数をベンチマークにしています。

一方、雪だるまシリーズは大型株・中型株・小型株のすべてを投資対象としているFTSEの株価指数をベンチマークに採用しています。

雪だるまシリーズはETFを組み合わせているため、投資信託・投資先ETFの2重のコストがかかります。

これらの二重のコストを合わせた「実質的な負担」を下記に示します。(2つのコストを含めても安いです)

最も人気が高いのは「雪だるま(全世界株式)」です。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| 雪だるま(全世界株式) | FTSEグローバル・オールキャップ・インデックス | 0.1144% |

| 雪だるま(先進国株式) | FTSEディベロップド・オールキャップ・インデックス | 0.1027% |

| 雪だるま(新興国株式) | FTSEエマージング・インデックス | 0.198% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

あわせて読みたい:

SBIのつみたてNISA対応ファンド「雪だるま」の信託報酬が低すぎる

楽天・バンガード・ファンド

- 委託会社:楽天投信投資顧問

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:SBI証券、楽天証券、マネックス証券など

- コメント:バンガードETFを買うだけの投資信託

運用会社の楽天投信投資顧問と、超低コストETFで個人投資家に人気のバンガードがタッグを組み誕生した、つみたてNISA採用の投資信託です。

知る人ぞ知るバンガードETFは、世界有数の資産規模を誇り、その運用コストも極めて小さいのが特長です。

しかし、海外ETFを購入する場合は自分自身で米ドルへの両替をしなくてはならなかったり、自動積立ができないなどの問題があります。

また、海外ETFでは外国株式取引手数料がかかるため、少額の投資では手数料面で不利になることもあります。

こうした問題を解消したのが、楽天・バンガード・ファンドです。

楽天・バンガード・ファンドはただ、バンガードETFを購入するというだけのシンプルな商品です。

ただし、上記で述べた海外ETFのデメリット(為替の両替や自動積立ができないなど)を解消していることから、多くの個人投資家が支持しています。

FTSEの株価指数をベンチマークに採用することで、大型株・中型株・小型株のすべてをカバーできるのも特長です。

「楽天・米国高配当株式インデックス・ファンド」という少し変わった商品も選べます。(ただしこの商品は分配金の支払いがない、分配金再投資の商品です)

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| 楽天・全世界株式インデックス・ファンド | FTSEグローバル・オールキャップ・インデックス | 0.222% |

| 楽天・全米株式インデックス・ファンド | CRSP USトータル・マーケット・インデックス | 0.1716% |

| 楽天・新興国株式インデックス・ファンド | FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス | 0.2519% |

| 楽天・米国高配当株式インデックス・ファンド | FTSEハイディビデンド・イールド・インデックス | 0.1925% |

| 楽天・全世界債券インデックス(為替ヘッジ)ファンド | ブルームバーグ・バークレイズ・グローバル総合浮動調整インデックス | 0.2816% |

| 楽天・インデックス・バランス・ファンド(株式重視型・均等型・債券型) | なし | 0.2398%・0.2519%・0.264% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

iFreeインデックスファンド

- 委託会社:大和投資信託

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:SBI証券、楽天証券、マネックス証券など

- コメント:S&P500やNYダウのインデックスファンドが買える

大和投資信託の「iFreeインデックスファンドシリーズ」は、個人投資家の間でも大きな評判となりました。

インデックスファンドの運用管理費用のコスト競争が終わったと思いきや、大和投資信託がさらに低水準のiFreeを発表したからです。

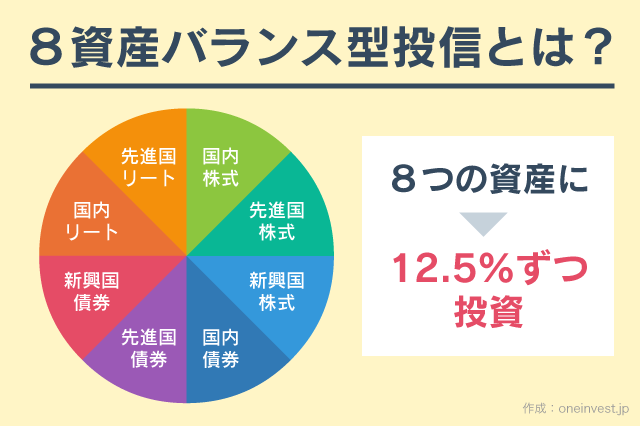

特にバランス型ファンドの「iFree 8資産バランス」は、他の投信と比べても信託報酬をかなり低く設定している人気商品です。

一方で、iFree 新興国株式インデックスには「FTSE RAFI エマージング インデックス」という珍しい指数をベンチーマークに採用されており、他のインデックスファンドと比較が行いにくいという意見も出ています。

最近はeMAXIS Slimやニッセイインデックスファンドのような本気度の高い低コストファンドが登場したため、iFreeの相対的な魅力は薄くなりつつあります。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| iFree ⽇経225インデックス | 日経平均株価 | 0.154% |

| iFree TOPIXインデックス | TOPIX | 0.154% |

| iFree JPX日経400インデックス | JPX日経インデックス400 | 0.2145% |

| iFree 外国株式インデックス | MSCIコクサイ指数 | 0.209% |

| iFree NYダウ・インデックス | S&P500指数 | 0.2475% |

| iFree S&P500インデックス | NYダウ | 0.2475% |

| iFree 新興国株式インデックス | FTSE RAFIエマージングインデックス | 0.374% |

| iFree 日本債券インデックス | NOMURA-BPI総合指数 | 0.242% |

| iFree 外国債券インデックス | FTSE世界国債インデックス(除く日本) | 0.198% |

| iFree 新興国債券インデックス | JPモルガン ガバメント・ボンド・インデックス-エマージング・マーケッツ グローバル ダイバーシファイド | 0.242% |

| iFree J-REITインデックス | 東証REIT指数 | 0.319% |

| iFree 外国REITインデックス | S&P先進国REIT指数(除く日本) | 0.341% |

| iFree 8資産バランス | なし | 0.242% |

| iFree 年金バランス | なし | 0.1749% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

※iFree 外国株式インデックスは「為替ヘッジあり・なし」が選べます。

※iFree 日本債券インデックスの信託報酬は新発10年国際利回りによって決まります。10年国債利回りが1%未満なら0.14%、10年国債利回りが1%以上なら0.22%。

※iFree 年金バランスは年金専用ファンドです。

iFreeの詳細は下記の記事をご確認ください。

あわせて読みたい:

iFreeを評価、低コスト投資信託の実質コストは?iDeCoで買う方法

たわらノーロード

- 委託会社:アセットマネジメントOne(旧DIAMアセットマネジメント)

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:SBI証券、楽天証券、マネックス証券、auカブコム証券など

- コメント:個人投資家に大人気のたわらシリーズ

インデックスファンドの信託報酬に価格破壊を起こしたのが、たわらノーロードシリーズです。

委託会社のアセットマネジメントOneは、「DIAMアセットマネジメント」の名前で知られていましたが、みずほグループの運用会社との統合が決まり社名変更となりました。

たわらノーロードシリーズは種類が非常に多いので、主要商品のみをまとめます。

特にバランス型ファンドに力を入れており、様々な投資比率のバランスファンドが選べるのが特長です。

いずれの商品も信託報酬はかなり低いのですが、eMAXIS Slimのような圧倒的低コストの商品が登場したことで、以前のコスト優位性はなくなってしまいました。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| たわらノーロード ⽇経225 | 日経平均株価 | 0.187% |

| たわらノーロード TOPIX | TOPIX | 0.187% |

| たわらノーロード 先進国株式 | MSCIコクサイ指数 | 0.10989% |

| たわらノーロード NYダウ | NYダウ | 0.2475% |

| たわらノーロード 新興国株式 | MSCIエマージング・マーケット・インデックス | 0.374% |

| たわらノーロード 全世界株式 | MSCIオール・カントリー・ワールド・インデックス | 0.132% |

| たわらノーロード 国内債券 | NOMURA-BPI総合指数 | 0.154% |

| たわらノーロード 先進国債券 | FTSE世界国債インデックス(除く日本) | 0.187%(為替ヘッジありは0.22%) |

| たわらノーロード 国内リート | 東証REIT指数 | 0.275% |

| たわらノーロード 先進国リート | S&P先進国REIT指数(除く日本) | 0.297%(為替ヘッジありは0.35%) |

| たわらノーロード バランス(8資産均等型) | なし | 0.242% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

※先進国株式・先進国債券・先進国リートは「為替ヘッジあり・なし」が選べます。

※その他のバランスファンドはたわらノーロードの公式サイトでご確認ください。

先進国株式に投資をする「たわらノーロード先進国株式」については下記の記事で詳しく解説しています。

個人投資家に人気の「ニッセイ外国株式インデックスファンド」との比較も行っていますので、あわせてご覧ください。

あわせて読みたい:

たわらノーロード先進国株式の評価、信託報酬や実質コストをニッセイと比較

三井住友インデックスファンド

- 委託会社:三井住友DSアセットマネジメント

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:SBI証券、楽天証券、マネックス証券など

- コメント:DC専用ファンドが一般販売を解禁

三井住友DSアセットマネジメントが手がけるインデックスファンドは、以前からDC専用(確定拠出年金専用)での取扱となっており、一般販売は行われていませんでした。

しかし、2015年に楽天証券がはじめて一般販売を開始し、その後他のネット証券も取扱を開始しています。

現在はeMAXIS Slimやニッセイインデックスファンドと同じく、一般の投資家でも購入できる低コストなインデックスファンドとして人気です。

ただし、ファンド全体を通じて信託報酬は高めです。年金運用で実績のあるインデックスファンドであるため、純資産規模で他社をリードしているのがその理由かもしれません。

また、三井住友DSアセットマネジメントのインデックスファンドには、先進国株式インデックスファンドが存在せず、代替商品として全世界株式が用意されています。

ラインナップの中でも特におすすめできるのは、つみたてNISA対象商品「DCつみたてNISA」シリーズです。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| 三井住友・DCつみたてNISA・日本株インデックスファンド | TOPIX | 0.1727% |

| 三井住友・DC新興国株式インデックスファンド | MSCIエマージング・マーケット・インデックス | 0.3773% |

| 三井住友・DCつみたてNISA・全海外株インデックスファンド | MSCIオール・カントリー・ワールド・インデックス | 0.275% |

| 三井住友・日本債券インデックス・ファンド | NOMURA-BPI総合指数 | 0.1727% |

| 三井住友・DC外国債券インデックスファンド | FTSE世界国債インデックス(除く日本) | 0.2343% |

| 三井住友・DC日本リートインデックスファンド | 東証REIT指数 | 0.275% |

| 三井住友・DC外国リートインデックスファンド | S&P先進国REIT指数(除く日本) | 0.2959% |

| 三井住友・DCつみたてNISA・世界分散ファンド | なし | 0.2343% |

| 三井住友・DC年金バランス50(標準型) | なし | 0.2541% |

| 三井住友・DC年金バランス70(株式重点型) | なし | 0.2651% |

| 三井住友・DC年金バランス30(債券重点型) | なし | 0.2442% |

| 三井住友・DC年金バランスゼロ(債券型) | なし | 0.2442% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

※三井住友・DC年金バランスゼロ(債券型)は「愛称:マイパッケージZERO」です。

バランス型ファンドのおすすめ投資信託については「バランス型ファンドとは?利回りとリスクを考察、つみたてNISAのおすすめ投資信託」という記事で解説しています。

あわせて読みたい:

バランス型ファンドとは?利回りとリスクを考察、つみたてNISAのおすすめ投資信託

つみたてんとうシリーズ

- 委託会社:三菱UFJ国際投信

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:銀行や証券会社の店頭窓口など

- コメント:つみたてNISA対応の窓口で買えるインデックスファンド

三菱UFJ国際投信が「eMAXIS Slim」と合わせて、つみたてNISA対象商品として展開しているのが「つみたてんとうシリーズ」です。

両者を比較してみるとわかりますが、商品ラインナップに若干の違いがあることと、信託報酬に少し差が設けられています。

この理由は「販売会社」を見るとわかります。

eMAXIS Slimは、主にネット販売に限定している低コスト商品です。つみたてんとうシリーズは、地方銀行などの対面銀行が取り扱う商品となっており、eMAXIS Slimよりも信託報酬が同じかわずかに高めに設定されています。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| つみたて日本株式(日経平均) | 日経平均株価 | 0.198% |

| つみたて日本株式(TOPIX) | TOPIX | 0.198% |

| つみたて先進国株式 | MSCIコクサイインデックス | 0.22% |

| つみたて新興国株式 | MSCI エマージング・マーケット・インデックス | 0.374% |

| つみたて4資産均等バランス | なし | 0.242% |

| つみたて8資産均等バランス | なし | 0.242% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

※つみたて先進国株式は為替ヘッジの有無が選べます。

Smart-i

- 委託会社:りそなアセットマネジメント

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:りそな銀行、埼玉りそな銀行、関西みらい銀行など

- コメント:りそなグループが本気を出した低コストインデックスファンド

りそなグループの資産運用会社である「りそなアセットマネジメント」はDC(確定拠出年金)の分野で強みがありました。

しかし、iDeCo(個人型確定拠出年金)のスタートによって各社がDC商品に力を入れはじめたため、最近ではりそなアセットマネジメントの代表的な商品「りそなDC信託のチカラ」の存在感は小さくなっています。

そうした状況を打ち砕くべく、りそなアセットマネジメントが作った新シリーズが「Smart-i」シリーズです。

低コストなインデックスファンドであるSmart-iは、りそなグループの「新しい顔」ともいえる優良な投資信託です。

販売窓口はりそなグループの系列銀行の他、ネット証券の楽天証券やSBI証券でも購入できます。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| Smart-i 日経225インデックス | 日経平均株価 | 0.170% |

| Smart-i TOPIXインデックス | TOPIX | 0.1705% |

| Smart-i 先進国株式インデックス | MSCIコクサイインデックス | 0.22% |

| Smart-i 新興国株式インデックス | MSCI エマージング・マーケット・インデックス | 0.374% |

| Smart-i 国内債券インデックス | NOMURA-BPI総合指数 | 0.132% | Smart-i 先進国債券インデックス | FTSE世界国債インデックス(除く日本) | 0.187% |

| Smart-i Jリートインデックス | 東証REIT指数 | 0.187% |

| Smart-i 先進国リートインデックス | S&P先進国REIT指数(除く日本) | 0.22% |

| Smart-i 8資産バランス(安定型・安定成長型・成長型) | なし | 0.176%・0.198%・0.22% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

※Smart-i 先進国債券インデックスは為替ヘッジの有無が選べます。

Smart-iの詳細は「Smart-iシリーズの評価とおすすめ商品、りそな最強のインデックス投信」という記事で解説しています。

i-SMTインデックスシリーズ

- 委託会社:三井住友トラストアセットマネジメント

- 購入時手数料:0円(ノーロード)

- 取扱証券会社:SBI証券、楽天証券、マネックス証券など

- コメント:eMAXIS Slimなどに対抗する超低コストインデックス

三井住友トラストアセットマネジメントは、以前から「インデックスe」や「SMTインデックスシリーズ」といった低コストな投資信託をリリースしていました。

しかし、昨今のインデックスファンドの信託報酬引き下げ競争によって、これらの投資信託の優位性は失われつつありました。

そこで競合他社に対抗でき、また「つみたてNISA」対応の競争力の高い商品として新しく生み出されたのが「i-SMTインデックスシリーズ」です。

主にネット証券を中心に販売していく方針ですが、他の低コストなインデックスファンドに負けないほど低い信託報酬となっており、今後の動きが気になるファンドです。

| ファンド名 | ベンチマーク | 信託報酬(税込) |

|---|---|---|

| i-SMT 日経225インデックス | 日経平均株価 | 0.187% |

| i-SMT TOPIXインデックス | TOPIX | 0.187% |

| i-SMT グローバル株式インデックス | MSCI コクサイインデックス | 0.19% |

| i-SMT 新興国株式インデックス | MSCIエマージング・マーケット・インデックス | 0.363% |

※ベンチマークはすべて「配当込み」です。

※海外指標のベンチマークはすべて「円換算ベース」です。

どのインデックス投信がおすすめかまとめます

上記の比較を参考に、どのインデックス投信がおすすめかまとめたいと思います。

日経225インデックス

eMAXIS Slim、ニッセイ、iFreeの3社が0.154%で最安。

TOPIXインデックス

eMAXIS Slim、ニッセイ、iFreeの3社が0.154%で最安。

JPX日経400インデックス

ニッセイ、iFreeが0.2145%で最安。

先進国株式インデックス

eMAXIS Slim、ニッセイが0.10989%で最安。

国内債券インデックス

eMAXIS Slim、ニッセイ、Smart-iが0.132%で最安。

先進国債券インデックス

eMAXIS Slim、ニッセイが0.154%で最安。

国内リートインデックス

Smart-iが0.187%で最安。

全世界株式インデックス

たわらノーロードが0.132%で最安。(小型株をFTSEベンチマークでは、雪だるま(全世界株式)が0.1529%で最安)

※税込です

※いずれも記事更新時点(2019年8月5日)の情報です。信託報酬の引き下げ競争中なので、上記の情報は最新ではない場合がございます。

以前はiFreeが最強だったのですが、その後各社が信託報酬の引下げを行い、現在は玉石混交となっています。

インデックスファンドの取扱が多いSBI証券

低コストのインデックスファンドは、主にネット証券での取扱となります。対面証券会社は扱っていないことの方が多いです。

ただ、ネット証券の中でも個別の投資信託によって取扱があるもの、ないものなどが分かれます。

その中でも、SBI証券は今回紹介したインデックスファンドの取扱数はダントツNo.1となっていました。(おそらくすべてSBI証券で買えます)

その次に楽天証券、そしてマネックス証券とauカブコム証券が続くという感じです。

SBI証券といえば株式取引手数料やIPOでもかなり人気のネット証券ですが、投資信託の品揃えもかなり気合を入れています。

また、「投信マイレージ」という投資信託の月間平均保有額に応じてVポイントが貯まるプログラムも実施しているので、他の証券会社で投資信託を購入するよりも実質コストをさらに引き下げることができます。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント