個人型確定拠出年金(iDeCo)のやさしい説明、主婦や公務員も対象に

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

個人型確定拠出年金(iDeCo)がよくわからない。

そんな方を対象に、初歩の初歩から理解する個人型確定拠出年金をやさしく解説します。

個人型確定拠出年金は2016年に「iDeCo(イデコ)」という愛称がつけられリニューアルされました。

新しくなった個人型確定拠出年金は、これまで対象外だった専業主婦や公務員も利用できるようになっています。また、企業型確定拠出年金に加入しているサラリーマンの方も対象です。

目次

個人型と企業型の2つの確定拠出年金

確定拠出年金のコンセプトは、収入の一部を資産運用し、年金として将来受取るお金を増やすことです。

年金の一種ということで厚生労働省が後押ししているため、一定の所得控除が受けられ、節税効果が期待できます。

確定拠出年金は大きく2つに分かれます。

個人型確定拠出年金(イデコ)

通称、個人型401K。

私たち個人が自分で申込手続きをし、毎月の収入から一定額を掛金として積み立てていく年金です。

これまでは、企業年金のない会社員や自営業者など、一部の方だけが対象でした。しかし、2016年より加入対象者が大幅に拡大し、注目を浴びています。

「個人型401K」という名前が堅苦しいので、2016年の制度変更に伴い、新しい愛称として「iDeCo(イデコ)」と名付けられました。

企業型確定拠出年金

通称、企業型401K。

企業型確定拠出年金は、会社側が加入を決定し申し込み手続きをします。

また、毎月の掛金も企業側が支払うので従業員には負担はありません。

退職金積み立てと似たようなものですが、年金扱いなので、仮に企業が倒産しても支払われ、転職しても積立額は引き継がれます。

毎月の掛金支払いは企業が負担しますが、どのように運用するかは従業員それぞれが自由に決められます。

昨今、注目されているのは2つの確定拠出年金のうち「個人型確定拠出年金」の方です。

個人型確定拠出年金はこれまで

- 個人型401K

- 個人型DC

などと地味な呼び方でしたが、2016年に「iDeCo(イデコ)」の愛称が付けられました。

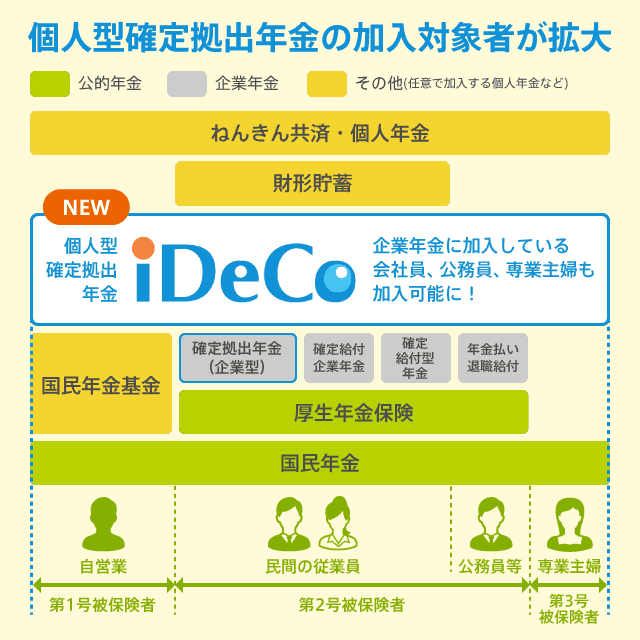

個人型確定拠出年金の加入対象者が拡大

2016年のリニューアルに合わせて、iDeCoへの加入対象者が拡大。

これまで個人型確定拠出年金に加入できなかった多くの人も、控除・節税の恩恵を受けられるようになりました。

年金は職業に応じて3つの種類に分けられます。

第1号被保険者

・自営業者(個人事業主)

第2号被保険者

・会社員(会社役員も含む)

・公務員

※第2号被保険者は勤務先が企業年金に加入しているかどうかで扱いが異なります

第3号被保険者

・第2号被保険者の被扶養配偶者(専業主婦など)

このうち、これまでの個人型確定拠出年金では、「自営業者、企業年金に加入していない会社員だけが加入対象」となっていました。

つまり、

- 企業年金に加入している会社員

- 公務員

- 専業主婦

の方々は加入対象外で、個人型確定拠出年金とは無縁だったのです。

しかし、制度の改正によって2017年1月からは「企業年金に加入している会社員、公務員、専業主婦」の方も個人型確定拠出年金(iDeCo)に加入できるようになりました。

わかりやすく言うと、iDeCoには原則として誰でも加入できるということです。

これまで:

自営業や企業年金に加入していない会社員など、一部の人だけが加入できた。

↓

これから:

原則として20歳以上60歳未満の人なら誰でもiDeCoに加入できる。

ちなみに、iDeCoに加入できないのは下記に該当する方です。

①自営業などの第1号被保険者で国民年金保険料を免除を含めて納めていない方

②企業型確定拠出年金の加入対象者で、個人型確定拠出年金「iDeCo」に入ることが認められていない方

その他に、原則として20歳未満の方や60歳以上の方も加入対象外となります。(一部例外あり)

イデコの加入条件を満たしていない方は「つみたてNISA」の利用がおすすめです。

サラリーマンや自営業、専業主婦ではない主婦の方は、引き続きこの記事をご覧ください。

iDeCoに加入するメリット

iDeCoの加入メリットは3つあります。

やはり最大のメリットは大きな節税ができることでしょう。

大きな節税効果が期待できる

iDeCoのメリット、1つめは節税効果です。

iDeCoの毎月の掛金は全額が所得控除になります。

つまり、年間所得からiDeCoの掛金を差し引いた金額が課税対象となるため、納める所得税や住民税が減るということです。

毎月の最大掛金は職業によって異なりますが、最大で年間816,000円の掛金を拠出できます。

例えば、年間所得100万円の人が年間816,000円をiDeCoに拠出した場合、差し引き184,000円になりますよね。

通常は年間所得100万円に対して所得税・住民税が課せられますが、iDeCoの控除を使ったことで、この場合の課税の対象となるのは184,000円のみとなります。

※その他の控除を除外して解説しています

一般のサラリーマンの方であれば、iDeCoで毎月23,000円(年間276,000円)の拠出が可能です。

年収400万円の会社員が毎月23,000円を拠出をした場合、年間55,800円の節税が見込めます。

iDeCoは長い方で40年間の運用ができます。毎年55,800円を節税できると考えた場合、掛金拠出時の所得控除だけでも合計223万円も節税できるのです。

つまり、少しでも早くiDeCoに加入することが、節税効果の最大化につながるのです。

投資によって得た利益が非課税

iDeCoの節税効果は掛金を拠出したときだけではありません。

iDeCoで積み立てたお金を使って、私たちは自分自身で資産運用を行います。

投資信託で運用すると、分配金利益・売却益が発生しますが、iDeCoで得た利息・売却益・配当所得はすべて非課税です。

通常は、投資信託や預金利息で得た利益については20.315%の税金がかかります。iDeCoならこれがすべて非課税になるのです。

年金受給時にも節税効果あり

また、iDeCoで積み立てたお金を将来受け取る時も、退職所得控除や公的年金控除と同じ扱いになるため、節税効果が見込めます。

- 一時金で受け取った場合

- 退職所得控除

- 年金として受け取った場合

- 公的年金等控除

年金・一時金の受け取り時の説明は「iDeCoの老齢給付金は年金と一時金のどちらが得か、公的年金等控除と退職所得控除の違い」にて行っています。

▼iDeCoの3大節税メリット

- 掛金拠出時の所得控除

- 売却益・利息・配当金の非課税

- 年金給付時の公的年金控除または退職所得控除

この3段階の節税効果が得られるのはiDeCoへの加入を国が後押ししているからこそ実現できることです。

正直、ここまでお得な制度を利用しない手はないというぐらいです。

専業の個人投資家として有名な、ぱりてきさすさんもこのように言及しています。

イデコって毎年の控除だけでなく退職所得控除も受けられるんだね。スーパーミラクルお得じゃないか。

— ぱりてきさす (@paristexas2009) 2018年3月22日

将来もらえる年金が確実に増える

将来、本当に年金がもらえるのか不安だ…

このように感じている人も多いと思います。

本当に年金がもらえるかどうかはその時になってみないと誰もわかりませんが、私個人の意見としては30年後、40年後にはいまよりも確実に給付額は減らされる(給付条件などが厳しくなる)と考えています。

また、国民から集めた年金はGPIF(年金積立金管理運用独立行政法人)という機関が私たちに代わって運用してくれています。

しかし、資産運用にはリスクが伴いますから、GPIFが大きな損失を出せば、当然年金の支払いは困難になります。(実際、ニュースでもGPIFが◯兆円の損失を出したなどと報道されています)

将来の国民年金・厚生年金に不安を感じる時代だからこそ、第3の年金として「個人型確定拠出年金(iDeCo)」が話題となっているのです。

というのも、iDeCoは拠出したお金の運用を自分で行う仕組みだからです。

iDeCoで拠出したお金は、国民年金や厚生年金とは別に、確実に給付されます。もし日本の年金制度が破綻しても、iDeCoで積み立てたお金が失われることはありません。

一方、iDeCoで受け取れる給付額は自分自身の運用結果次第で増えたり減ったりします。リスクの高い商品ばかりで運用していると、掛金の元本を下回る可能性もあります。

もちろん、iDeCoにはリスクの低い運用方法もたくさんありますので、掛金が減る心配をする必要はありません。どの程度のリスクを取るかは自分で決められます。

少なくともiDeCoに加入しておくことで、将来受け取る年金は確実に増えます。

もし、老後の生活に不安を感じている、または将来年金がもらえるか怪しいと感じているのであれば、将来のリスクヘッジとしてiDeCoが強力な味方になるはずです。

iDeCoは運用結果次第では掛金の元本を下回る可能性があります。

しかし、10年以上の長期間にわたって積み立てる仕組みなので、実はその間に得られる「節税効果」を踏まえると、トータルで損する可能性は極めて低い設計になっています。

つまり、もし運用に失敗して、将来iDeCoで受け取る年金が積み立てた掛金より少なくなっても悲観的になることはありません。

なぜなら、節税分は確実にお得になるからです。

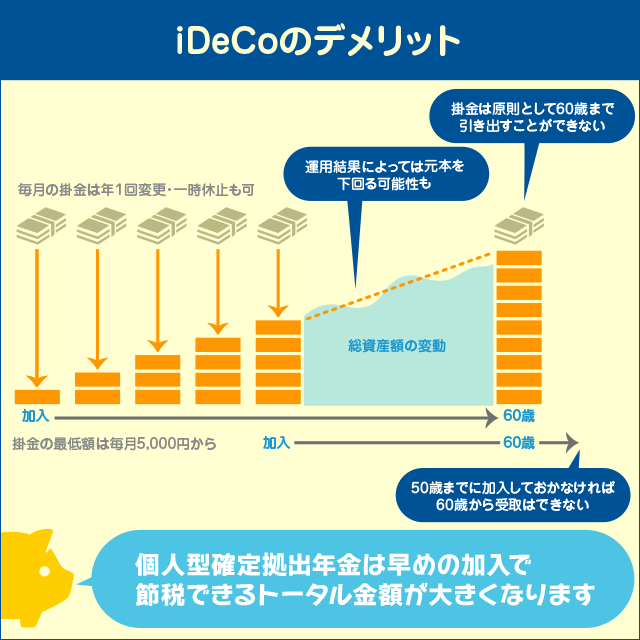

知っておきたいiDeCoのデメリット

もちろん、iDeCoにもデメリットはあります。

良い部分だけを語ってもいけないので、デメリットについてもまとめておきます。

iDeCoの最大のデメリットは、一度拠出した掛金は原則として60歳まで引き出すことができないことです。

ただし、高度障害や死亡、または大規模震災の被災者になるなどの特殊な状態に陥った場合は、年金または一時金として掛金を引き出せます。

60歳まで引き出せないというのは確かにデメリットなのですが、毎月の積立金額は年1回変更できますし、一時休止も可能です。

掛金の支払いがしんどくなった場合は途中で休止できるので安心です。

参照:iDeCoを60歳未満で解約できる3つの条件とデメリットを解説

リスクのない元本確保型商品も選べる

2つめのデメリットは、前述のとおり運用結果によっては元本を下回る可能性があることです。しかしこれも大きな問題ではありません。

iDeCoには様々な資産運用商品がラインナップされています。

中には元本割れのない「定期預金商品」もあります。

掛金をどの商品にどれくらい振り分けて運用するかは、加入者が自由に決定できます。また途中で変更することも可能です。

元本割れが心配な方は定期預金商品を選択しておけば間違いありません。

元本確保型商品を選んでも、節税効果が得られるのでiDeCoへの加入メリットは十分あります。

ただし、iDeCoを利用するにあたっては、金融機関に口座管理手数料を毎月支払う必要があります。

しかし、現在は口座管理手数料の安い金融機関もあるので、定期預金商品を選んでも節税効果を考えるとメリットのほうが大きくなります。

特に投資未経験者にも人気が高いSBI証券のiDeCoは、口座管理手数料がずっと0円なので、将来受け取る利益を最大化できます。

私自身もSBI証券のiDeCoを使って運用しています。(→SBI証券のiDeCo 公式サイトはこちら)

加入時期が遅いと受給年齢が遅れる場合がある

3つめのデメリットは加入時期が遅いと60歳を過ぎても受給できないことです。

iDeCoの掛金は最低でも10年以上加入しなければ引き出せません。

つまり、50歳までに加入しておかなければ60歳の時点で給付金が受け取れなくなります。(50歳以降の加入は段階的に給付開始時期がずれ、場合によっては受給開始時期が70歳になります)

もちろん、50歳を過ぎてから加入しても、多少であれば給付が1年、2年遅れるだけなので心配はありません。

しかし、掛金拠出時の節税効果を考えると、少しでも早い年齢で加入した方が、メリットはより大きくなります。

掛金と運用方法

毎月の掛金の上限は職業によって異なります。

なお、iDeCoの掛金の最低額は毎月5,000円です。

第1号被保険者

自営業や学生の方。

掛金:毎月5,000円~68,000円(年間最大816,000円の控除)

第2号被保険者

会社員(会社役員)、公務員の方。

掛金:毎月5,000円~23,000円(年間最大276,000円の控除)

※勤務先の年金制度によっては掛金の上限が少なくなる場合があります

第3号被保険者

第2号被保険者の被扶養配偶者(専業主婦など)

掛金:毎月5,000円~23,000円(年間最大276,000円の控除)

リスクに応じた運用商品まとめ

iDeCoには様々な運用商品があります。

数多くの運用商品の中から、どの商品にどれくらいの比率で投資をするか?を自分で決めなければなりません。

取り扱っている運用商品は金融機関によって異なるため、できるだけ商品ラインナップが豊富な金融機関を選ぶのがおすすめです。

どの金融機関も取扱商品のカテゴリは同じなので、下記の特徴をおさえておくと選びやすくなります。

▼主な預金・投資信託のカテゴリ(下のものほどリスクが高い)

- 定期預金(元本保証)

- 最も安全な運用商品です。iDeCoで拠出した掛金を定期預金で運用するため、元本が保証されています。

- 国内債券

- 日本国債や社債・地方債で運用する投資信託です。定期預金よりも利回りが高く、極めて元本保証に近い低リスクな商品です。

- 先進国債券

- 米国国債など海外の債券で運用します。国内債券より利回りは高いですが、為替の影響を受けるためリスクはやや高いです。

- 新興国債券

- 新興国(発展途上国)の債券で運用するため、先進国債券よりもリスクはさらに高くなります。ただし、債券という商品自体が低リスクな商品なので株式に比べると低リスクです。

- バランス型

- 様々なカテゴリの資産にバランスよく投資をするタイプの商品です。どの商品を選んでよいか全くわからない方におすすめです。

- ターゲットイヤーファンド

- 目標とする年数を決めて、当初は積極的にリスクを取り、目標年(年金受給年齢)に近づくにつれてリスクを落としていくタイプの投資信託です。運用期間中にリスクが変わる特殊な商品なので、個人的にはあえて選ぶ必要は感じません。

- 金・コモディティ

- 金やコモディティ(トウモロコシや小麦などの商品)に投資をする投資信託です。積極的に投資をするというよりは、リスク分散のために資産の一部を振り分けておくという扱いになることが多いです。

- REIT(不動産)

- 不動産に投資する投資信託のことをREITといいます。債券よりは高リスクですが、不動産は安定した投資商品です。ただし、REITといっても国内REITと外国REITでリスクは全く異なります。当然、国内REITの方がリスクは低いです。

- 国内株式

- 株式は資産運用商品の中では高リスクに位置づけられます。もちろん、投資信託を通じて投資するためプロの目でバランス良くリスク分散し、様々な企業の株式を組み入れます。

- 先進国株式

- 米国株や欧州株を購入する投資信託です。世界経済の成長に合わせた運用ができる商品も豊富です。

- 新興国株式

- もっともハイリスク・ハイリターンなのが新興国株式への投資をおこなう投資信託です。資産配分の比率は低めの方が良いと思います。

リスクを取りたくない方は定期預金の運用でも問題ありません。

しかし、個人型確定拠出年金の投資信託は「DC専用商品」として手数料(信託報酬)がお得なものが多いです。

普通に資産運用をするよりも有利な条件で良質な投資信託が保有できるので、運用結果に合わせて資産配分も変えていくことをおすすめします。(買付商品の配分はいつでも変更できます)

理想的な運用方法は、すべてのカテゴリの商品にバランスよく資産配分することです。

イデコの商品・金融機関の選び方は下記の記事が参考になります。あわせてご覧ください。

あわせて読みたい:

間違いのないiDeCo(個人型確定拠出年金)の金融機関と商品の選び方

iDeCoに加入するにはどうすればよい?

iDeCoを扱っているのは金融機関(銀行や証券会社)です。

取り扱い金融機関に個人型確定拠出年金の口座を開設し、加入手続きを行います。

その後、運用商品の投資比率を設定します。設定が終わったあとは、毎月の掛金を使って金融機関が自動的に運用商品の買付を行ってくれます。

運用商品のラインナップは金融機関によって異なります。

また、iDeCo加入には一定の初期費用と掛金拠出時に毎月の手数料が必要です。

少しややこしく感じるかもしれませんが、結論からいうとイデコの金融機関で違うのは「口座管理手数料」のみです。

・初期費用(加入時)

国民年金基金連合会:2,829円(共通)

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる← 重要

・給付時にかかる費用

事務委託先金融機関手数料:440円(共通)

・還付時にかかる費用(特例)

※限度額を超えて拠出された掛金や、加入資格のない月に拠出された掛金を還付する場合にのみ発生

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

・将来もし他社に移管した場合(特例)

移管手数料:金融機関によって異なる(通常は4,400円程度)

※税込です

※iDeCoの掛金は年単位でも支払いができます。

1年分をまとめて支払うことや、ボーナス時に増額して掛金を積立する、またはボーナス一括で1年分を支払うといったことが可能です。

国民年金基金連合会の手数料(月額105円・税込)は原則として掛金拠出時に支払います。つまり、掛金一括払いにすると国民年金基金連合会の手数料を11ヶ月分節約できます。

初期費用として2,829円(税込)が必要です。

しかし、加入手数料は0円の金融機関もあります。

また、最近はSBI証券のように口座管理手数料(運営管理手数料)が0円の金融機関も登場しています。(途中で金融機関を変更することも可能)

特に、口座管理手数料(運営管理手数料)は金融機関によって異なるので、少しでも手数料の安い金融機関を選ぶことをおすすめします。

iDeCo取扱金融機関の手数料比較はこちらです。

あわせて読みたい:

個人型確定拠出年金(iDeCo)はどこがお得なのか比較してみた

iDeCoに関する記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント