マザーファンドとは?ベビーファンドとの違いと投資信託の仕組み

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資信託について学んでいるうちに、マザーファンド・ベビーファンドという言葉に出会うことがあると思います。

現在、多くの投資信託はマザーファンドとベビーファンドを分けて運用する「ファミリーファンド方式」を採用しています。

この記事では、ファミリーファンド方式で運用するメリット。そして、マザーファンドとベビーファンドの違いをわかりやすく解説します。

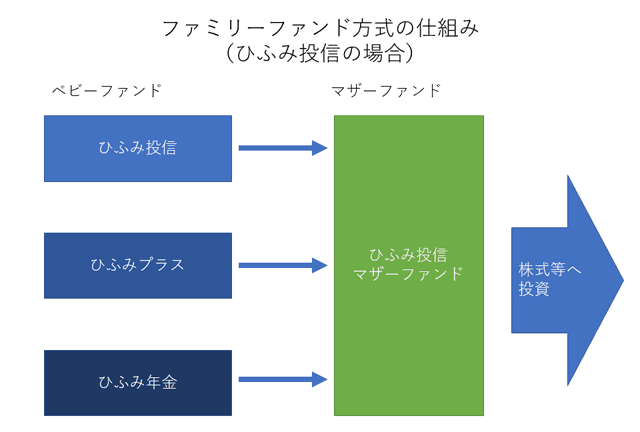

ファミリーファンド方式の仕組み

投資信託には数多くの種類があります。

それらのファンドを1つずつ個別に運用をすると、どうしても「運用効率」が悪くなってしまいます。

こうした問題を解決するために生まれたのが、同じ資産運用会社のファンドについては一括して資金を集め、1つの大きなファンドで運用をするような仕組み「ファミリーファンド方式」です。

私たちが普段から証券会社・銀行などで購入している投資信託は「ベビーファンド」にあたります。「マザーファンド」に直接投資することはできません。

マザーファンドとベビーファンドの違い

- マザーファンド(親ファンド)

- 複数のベビーファンドから資金を集め、資産運用を実際に行うファンド

- ベビーファンド(子ファンド)

- 投資家(顧客)との窓口になるファンド。実際の取引は行わないが、為替ヘッジや分配金の管理などを行う。

一部の投資信託には、同じファンドでも「為替ヘッジあり」と「為替ヘッジなし」の商品があります。

このような商品では、同じ「マザーファンド」で運用を行っていますので、損益結果はまったく同じです。

しかし、一方のベビーファンドでは「為替ヘッジ」の処理を行うので、最終的な投資家の損益は「為替ヘッジあり」と「為替ヘッジなし」の商品で異なってきます。

同様に、同じ商品でも

- 毎月決算型(分配金が毎月配当される)

- 年2回決算型(分配金は年2回)

- 年1回決算型(分配金は年1回、または分配金なし)

のような複数のラインナップで投資信託が売られていることも多いです。

このケースでも、1つのマザーファンドに資金を束ねて運用しており、ベビーファンド側で分配金の手続きを管理する仕組みとなります。

購入予定の(または現在保有している)投資信託が、どのような方式で運用しているのかは、交付目論見書で確認できます。

たいてい、大きな図表で描かれているので、初心者の方でもすぐに理解できると思います。

ひふみ投信のマザーファンド

個人投資家に人気の「ひふみ投信」もファミリーファンド方式で運用しています。

詳しい内容はひふみ投信の記事で解説していますが、ひふみ投信には、

- ひふみ投信:直販

- ひふみプラス:証券会社・銀行などで販売

- ひふみ年金:確定拠出年金専用

という3つのファンドがあります。

それぞれ、信託報酬や購入時手数料に違いがあるのですが、投資リターンはすべて同じです。

なぜかというと、ひふみ投信・ひふみプラス・ひふみ年金はすべて、1つのマザーファンドで運用しているからです。

投資リターンが全く同じなので、あとは信託報酬の差によって最終リターンが微妙に変わってきます。

ちなみに、記事執筆時点(2018年7月12日)での純資産を比べると、

- ひふみ投信:1,419億8,100万円

- ひふみプラス:6,054億5,100万円

- ひふみ年金:162億3,400万円

- ひふみ投信マザーファンド:7,636億6,600万円

という結果になります。(ひふみ投信マザーファンドの純資産は、各商品を合計したもの)

一般的に、投資信託は純資産規模が大きい方が有利だと言われます。この認識は正しいです。

しかし、ひふみシリーズで比較する場合は、最終的にすべて同じファンドで運用していることから、純粋に信託報酬の差で選択するのが望ましいです。

上記を比較する限り、ひふみプラス(金融機関経由)で購入している人が圧倒的に多いことがわかりますね。

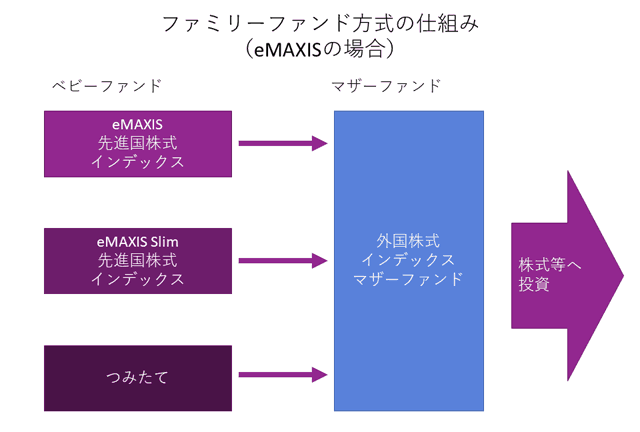

eMAXISのマザーファンド

三菱UFJ国際投信は、eMAXISシリーズを展開しています。

従来から代表的なインデックスファンドとして運用している「eMAXIS」、業界最安水準のコストで勝負する「eMAXIS Slim」、そしてつみたてNISAに対応する「つみたてんとうシリーズ」などがあります。

これらはいずれも、信託報酬(コスト)が異なります。

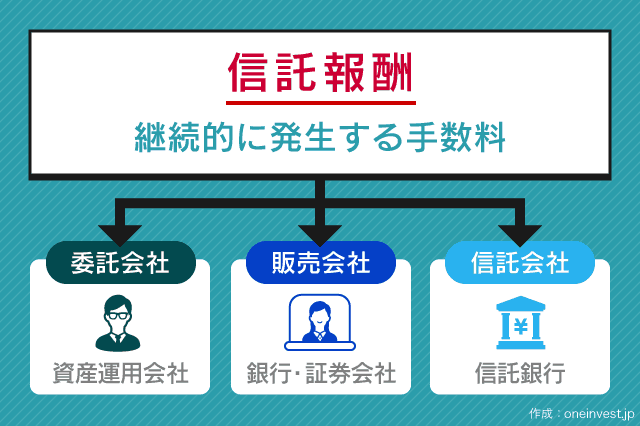

しかし、上記の図を見てもわかる通り、投資先が同じインデックスファンドは「すべて1つのマザーファンド」で運用しています。

投資信託の商品名は異なっていても、中身は同じだということです。

このような場合はたいてい、販売先(販売方法)が異なっています。

eMAXISは従来から存在する商品として、eMAXIS Slimはネット限定販売の商品として、そしてつみたてんとうシリーズは、つみたてNISA対応商品を対面窓口で販売するための商品として設計しています。

マザーファンドのメリット

ファミリーファンド方式を使って、1つの大きなマザーファンドで運用すると、資産運用やコストの効率化によるメリットがあります。

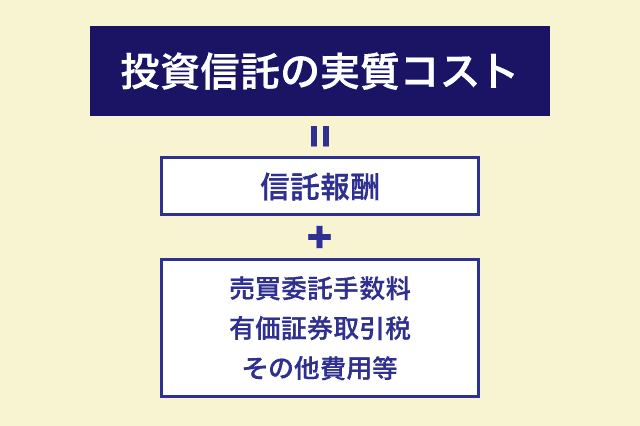

投資信託には、信託報酬の他にも「実質コスト」と呼ばれる費用が存在します。

実質コストの中身は、売買委託手数料や有価証券取引税、外貨建て資産の保管費用などです。

手数料や保管費用に関しては、規模が大きくなることで「スケールメリット」が働くため、コスト効率がよくなります。

また、1つのマザーファンドに運用をまとめることで、ベビーファンド側で「毎月分配型」と「分配金なし型」のような多様なニーズに応える商品を作りやすくなります。

その他の視点として、「経営者との面談時間を確保しやすくなる」といったメリットも考えられます。

上場企業の経営者は、ファンドマネージャーから面談を申し込まれることも多いはずです。しかし、分単位でスケジュールをこなす経営者にとっては、すべての面談を申し受けることはできません。

当然、純資産1億円のファンドマネージャーとの面談よりも、純資産1兆円のファンドマネージャーとの面談に割く時間を増やすはずです。

このように、純資産の規模が大きくなると資産運用における様々な面でメリットが生じます。

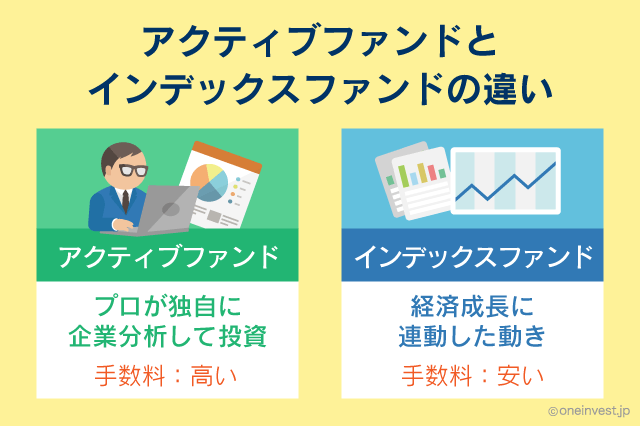

インデックスファンドのリターン差につながる

マザーファンドの規模の大きさは、特にインデックスファンドの差に影響をもたらします。

というのも、インデックスファンドは基本的に「指数に連動する投資信託(例えば日経平均株価に連動する投資信託)」ですので、A社の商品を買っても、B社の商品を買っても、結果は同じです。

あとは、信託報酬(コスト)の差によって、A社の商品とB社の商品に差がつきます。

信託報酬は、リターンに大きな影響を与えるため、当サイトでも「少しでも信託報酬の低い投資信託を選ぶことの重要性」を述べています。

一方で、「実質コスト」ベースで見た場合には、信託報酬の差に加えて、純資産の大きさによるコスト効率の差が生じます。

また、インデックスファンドにおいては、純資産が大きい方がトラッキングエラー(連動する指数との乖離)が生じにくく、安定した運用ができます。

このような理由から、インデックスファンドでは特に、純資産の大きさはファンド選びで気にすべき要因になります。

例えば、この記事でも取り上げたeMAXISシリーズは、マザーファンドの資産規模もかなり大きいですから、まず最初に検討したいインデックスファンドになると思います。

続いては、eMAXISシリーズの中でも特に人気の「eMAXIS Slim 先進国株式インデックス」の魅力を取り上げます。

信託報酬が年0.1%未満となる圧倒的な低コストを実現するインデックスファンドの想定利回りはどの程度なのかについても検証しています。

eMAXIS Slim 先進国株式インデックスは、つみたてNISAやiDeCoでも購入できるおすすめの商品です。

次の記事:eMAXIS Slim 先進国株式インデックスの利回りは?iDeCo(イデコ)で買う方法

一部の証券会社では、投資信託を保有するだけで毎月継続的にポイントがもらえます。

受け取ったポイントは、実質的な運用コストの低減につながります。

同じ投資信託の商品を買うなら、ポイント還元が受けられる証券会社での購入がお得です。

投資信託についてもっと詳しく

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント