インタレスト・カバレッジ・レシオとは?計算方法を目安を確認

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

上場企業の決算書には「インタレスト・カバレッジ・レシオ(Interest Coverage Ratio)」が記載されていることが多いです。

インタレスト・カバレッジ・レシオは、企業の財務健全性を示す指標です。

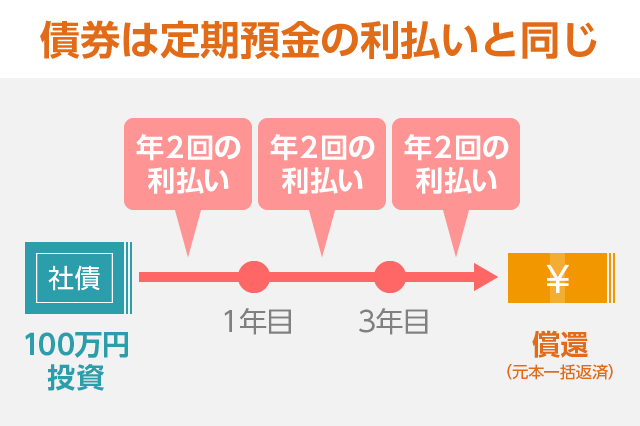

債券の格付や、融資審査において活用されています。

それほど難しい指標ではないのですが、計算方法や「健全」とされる目安の範囲には様々な意見があります。

インタレスト・カバレッジ・レシオは、個人投資家にとっても、目の前の社債への投資可否を判断する指標として使えますので、知っておいて損はありません。

インタレスト・カバレッジ・レシオの計算方法

インタレスト・カバレッジ・レシオの計算方法は以下の通りです。

▼計算方法

インタレスト・カバレッジ・レシオ = (営業利益 + 金融収益) ÷ 支払利息

※金融収益とは、受取利息や受取配当金のことです。

※支払利息に加えて、割引料(手形割引)を追加することもあります

上記の計算式を言葉で表すと、企業の借入金や債券から発生する「支払利息」を、企業の利益でどれくらいカバーできているかということが、インタレスト・カバレッジ・レシオの意味合いです。

支払利息はより小さく、事業利益がより大きくなるほど財務体質は改善するため、インタレスト・カバレッジ・レシオが高いほど財務健全性が高いと判断できます。

上記の計算式でインタレスト・カバレッジ・レシオを計算することが多いのですが、「利益・費用の代わりにキャッシュフローを使うべき」との意見もあります。

営業利益や金融収益、支払利息はいずれも、会計上の損益です。

しかし、会計上は既に計上されているものの、現金をまだ受け取っていない場合や、支払いをまだ行っていないケースも存在します。

こうした理由から、「現金収支でインタレスト・カバレッジ・レシオを計算した方が、より現実に即した財務健全性を知ることができる」というのが、「キャッシュフローをベースに計算すべき」という意見が述べられる理由です。

個人的には、営業利益とキャッシュフローのどちらを使うかはケース・バイ・ケースだと思っています。

キャッシュフローの数字が簡単に入手できるのであれば、キャッシュフローを使ってインタレスト・カバレッジ・レシオを計算すべきです。

なぜなら、不動産業などを中心に、会計上の営業利益と実際の現金収益(キャッシュフロー)が大きく異なることもあるからです。

一方、キャッシュフローに比べて「営業利益」はすぐに入手できるデータです。簡易的にインタレスト・カバレッジ・レシオを計算する場合なら、通常の計算方法で問題ないと思います。

営業利益や金融収益(受取利息・受取配当金など)、そして支払利息はいずれも、有価証券報告書や決算短信の「損益計算書」の欄に記載されています。

決算関連の資料は、EDINETや企業の公式サイトのIRページから、簡単に入手することが可能です。

インタレスト・カバレッジ・レシオの目安

過去に読んだ「コーポレートファイナンス実践講座 – 堀内勉」という書籍によると、インタレストカバレッジレシオの目安は以下のように定義されています。

▼インタレスト・カバレッジ・レシオの目安

10以上が理想的、3以上が望ましく、1以下だと危険

– コーポレートファイナンス実践講座

しかしこれはあくまでも、全体的に見た時の目安であり、実際には業種によってインタレスト・カバレッジ・レシオの適正値は大きく異なると考えておくのが正しいと思います。

債券投資や財務健全性に関する内容は、ベンジャミン・グレアム「賢明なる投資家」や「証券分析」でも述べられています。

ベンジャミン・グレアムも同様に、「インタレスト・カバレッジ・レシオは業種によって目安となる値(防衛的基準)が異なる」としています。

インタレスト・カバレッジ・レシオが1倍ということは、「企業が1年間に稼いだ利益がすべて支払利息で消えていく」ことを意味します。つまり、自転車操業状態だということです。

倍率がさらに悪化し、1倍以下になると支払利息を年間の利益でまかなえず、保有している現金で「持ち出し」が発生します。

自己資本比率との違い

企業の財務諸表を知るための指標には、その他にも

- 自己資本比率

- 総資産の何パーセントを自己資本でまかなうことができているか

- 有利子負債比率

- 総資産の何パーセントが有利子負債で占められているか

- デット・エクイティ・レシオ(DEレシオ)

- 有利子負債と自己資本の倍率

などがあります。(DEレシオの詳細はこちらの記事で解説)

しかしこれらはいずれも、「貸借対照表(バランスシート)」を見て、財務健全性の良し悪しを判断する指標です。

一方で、インタレスト・カバレッジ・レシオは、「損益計算書」で財務健全性を測っているという点で大きく異なります。

前述のベンジャミン・グレアムも、債券投資においては「インタレスト・カバレッジ・レシオを重視すべきである」と述べています。

どれだけ自己資本比率が高く、「貸借対照表」の財務健全性が高くても、赤字企業であったり、収益性の低い企業の社債には投資すべきではないということです。

注意点

インタレスト・カバレッジ・レシオは優れた指標として、格付を決定する上でも重要な要素だと認識されているようです。

しかし、注意点もいくつかあります。

1つは、「借入金が莫大でも借入利率が低ければ、インタレスト・カバレッジ・レシオは高くなってしまう(健全に見えてしまう)」ということ。

インタレスト・カバレッジ・レシオの計算式には「(1年間の)支払利息」を使います。

借入金が大きくても、金利が低ければ支払利息は少ないので、一見すると財務健全性が高いと見られます。

しかし、借入条件が変動金利で、金利上昇に伴って支払利息が増えるとどうなるか。途端にインタレスト・カバレッジ・レシオは低下し、財務健全性が悪化してしまいます。

2つめの注意点は、「企業収益には変動がある」という点。

借入金を増やさない限り「支払利息」は基本的に、毎年安定して推移します。

一方、営業利益は事業環境によって大きく変動します。

インタレスト・カバレッジ・レシオを良く見せるために、前年に特別損失などを計上し、赤字を出し切る。

そして次年度に見せかけの営業黒字を捻出し、インタレスト・カバレッジ・レシオを高く見せて社債を発行する。

このようなことも考えられます。

また、過去に営業黒字を続けていても、一転して事業が赤字に転落すると、インタレスト・カバレッジ・レシオは途端に悪化する可能性も秘めています。

こうしたことからも、事業特性をきちんと理解した上で、インタレスト・カバレッジ・レシオの目安となる値(防衛的基準)を設定すべきであると私は考えます。

次の記事:債券投資のリスク、AAA(トリプルA)格付けの安全性とデフォルト率

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント