つみたてNISAでアクティブファンドは選ぶべきか?おすすめの投資信託を厳選

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

つみたてNISAでは、金融庁が「一定の基準を満たした投資信託のみ販売して良い」というルールを策定しています。

これによって、手数料が高すぎる投資信託は、つみたてNISAでは販売できないため、どの商品を選んでも顧客本位の良いファンドが選べます。

手数料が高いと言われるアクティブファンドにおいても、「つみたてNISA基準」を満たしている良い商品が揃っています。

この記事では、つみたてNISAでアクティブファンドを選ぶべきかどうか、そしておすすめできる投資信託について解説します。

目次

アクティブファンドを選ぶべき?

投資信託は、

- インデックスファンド(パッシブファンド)

- アクティブファンド

という2つのカテゴリに分類されます。

インデックスファンド(パッシブファンド)は日経平均株価やNYダウといった「特定の指数に連動するタイプの投資信託」のことを指します。

日本経済や世界経済の成長や、投資先企業が生み出した利益が投資信託の値上がりに反映されるという魅力、そして「指数連動型」であるため機械的な売買が可能であり、コストを抑えた運用ができるのがメリットです。

投資信託選びでは、毎年、年率(計算は日割り)で発生する「信託報酬」という手数料がとても重要です。

信託報酬が年率1%違うだけで、将来の投資リターンに大きな違いを生むというのは有名な話です。

インデックスファンドの中には、信託報酬が0.2%を下回るファンドも存在しており、極めて低い手数料(信託報酬)で資産運用が行えます。

一方、アクティブファンドは特定の指数の動きに関係なく、プロの目利きによってインデックスファンドを超えるリターンを狙うタイプの投資信託です。

投資のプロが本気を出して運用してくれるので、「それだけ多くの利益が得られるのではないか?」と考えるのは自然なことです。

しかし、アクティブファンドはインデックスファンドと比較して信託報酬(私たち投資家が支払うコスト)が高い傾向にあり、手数料が高すぎるために期待通りの投資リターンが得られないことが多いのです。

詳しくは「投資信託の手数料はなぜ高い?儲からない理由と間違いのないファンド選び」に書いていますが、長期運用では「多くのアクティブファンドがインデックスファンド以下のリターンしか出せていない」ことがわかっています。

多くのアクティブファンドがインデックスファンドに負ける要因は、「手数料(信託報酬)の高さ」にあります。

こうした理由から、私自身はつみたてNISAのような長期の運用においては、安定的にリターンが得られる「低コストなインデックスファンド」を選ぶことを推奨しています。

→低コストなインデックスファンドはこちらの記事で紹介しています。

お金持ちを目指すか、それとも平均的に資産を増やして満足するか

しかし最近は、「手数料がこれまでに比べてずいぶん安いアクティブファンド」が登場しています。

ひふみ投信に代表されるこれらの投資信託は、過去5年以上に渡ってインデックスファンドを超えるリターンを継続しています。

先ほど、「多くのアクティブファンドがインデックスファンド以下のリターンしか出せていない」、そしてその理由は「手数料が高すぎるからだ」と述べました。

これを逆に考えると、「ほんの一部の優秀なアクティブファンドはインデックスファンドを上回るリターンを出している」、「手数料を抑えたアクティブファンドはインデックスファンドを上回るリターンを出す可能性が高くなる」と言えます。

アクティブファンドはインデックスファンドと比較して運用リスクが高い傾向にあります。

しかし、リスクを取って平均的なリターンを上回る投資信託に懸けたいという方には、アクティブファンドを選ぶ価値は十分あります。

しかし未来は不確実なものであり、誰にもわかりません。

不確実な未来に懸けるかどうかは、投資家自身の判断に委ねられます。

資産運用を将来の資産形成として考えており、平均的なリターンで十分満足できる人は、インデックスファンドを選ぶことをおすすめします。

アクティブファンドは、上記の人よりもさらにお金持ちになりたい方向けです。

ただし、アクティブファンドには、インデックス運用をしている人よりもお金持ちになれる可能性がある一方、その逆になってしまう可能性もあるというリスクも存在します。

つみたてNISAでおすすめのアクティブファンド

つみたてNISA対象商品となっているアクティブファンドの中から、管理人がおすすめできる投資信託を紹介します。

まず、アクティブファンドの「つみたてNISA対象商品となるための基準」をまとめます。

- 購入時手数料が0円(ノーロード)

- 信託報酬が1.0%+税以下(投資対象が海外資産の場合は1.5%+税以下)

- 純資産が50億円以上かつ設定以降5年以上の実績があること

- デリバティブ取引による運用を行っていないこと(ヘッジ目的の場合を除く)

- 毎月分配型ではない

- 信託契約期間が無期限(または20年以上)

上記の基準を満たすアクティブファンドだけが、つみたてNISA対象商品として販売されています。

実は、驚くべき結果なのですが、つみたてNISAのスタート時点で上記の基準を満たしているアクティブファンドはたった15本でした。

これまでのアクティブファンドはそれぐらい手数料が高かったということです。

逆に言うと、選ばれた15本のアクティブファンドは顧客本位の良い投資信託と言えます。

今後、つみたてNISA対応のアクティブファンドは増えると思います。しかし、基本的には当初設定された15本のアクティブファンドの優位性は揺るがないと私は考えています。

つみたてNISA開始時点で選ばれた15本のアクティブファンドは以下の通り。

- コモンズ30ファンド

- 大和住銀DC国内株式ファンド

- 年金積立 Jグロース

- ニッセイ日本株ファンド

- ひふみ投信

- ひふみプラス

- 結い 2101

- セゾン資産形成の達人ファンド

- フィデリティ・欧州株・ファンド

- セゾン・バンガード・グローバルバランスファンド

- ハッピーエイジング30

- ハッピーエイジング40

- 世界経済インデックスファンド

- フィデリティ・米国優良株・ファンド

- のむラップ・ファンド(積極型)

上記の中から、私がおすすめしたいと思える投資信託を紹介します。

※信託報酬は10%税込表記、過去のリターンは記事執筆時点(2018年2月21日)のものです

ひふみ投信(ひふみプラス)

- 信託報酬:1.078%

- 年率リターン(5年):32.16%

アクティブファンドの中でも最もおすすめできるのは、ひふみ投信(ひふみプラス)です。

直販商品を「ひふみ投信」、証券会社などの金融機関を通じて販売する商品を「ひふみプラス」と呼びますが、中身は基本的に同じです。(ひふみ投信とひふみプラスの違いはこちら)

レオス・キャピタルワークスが運用する「ひふみ投信」は、主に国内株式に投資を行うアクティブファンドです。(最近は米国株式にも投資をしています)

記事執筆時点(2018年2月21日)で過去5年間の年率リターンが32.16%という驚異的な数値となっており、個人投資家から高い評価を得ています。

年率利回りが32%ということは、複利計算だと2年数ヶ月で資産が倍になる計算です。

事実、テレビ番組の「カンブリア宮殿」でひふみ投信が取り上げられた時、購入者のおばさんが「資産が2倍3倍になった」と言っていました。

私自身も数年前から資産の一部をひふみ投信で運用していますが、すでに投資額の2倍以上となっています。

信託報酬は年1.078%とアクティブファンドの中でも低コストで、これは保有期間に応じて最小0.671%にまで引き下げられます。(直販商品「ひふみ投信」の場合)

つまり、つみたてNISAで20年間の長期保有を行えば、後半はとてもお得な信託報酬で運用できるのです。

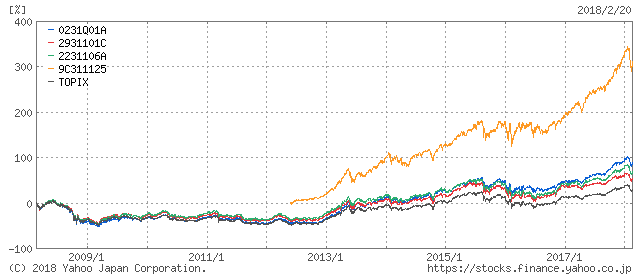

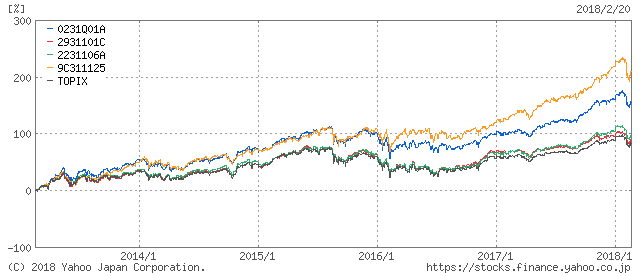

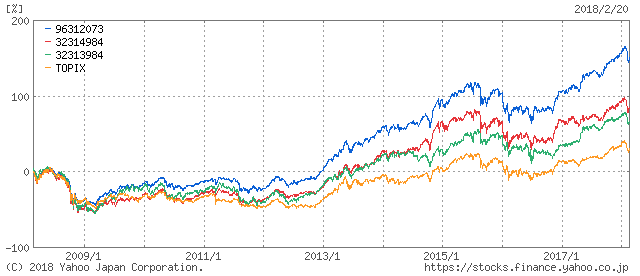

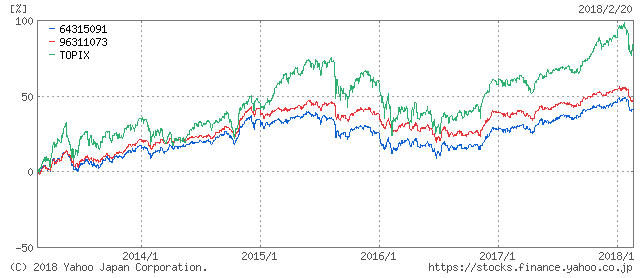

ひふみ投信の過去のリターンを、日本株に投資する他の「つみたてNISA対象ファンド」と比較してみました。

- オレンジ:ひふみ投信

- 青:年金積立Jグロース

- 緑:大和住銀DC国内株式ファンド

- 赤:ニッセイ日本株ファンド

- 黒:TOPIX

10年間の推移では、ひふみ投信が圧倒的なリターンを出しています。ただし、ひふみ投信はまだ設定から10年が経過していないので、途中からの参加です。

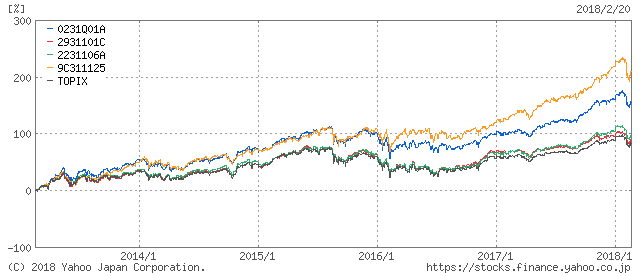

5年間の推移で比較すると以下のようになります。

いずれの投資信託も日本株式を投資対象としている、つみたてNISA対応ファンドです。

10年間で見ても、5年間で見てもひふみ投信が最も高いリターンを上げており、その実力を確固たるものにしています。

ひふみ投信については下記の記事で詳しく解説しています。あわせてご覧ください。

あわせて読みたい:

ひふみ投信とひふみプラスの違いは?個人投資家に評判のカリスマファンド

年金積立Jグロース(つみたてJグロース)

- 信託報酬:0.902%

- 年率リターン(5年):24.84%

年金積立Jグロース(愛称:つみたてJグロース)も、ひふみ投信と並ぶ優秀なアクティブファンドです。

先ほどの5年間の比較チャートでも、ひふみ投信に次いで2番目にリターンが高くなっています。(青が年金積立Jグロース)

逆に、ひふみ投信と年金積立Jグロース以外のアクティブファンドは、TOPIX(東証株価指数)とほとんど同じ程度のリターンしか出せていない状況です。

日本の成長株に投資する年金積立Jグロースが、ここまで良い実績を残せている理由は信託報酬の低さにあります。

実は、年金積立Jグロースの年率0.902%という信託報酬は、つみたてNISA対応商品のアクティブファンド(国内株式ファンド)の中で、最も低いコストです。(つみたてNISAスタート時点)

このコストの低さが、しっかりとリターンに表れているのです。

また、年金積立Jグロースは毎年1回分配金を出しているのも大きな特徴です。

ひふみ投信は基本的に分配金を出さないファンドですので、低コストであり、年1回程度の分配金が欲しい方は、年金積立Jグロースへの投資も検討できると思います。

なお、上記の年率リターンは分配金の再投資を行った場合の利回りとなっています。

あわせて読みたい:

投資信託の「ひふみプラス」を毎月分配型ファンドにする方法とそのデメリット

セゾン資産形成の達人ファンド

- 信託報酬:1.375%

- 年率リターン(5年):16.48%

セゾン投信のリターン追求型アクティブファンド「セゾン資産形成の達人ファンド」は、世界の株式に分散投資を行います。

国内株式への投資比率が約10%、新興国株式への投資比率が約15%、そして残りが米国と欧州の株式となります。

投資対象は基本的に株式のみですが、市況に応じて債券を組み入れることもあります。

ファンド・オブ・ファンズの形式を取っているため、コストが高くなりがちですが、信託報酬の実質負担を年率1.375%程度に抑えていることから、つみたてNISA対象商品に選ばれています。

国内株式を主な投資対象としている「ひふみ投信」などと比べ、セゾン資産形成の達人ファンドは国内への投資比率が低く、主に海外への投資を目的とした投資信託です。

投資先を国内だけに限定していると、インフレリスクに備えることができません。

私自身、海外株式などへの投資に対する必要性を感じているところですが、セゾン資産形成の達人ファンドはそのような世界分散投資を1本の投資信託で実現しています。

国内株式ファンドと比べて信託報酬は高めですが、その他の「海外を投資対象としたつみたてNISA対応の株式ファンド」と比べてみます。

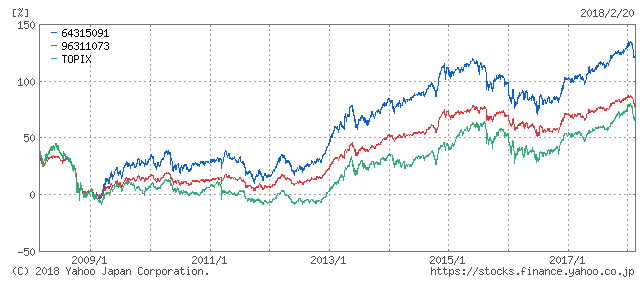

- 青:セゾン資産形成の達人ファンド

- 赤:フィデリティ・米国優良株・ファンド

- 緑:フィデリティ・欧州株・ファンド

- オレンジ:TOPIX

投資対象が海外なので、TOPIX(東証株価指数)はベンチマークになりませんが、参考までに載せてみました。

過去10年の結果では、セゾン資産形成の達人ファンドが最も高いリターンとなっています。

つみたてNISA対応の「フィデリティ」のファンドはどちらも、信託報酬は約1.5%となっています。セゾン資産形成の達人ファンドがコスト面でも優位になっており、その差が結果に表れていると言えます。

また、フィデリティのファンドはそれぞれ、「米国株のみ」「欧州株のみ」を投資対象としており、やや偏りがあります。

しかし、セゾン投信の場合は新興国や太平洋などの地域にもしっかりと投資を行っていますので、より安定的に世界経済の成長の恩恵が受けられます。

5年間で見てみるとリターン差は縮小しますが、やはりセゾン資産形成の達人ファンドが最も高いリターンを出していました。

▼セゾン資産形成の達人ファンドの詳しい解説記事はこちらです▼

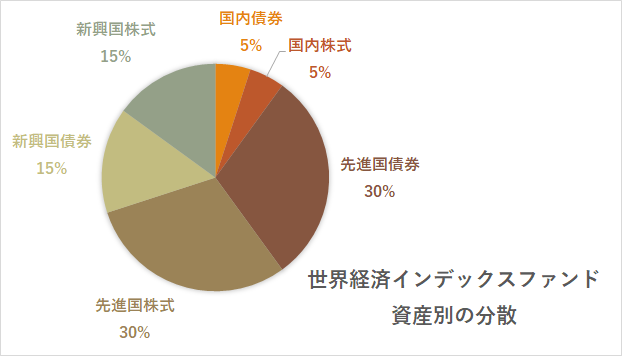

世界経済インデックスファンド

- 信託報酬:0.55%

- 年率リターン(5年):11.60%

世界経済インデックスファンドは、やや特殊な位置づけです。まず最初に、リターンが低いのではないかと思った方も多いと思います。

世界経済インデックスファンドが投資対象としているのは、世界の株式と債券のインデックスファンドです。

つまり、この投資信託は実質的にはインデックスファンドなのですが、組入比率などが特殊であるために「アクティブファンド」の扱いとなっています。

他のアクティブファンドに比べて、信託報酬が極めて低いのが強みです。

世界経済インデックスファンドが投資対象とするのは次の6つの資産です。

- 国内株式 約5%

- 国内債券 約5%

- 先進国株式(外国株式) 約30%

- 先進国債券(外国債券) 約30%

- 新興国株式 約15%

- 新興国債券 約15%

全体で見ると、株式の組入比率が50%、債券の組入比率が50%となっています。

これまで紹介してきた投資信託はすべて、「株式のみを投資対象としたファンド」でした。しかし、世界経済インデックスファンドは「防御力の高い資産である債券を半分組み入れている」のが特徴です。

ローリスク・ローリターンな「債券」を組み入れているため、世界経済インデックスファンドの年率リターンは低めとなっています。

つまり、ハイリスク・ハイリターンな運用よりも、より安定した運用(ミドルリスク・ミドルリターン)を狙いたい方向けの投資信託となります。

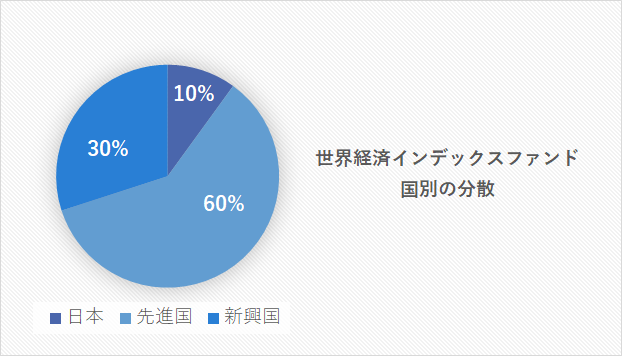

投資資産は「株式50%、債券50%」ですが、国別分散もしっかりと行われており、「国内10%、先進国60%、新興国30%」の比率で世界分散しています。

実は、この投資スタイルはセゾン投信の「セゾン・バンガード・グローバルバランスファンド」と似ています。

セゾン・バンガード・グローバルバランスファンドは、セゾン投信が運用する「セゾン資産形成の達人ファンド」とは別の投資信託で、より安定的な運用を行っているのが特徴です。

セゾン・バンガード・グローバルバランスファンドもつみたてNISA採用商品なのですが、両者の信託報酬を比較してみると、世界経済インデックスファンドの方がわずかにコストは低くなっています。

まずは5年間のリターンで比較してみます。

- 青:世界経済インデックスファンド

- 赤:セゾン・バンガード・グローバルバランスファンド

- 緑:TOPIX

過去5年間の推移で見てみると、「セゾンバンガード~」も「世界経済インデックスファンド」も、TOPIXに劣るパフォーマンスとなっています。

このような結果となっている理由は、「セゾン・バンガード・グローバルバランスファンドと世界経済インデックスファンドは資産の50%を債券に投資しているから」です。(実質的には半力で戦っているようなもの)

つまり、直近5年間のような株式市場が強い時期は特に、TOPIXを下回るリターンとなるのが普通なのです。

では、10年の長期で見るとどうでしょうか。

10年間の推移で見ると、世界経済インデックスファンドがセゾンバンガードグローバルバランスファンドやTOPIXを大きく上回っています。

よく見てみるとわかるのですが、2009年から2013年の間はリーマンショックや東日本大震災の影響で、日本の株式市場は良いとは言えない状態でした。

このような「不況」の状況では、逆に防御力の高い債券を組み入れている投信が有利になるのです。

結果的に10年間という長期で見た結果、世界経済インデックスファンドは低い信託報酬でありながら、TOPIX以上の結果を残している優秀なアクティブファンドであることがわかります。

世界経済インデックスファンドの詳細解説はこちらです。

あわせて読みたい:

世界経済インデックスファンドの評価、積立投信への活用と利回り分析

リスクを取るか取らないか

アクティブファンドは、運が良ければインデックスファンドを大きく上回るリターンをもたらします。

しかし、長期的にそれだけのリターンが持続するかどうかは誰にもわかりません。また、アクティブファンドは決して低いとはいえない「コスト」がかかります。

投資のプロを信じてハイリスク・ハイリターンな勝負をするか、インデックスファンドを選択して平均的なリターンで満足するか、これは個々の判断によって変わってきます。

資産形成の一環として運用するのであれば、個人的にはインデックスファンドを推奨しますが、もしかすると自分をお金持ちにしてくれるかもしれないアクティブファンドにも大きな魅力があるのも事実です。

次の記事は「2022年版 1億人の投資術が選ぶおすすめの投資商品一覧」です。

当サイト「1億人の投資信託」が選んだおすすめの投信商品をまとめています。あわせてご覧ください。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント