投資信託は儲かるの?利回りやリスクをシミュレーションをした結果

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

資産運用の方法として最も代表的なのが「投資信託」を活用することです。

投資信託は証券会社や銀行の窓口など、なんらかの形でおすすめされた経験がある方もいるかもしれません。

また、雑誌などでも資産運用に関する特集が取り上げられることがあり、そうした情報を見て気になっている人もいると思います。

今回は「投資信託は本当に儲かるのか?」という率直な疑問に答えていきたいと思います。

リスクとリターンについて

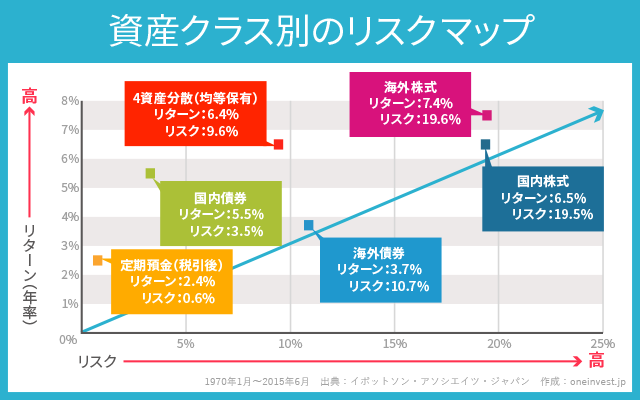

上記の図は、資産クラス別のリスクマップです。

1970年~2015年の45年間の実績を、イボットソン・アソシエイツ・ジャパンが調査し、当サイトがイラストを作成しています。

リターンとは

金利や利回りと呼ばれるもので、年率換算しています。

上記の図でいえば、最もリターンの大きい海外株式に投資した場合、短期的にはリスクが大きいためブレが生じますが、長期的には年率7.4%のリターンで運用できることを意味します。

定期預金のリターン(金利)と比較すると、株式の方が圧倒的に効率がよい運用先であることがわかります。もちろん、リスクについても考慮する必要はあります。

リスクとは

年率の標準偏差のことで、価格変動幅の大きさを数値化したものです。

つまり、リスクが大きい投資先ほど不確実性が大きく、大きく値上がりしたり(または大きく値下がりしたり)するということです。

わかりやすく言うと、期待していたリターンが得られない可能性(または期待していた以上のリターンを得られる可能性)が高くなるということですね。

私はリスクについて「いつ、いくら換金できるかが保証されていない度合い」と表現しています。

例えば、リスクのない資産(つまり定期預金)は、あらかじめ満期日が決まっていて、もらえる利益も最初から決まっています。その代わり、リスクが小さい資産は得られるリターンも小さいです。

一方で株式投資は5年後に大きなリターンが得られるかもしれないし、小さなリターンかもしれないし、場合によっては損失になっているかもしれない。

もしくは、10万円の利益が得られるのは1年後かもしれないし、5年後かもしれないし、10年後かもしれない。

価格変動が大きい投資先ほど、決まった期間に決まった金額が得られないということです。もちろんその分、大きなリターンが得られる可能性があります。

国内株式、海外株式、国内債券、海外債券の4つの資産をバランス良く保有することで、リスクとリターンのバランスを保った運用ができます。

昨今の低金利環境では、定期預金に預けても上記画像に記載しているリターン以下の利息しか得られません。

また、債券のリターンもその国の金利情勢に左右されるので、上記図の「国内債券」でも、同じような期待リターンは得られないでしょう。

一方で、株式は概ね年率6%~7%程度のリターンに相当する投資資産だと言われています。

リスクが大きい分、値幅変動が大きいため、定年後に投資信託を解約するタイミングで、リーマンショック級の不況が訪れると解約したくても(損失が大きく)解約できない状況になるかもしれません。

しかし、リスクとは「値下がりする確率ではなく、値上がりする確率も同等に含んでいるもの」なので、逆にいうと投資信託の解約のタイミングで想定超のリターンを得ることができる可能性もあるということです。

そして、それらは長期的にみると年率6%~7%に収束します。

投信積立などで長期的な資産運用を考えるのであれば、債券などの安全資産も取り入れつつ、株式も資産の中に組み入れることで、より効率的な運用が行えるということがわかります。

債券と株式でバランスを調整できる

資産運用の基本は、株式と債券をバランス良く持つことです。

株式の比率を上げれば、よりハイリスク・ハイリターンな運用になりますし、債券比率を高めることでよりローリスク・ローリターンな運用ができます。

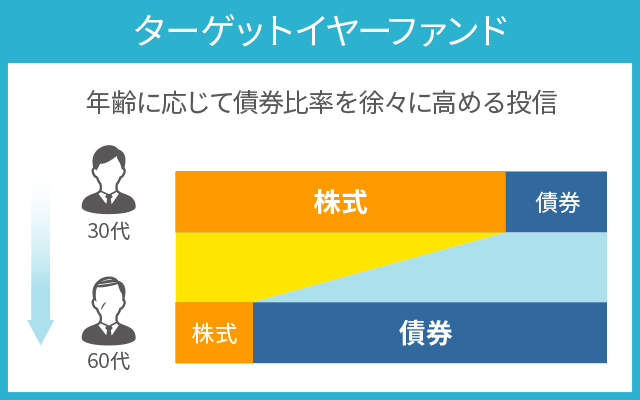

また、投資信託の中にはターゲットイヤーファンドと言って、若年層のときは株式比率高めで運用し、その後年金世代になるに従って徐々に債券比率を高め安定資産に移行してくれる投資信託もあります。

もちろん、自分自身で積立の比率を変えて上記のようなことを実践しても問題ありません。(ターゲットイヤーファンドを買うよりも、自分で資産比率の調整を行った方が手数料も抑えられます)

定期預金で運用した場合(利回り:1%以下)

最近は金利1%の定期預金もほとんど見なくなりましたが…

債券中心で運用した場合(利回り:1%~2%程度)

国内債券の場合、長期的にはリターンは年率1%~2%の範囲での運用になると思います。

株式中心で運用した場合(利回り:5%~7%程度)

低く見積もって年率5%程度のリターンが得られると仮定して考えておくと安心です。

上記の3つの資産で運用するとどうなるか。

また、様々な資産をミックスして平均3%~5%程度のリターンで運用した場合はどれくらい儲かるのか。

こちらの積立シミュレーターで、どれくらい儲かりそうか運用結果を試算してみてください。(シミュレーターの専用ページはこちら)

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)

信託報酬がリターンに与える影響

積立シミュレーターを使って計算してみると、資産運用の計画がイメージしやすくなると思います。

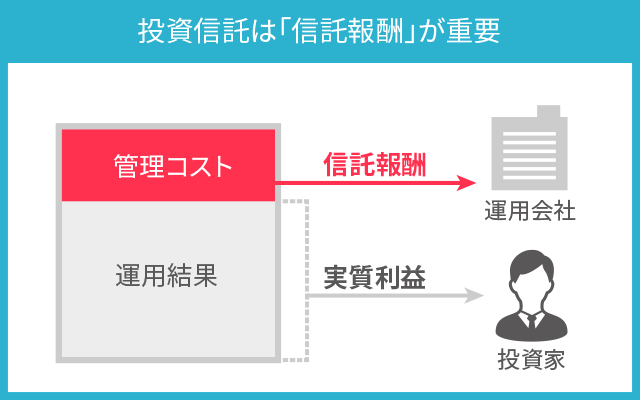

しかし、投資信託の運用で注意すべきことがあります。それは、「信託報酬」と呼ばれる手数料の存在です。

▼信託報酬の詳細解説記事はこちらです

あわせて読みたい:

信託報酬とは?目安と計算の仕方を学んで良い投資信託を選ぶ方法

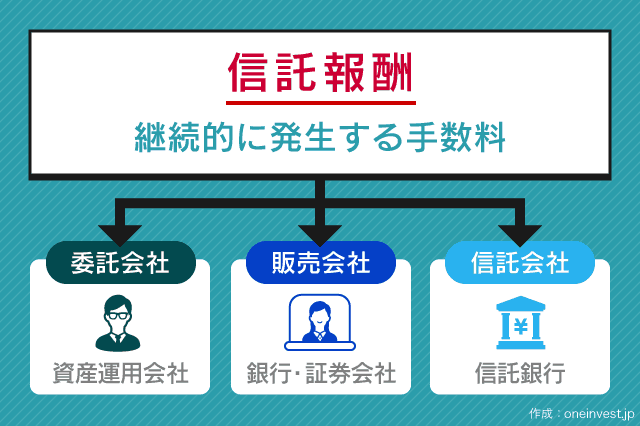

信託報酬とは、資産運用会社や販売会社に支払う手数料のことで、毎年「年率(日割り計算)」で発生します。

つまり、上記の運用で得たリターンを目減りさせる原因となります。

わかりやすくいうと、積立シミュレーターで6%の運用利回りを想定して計算した場合でも、信託報酬が1%の投資信託で運用するなら、実質リターンを5%として計算しなくてはなりません。

信託報酬1%(年率)の場合

1年間で5%の利益が出た場合

5%の利益 - 信託報酬1% = 実質4%のリターン

1年間で2%の損失が出た場合

2%の損失 - 信託報酬1% = 実質3%の損失

※積立シミュレーターに利回りを入力する時は、信託報酬を差し引いた上でのリターンでシミュレーションすることをおすすめします。

投資信託でプロに運用してもらう以上、一定の手数料を支払う必要があるのは当然です。しかし、手数料は極力小さいものにすることが大切です。

信託報酬が極めて小さい投資信託を選ぶことで、積立シミュレーションの結果により近づけることができます。

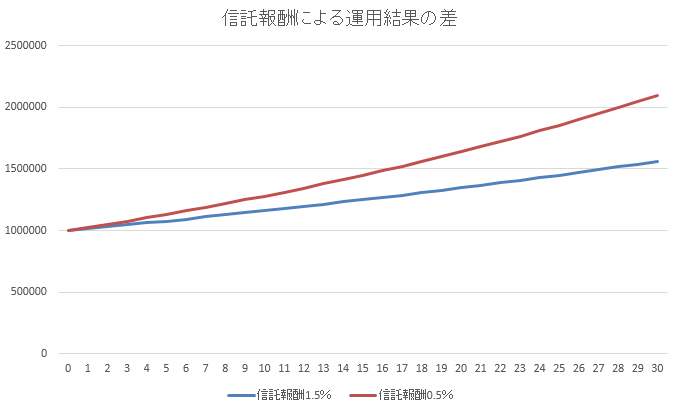

下記の図は、100万円を30年間、3%複利で運用した結果です。

信託報酬が1%違うだけで、得られる利益に50万円以上の差がついています。

信託報酬がどれくらい大きな影響を及ぼすかを試算するために、「期待リターン - 信託報酬 = 実施リターン」を入力して、再度シミュレーションしてみてください。

長期の運用では信託報酬が0.1%違うだけで大きな差が付くことが実感できると思います。

信託報酬が極めて低いインデックスファンド

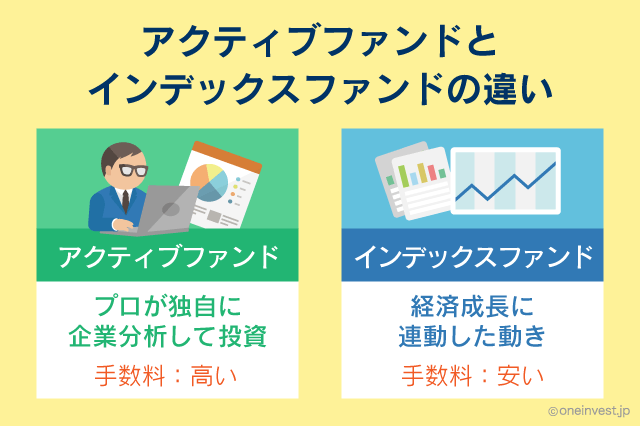

投資信託の中には、信託報酬の高い「アクティブファンド」と信託報酬が極めて低い「インデックスファンド」の2種類があります。

アクティブファンドは、投資のプロが全力を尽くしリターンを追求する投資信託です。様々な企業分析を詳細に行うため、手数料(信託報酬)も高くなります。

インデックスファンド(別名:パッシブファンド)は、日経平均株価やTOPIXなどの特定の指数に連動するタイプの投資信託です。

日経平均株価やTOPIXの指数に連動するということは、日本経済の成長や企業が生み出す利益とともに値上がりするということです。

インデックスファンドは詳細な銘柄分析は行いません。また、「どの銘柄をどれくらい買えば日経平均株価に連動するか?」は、コンピューターで簡単に設計できるため、信託報酬が安くすみます。

ここで大きな問題となるのが、アクティブファンドとインデックスファンドではどちらのリターンが大きいのか?ということです。

プロが全力を尽くした方がリターンが大きくなるのであれば、多少大きなコストを支払ってもアクティブファンドを選ぶ余地があります。

しかし、過去の長期的なリターンを比較してみると、実は多くのアクティブファンドがインデックスファンド以下の結果しか残せていないという事実があります。

リターンが同じなら、信託報酬は低い方が良いに決まっています。

このような考えのもと、資産運用では信託報酬の低いインデックスファンドを選ぶべきだということが、多くの投信ブロガーの共通の意見となっています。

信託報酬の低いインデックスファンドは下記の記事でまとめています。参考にしてください。

あわせて読みたい:

信託報酬が安いと評判の投資信託5選!低コストなインデックスファンドは?

複利運用でリターンを増やす

資産運用でもう一つ気をつけたいポイントが「複利運用によるリターンの最大化」です。

「単利」と「複利」という言葉を聞いたことがあるでしょうか?

100万円を年率5%のリターンで運用した場合、毎年5万円の利益が出ます。

この場合、毎年5万円の利益を定額で受け取るのが「単利運用」と呼ばれるものです。

そして、得た利益を再投資し続ける方法を「複利運用」といいます。

1年目に生まれた5万円をそのまま再投資に回し、2年目は105万円の5%を得る。

2年目に生まれた52,500円をそのまま再投資し、3年目は110万2,500円の5%のリターンを得る。

このように、いわゆる「雪だるま式に資産が増える」仕組みが複利運用です。

投資信託には「毎月分配型」などのタイプがありますが、一度でも分配金などの払い戻しを受けると、分配金に対して税金がかかってしまいます。

※補足:配当落ち後(分配金落ち後)の基準価額が、取得した平均基準価格を下回る場合は「元金払戻金(特別分配金)」となり、非課税です

そして、税金として支払った分は再投資には回すことができません。

つまり、投資信託でリターンを最大化するためには、分配金などの払い戻しを受けずに、解約するまで再投資し続けられるタイプの投資信託を選ぶ必要があります。

払い戻しを受けなければ、解約するまでは1円も税金を支払う必要がないので、毎年発生するリターンは雪だるま式に複利効果を生み出します。

上記の積立シミュレーションも複利運用を前提として作っています。

- 信託報酬の低い投資信託でコスト削減

- 分配金の出ない投資信託で複利効果を最大化

- 長期間に渡って積立を行う

この3つのルールを守ることで、(リターンがシミュレーション通りになれば)積立シミュレーター通りの大きなリターンを得ることができます。

投資信託には、良い商品もあれば詐欺のような商品もたくさん存在します。

選び方一つで、投資信託が儲かるか儲からないか決まってしまうといっても間違いではありません。

複利効果は著名投資家「ウォーレン・バフェット」が意識しており、あのアインシュタインも絶賛した数字の魔力です。

あわせて読みたい:

複利効果を最大限にする方法!投資家ウォーレン・バフェットが成功した理由

投資信託の初心者に向けたさらに詳しい情報

投資信託の選び方については、多くの人が知らない真実がたくさんあります。

資産運用で失敗したくない方は、合わせて下記の記事をごらんください。いずれも、証券会社や銀行の営業マンが決して語ることのない真実です。

- 初心者におすすめ、投資信託の選び方がわからない時のヒント

- ノーロード投信という言葉に騙されないで!投資信託選びで気をつけるポイント

- 60歳以下の投資家に毎月分配型ファンドをおすすめしない理由

- 証券マンがおすすめするファンドラップの評判を信じて買って良いのか

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント