S&P500連動型の低コストなETF一覧、積立投資できるおすすめ投資信託も

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

S&P500は、アメリカの格付け会社である「スタンダード&プアーズ(通称:S&P社)が、「米国を代表する上場企業500社」を選んで算出する株価指数です。

米国株式の平均指数で知名度が高いのは「NYダウ」ですが、米国株を取引する投資家の多くが、NYダウよりも「S&P500」をベンチマークにしています。

日本の株価指数でいうと、特定の225銘柄から構成される「日経平均株価」の方が知名度は高いですが、東証一部全銘柄から構成される「TOPIX(東証株価指数)」を重視する投資家が多いのと同じですね。

S&P500の株価指数に連動するETF(上場投資信託)は、国内の証券会社でも購入可能です。

この記事では、中でも特に低コストのETF、そして自動積立が可能な投資信託をまとめたいと思います。

S&P500に連動するETFを比較

S&P500に連動した動きをするETF(上場投資信託)を選ぶには、大きく2つの方法があります。

- 国内ETF

- 海外ETF(米国ETF)

「国内ETF」は東京証券取引所(東証)に上場しているので、通常の日本株と同じように売買できます。

対して、「海外ETF(米国ETF)」はNY証券取引所に上場しているため、自由に売買できますが、証券会社では「外国株扱い」です。

最近では、外国株の特定口座も登場していますので、以前に比べて取引の敷居は低くなりました。とはいえ、ドル建てでの取引となることから、初心者にとって海外ETFは敷居が高いと感じるかもしれません。

▼海外ETFで買える代表的な3銘柄

- バンガード S&P500 ETF(VOO)

- 経費率:年0.03% 純資産:4,593億ドル 運用会社:バンガード

- iシェアーズ コア S&P500 ETF(IVV)

- 経費率:年0.04% 純資産:2,928億ドル 運用会社:ブラックロック

- SPDR S&P500 ETF(SPY)

- 経費率:年0.09% 純資産:2,906億ドル 運用会社:ステート・ストリート・グローバル・アドバイザーズ

※カッコ内はティッカー名

※純資産は2018年10月11日時点のもの

▼国内ETFで買える代表的な3銘柄

- SPDR S&P500 ETF(1557)

- 信託報酬:年0.10395% 純資産:約33兆円 運用会社:ステート・ストリート・グローバル・アドバイザーズ

- 上場インデックスファンド米国株式(S&P500)(1547)

- 信託報酬:年0.176% 純資産:57.89億円 運用会社:日興アセットマネジメント

- iシェアーズ S&P500 米国株 ETF(1655)

- 信託報酬:年0.165% 純資産:25.21億円 運用会社:ブラックロック

※カッコ内は証券コード

※信託報酬は税込

※「1557」の円換算レートは113円で計算

※純資産は2018年10月11日時点のもの

海外ETFで買える3銘柄はいずれも低コストですが、中でもバンガード社の「VOO」とブラックロック社の「IVV」の経費率が圧倒的に低いです。

純資産規模で比較すると、バンガードのVOOがダントツです。記事執筆時点における運用資産は50兆円を超えています。

もし、海外ETFの購入も視野に入れているのであれば、個人的にはバンガード S&P500 ETF「VOO」が最もおすすめです。

ちなみに、海外ETF3銘柄の2010年~2018年までの長期の比較チャートはこのようになっています。

どの銘柄を選んでも、運用リターンはほぼ同じですね。

ステート・ストリート・グローバル・アドバイザーズが運用する「SPDR(スパイダーと読みます)」のS&P500ETFは経費率がやや高いのですが、全く同じ銘柄が国内ETFでも買えるのがメリットです。

海外ETFの「SPY」と国内ETFの「1557」を比較してみると、信託報酬(経費率)は国内ETFの方がやや上回ります。純資産規模はドル換算か円換算かの違いですので、同じです。

国内ETFであっても米ドル建てで運用されますので、大きな違いはありません。国内ETFなら、取引手数料も安いですし、為替手数料もかからないというメリットがあります。

しかし、国内ETFを選ぶデメリットもあります。

S&P500 ETFを比較した場合、総じて国内ETFは信託報酬(経費率)が高めです。

よって、少しでも低コストな運用を目指したい方には、やはり海外ETFを購入することをおすすめします。

唯一、ステート・ストリートが運用する海外ETF「SPY」と国内ETF「1557」は実質的に同じ銘柄となっています。国内ETFで比較すると、「1557」の信託報酬の低さが目立ちます。

しかし、国内ETFは全体的に「出来高(取引高)」が小さいという隠れたデメリットがあり、流動性リスク(買いたくても希望の価格で買えない、売りたくても希望の価格で売れないリスク)があります。

例えば、SPDR S&P500 ETF(1557)は、1日あたりの出来高が1億円程度(記事執筆時点)なので、一定の資産規模を有する投資家が取引すると、流動性の面で苦労します。

投資額が小さい投資家にとっては気になりませんが、運用額が1,000万円を超えてくるようであれば、やはり海外ETFの購入を検討した方がよいでしょう。

海外ETFの定期買付を行う

海外ETFの取引手数料は、米国株式の取引手数料と同じです。また、別途「為替手数料」がかかります。

取引手数料や為替手数料は各社横並びの状態ですが、SBI証券がコスト面・利便性において頭一つ抜けている状態です。

SBI証券の為替手数料は「片道25銭」ですが、住信SBIネット銀行の外貨預金を利用することで、実質的に「片道4銭」となります。

SBI証券の為替手数料を安くする方法はこちら。

あわせて読みたい:

外貨建てMMF(米ドル建てMMF)の手数料や利回りを4社比較

また、SBI証券は「米国株式・ETF定期買付サービス」を展開しているため、ETFの自動積立が可能です。

また、auカブコム証券の「フリーETF」では一部の対象銘柄の取引手数料を0円にしています。

本記事で取り上げた国内ETF「SPDR S&P500 ETF(1557)」が入っていますので、auカブコム証券なら「1557」を取引手数料無料で売買できます。

S&P500に連動する投資信託を比較する

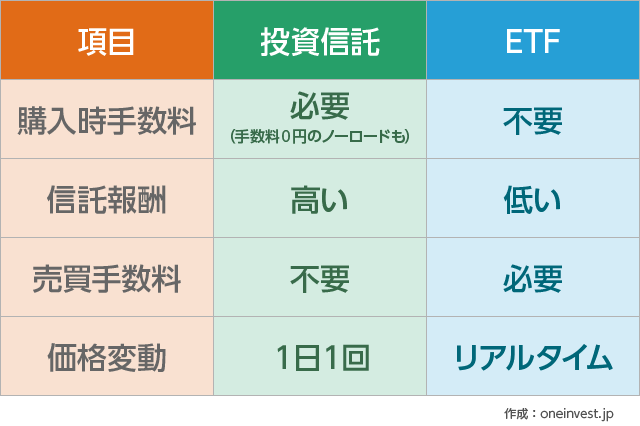

ETFはリアルタイムの価格でいつでも自由に売買できたり、信託報酬が低いのがメリットです。

ただし、ETFは自動積立ができないので、自分自身で定期的に買付を実行する必要があります。(SBI証券のETF定期買付については前述のとおり)

また、米国ETFの場合、四半期配当を実施していることが多いので、3ヶ月に1度、分配金が払い出されます。

複利効果を最大にするためには、これらの分配金も再投資すべきなのですが、ETFで買付している場合、払い出された分配金も自分自身で再投資しなくてはなりません。

一方、投資信託は国内の証券会社で気軽に買うことができます。信託報酬はETFと比較して割高ですが、購入時手数料(売買手数料)はたいてい無料です。

また、分配金の自動再投資も行ってくれるので、初心者にとって買いやすく、また上級者にとっても利便性が高いです。

そして何よりも、「つみたてNISA」や「iDeCo(個人型確定拠出年金)」に採用されているファンドが数多く存在するため、これらの仕組みを活用すると、投資利益を非課税にできるというメリットがあります。

S&P500に連動するインデックスファンドで特に信託報酬が低いのは以下の2銘柄です。

- eMAXIS Slim 米国株式(S&P500)

- 信託報酬:年0.176% 純資産:43億円 運用会社:三菱UFJ国際投信

- iFree S&P500インデックス

- 信託報酬:年0.2475% 純資産:62億円 運用会社:大和アセットマネジメント

※信託報酬は税込

※純資産は2018年10月11日時点のもの

eMAXIS Slim 米国株式(S&P500)なら、S&P500に連動する国内ETFとほぼ同じ信託報酬で、自動積立や分配金の再投資を実現できます。

低コストなS&P500インデックスファンドを「つみたてNISA」や「iDeCo」で取り扱っている証券会社は以下の通りです。

- つみたてNISAで購入する

- 主要なネット証券(楽天証券・マネックス証券・SBI証券など)で取扱があります。

- iDeCoで購入する

- SBI証券のiDeCo「セレクトプラン」でeMAXIS Slim 米国株式(S&P500)の取扱があります。

信託報酬の低いS&P500インデックスファンドをiDeCo(個人型確定拠出年金)で買う場合、現時点ではSBI証券の一択となります。

S&P500の利回り

S&P500に長期投資をすると、年率換算で何パーセント程度のリターンが期待できるのか。

一般的に、TOPIXの期待リターンは年率6~7%程度と言われています。

株式市場には「暴落」がつきものですので、短期的には大きなマイナスになることもありますが、投資期間が長期になるほど、本来の実力のリターンに落ち着くと言われています。

2018年8月末時点における利回りの比較をまとめました。下記は「平均した場合の1年間の複利利回り」となります。

| インデックス指数 | 5年 | 10年 | 20年 | 30年 |

|---|---|---|---|---|

| S&P500(配当込み)(米ドル換算) | 14.5% | 10.9% | 7.7% | 10.7% |

| S&P500(配当込み)(円換算) | 17.4% | 11.1% | 6.5% | 10.0% |

| TOPIX(配当込み) | 11.7% | 5.5% | 3.9% | 0.6% |

| 日経平均株価(配当込み) | 10.7% | 5.5% | 2.3% | -0.7% |

出典元はわたしのインデックスさんです。私の大好きなサイトの一つです。

S&P500への長期投資では、過去30年で年率10%程度の利回りとなっています。日経平均株価・TOPIXは30年前がちょうどバブル崩壊の時期にあたりますので、良い結果にはなっていませんね。。。

投資期間が長くなるほど「複利効果」が大きくなり、リターンが増大します。

複利計算シミュレーターで、計算結果がどのように変わるか、試算してみてください。(積立シミュレーターはこちら)

元金

金利(年)%

運用期間

計算結果一覧

海外の資産運用業界では、上記で示した「名目リターン」ではなく「実質リターン(インフレ率考慮済み)」で投資利益率を計算することが多いです。

▼S&P500(配当込み・米ドル換算・インフレ率考慮済みの実質リターン)

| インデックス指数 | 5年 | 10年 | 20年 | 30年 |

|---|---|---|---|---|

| S&P500 | 11.8% | 9.1% | 4.7% | 7.86% |

将来のリターンがどのように変化するかわかりませんが、少なくとも過去の歴史を見る限り、S&P500はインデックスの中でも高いリターンを生み続けています。

個人投資家の間では、「全世界に分散投資するインデックス」が人気ですが、長期リターンを見てみると、実は米国特化のS&P500の方がリターンは大きいです。

低コストのインデックスファンドは、投資利益が非課税になる「つみたてNISA」や「iDeCo(個人型確定拠出年金)」で購入することをおすすめします。

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

あわせて読みたい:

2018年最新版!マネックス証券のiDeCoで選ぶおすすめの投資信託を解説

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント