利回りとは?株や不動産・債券の収益率が初心者でもわかる記事

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

世の中には株式や不動産、債券など数多くの投資商品があります。

いずれも商品でも、投資家が気にかけるのが「利回り」です。利回りは投資商品の収益率を表す指標ですが、「表面利回り・実質利回り」や「単利利回り・複利利回り」など様々な種類があります。

今回は、投資の基本となる利回りについて、初めての方でもわかりやすく解説します。

この記事を最後まで読めば、投資利回りの本質が理解できるようになります。

目次

利回りの計算方法

利回りの計算方法はかんたんです。

利回り(%) = 1年間の利益 ÷ 投資額

▶株式投資の配当利回りなら…

配当利回り = 1年間の配当金 ÷ 投資額

▶不動産投資の表面利回りなら…

表面利回り = 1年間の賃料収入 ÷ 物件購入額

▶債券の利回りなら…

利回り = 1年間の利息 ÷ 債券の購入額

▶定期預金の利回り(金利)なら…

利回り = 1年間の利息 ÷ 預金額

基本的には「利回り = 金利」と言い換えても良いと思います。

一般的には、配当金や賃料収入といった「定期的に発生する収入(インカムゲインと言います)」を元に単年度の利回りを求めることが多いです。

不動産投資の表面利回りと実質利回り

不動産投資において、利回りはすべての投資家が意識する指標です。

不動産投資のサイトを見ると、物件の販売価格と共に利回りが表記されています。ここで表示されているのは通常「表面利回り」です。

表面利回りは、「1年間の賃料収入 ÷ 物件購入額」という簡単な計算方法で算出できます。

しかし、ここで注意したいのが「投資用不動産の運用には管理手数料などの経費がかかる」という事実です。

表面利回りはあくまでも参考指標であり、実際には運用に必要な経費を差し引いた「実質利回り」を算出しなければなりません。

わかりやすく言うと、表面利回りが高くても、築古物件だとその分メンテナンス料や管理手数料が高く、実質利回りがかなり低くなってしまうことがあります。

1年間の賃料収入から経費を差し引いた「実質的な利益」をNOI(Net Operating Income)といいます。

そして、「1年間の実質利益 ÷ 物件購入額」として計算したものが、不動産投資の実質利回り(通称:NOI利回り)となります。

NOI利回りの詳細は、下記の記事をご覧ください。

あわせて読みたい:

J-REIT投資で重要となるNOI利回りと分配金利回りは何が違うのか

物件をより安く購入すれば利回りは上がります。また、物件をメンテナンスするなどして得られる賃料を底上げすることでも利回りを高めることが可能です。

▼不動産投資の物件評価に欠かせない「DCF法」の解説はこちら

あわせて読みたい:

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法

株式投資の配当利回り

株式投資では、投資先企業から毎年、配当金がもらえます。

配当利回りの計算には、中間配当・期末配当を足し合わせた「1年間に得られる配当金」を使います。

「1年間の配当金 ÷ 投資額」という簡単な計算式で算出できる指標です。また、会社四季報を見てもその企業の配当利回りが表記されています。

株式投資では、配当金の他に値上がり益が得られるチャンスもあります。(これは不動産投資も同じです)

値上がり益(キャピタルゲイン)を考慮した最終利回りを計算することもありますが、値上がり益も含めた収益率の計算をする時は、IRR(内部収益率)を使うことの方が多いです。

IRRは、さまざまな投資商品の収益率を同列で比較することができる優れた指標で、元村上ファンドの村上世彰氏が重視していることでも有名です。

単年度の利回りではなく、インカムゲイン(配当金・賃貸収入)とキャピタルゲイン(値上がり益)のトータルでの収益率を計算したい場合は、IRRを使うのがおすすめです。

あわせて読みたい:

IRR(内部収益率)をわかりやすく解説、利回りとの違いやエクセルでの計算方法

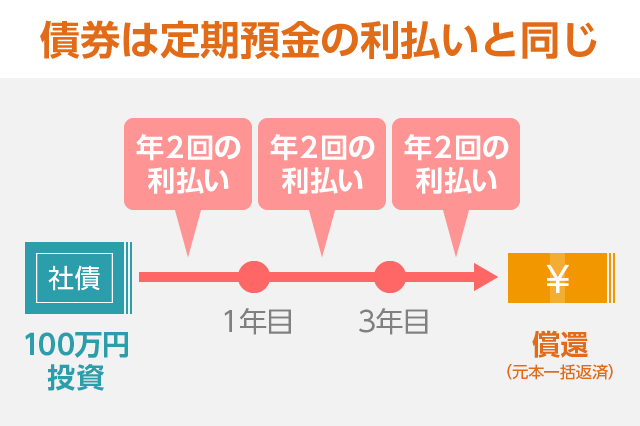

債券投資の利率と利回りの違い

国債や社債などの債券投資は、「1年間に得られる利息」と「購入価額」によって利回りが決まります。

債券の募集要項には「利率(クーポン)」が表記されていますが、これは債券を額面で購入した時の利回りです。

新発債券(債券発行時に発行価格で買う場合)であれば、基本的には定期預金と同じく「利回り = 利率」となります。

しかし、債券には「既発債券」というものが存在し、すでに市場で出回っているものを、発行価格より割安に購入したり割高に購入したりすることがあります。

購入価格が異なると投資額に対する収益率も変化しますので、債券投資では利率よりも利回りを見て投資をすることをおすすめします。

また債券が償還(満期)を迎えた時の償還差益を含めた利回りを、最終利回りといいます。

一般的に、証券会社のホームページなどに記載されている債券の利回りは「最終利回り」を示す事が多いです。

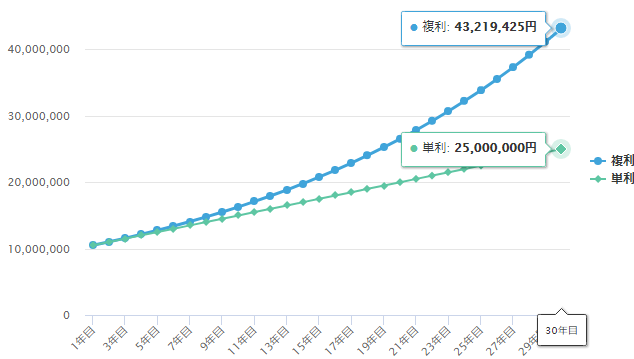

単利運用と複利運用

資産運用には大きく分けて「単利」と「複利」があります。

これまで紹介した利回りはすべて「単利利回り(単利運用での利回り)」です。

配当金や賃料収入として受け取った利益はすべて、財布の中にしまっておくという考え方です。

一方で、「複利運用」というのは受け取った利益をすべて再投資し、同じ利回りで運用する方法です。

株式投資なら、受け取った配当金で同じ銘柄の株を買うことで、次年度以降の配当金は雪だるま式に増えていきます。

▶複利の計算方法

n年後の元利合計 = 元金 × (1 + 利率)n

単利と複利の比較は、こちらの複利計算シミュレーターを使って比較できます。

元金

金利(年)%

運用期間

計算結果一覧

72の法則で投資金額が2倍になる年数がわかる

また、複利運用した時に投資金額が何年で2倍になるかを簡単に算出する方法として、72の法則があります。

例えば、100万円を投資して利回り5%で運用したとすると…

▶単利での運用

1年間で5万円の利益が得られるため、20年間で投資元本が2倍になる。

(年間5万円の利益を再投資しない)

▶複利での運用

複利運用では、年間5万円の利益を再投資し、再投資されたお金も同じく利回り5%で運用される。

1年間に得られる利益が雪だるま式に増えるため、計算が複雑。

しかし、「72の法則」を使うことで「72 ÷ 5 = 14.4年」で元本が2倍になることが簡単にわかる。

つまり、同じ5%の利回りでも複利運用することで、資産が2倍になるまでのスピードを約6年も短縮できる。

複利効果は、アルバート・アインシュタインが「人類史上最大の発見」と絶賛していたことでも知られています。

また、著名投資家のウォーレン・バフェットも複利効果を最大化する投資方法で巨万の富を得ることに成功しました。

あわせて読みたい:

複利効果を最大限にする方法!投資家ウォーレン・バフェットが成功した理由

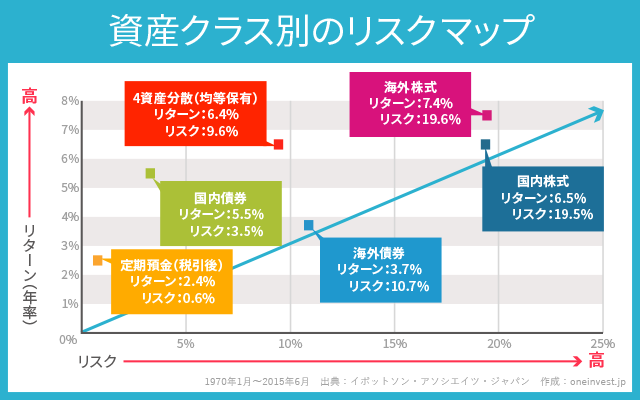

利回りランキング

ここからは、様々な投資商品の利回りを比較したいと思います。

最も、投資商品の利回りは個別の商品や市況によっても変化しますので、参考程度のめやすとして見ていただければ幸いです。

不動産投資

- 運用次第で10%以上の利回りも狙える

- それなりの初期投資が必要(銀行借入に頼ることも)

- J-REITなら5%前後の利回りで手軽に運用できる

不動産投資は、投資商品の中でも最も代表的なものの1つです。

都心の物件は資産価値が高いため、利回りが大きく取れませんが、その分、物件価値の上昇が期待できます。

また、地方物件は利回りが大きく取れる傾向にありますが、空室リスクが高いため物件価値の低下が心配されます。

不動産投資は物件の種類や築年数、立地などによって利回りは大きく変わります。

上手く運用することで、10%以上の利回りが狙えることもありますが、一方で実質利回りが2%に満たない大家さんも多いと聞きます。

また、1物件あたりの投資額が比較的大きいため、銀行借入に頼る必要があるというのは大きなデメリットの1つです。

J-REIT(不動産投資信託)であれば大型の不動産をプロに運用してもらい、間接的に大規模ビルのオーナーになることも可能です。

利回りも概ね5%前後で安定しています。

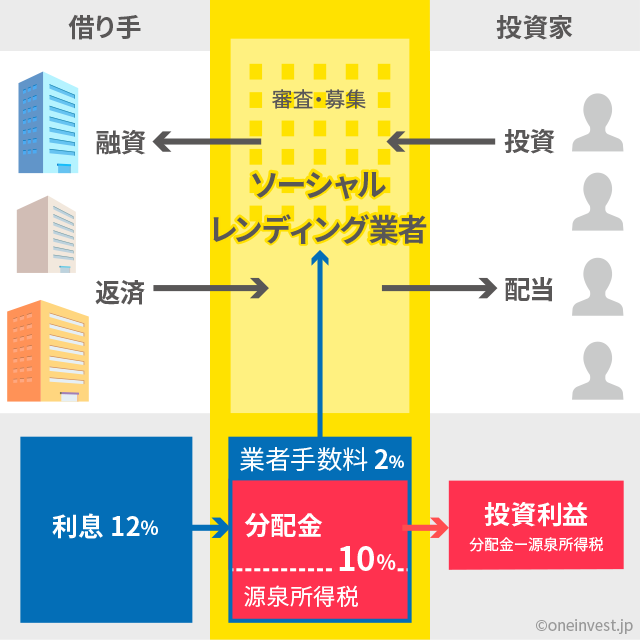

ソーシャルレンディング

- 8%前後の高利回りで運用できる投資商品

- 隠れたリスクが内包されているケースあり

- 案件が少ない場合は複利運用が難しいことも

※ソーシャルレンディングには、貸付先のデフォルトによる元本割れリスクがあります。ハイリスクな投資商品である点に注意が必要です。

ソーシャルレンディングは投資型クラウドファンディングと合わせて、最近注目の投資商品です。

主に事業会社の劣後ローンに投資をすることで、安定した利回りを確保できます。

利回りも2%~10%以上と案件によって様々です。

しかし、中には怪しいソーシャルレンディング業者も多いため、隠れたリスクが内包されているのではないか?との意見もあります。

私は、徹底した分散投資を行うことでこの問題を解決できると考えていますが、分散投資によって1業者から得られる分配金が減ると再投資に回しにくいため、複利運用が難しいというデメリットもあります。

株式投資

- 長期のインデックス運用では年率7%程度の利回り

- 東証一部の配当利回りは2%程度

- 株主優待で実質的な配当利回りをさらに高めることも

株式投資は不動産投資と同様、一般的な投資商品です。

長期のインデックス運用では、年率7%程度の利回り(複利の年換算利回り)に落ち着くと言われています。(配当金の再投資が前提)

また、株式を保有することで、投資先の企業から配当金を受取れます。東証一部の平均配当利回りは日本経済新聞のサイトで閲覧できます。

配当利回りは市況によって変化しますが、概ね2%前後に鳴ることが多いです。

また、株主優待として、ギフト券のような「金銭的価値のあるもの」を進呈する企業も多く、「配当金+株主優待をあわせた利回り」が10%を超える銘柄も存在します。

投資信託

- ロボアドバイザーの利回りは3%~5%程度

- ひふみプラスのようなモンスター級の利回りを生むファンドも

- 手数料はかかるが、少ない投資資金で分散投資できる

投資信託は、株式などの投資業務をプロに代行してもらう商品です。

最近は、投資一任サービスとして実際の資産運用をすべてお任せできる「ロボアドバイザー」が人気です。

ロボアドバイザーは世界のインデックスに投資をするため、長期的には4~6%程度のリターンを手にできますが、手数料を控除すると実際の利回りは3~5%程度に落ち着くと試算されています。

また、投資信託の中には「ひふみプラス」のようにモンスター級の利回りを生み出すファンドも存在します。

2017年9月時点で、ひふみプラスの過去5年間の年換算利回り(複利ベース)は年率27.35%となっています。(手数料控除後)

つまり、5年前にひふみプラスの投資信託を買っておけば、この5年で資産は3.3倍以上(100万円が335万円)になっていたということです。

このようなファンドは非常に珍しいのですが、投資信託の中にも高利回りを生み出すものがあるという良い例です。

債券投資

- 元本保証ではないが極めて安全な資産運用先

- 日本国債は「無リスク資産」と言われるほど安全性が高い

- 債券の利回りは国や企業の信用度と運用期間によって決まる

債券とは、国や企業が発行する借金の利息を受取る権利です。

国が発行する債券を「国債」、企業が発行する債券を「社債」といいます。

資産運用の中では安全な運用先として知られており、株式や不動産投資と比べてリスクも利回りも低めです。

日本の社債の場合、高格付けのものだけが証券会社などを通じて販売されています。いずれも、元本保証ではありませんが債務不履行となる可能性は極めて低く、また定期預金よりも高利回りです。

ただし、一部の外国債券やEB債(仕組み債)は非常にリスクが高いので注意が必要です。

定期預金

- 利回り(金利)は低いが元本保証の安全商品

- 高金利な外貨預金はリスクに注意

定期預金は資産運用の方法として最も知られた存在です。

ペイオフ(預金保険制度)があるため、1,000万円までであれば銀行が破綻しても補償されます。

また、元本保証の商品なので満期を待たずに中途解約しても、元本を割り込む可能性はありません。(仕組預金など一部の特殊な商品を除く)

一方で、利回りの高い外貨預金には注意が必要です。

外貨預金はペイオフの対象にならないだけでなく、為替変動によって元本を割り込む危険性があります。

おまけ:ローンの返済

- ローンの返済は確実かつ高利回りな財テク方法である

あまり知られていませんが、現在契約中のローンの繰上返済は、隠れた高利回りな財テク方法です。

例えば、特定の投資商品で5%の利回りを狙う場合、少なからずリスクが伴います。

しかし、住宅ローン、カードローン、自動車ローンなどを繰上返済することは、実質的には「借入利率」で運用しているのと同じです。

リスクをとって稼ぎを大きくするよりも、ローンがあるのであれば、それを繰上返済することで、ノーリスクで「節約」という名のリターンが得られるというわけです。

ローンの返済は面白みには欠けるかもしれませんが、もし金利の高いローンを抱えている状況であれば、早期返済することで、確実に手元資金をより多くすることができます。

続いては、「投資信託は儲かるの?利回りやリスクをシミュレーションをした結果」です。

確実な貯金習慣を身につける「貯金部(chokin-bu)」をスタートしました。あわせてご覧ください。

資産運用に関するその他の記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント