野村のiDeCo、どの投資信託を選べばよいか迷っている人へ

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

証券業界大手の野村證券はiDeCo(個人型確定拠出年金)にも力を入れています。

大手証券会社は総じて手数料が高いことも多いのですが、「野村のiDeCo」に関しては競争力があり、投信ブロガーからの評価も高いです。

野村證券のiDeCoは、投資信託の商品ラインナップが優れているだけでなく、口座管理手数料も、一定条件を満たすと無料になります。

今回は、野村のiDeCoについて詳しく分析したいと思います。

目次

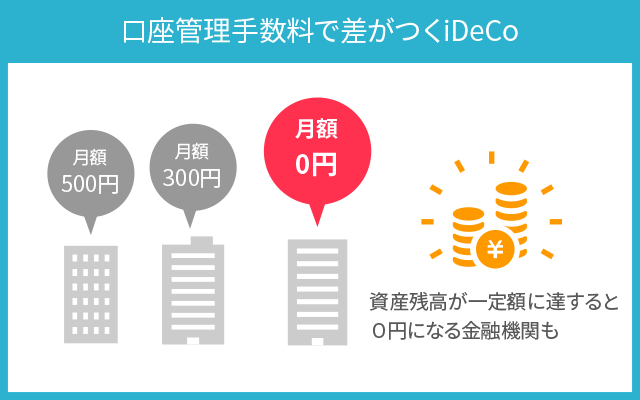

条件を満たすと口座管理手数料が無料に

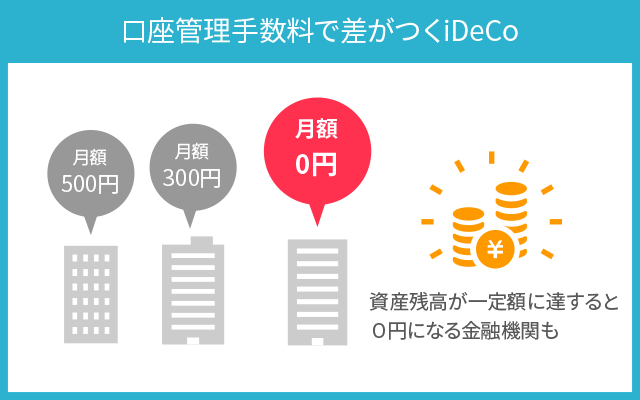

野村證券のiDeCoの大きな特徴は、一定条件を満たすと、口座管理手数料が無料になることです。

iDeCoの金融機関選びで重要なのは「口座管理手数料(運営管理手数料)」と「商品のラインナップ」です。

野村證券の場合、口座管理手数料は下記のようになっています。

- 口座管理手数料(月額)

- 288円(税込)(年額3,456円)

- 口座管理手数料の無料条件

- 月額1万円以上の掛金またはiDeCo資産残高が100万円以上で無料に

iDeCoの掛金は毎月5,000円~68,000円です。(掛金の上限額は自営業、公務員、サラリーマンなど、職業によって異なります)

掛金が多い人ほど、より早い期間で口座管理手数料の無料条件(資産残高100万円)に達するため、お得です。もちろん、当初から月額1万円以上を拠出できる方であれば、最初から口座管理手数料0円で運用できます。

口座管理手数料の他にもiDeCoでは様々な費用がかかります。

少なくない手数料が必要ですが、iDeCoは国が後押ししている制度であり、節税効果も大きいためトータルで考えると、メリットの方が大きいです。

費用の一覧は下記の通りです。

・初期費用(加入時)

国民年金基金連合会手数料:2,829円(共通)

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる、野村證券の口座管理手数料は上記で説明の通り

・給付時にかかる費用(1回あたり)

事務委託先金融機関手数料:440円(共通)

・還付時にかかる費用(特例)

※限度額を超えて拠出された掛金や、加入資格のない月に拠出された掛金を還付する場合にのみ発生

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

※税込です

※iDeCoの掛金は年単位でも支払いができます。

1年分をまとめて支払うことや、ボーナス時に増額して掛金を積立する、またはボーナス一括で1年分を支払うといったことが可能です。

国民年金基金連合会の手数料(月額105円・税込)は原則として掛金拠出時に支払います。つまり、掛金一括払いにすると国民年金基金連合会の手数料を11ヶ月分節約できます。

「共通」と書かれている費用については、どの金融機関でiDeCoを選んでも共通して発生します。

iDeCoの金融機関の中には、無条件で口座管理手数料を0円にしているところもあります。手数料を抑えて運用したい方は、口座管理手数料0円の金融機関を選択するのがおすすめです。

あわせて読みたい:

iDeCoの口座管理手数料が安いのは?銀行や証券会社の手数料を比較

野村のiDeCoでおすすめできる商品は?

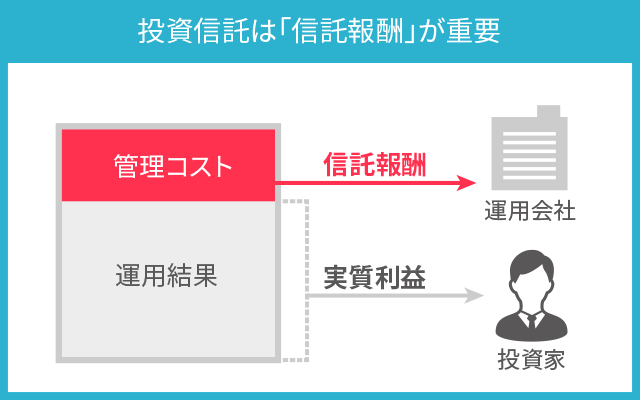

投資信託で最も重視する部分は「信託報酬」です。

信託報酬は運用会社の報酬に相当するもので、私たちにとっては手数料に相当します。

信託報酬は「年率(計算は日割り)」で発生するため、積み上がる運用資産残高に対して一定料率が手数料としてかかります。

iDeCoの場合、長い人で40年の運用期間となりますから、0.1%の信託報酬の差が結果に大きな差を生み出すことになります。

◆毎月2万円(年間24万円)ずつ積立てた場合、1%の信託報酬はどれくらいの手数料になる?

iDeCo開始時(1年目)

運用資産残高24万円:1年間の手数料は2,400円

40年後

運用資産残高960万円:1年間の手数料は96,000円

※960万円の元本に加えて、40年間の運用で発生したリターンが加えられるため、支払う手数料はさらに大きくなります

これが、年率0.1%の信託報酬が侮れない理由です

低コストな投資信託を選ぶならば、おのずと特定の指数に連動する「インデックスファンド」を選択することになります。

また、長い歴史において「インデックスファンド」は信託報酬の高い「アクティブファンド」よりも高い成績をあげていることが証明されています。

投資信託の中では地味な存在ですが、少なくともiDeCoでは長期の安定運用を目指し、低コストのインデックスファンドを選択することをおすすめします。

また、野村證券は比較的良い商品をラインナップに加えているので、選択さえ間違わなければ運用結果も期待できるはずです。

私自身はSBI証券のiDeCoに加入していますので、実際にこれらの商品を買っているわけではありませんが、今回は中立的な視点から野村のiDeCoで良いと思える商品を拾ってみました。

私が利用するSBI証券(セレクトプラン)、iDeCoで人気の高い楽天証券、そして証券業界第2位の大和証券のiDeCoの商品も合わせて比較します。

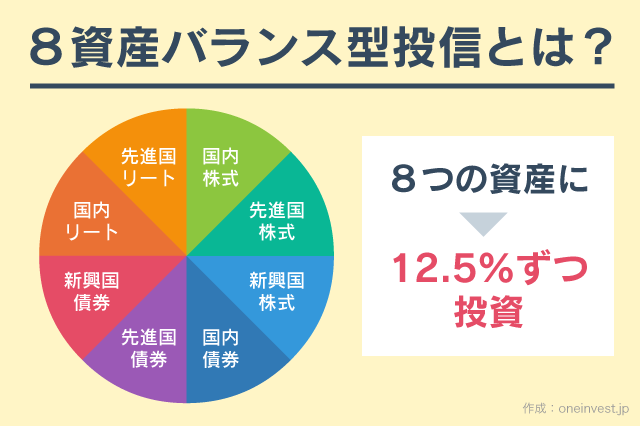

やはり基本となるのは「国内株式」、「国内債券」、「外国株式」、「外国債券」の4つの資産クラスをバランスよく組み入れることです。

リスクを取りたくない方は、国内債券の比率を増やすことで運用パフォーマンスを安定させることができます。

野村DC国内株式インデックスファンド・TOPIX

国内株式を投資対象とした投資信託では、野村アセットマネジメントが運用するTOPIX(東証株価指数)連動型のインデックスファンドがおすすめです。

国内株式インデックスファンドには「野村日経225インデックスファンド」という商品もあり、両者の違いはベンチマーク(連動する指数)が日経平均株価か、TOPIXかの違いです。

日経平均株価は日本経済新聞社が選んだ225銘柄から算出される株価指数ですが、TOPIXは東証一部に上場するすべての銘柄の時価総額から算出する指数なので、個人的にはTOPIX連動投信を選ぶのが良いと思います。

他の金融機関のTOPIXインデックスファンドと比較してみます。

◆国内株式インデックスファンドの比較

| 証券会社 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 野村證券 | 野村DC国内株式インデックスファンド・TOPIX | 0.154% |

| SBI証券 | eMAXIS Slim 国内株式(TOPIX) | 0.154% |

| 楽天証券 | 三井住友・DCつみたてNISA・日本株インデックスファンド | 0.176% |

| 大和証券 | ダイワつみたてインデックス日本株式 | 0.154% |

※信託報酬は税込です。

SBI証券、野村證券、大和証券はほぼ横並びの状態です。楽天証券のiDeCoだけがややコスト高ですね。

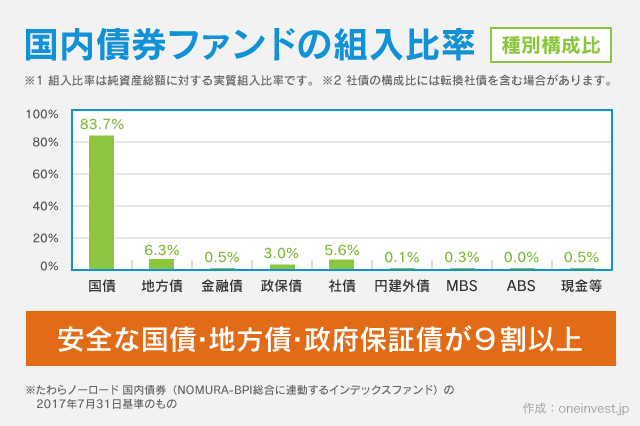

野村DC国内債券インデックスファンド・NOMURA-BPI総合

国内株式、国内債券、外国株式、外国債券の中でも最もリスクが低いのが「国内債券」です。

iDeCoで元本確保型商品(定期預金など)を選ぶ方も多いのですが、国内債券であればより高い利回りで運用できます。

数ある資産クラスの中でも国内債券は特段にリスクが小さいので、元本割れの可能性は極めて低いです。

野村のiDeCoでは「野村DC国内債券インデックスファンド・NOMURA-BPI総合」を国内債券インデックスファンドとしてラインナップに加えています。

この商品の組入比率を高めにするほど、よりローリスク・ローリターンな運用が可能となります。

ただし、昨今のマイナス金利環境では、国内債券からはほとんど利回りを得ることができません。

現在の低金利状況では、あえて国内債券ファンドを組み入れる必要を感じないというのが私の意見です。

◆国内債券インデックスファンドの比較

| 証券会社 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 野村證券 | 野村DC国内債券インデックスファンド | 0.132% |

| SBI証券 | eMAXIS Slim 国内債券インデックス | 0.132% |

| 楽天証券 | たわらノーロード国内債券 | 0.154% |

| 大和証券 | ダイワつみたてインデックス日本債券 | 0.132% |

※信託報酬は税込です。

以前は野村證券・大和証券ともに信託報酬の高い商品をラインナップしていたのですが、その後の改定によってネット証券に負けない競争力を保っています。

国内株式インデックスファンドと同様に、SBI証券、野村證券、大和証券の3社はほぼ横並び、楽天証券だけが出遅れています。

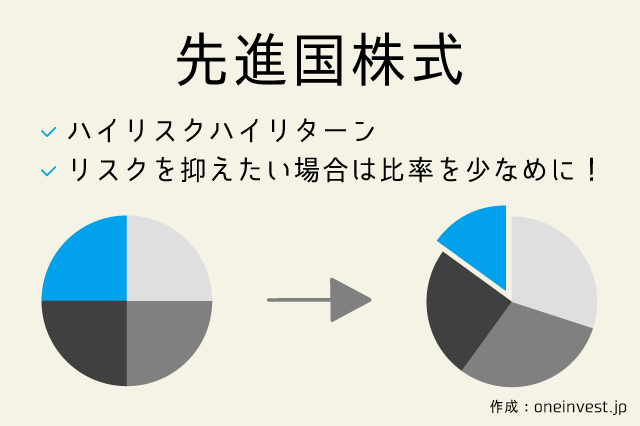

野村DC外国株式インデックスファンド・MSCI-KOKUSAI

外国株式インデックスファンドは「野村DC外国株式インデックスファンド・MSCI-KOKUSAI」という商品がおすすめです。

この投資信託は、日本を除いた先進国22カ国に対して世界分散投資を行うファンドで、世界経済の成長や、世界企業が生み出した利益の蓄積をリターンとして得ることができます。新興国は投資対象外です。

新興国への投資も行いたい場合は「野村新興国株式インデックスファンド(確定拠出年金向け)」という商品がラインナップにあります。

新興国に投資するかどうかはお好みです。筆者の意見としては、特に必要性を感じないため、外国株式への投資は先進国のみで十分だと思います。

野村DC外国株式インデックスファンドと同様に、MSCI-KOKUSAIに連動する他社の商品と比較しました。

◆外国株式インデックスファンドの比較

| 証券会社 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 野村證券 | 野村DC外国株式インデックスファンド | 0.154% |

| SBI証券 | eMAXIS Slim 先進国株式インデックス | 0.10989% |

| 楽天証券 | たわらノーロード 先進国株式 | 0.10989% |

| 大和証券 | ダイワつみたてインデックス外国株式 | 0.154% |

※信託報酬は税込です。

SBI証券と楽天証券のiDeCoで取り扱う商品の競争力が目立ちます。

先進国株式インデックスファンドに関しては、野村證券や大和証券のコスト(信託報酬)はやや高めです。

繰り返しますが、インデックスファンドの場合、連動指数が同じなら、コスト差によってリターンに差が付きます。

これは、先進国株式インデックスファンドに投資をするなら、SBI証券や楽天証券のiDeCoを選んだほうが、将来受け取れる年金が多くなるということを意味します。

野村DC外国債券インデックスファンド

資産クラスのリスク度合いとしては「定期預金 ≒ 国内債券 << 外国債券 <<< 国内株式 << 外国株式」というイメージです。(右のものほどハイリスク・ハイリターン)

国内債券と比較するとリスクは高いですが、株式よりも低リスクで運用できるのが、外国債券の特徴です。

外国株式と同様に、投資対象を新興国に絞った「野村新興国債券インデックスファンド(確定拠出年金向け)」もラインナップに存在しますが、こちらはお好みで組み入れるかどうかを考えるようにします。

個人的には、新興国への投資比率は、外国株式、外国債券ともに0%でも問題ないと考えています。

また、昨今の低金利環境では、国内株式と同様に先進国債券からも得られる利回りが小さいため、投資妙味が薄くなっていると個人的には感じます。

◆外国債券インデックスファンドの比較

| 証券会社 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 野村證券 | 野村DC外国債券インデックスファンド | 0.154% |

| SBI証券 | eMAXIS Slim 先進国債券インデックス | 0.154% |

| 楽天証券 | たわらノーロード先進国債券 | 0.187% |

| 大和証券 | ダイワつみたてインデックス外国債券 | 0.154% |

※信託報酬は税込です。

各社ほぼ横並びの状態です。

セブン銀行確定拠出年金専用定期預金5年(元本確保型)

元本確保型商品を選びたい方にも、野村證券のiDeCoはおすすめです。

野村證券では、セブン銀行の5年もの定期預金を元本確保型商品としてラインナップしています。

もちろん、その他の金融機関も元本確保型商品の取り扱いがあります。

- 大和証券:あおぞらDC定期(1年もの)

- 楽天証券:みずほ銀行定期預金(1年もの)

- 大和証券:あおぞらDC定期(1年もの)

マイターゲット2050(確定拠出年金向け)

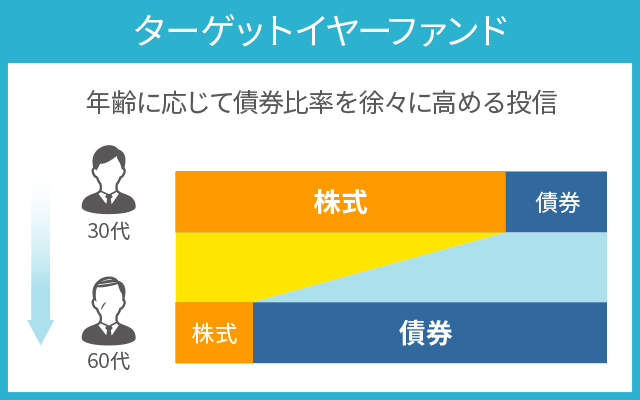

ターゲットイヤーファンドというのは、確定拠出年金の受取可能年齢である60歳に向けて資産の組入比率を自動的に変化させていく仕組みの投資信託です。

例えば、2017年に30歳の人は、30年後の2047年に60歳となります。

この場合、2050年をターゲットにした「マイターゲット2050」のような商品を選んでおくと、1本の投資信託で、年齢変化にあわせて組入比率をうまく調整してくれます。

自身が30歳くらいの若い時は、株式の組み入れ比率を高めて積極的な運用を行い、60歳になる頃には債券比率が高く安全性を重視した運用へと徐々に切り替わります。

「マイターゲット2050」の場合、設定当初となる2016年の時点では株式組み入れ比率が45%ですが、2045年7月以降は株式組み入れ比率は20%と少なくなります。

また、信託報酬も資産クラスの構成比率によって変化します。

マイターゲットと同様の商品は、他の金融機関でも扱っています。

◆ターゲットイヤーファンドファンドの比較

| 証券会社 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 野村證券 | マイターゲット2050 | 0.3456%~0.3888% |

| SBI証券 | セレブライフ・ストーリー2045 | 0.6843%程度 |

| 楽天証券 | 楽天ターゲットイヤー2050 | 0.9175% |

※信託報酬は税込です。

ターゲットイヤーファンドに関しては、野村證券の圧勝ですね。

ターゲットイヤーファンドのような「バランス型投信」は1本でバランスよく分散投資できるのがメリットです。しかし、デメリットもわずかに存在します。

バランス型投信の詳しい解説は下記の記事で行っていますので、あわせてご覧ください。

あわせて読みたい:

バランス型ファンドとは?利回りとリスクを考察、つみたてNISAのおすすめ投資信託

野村のiDeCoはおすすめできる?

上記の商品ラインナップを見てみると、やはりSBI証券のiDeCo(セレクトプラン)には劣る印象があります。

業界大手の大和証券とは投資信託の比較ではほぼ横並びの状態です。

しかし、大和証券はiDeCoの口座管理手数料(運営管理手数料)を完全無料にしているため、条件付きで無料となる野村證券と比べると優位かもしれません。

一方で、野村證券のiDeCoはターゲットイヤーファンドで競争力を発揮しています。

大和証券のiDeCoにはターゲットイヤーファンドがありませんので、商品構成次第では野村證券を選んだほうが良いと感じる方もいるでしょう。

ただ、個人的にはコスト面で少しでもリードしているSBI証券のiDeCo(セレクトプラン)を選びたいという気持ちは変わりませんでした。(私はSBI証券のiDeCoを選んでいます)

口座管理手数料(運営管理手数料)についてはすでに述べて来たとおりですが、再度まとめます。

口座管理手数料で比較

口座管理手数料は、一定条件を満たすことで優遇される金融機関があります。

野村證券はiDeCo運用残高が一定額に達すると口座管理手数料が割引されますが、大和証券は当初からずっと口座管理手数料が0円です。

また、楽天証券とSBI証券も無条件で最初から口座管理手数料はずっと無料です。

| 証券会社 | 口座管理手数料 | 特別条件 |

|---|---|---|

| 大和証券 | 完全無料 | – |

| SBI証券 | 完全無料 | – |

| 楽天証券 | 完全無料 | – |

| 野村證券 | 月額288円(税込) | 月額1万円以上の掛金またはiDeCo資産残高100万円以上で無料に |

口座管理手数料で比較すると、野村證券はやや不利な印象です。

仮にiDeCoの運用期間が30年だったとすると、野村のiDeCoでは当面のあいだ、毎月数百円の手数料を支払続けなければなりません。

※繰り返しますが、毎月1万円以上の積立をする予定であれば、野村證券でも最初から口座管理手数料を0円にできます。

しかし、SBI証券や楽天証券、大和証券であればその間の口座管理手数料はずっと0円です。

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

1件のコメント

以前はSBIを利用していましたが、対面で気軽に相談できず、私のようなややネット利用に不慣れは、やはり対面が安心できるため、既に口座のある野村證券さんでイデコを検討しています。

野村証券さんでは、商品のアドバイス(あすすめ?)ができないとのことで、どれにすればよいか判断できず、加入がのびのびになりそうだったため、このページは参考になりました。

運用管理費用についても、よくわかりました。

野村DC外国株式インデックスファンドかマイバランス50のどちらかで検討できそうです。

ありがとうございました。