JPX日経400とは?スマートベータ指数の実力とおすすめ投資信託の比較

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

これまで、国内株式の代表的な株価指数には、

- 日経平均株価

- TOPIX(東証株価指数)

の2つがありました。

しかし、昨今「上場企業の経営者は資本の効率性を重視すべき」との声が大きくなってきたことから、2014年に新しく誕生したのが「JPX日経インデックス400」という指数です。

JPX日経インデックス400は、日本取引所グループ(東京証券取引所)と日本経済新聞社が開発し、東証に上場する銘柄のうち400銘柄によって構成されています。

また、JPX日経インデックス400は、これまでのインデックス指数よりも優れているとの意見もある「スマートベータ指数」の代表例としても有名です。

目次

JPX日経インデックス400の特色

JPX日経インデックス400は、2013年8月30日を、基準値となる10,000ポイントに設定し算出します。

算出方法は、TOPIXと同じ「浮動株調整時価総額加重型」を採用しており、時価総額の大きい銘柄の影響が色濃く反映される指数です。

400銘柄で構成

JPX日経インデックス400指数は、東京証券取引所に上場している銘柄から400銘柄をピックアップして構成しています。

東証一部はもちろんですが、東証二部やマザーズ、そしてジャスダックに上場する銘柄も、JPX日経400の選定対象です。

一方で、JPX日経インデックス400には採用しない銘柄の基準もあります。

- 上場後3年未満の銘柄

- 過去3年間連続で営業赤字または最終赤字

- 過去3年間で1期でも債務超過の銘柄

- 特設注意銘柄

- 監理ポスト・整理ポスト入りの銘柄

上記に該当する銘柄は、JPX日経インデックス400の選定対象にはならない。

上記のようなリスクの高い銘柄を除外した上で、3年間の売買代金と時価総額を元に1,000銘柄まで絞込を行います。

つまり、どれだけ優良企業でも「売買代金が小さい = 市場で活発に取引されていない」銘柄はJPX日経インデックス400には採用されないということです。

ROEの高い企業を重視

JPX日経インデックス400の最大の特徴とも言えるのが、「ROEの高い企業を重視して採用する」という基準です。

ROEは「自己資本利益率」の略で、「当期純利益 ÷ 自己資本」で計算できる数値です。

ROEが高い企業ほど、株主から預かったお金を効率よく使って利益を生んでいることになり、著名投資家のウォーレン・バフェット氏が重視している指標としても知られています。

ROEは業種によっても異なりますが、20%を継続的に上げている企業は高効率な銘柄だというのが一般的な認識です。

ROEを使った企業分析については、「デュポンシステムのわかりやすい解説、ROEを分解して投資や経営に活かす」でも詳しく解説しています。

JPX日経インデックス400では、上記で絞り込んだ1,000銘柄を対象に、下記の方法でスコアリングを行います。

- 過去3年の平均ROE(影響度:40%)

- 過去3年の累積営業利益(影響度:40%)

- 選定基準日時点の時価総額(影響度:20%)

ただ、営業利益が高ければ良いというだけではなく、そこに「資本効率(ROE)」が盛り込まれているのが、JPX日経インデックス400の特徴です。

また、上記のスコアリングの補完的な位置づけとして下記の項目によるスコアの加点が行われます。

- 独立した社外取締役の選任(2人)

- IFRS(国際会計基準)の採用

- 決算情報英文資料のTDnetを通じた開示

上記を踏まえ、最終的にスコアが高かった400銘柄がJPX日経インデックス400へと採用されます。

これらのスコアリング方法から見ても、伊藤レポートを意識して作られた指数であることがわかりますね。

なお、組入銘柄は毎年6月の最終営業日を選定基準日として見直します。(年1回の入れ替え)

そして、8月第5営業日の大引け後に新しく追加する銘柄、除外する銘柄を発表し、8月末に前営業日の終値を基準として入れ替えを実施します。

定期的に組入銘柄を変更するという点は、日経平均株価と同じです。

また、同じような基準で大型株を除外した「JPX日経中小型株指数」も存在します。こちらは200銘柄で構成する指数です。

なお、JPX日経インデックス400の組入銘柄は、日本経済新聞の日経プロファイルで公開しています。

ここからは、JPX日経インデックス400に連動するおすすめの投資信託をチェックしていきたいと思います。

JPX日経インデックス400のおすすめ投資信託

JPX日経インデックス400は「スマートベータ指数」と言われており、長期的にはこれまでの主要指標だったTOPIX(東証株価指数)を上回るとされています。

これが本当に実現するかどうかは未来になってみなければわかりません。

しかし、もし本当に資本効率の高い優良企業を対象とした「JPX日経インデックス400」が優れた指数であれば、その指数に連動する投資信託を購入することで、TOPIX連動型のインデックスファンドよりも高いリターンを得ることができるはずです。

※下記の情報は記事執筆時点(2017年9月12日)のものです

※信託報酬は税込(10%)です

ニッセイJPX日経400インデックスファンド

ニッセイJPX日経400インデックスファンドは、おそらく現時点でもっとも信託報酬が低い「JPX日経400インデックスファンド」です。

個人投資家にも人気の、ニッセイアセットマネジメントのインデックスファンドシリーズで、

- 購入時手数料:0円

- 信託報酬:0.2145%

- 信託財産留保額:なし

というのが特徴です。

スマートベータ指数でありながら、非常に低コストなインデックスファンドなので、将来的にJPX日経インデックス400がTOPIXを上回ると考えている方は、この1本はかなりおすすめです。

投信の設定日から年月が経っていないため、現時点では過去1年間の年率リターンのみが算出されています。

過去1年の年率リターン:21.89%

iFree JPX日経400インデックス

大和アセットマネジメントがリリースした、信託報酬にこだわった「iFree」シリーズにも、JPX日経400インデックスファンドがあります。

信託報酬で比較すると、前述の「ニッセイJPX日経400インデックスファンド」の方がやや低めですが、iFree JPX日経400インデックスも非常に優秀な投資信託です。

- 購入時手数料:0円

- 信託報酬:0.2145%

- 信託財産留保額:なし

設定日が浅いため、過去の年率リターンは未算出となっています。

ニッセイJPX日経400アクティブファンド

JPX日経400インデックス(配当込み)を上回るリターンを目指す、アクティブファンドも存在します。

同じくニッセイアセットマネジメントの投資信託ですが、(信託報酬はおいておいて)記事執筆時点で最も高いリターンをあげていたファンドです。

- 購入時手数料:3.3%

- 信託報酬:1.584%

- 信託財産留保額:なし

アクティブファンドなので、インデックスファンドと比較して信託報酬は高いのですが、年率リターンはインデックスを上回っています。

過去の年率リターン:

- 過去1年:29.40%

- 過去3年:13.62%

MAXIS JPX日経インデックス400上場投信

証券コード「1593」のETF(上場投資信託)です。

すでにJPX 日経インデックス400に連動するETFもいくつか上場していますが、その中でも三菱UFJ国際投信の「MAXIS JPX日経インデックス400上場投信」は最も信託報酬が低い銘柄です。

- 購入時手数料:証券会社の株式委託手数料によって異なる

- 信託報酬:0.0858%

- 信託財産留保額:なし

ETFなので信託報酬は非常に低いですが、購入時に株式委託手数料がかかります。(SBI証券のアクティブプランなら1日10万円まで手数料無料です)

また、ETFは自動積立ができないので、積立投資を検討している方は、「ニッセイJPX日経400インデックスファンド」のような一般販売している投資信託がおすすめです。

現時点での実力はいまいち?

スマートベータ指数として期待されているJPX日経インデックス400ですが、残念ながら現時点ではその実力を発揮するには至っていません。

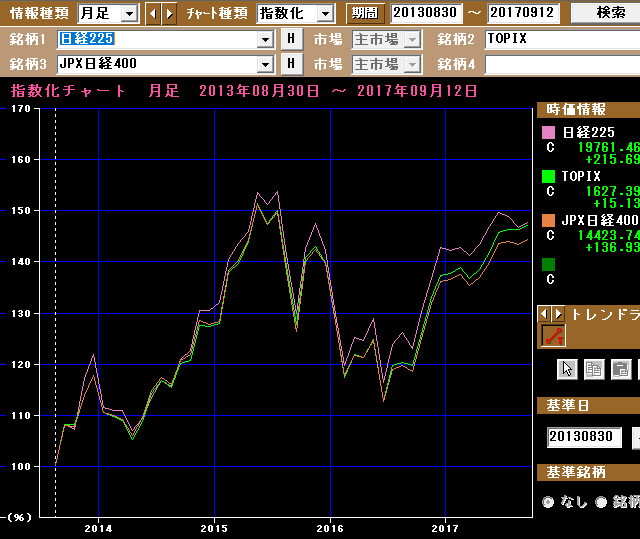

上記のグラフは記事執筆時点(2017年9月)での、JPX日経インデックス400、日経平均株価、TOPIXの3つの指数を比較したものです。

JPX日経インデックス400の算出開始日である2013年8月30日を0として、パフォーマンスを比較しています。

3つのインデックス指数はいずれも、おおむね連動していますが、直近ではJPX日経インデックス400が最もパフォーマンスが悪い状態です。

もっとも、まだスタートして数年の若い指数なので、現時点でJPX日経インデックス400はダメな指数だと判断するのは早すぎると思います。

この指数比較チャートは、楽天証券の取引ツール「マーケットスピード」の複合チャートを使用しています。

インデックス指標だけでなく、個別銘柄なども指数化してパフォーマンスを比較できる便利な機能なので、私もよく使っています。

次の記事は、高いリターンを継続するアクティブファンド「ひふみプラス」に関する内容です。

次の記事はこちら

ひふみプラスの評判は?3年間の年率リターン圧倒的No.1の投資信託

▼インデックスファンドへの長期投資はなぜ儲かるのか、その理由を解き明かします

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント