J-REITのETF全銘柄を徹底比較、毎月分配金を受け取るポートフォリオの構築も

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

J-REIT(上場不動産投資信託)は、株式と同じように売買でき、また分配金が高いのが特徴です。特に安定したインカム収益を求める投資家に好まれます。

分配金の原資となるのが、不動産(オフィスビルや商業施設など)からの賃料収入なので、少ない資金でも間接的に不動産投資が実現できるという点に魅力を感じる方も多いようです。

J-REITには「日本ビルファンド投資法人」のような個別銘柄がある一方で、上場する複数のJ-REIT銘柄に対して投資する上場不動産投資信託(ETF)も存在します。(通称:J-REIT ETF)

今回はJ-REIT ETFの銘柄が持つ特徴をまとめたいと思います。

目次

J-REIT ETFの比較

記事更新時点(2019年11月)で東証REIT指数に連動するETFは10銘柄あります。

※そのほか、東証REIT Core指数や、J-REIT関連の指数に連動するものも含めると15銘柄のJ-REIT ETFが存在します。

基本的に「東証REIT指数」に連動するという点では同じですが、信託報酬や運用会社に違いがありますので、その点も含めてまとめます。

NEXT FUNDS 東証REIT指数連動型上場投信(1343)

野村アセットマネジメントが運用する国内リートインデックスファンドです。

J-REIT ETFの中では純資産残高が最も大きいETFとなっており、どれを選べばよいか迷ったら一番最初に検討したいJ-REIT ETFです。

信託報酬は年0.352%(税込)。

分配金の基準日は、2月、5月、8月、11月(いずれも10日)の年4回です。

上場インデックスファンドJリート隔月分配型(1345)

日興アセットマネジメントが運用する国内リートインデックスファンドです。通称「上場Jリート」。

野村アセットマネジメントのNEXT FUNDSに続く純資産残高を誇ります。上場Jリートは分配金が隔月で支払われるため、年6回の分配金を受け取ることができます。

ただし、100株単位での売買となるため、購入に必要な資金が他のETFよりも多めです。(NEXT FUNDSなど多くのJ-REIT ETFは10株単位の売買が可能)

信託報酬は年0.33%(税込)。NEXT FUNDSと比較してやや低め。

分配金の基準日は、1月、3月、5月、7月、9月、11月(いずれも8日)の年6回となっています。

NZAM 上場投信 東証REIT指数(1595)

資産運用会社は、農林中金全共連アセットマネジメントです。

信託報酬が年0.2728%(税込)と極めて低く、NEXT FUNDS 東証REIT指数連動型上場投信(1343)と比較すると年0.0792%の差が生じます。

これは、運用資産が1,000万円だった場合、手数料だけで毎年7,920円の差になることを意味します。

信託報酬は年0.2728%(税込)。

分配金の基準日は、1月、4月、7月、10月(いずれも15日)の年4回です。

MAXIS Jリート上場投信(1597)

資産運用会社は、三菱UFJ国際投信です。低コストなインデックスファンドで評価の高いeMAXISシリーズのETF。

信託報酬もNZAM 上場投信 東証REIT指数(1595)と比較して遜色なく、低コストなJ-REIT ETFとしておすすめできます。

信託報酬は年0.275%(税込)。

分配金の基準日は、3月、6月、9月、12月(いずれも8日)の年4回です。

SMDAM 東証REIT指数上場投信(1398)

三井住友DSアセットマネジメントの運用するJ-REITインデックスファンドです。

信託報酬が低い魅力的なETFですが、純資産が小さい銘柄なので、運用資産が大きい人にとっては、意図した価格で売買できない場合があります。

信託報酬は年0.242%(税込)。

ETFは投資信託と違い市場で売買を行うため、売り手がいなければ買えない、買い手がいなければ売れないという流動性リスクと戦う必要があります。

資産規模が大きい方や自分で売り買いするのが面倒だという方は、信託報酬は若干高くなってしまいますが、ETFではなくJ-REITを投資対象とした投資信託を選択するのも良いと思います。

分配金の基準日は、3月、6月、9月、12月(いずれも8日)の年4回です。

iシェアーズ・コア JリートETF(1476)

ブラックロックが運用するi sharesシリーズのETFです。ブラックロックは世界最大級の資産運用会社です。(このETFを運用するのはブラックロックの日本法人です)

iシェアーズ・コア JリートETFの最大の特徴は、1株単位で売買ができることです。

一般的なJ-REIT ETFは10株単位、前述の「上場インデックスファンドJリート隔月分配型(1345)」に関しては100株単位での売買となるため、最低投資価格がやや大きいです。

しかし、1株単位の売買ができるJ-REIT ETFであれば、数千円程度から購入できるため、投資未経験者の方や少ない資金で運用してみたい方でも気軽に購入できます。

ちなみに、2019年11月時点の価格では、2,279円あれば購入でき、年間の分配金が約70円であり、利回りは約3%程度となっています。銀行の定期預金と比較しても圧倒的な利率で運用できることがわかります。

仮に銀行の定期預金金利を年0.1%とすると、年間70円の利息を得るためには7万円の預金が必要です。

これならば、長期での運用を考えている人であれば、2,279円程度のリスクをとって、7万円分の定期預金相当の分配金を得るというのも、悪くない判断だと思います。

信託報酬は年0.176%(税込)。

純資産の規模は小さいものの、信託報酬がかなり低くおすすめです。

分配金の基準日は、2月、5月、8月、11月(いずれも9日)の年4回です。

ダイワ上場投信-東証REIT指数(1488)

資産運用会社は、大和アセットマネジメントです。

信託報酬は年0.1705%(税込)。J-REIT ETFの中では最も信託報酬が低いのがこのファンドです。

ETFの純資産規模が小さい銘柄ほど、ETFの信託報酬も低くなる傾向にあります。

繰り返しますが、信託報酬が低いほど運用効率は上がるものの、市場での流動性(出来高)は少なくなる傾向にあることも頭に入れておきたいです。

分配金の基準日は、3月、6月、9月、12月(いずれも4日)の年4回です。

記事更新時に新規追加されたJ-REIT ETF

上記の7本に加えて、東証リート指数に連動するJ-REIT ETFが続々と組成されています。

下記は記事更新時点に新しく追加されたJ-REIT ETFです。

- 上場インデックスファンドJリート(東証REIT指数)隔月分配型(ミニ)(2552)

- 日興アセットマネジメントが運用、1株単位で売買できる。信託報酬は0.2695%。

- 東証REIT ETF(2555)

- シンプレクス・アセット・マネジメントが運用、信託報酬は0.2695%。

- One ETF 東証REIT指数(2556)

- アセットマネジメントOneが運用、信託報酬は0.1705%。

※カッコ内は証券コードを表します

※信託報酬は税込です

その他のリートETF

東証REIT指数に連動するETFは上記ですべてです。

その他、米国不動産や豪州不動産を投資対象としたETFも存在するので、その一部を下記にまとめます。

上場インデックスファンド豪州リート(1555)

通称「上場Aリート」、日興アセットマネジメントが運営、信託報酬は年0.495%(税込)。

「S&P/ASX200 A-REIT」という指数に連動します。S&P/ASX200 A-REITは、オーストラリアのREIT指数です。

分配金の基準日は、1月、3月、5月、7月、9月、11月(いずれも10日)の年6回です。

iシェアーズ 米国リート・不動産株ETF(1590)

ブラックロックが運営、信託報酬は年0.506%(税込)。

ダウ・ジョーンズ米国不動産指数に連動するETFとなります。ダウ・ジョーンズ米国不動産指数はその名の通り、米国の不動産セクターの指数です。

このETFは株価は高いものの、1株単位で売買できるのも特徴の一つです。

分配金の基準日は、3月、6月、9月、12月(各設定日)の年4回です。

毎月分配金を得るJ-REIT ETFの組み合わせ

J-REIT ETFを比較してみると、分配金の基準日や年間の支払い回数が異なっていることがわかります。

この違いを利用して、J-REIT ETFを複数銘柄組み合わせて保有することで、J-REITから毎月分配金を得ることが可能となります。

毎月分配金を得るためのポートフォリオ構築法

J-REIT ETFから毎月分配金を得るためには、分配金基準日が

- 1月・4月・7月・10月 の銘柄

- 2月・5月・8月・11月 の銘柄

- 3月・6月・9月・12月 の銘柄

をそれぞれ1銘柄ずつ、合計3銘柄保有すればOKです。

では、それぞれの対象となるのはどのETFなのか改めてまとめてみたいと思います。

分配金基準日「1月・4月・7月・10月」

分配金基準日が「1月・4月・7月・10月」なのは、農林中金全共連アセットマネジメントが運用する「NZAM 上場投信 東証REIT指数(1595)」のみとなっています。

つまり、J-REIT ETFで毎月分配金ポートフォリオを構築するためには、この銘柄は組み入れ必須となります。

分配金基準日「2月・5月・8月・11月」

分配金基準日が「2月・5月・8月・11月」のETFは2銘柄です。

どちらを選択しても良いのですが、「iシェアーズ JリートETF(1476)」の方が信託報酬が低いのでおすすめです。

分配金基準日「3月・6月・9月・12月」

分配金基準日が「3月・6月・9月・12月」のETFは2銘柄です。

どちらを選んでも問題ありませんが、日興アセットマネジメントの「SMAM 東証REIT指数上場投信(1398)」が信託報酬では一歩リードしています。

J-REITで毎月分配金を得る方法は他にも存在します。詳しい情報は下記の記事で解説しています。

あわせて読みたい:

リート投資で毎月分配金を得る3つの方法

信託報酬についての考察

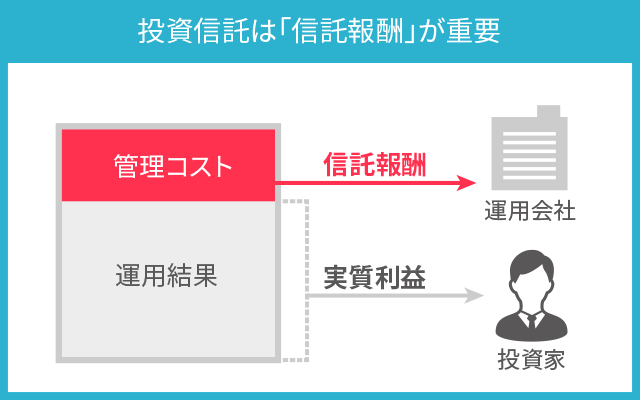

ETFは販売会社へ支払う手数料が不要であるため、投資信託と比較して信託報酬は低めに設定されています。(信託報酬がわからない方はこちらの記事を参照)

しかし、信託報酬は年率で発生する手数料であり、長期的にみると0.1%の信託報酬の差がパフォーマンスに大きな影響を与えます。

J-REIT ETFの場合、純資産残高が小さい銘柄ほど信託報酬が低くなる傾向にありました。(これは、後発のETFが純資産を獲得するために信託報酬を下げて投資家を呼び込もうとしているからだと思います)

純資産が小さくなると流動性が低下するため、投資金額が大きい投資家にとって不利です。

しかし、一般の投資家であればさほど気にする必要もないかと思いますので、やはり信託報酬が少しでも低いETFを選択することを個人的にはおすすめしたいです。

今回紹介したJ-REIT ETFの中で、最も信託報酬が高い銘柄と低い銘柄を比較すると、

- NEXT FUNDS 東証REIT指数連動型上場投信(1343) 年0.352%(税込)

- ダイワ上場投信-東証REIT指数(1488) 年0.1705%(税込)

となっており、その差は実に0.1815%となります。

つまり、「ダイワ上場投信-東証REIT指数」を選択した場合、「NEXT FUNDS 東証REIT指数連動型上場投信」の半分以下のコストで運用できる計算となります。

積立シミュレーターを活用し、その差がどの程度になるのか実感してみてください。

◆前提条件

・毎月の積立金額を5万円

・運用期間は20年間の複利運用

・運用利回りは年間5% - 信託報酬

つまり、「NEXT FUNDS 東証REIT指数連動型上場投信」の運用利回りは年率4.648%、「ダイワ上場投信-東証REIT指数」の運用利回りは年率4.8295%にし、その他の条件はすべて同じ。

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)

上記の条件でシミュレーションすると、「NEXT FUNDS 東証REIT指数連動型上場投信(1343)」は1,973万円となり、「ダイワ上場投信-東証REIT指数」は2,015万円という結果になります。

たった年0.1815%の信託報酬の差が、将来のリターンに42万円の差をもたらした結果となります。

ちなみに、運用期間を40年間に設定するとその差は334万円に膨れ上がります。

あわせて読みたい:

信託報酬が安いと評判の投資信託5選!低コストなインデックスファンドは?

J-REITに関するその他の記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

2件のコメント

おはようございます。

先日は、貴重なコメントありがとうございました。

早速、ロボアド等への投資金額を増やして継続して積み立てていこうと思っています。

私は、毎月最低5冊本を読もうと決めて実践しておりますが、様々の本などを読むうちに、「REIT」の分配金について考えるようになりました。

こちらの「毎月分配金を受け取るポートフォリオの構築」を読ませて頂き、私も実践していこうと考えております。

そこで質問なのですが、

(1)現在私が主に利用しているネット証券はSBI証券ですが、REIT投資をやっていく中で、SBI証券以外に利用できるネット証券はあるのでしょうか?

(2)REITに投資をする際、不動産ポートフォリオや運用資産カテゴリーを確認すると思うのですが、商業施設特化型で運用している銘柄はやめ、住宅や物流に特化した運用をしている銘柄に投資するべきと本には記載されていました。どのようなポートフォリオを組んでいる銘柄に投資するべきでしょうか?また、現在おすすめできる銘柄等ございますでしょうか?

「日本人の為のお金の増やし方」という本を読む中で複数の収入を安定的に得る為には何ができるのかを真剣に考えています。

今年の目標は、最低1つ副収入を作ってみようと思っている中でREITを選択しようと思っています。

素人的な考えで申し訳ございませんが、質問させて頂きました。

よろしくお願い致します。

>篠原 猛さん

コメントありがとうございます。

(1)REITは個別株式と同じような扱いですので、基本的にどの証券会社でも取り扱っています。ネット証券なら例えば楽天証券やマネックス証券などですね。

一度ご自身で証券会社のサイトを確認してみてください。

(2)商業用施設特化型のREITへの投資がNGで、逆に住宅や物流に特化したREITへの投資がOKということは決してないと思います。

いずれも一長一短がありますし、その時々の状況によって投資すべきかどうかの判断も違ってきます。

極端ですが、商業施設特化型REITが大きく売られて割安となっている一方で、住宅や物流特化のREITが大きく買われて割高になっている場合、どちらを選ぶべきかは明白です。

大切なのは、篠原さんが読まれた書籍が「なぜそのような解説をしているのか」という背景を知り、その上で自分自身で考えることです。

上記の理由から、おすすめ銘柄などの言及は避けますが、下記のことは投資をする上で5年後も10年後も役立つ不変的な内容ですので、是非覚えておいてください。

投資で最もやってはいけないのは「人がおすすめした銘柄や人から得た情報に基づいて投資する」ことであり、最も重要なのは「自分自身で考えて得た結論によって投資する」ことです。

REITの個別銘柄について分析するのは大変ですので、最初のうちは本記事で取り上げたようなETF(すべてのREIT銘柄を買う投資信託)で運用しつつ、個別銘柄について研究を続けるのが良いと思います。