つみたてNISAにデメリットはある?はじめる前に読んでおきたい

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

つみたてNISAは、資産形成を考える上でメリットの多い制度です。

金融庁が後押ししていることから、投資利益が非課税になり、私たち投資家にとって有利な仕組みになっています。

つみたてNISAは自信をもっておすすめできる制度ですが、実はいくつかデメリットもあります。

今回は、私が考えるつみたてNISAのデメリットを、一般NISAとの比較を交えながら解説します。

目次

つみたてNISAのデメリット

つみたてNISAを始める上で知っておきたいデメリットは大きく5つあります。

一般NISAよりも投資枠が小さい

NISA(少額投資非課税制度)では、毎年「非課税投資枠」が設定されます。

1年間に「非課税」で投資できる金額が決まっており、これは翌年に持ち越すことができません。

NISAにはいくつか種類がありますが、1年間の非課税投資枠は以下のように違います。

| NISAの種類 | 非課税投資枠 (年間) |

非課税投資枠 (1ヶ月あたり) |

|---|---|---|

| 一般NISA | 120万円 | 10万円 |

| ジュニアNISA | 80万円 | 6.6万円 |

| つみたてNISA | 40万円 | 3.3万円 |

※ジュニアNISAは19歳以下の方だけが加入できる制度

※1ヶ月あたりの投資額は参考指標です(実際には制限はありません)

当初「一般NISA」からスタートしましたが、その後「ジュニアNISA」、「つみたてNISA」と制度が拡大しています。

それに伴って、1年間の非課税投資枠が減少してきているという事実があります。

しかし、非課税投資枠を縮小する代わりに、つみたてNISAでは非課税期間を拡大しています。

▼非課税期間の比較

- 一般NISA:最長5年

- ジュニアNISA:最長5年

- つみたてNISA:最長20年

これは、金融庁が「長期投資を推奨している」という背景があるからです。

資産運用は短期的な利益確定を狙うよりも長期の「つみたて」形式の方が利益が出しやすいのです。

※ちなみに一般NISAにもロールオーバーという非課税期間を延長する制度があります

一般NISAとつみたてNISAは併用できません。(どちらか一方を選択する必要があります)

年間120万円(月10万円)を投資に回せる人は、つみたてNISAよりも一般NISAの方がお得になる可能性がある。

ただし、一般NISAは5年以内に利益確定する必要あり。(ロールオーバーしない場合)

年間40万円(月3.3万円)以内での資産運用を考えている方は、つみたてNISAがおすすめ。

一般NISAを選んでも、(翌年に持ち越せない)非課税投資枠を余らせてしまうだけ。

また、つみたてNISAなら最長20年間の長期投資ができる。(いつでも自由に売却可能)

個別株式に投資できない

つみたてNISAの投資対象は「投資信託」のみです。(一部、ETFも投資対象になっています)

資産運用の初心者の方は、プロに運用をお任せできる「投資信託」が最も最適だと思いますので、この点はデメリットにはなりません。

しかし、投資信託で運用する方法の他にも、好きな企業に直接投資する「個別株式への投資」があります。

例えば「日常生活でイオンモールを利用する事が多いから、イオンの株を買う」といったことが、一般NISAでは実現できます。

イオンの株を購入すれば、毎年

- 株主配当

- 株主優待

などがもらえます。

配当金や株主優待を投資を楽しみにしている方も少なくありません。

しかし、つみたてNISAでは個別株式を購入することができないのです。

逆に、投資信託の場合は「少ない金額で幅広い銘柄に分散投資できる」のがメリットです。

投資信託では株主優待はもえらませんが「分配金」がもらえることがあります。

また、いろいろな銘柄に間接的に投資しているため、少額の投資でもリスク分散が可能です。

投資信託での運用を考えているなら「つみたてNISA」がおすすめ。

個別株式に投資したいなら「一般NISA」を選択。

20歳以上の方だけが利用できる制度

つみたてNISAは「20歳以上」であることが利用条件です。

20歳未満の方でも株式投資や投資信託の購入はできますが、残念ながら「つみたてNISA」の利用はできません。

先ほど少し取り上げましたが、20歳未満の方には「ジュニアNISA」という制度があります。

ジュニアNISAは、子供の教育資金などを運用する目的で設立されました。

0歳~19歳までの未成年が利用対象です。本人名義での利用になりますが、0歳の子供に運用はできないので、実際の申込・取引は親権者が行う仕組みになっています。

ジュニアNISAは一般NISAと同じで、非課税期間は最長5年間です。つみたてNISAと比較して非課税期間が短く設定されています。

また、1年間の非課税投資枠は80万円に設定されています。

- 成人2人(父親・母親)

- 子ども2人

という4人家族の場合、全員が一般NISAまたはジュニアNISAに加入することで、1年間の非課税投資枠を400万円にすることができます。(120万円 × 2人 + 80万円 × 2人)

これだけの非課税投資枠が確保できれば、一般のサラリーマン家庭の方であれば、投資利益はすべて非課税にできると思います。

父親・母親がつみたてNISAを選択し、子どもにはジュニアNISAに加入させるということも可能です。

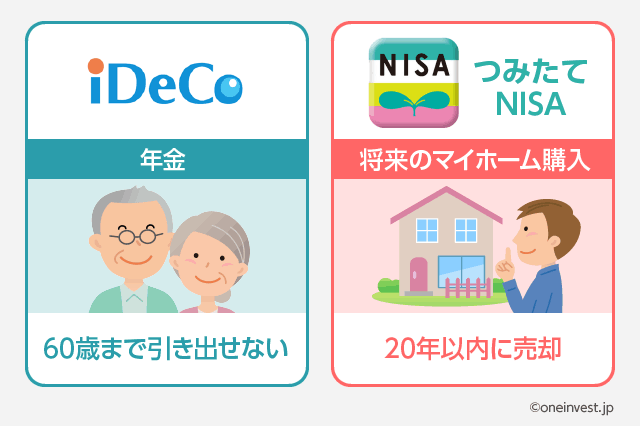

この場合、両者の非課税期間が異なるため、運用上の注意が必要です。(ジュニアNISAは5年以内の売却が必要、つみたてNISAは20年以内の売却)

(今後、ジュニアつみたてNISAなるものが登場する可能性もあります)

ジュニアNISAの詳細は下記の記事を参照してください。

iDeCoなら非課税期間をさらに延ばせる可能性あり

つみたてNISAの非課税期間は20年間です。これは大きなメリットです。

なぜなら、資産運用の過去のデータを見る限り「運用期間が長くなればなるほどリスクは小さく、利益になる可能性が高まるから」です。

投資は元本保証ではありません。しかし、短期的には損失を被る可能性があっても、運用期間を長くするほど利益になる確率が上がることが、多くの研究からわかっています。

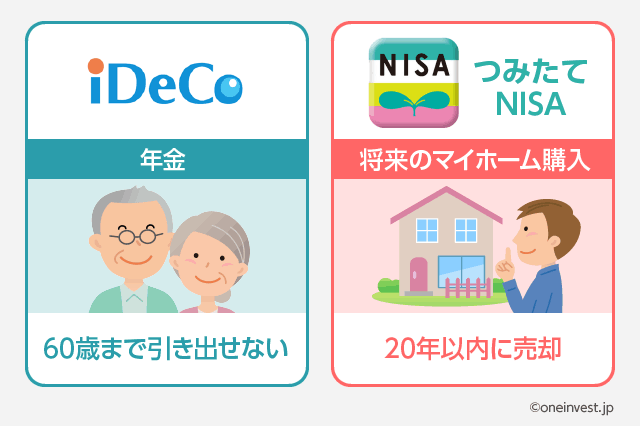

より長期の運用をしたい方には「個人型確定拠出年金のiDeCo(イデコ)」がおすすめです。

つみたてNISAとイデコを比較した場合、「節税効果の大きいイデコの方がおすすめ」との意見も多いです。

イデコは20歳以上60歳未満の方が加入対象となっている制度です。

イデコもつみたてNISAと同様に、運用によって得た利益が非課税になる特徴をもっています。

しかし、主に年金作りをするための仕組みなので、原則として60歳になるまで投資資金を引き出すことができません。

イデコがつみたてNISAよりも優れているのは、イデコには非課税期間が設けられていないことです。

つみたてNISAは投資してから20年以内に売却する必要がありますが、イデコなら20歳に加入した人であれば40年間もの非課税投資が実現できます。

節税効果や、より長期の運用を考えている方は、つみたてNISAではなくイデコから始めたほうがよいかもしれません。

イデコの詳細は下記の記事で詳しく解説しています。興味のある方は一読してみてください。

あわせて読みたい:

つみたてNISAとiDeCoはどっちを選べばよい?違いとメリット・デメリット

ちなみに、イデコとつみたてNISAは併用できます。

一般のサラリーマンの場合、つみたてNISAとイデコの両方をはじめることで、毎月の非課税投資枠を5万円程度まで増額することが可能です。

証券会社によってラインナップが異なる

個人的に、つみたてNISAの大きなデメリットだと思っているのが、「証券会社によってラインナップが異なる」という事実です。

これからつみたてNISAをはじめようとしている方には是非知っておいて欲しい内容ですので、ゆっくりと読み進めてください。

つみたてNISAは、銀行・証券会社などに「つみたてNISA口座」を開設することでスタートします。

つみたてNISAの口座を開設した金融機関は途中で変更することも可能です。

口座の変更手続きは面倒なので、できることなら最初から最もよい金融機関を選びたいところです。

しかし、銀行や証券会社によって、つみたてNISAで選べる投資信託のラインナップが大きく異なっています。

つみたてNISAは金融庁が厳格にルールを策定したため、「顧客にとって明らかに不利な投資信託は販売できない」仕組みになっています。

とはいえ、投資信託もピンからキリまで存在するので、「つみたてNISA対象商品の中にも良し悪しがある」のです。

例えば、大手証券会社などは選べる投資信託の種類が少なく、また「つみたてNISA対象商品の中でも良くない部類の商品が多い」です。

なぜなら、顧客にとってメリットの大きい投資信託は、証券会社にとっては「儲からない商品」だからです。

以前書いた記事で、ゆうちょ銀行で選べるつみたてNISAの投資信託を取り上げました。

ここで取り上げた投資信託「つみたシリーズ」を選ぶのであれば、明らかに「eMAXIS Slimシリーズ」を選んだ方が良いです。

しかし、ゆうちょ銀行は「eMAXIS Slimシリーズ」を取り扱っていません。あえて、つみたてNISA対象商品の中でも手数料が高めのものをラインナップに加え、手数料が低い商品を取り扱わないのです。

つみたてNISAをはじめるなら「ネット証券」がおすすめです。

ネット証券は常時2,000種類以上の投資信託を販売しています。もちろん、つみたてNISA対象の投資信託もほぼすべて購入可能です。

ネット証券を選んでおけば、今後つみたてNISA対象の投資信託が拡充されても、「取り扱いがないから買えない」といったことはありません。

つまり、金融機関を変更することなく、その時々に応じて最適な商品を選ぶことができます。

ネット証券で特につみたてNISAに力を入れているのが「楽天証券」です。

多くの証券会社では、最低でも1,000円からの積立になりますが、楽天証券の場合は100円から積立できます。

また、投資信託の保有残高に応じて、毎月楽天ポイントがもらえるという隠れたメリットもあります。

つみたてNISAを活用して、投信残高をコツコツ増やしていくごとに、毎月自動的にもらえる楽天ポイントも増えていくという楽しみがあります。

楽天証券はスマホのアプリにも力を入れているため、株価のチェックや現在運用中の資産管理にも適しています。

あわせて読みたい

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント