NISA(ニーサ)のロールオーバーとは?手続きのやり方、上限撤廃で安心

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

NISA(ニーサ)は「少額投資非課税制度」と呼ばれており、投資によって得た利益が一定期間「非課税」になります。

NISAには大きく2つの種類があります。

- 一般NISA

- つみたてNISA

両者の違いはこちらの記事で解説しています。

このうち、ロールオーバーができるのが「一般NISA」の方です。(5年間の非課税期間を延長できる)

つみたてNISAはロールオーバーできません。(そのかわり、非課税期間が20年間になっている)

この記事では一般NISAのロールオーバーについてわかりやすく解説します。

一般NISAの制度とロールオーバーを3分で理解する

一般NISAは、年間120万円の投資枠を上限として、投資によって得た利益が5年間、非課税になる制度です。

「非課税になる利益」とは、株式や投資信託の売却益はもちろん「配当金・分配金」なども含まれます。

通常は、投資で得た利益には約20%の税金がかかりますが、これが非課税になるというのが、NISAの大きなメリットです。

NISAをわかりにくいものにしているのは、

- 年間120万円の投資枠

- 5年間の非課税

という2つのキーワードです。

NISA口座では、毎年120万円の非課税枠が設定されます。つまり、1年間に120万円分の株式・投資信託等がNISA口座で購入できるということです。

この非課税枠は翌年に持ち越すことはできません。翌年になると、また新たに120万円の非課税投資枠が設定されます。

120万円の投資枠を使って購入した株式、投資信託が非課税となるのは「投資してから5年間」です。

つまり、2018年に設定された120万円の枠を使って購入した株式や投資信託は、2022年の12月末までに売却(利益確定)しなければ非課税にならないのです。

同じように、2019年に購入した分は2023年末、2020年に購入した分は2024年末までに売却する必要があります。

NISAでは、5年を過ぎて売却しなかった株式・投資信託については、「NISA口座」から「特定口座(または一般口座)」に移管されます。

特定口座・一般口座というのは、通常の証券口座のことです。つまり、特定口座・一般口座に移管されてしまった時点で、課税対象となります。

しかし、投資してから5年が経っても、

- 含み損なので売るに売れない

などの理由から、手放したくないという方も多いと思います。

こうした時の対処法として存在するのが「ロールオーバー」という制度です。

特定口座・一般口座に移管した場合、その時点の「時価」が取得価格になります。

例えば、NISA口座で買った120万円分の株が、

◆値上がりして200万円になった場合

取得価格が200万円になりますので、移管の時点で発生していた80万円の利益(含み益)は非課税になります。

◆値下がりして100万円になった場合

取得価格が100万円になりますので、移管後に売却しても20万円の損失は、損益通算できません。

ロールオーバーすると非課税投資枠を繰り越せる

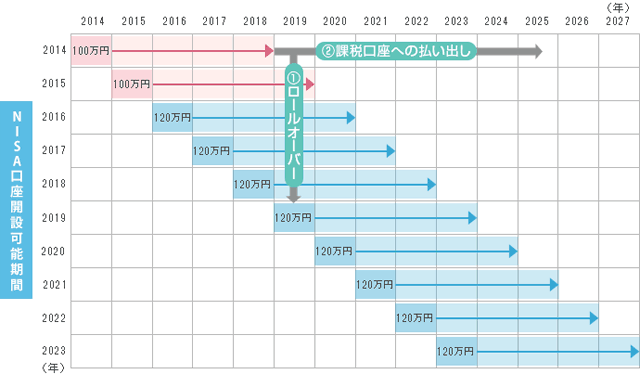

出典:マネックス証券

ロールオーバーとは、「有効期限切れとなる非課税投資枠を、次の非課税投資枠を使って繰り越し、さらに5年間、非課税期間を延長する」ことです。

大切なポイントなのでもう一度いいますが、「有効期限切れとなる非課税投資枠を、次の非課税投資枠を使って繰り越し、さらに5年間、非課税期間を延長する」のがロールオーバーという仕組みです。

上記の画像を見るとわかりやすいと思います。順を追って説明します。

1.2014年にNISA口座で投資した株式・投信は2018年末までが非課税期間

2.2019年に特定口座(または一般口座)に移管すると、以降は課税対象になる

3.しかし、2019年分のNISAの非課税枠(120万円)を使うことで、さらに2023年末まで非課税期間を延長できる

これがロールオーバーです。

ポイントは、ロールオーバーすると、その代わりに「本来使えるはずだった2019年分の非課税枠がなくなる」という点です。

あくまでも、新規の非課税枠の120万円を充当することで、非課税枠を5年間延長できます。

ロールオーバーの利用条件は「当初、株式・投信などを購入した証券会社と同一の証券会社であること」です。

また、所定の手続きをしなければロールオーバーは行われず、課税口座(特定口座・一般口座)に移管されてしまいます。

ロールオーバーを希望する場合は、必ず非課税期間終了までに証券会社で手続きをおこなってください。

2018年から上限撤廃

2018年から、ロールオーバーの上限が撤廃されています。

というのも、2017年以前は「ロールオーバーできる金額は最大でも120万円まで」と上限が決められていました。

例えば、NISA口座で買った120万円分の株式が、値上がりして「時価で200万円」になっていたとします。(この時点で80万円の利益)

以前は時価200万円分のロールオーバーが認められておらず、このケースでは一部の株式のみをロールオーバーせざるを得ませんでした。

しかし現在は「上限撤廃」されていますので、時価が200万円の場合でも、200万円をまるごとロールオーバーできるようになっています。

一方で、ロールオーバーする金額が100万円など「120万円に満たない場合」は、残った非課税枠を使うことも可能です。

例えば、2014年にNISA口座で購入した株式「時価80万円」を、2019年の非課税枠に充当する形でロールオーバーした場合。

このケースでは、2019年の非課税枠が40万円残っていますので、この金額で新規投資が検討できます。

証券会社別 NISAのロールオーバーの手続き

記事執筆時点(2018年4月)では、まだ一度もロールオーバーの事例がありません。

NISAがスタートしてはじめてのロールオーバーが2018年12月末に発生するため、証券会社ごとにロールオーバーの方法についての案内が出てくると思います。

調査しましたが、今のところ各証券会社ともに「ロールオーバーの手続き方法については2018年12月末までに案内します」とのこと。

具体的な手続き方法については、詳細がわかり次第更新します。

NISAには、今回紹介した「一般NISA」や「つみたてNISA」の他にも、子ども向けの「ジュニアNISA」があります。

ジュニアNISAは0歳からスタートでき、子供の教育資金などの積立に適した制度です。詳しい内容は次の記事で解説しています、あわせてご覧ください。

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント