特定口座源泉徴収ありを選べば確定申告をする意味はない

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

株式の売買で使う証券口座は3つの種類に分けられます。

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座(源泉徴収なし)

※一般口座(源泉徴収あり)は存在しません。

初心者はもちろん、ほとんどの人は「特定口座(源泉徴収あり)」を選んで間違いありません。

なぜなら、個人投資家が特定口座(源泉徴収なし)や一般口座を選ぶメリットはほとんどないからです。

特定口座(源泉徴収あり)では、発生した税金の計算や納税をすべて証券会社が自動的にやってくれます。

株式売却益が出た時は自動的に税金を徴収、逆に損が出たら支払った税金を還付するという作業を、証券会社が代行してくれるのです。

税金は1円の計算間違いなく証券会社が徴収してくれますから、私たちは確定申告をする必要もありません。株式を売買する上で、特定口座(源泉徴収あり)を選んでおくと手続きは本当に楽なのでおすすめです。

特定口座で確定申告をするとメリットがあることも

特定口座(源泉徴収あり)を選んでおくと確定申告をしなくても良いのですが、場合によっては確定申告をすることでメリットが生まれることもあります。

それは、その年の売買で損失が出た場合です。

1年間の売買で利益が出た場合は確定申告をする必要はありません。損失が出た場合でも確定申告する必要はないのですが、損が出た時は「譲渡損失の繰越控除」を行っておくことで節税になります。

譲渡損失の繰越控除を活用する

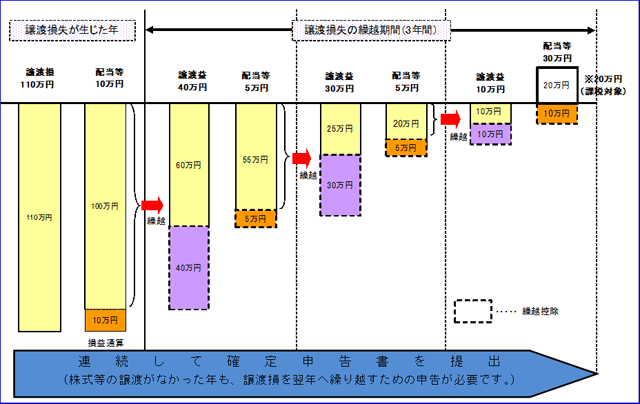

(参照:国税庁)

上場株式の売買においては、「譲渡損失の繰越控除」が認められており、1年間の売買で損が出た場合は、その損失を3年間繰り越すことができます。

しかし、譲渡損失の繰越控除は自分で「今年は◯◯万円損しました」と言うことを確定申告で通知しておかなければ認められません。

よって、損が出た場合に確定申告をしておくと翌年から3年間の間に利益が出た場合、納める税金を少なくできます。

わかりやすく言うと、

株式投資で今年20万円損失を出したとします。「20万円の損失が出た」ということを、自分で確定申告することで国税庁に通知しておきます。

翌年は景気がよく100万円の利益が出たとします。売却益にかかる約20%の税金は証券会社から差し引かれるので、約80万円が利益として手元に残り、約20万円の税金は証券会社が代理で納税してくれます。

この年にも自分で確定申告して「100万円の利益が出た」ということを国税庁に知らせます。

昨年に確定申告で「20万円の損失」を繰り越しているので、その分が今年の利益(100万円)と相殺され「今年の利益は80万円(約20%の税率をかけて納税額は16万円)」という扱いになります。

証券会社がすでに20万円を納税している状態ですが、譲渡損失の繰越控除が適用されると、16万円の納税で良いので、私たちは税金を4万円多く払いすぎている状態になります。

損が出た時に確定申告をしておくことで差額の4万円の還付を受けることができます。税金の還付は、国税庁が直接、指定の銀行口座に振込みをすることで受け取ります。

あわせて読みたい:

特定口座源泉徴収なしを選択することは無意味なことである

配当金で差し引かれた税金も戻ってくる

もう少し詳しく説明すると以下のようになります。

その年1年間の株式売買で損が出た場合、まずはその年に受け取った配当所得の金額と相殺できる。(配当金を受け取る時、約20%の税金が差し引かれて支払われますよね、まずはその分が還付対象となります)

それでも損失をすべて相殺できない場合は、翌年3年間に渡り損失を繰り越せます。

2016年からは、上場株式の売却損益と配当所得だけでなく、特定公社債(国債、地方債、外国国債、公募公社債、上場公社債など)、公募公社債投資信託の利子所得、配当所得、売却損益についても通算できるようになりました。

株式投資や投資信託で損失が出た場合は、特定口座(源泉徴収あり)を選択している場合でも、確定申告を行いましょう。

損失を繰り越すことで、翌年利益が出た場合に生じる税金を少なくできます。損失は最大で3年間繰り越せます。

「譲渡損失の繰越控除」は、株式や投資信託だけでなく、配当所得や特定公社債の利益についても損益通算できるため、損が出た時の確定申告をしておくメリットは大きいです。

あわせて読みたい:

四半期配当を出している銘柄一覧、年4回の株主配当金を出す企業の調べ方

確定申告は難しくない

確定申告という言葉に抵抗を感じる人も多いと思います。

しかし、国税庁の確定申告サイトで案内に従って数字を入力していくだけなので、やってみるとさほど難しくはありません。

確定申告の時期になると投資系の雑誌でも特集が組まれることも多いので、節税対策だと思ってチャレンジしてみてはいかがでしょうか?

これまで確定申告をしたことがない方は何から手を付けて良いかわからないかもしれません。

しかし、確定申告書等作成コーナーで無料のWEBツールを国税庁が提供してくれています。

このツールを使いながら数字を入力していけば、誰でも簡単に確定申告書を作成できます。私も毎年、このツールを使って確定申告をしています。

特定口座(源泉徴収あり)を選択すれば、基本的に確定申告は不要です。

しかし、つみたてNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)を活用することで、非課税での資産運用を実現できます。

毎月の投資可能額が約5万円以内(年間60万円以内)であれば、つみたてNISAとiDeCoを併用することで、非課税枠のみで投資可能です。

確定申告は毎年3月15日が期限

確定申告は毎年2月16日~3月15日の間に行います。(最終日が土日祝日の場合は変更となります)

特定口座(源泉徴収あり)を選択している場合、1月~12月までの損益結果が「特定口座 年間取引報告書」という書類で、翌年1月中旬ごろに証券会社から送られてきます。

この資料を元にして、それぞれの証券会社の損益を合算していきます。

やり方としては、年間取引報告書に書かれている数値を前述した国税庁のツールに入力していくだけなので簡単です。

最終的に、「私は投資でこれくらい損しました」という確定申告書の内容で、最寄りの税務署に提出します。これが譲渡損失の繰越控除となります。

翌年は「今年はこれくらい儲かりました。特定口座(源泉徴収あり)ですでに税金は納めていますが、昨年これくらい損失を出していましたので、納めた税金の一部を還付してください」という確定申告の内容となります。

このシーズンは税務署が混み合いますので、足を運ぶのが面倒であれば郵送でも大丈夫です。郵送の場合は、3月15日までの消印で提出できれば受付してもらえます。

自分で確定申告する自信がない場合

もし、自分自身で確定申告をする自信がない場合は、税理士に依頼するのも手だと思います。

個人の確定申告の場合、税理士に依頼をすると数万円程度が相場とのことです。安いところだと3万円ぐらいから依頼できると思います。

個人の確定申告程度であれば、近所の税理士事務所に依頼しても問題ありません。

また、ネットではSHARES(シェアーズ)や税理士ドットコムのような、税理士の無料紹介サービスも増えています。

とにかく費用の安い税理士を見つけたい場合は、上記のような紹介サイトで複数の税理士事務所で見積もりをとってみても良いと思います。

税理士に依頼する場合、少なからず費用がかかります。

基本的には、株式や投資信託などの損失が出た金額の20%が税理士に支払う金額よりも大きければ、プロに依頼するメリットが出てきます。

仮に、確定申告で税理士に支払う費用が3万円の場合、その年の損失が15万円以上であれば、税理士に依頼して譲渡損失の繰越控除をしてもらっても良いでしょう。

翌年利益が出た場合、前年の損失である15万円 × 20% = 3万円が還付されるからです。

損失の金額がそれ以下の場合は、自分の力で確定申告をするか、譲渡損失の繰越控除自体をしないという選択もありだと思います。

「特定口座源泉 徴収あり」はとても便利な仕組みです。

しかし、証券会社が自動的に税金を納めてくれると言っても、今年損を出して来年に儲かった場合、何もしないままだと税金を多く払いすぎてしまうデメリットがあります。

譲渡損失の繰越控除を活用して、ムダに多くの税金を支払うことなく還付を受けられるようにしましょう。

次の記事は「特定口座と一般口座の違い、源泉徴収は「あり」「なし」どちらを選ぶ?」です。

基本的には特定口座(源泉徴収あり)を選ぶことをおすすめしますが、人によっては個人でも一般口座を選択した方がお得になるケースがあります。一般口座の利点について詳しく解説します。

あわせて読みたい:

特定口座源泉徴収なしを選択することは無意味なこと?

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

4件のコメント

譲渡損失繰越の記事とてもよく解りました。

現在64才ですが、申告により国民健康保険料と介護保険料がどうかわるか?教えて下さい

コメントありがとうございます。

詳しいことは私もわからないのでお答えしにくいのですが、下記のURLを参考にしていただけるとわかりやすいかと思います。

http://www.city.fukuoka.lg.jp/zaisei/zeisei/qa/FAQ4178_2.html

素晴らしく、わかりやすい記事で、ありがとうございます

損益通算で節税できるという事は損切りもそんなにためらう事もなさそうですよね?

損が出ても利益出た税金で穴埋めできますもんね?