フリーキャッシュフローがマイナスのときDCF法は使える?ソフトバンク・ビジョン・ファンドに学ぶ企業価値の評価法

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

企業価値・株式価値の評価方法の1つに「DCF法(ディスカウント・キャッシュフロー法)」があります。

以前書いたDCF法の記事では、数多くの質問やコメントをいただきました。

DCF法を語る上で、特に多くの人がつまづきそうなポイントが「フリーキャッシュフローがマイナスのとき、DCF法はどう使えばよいのか?」という話です。

赤字の会社や創業間もないベンチャー企業などは、フリーキャッシュフロー(FCF)がマイナスであることも多いです。

そうした企業をDCF法で評価するにはどうすればよいか。

私はファイナンスの専門家ではありませんので、多くを語ることはできません。

しかし、ソフトバンク・ビジョン・ファンド(SVF)を運営するソフトバンクグループの代表「孫正義社長」が自ら、そのヒントを語っています。

この記事では、多くのベンチャー企業に投資するソフトバンク・ビジョン・ファンドが、どのように企業価値を評価しているのか解説します。

目次

FCFが赤字の会社にDCF法は使えない

まず最初に冒頭で述べた話題の結論を述べておきます。

フリーキャッシュフローがマイナスの会社に対しては通常、DCF法は使えません。

なぜなら、DCF法というのはそもそも「企業の価値は、その会社が将来生み出すフリーキャッシュフローの割引現在価値の合計である」という考え方に基づいているからです。

かんたんに言うと、その企業が将来生み出すキャッシュフローを、すべて自分の手にできるとすれば、その合計は現在の価格に換算するといくらになるか。ということです。

「現在の価格に換算すると」という点が、DCF法をわかりにくくしている点でもあります。(詳しくはDCF法の解説記事をご覧ください)

つまり、DCF法は株式(企業)や不動産といった、キャッシュフローを生み出す資産の評価には使えますが、美術品、金(GOLD)、ビットコインのような、キャッシュフローを生まない資産は評価できません。

これはFCFが赤字の企業に対しても同様です。

FCFが赤字の企業など、キャッシュフローを生み出さない資産に対しては、DCF法ではない別の評価方法を使うのが一般的です。

DCF法の記事で「FCFがマイナスの場合はどうすればよいか?」という質問をいただきました。

私は「ベンチャー企業の評価額の算定では通常、PSR(株価売上高倍率)や、EBITDAに業界標準のEV/EBITDA倍率(簡易買収倍率)を掛けたものを使うことが多いかと思います。」と返信しました。(私はM&Aの実務に携わった人間ではありませんので、ベンチャーキャピタルの方が赤字の会社をどのように評価しているのか是非聞いてみたいです)

私はファイナンスの専門家ではありません。

ですので、もしかすると赤字のベンチャー企業をDCF法で評価する方法もあるのかもしれません。

こうしたやり方があるよ。というのをご存知の方は、ぜひコメント欄にてお知らせください。

では、本題の「ソフトバンク・ビジョン・ファンドが使っている評価法」の話に移ります。

ソフトバンク・ビジョン・ファンドの企業価値の評価方法

孫正義社長が率いるソフトバンクグループは、投資会社へと変貌をとげています。

ソフトバンクグループが運営する「ソフトバンク・ビジョン・ファンド(SVF)」は、世界中のユニコーン(評価額10億ドル以上の未上場ベンチャー企業の総称)に投資を行います。

その代表例が、ウーバーやウィーワーク、スラックテクノロジーズなどです。(すでに一部の会社は上場を果たしています)

これらの企業のフリーキャッシュフローは現在赤字ですので、当然DCF法での評価は難しいです。

しかし、2019年11月6日に開催された、ソフトバンクグループの決算説明会(2020年3月期 第2四半期 決算説明会)で、孫社長が自ら、こうした投資先企業の評価方法を公表していました。

正確には、一般的なDCF法での算出方法とは異なるのですが、ファイナンス理論に基づいた評価方法です。

ポイントは以下の2点です。

- 現在のFCFは赤字なので、未来の予想FCF(黒字化したあとのFCF)で計算する

- その会社がある程度軌道に乗ってきたときの、業界平均のフリーキャッシュフローの倍率が企業価値のものさしになる

計算方法は至って簡単です。

FCF ✕ 倍率 = 企業価値

先ほど述べたとおり、「FCF」の部分はその会社のFCFが将来黒字化した時点でのFCFを使います。「倍率」にはFCFが黒字化した時点での、ベンチャー企業のキャッシュフロー倍率の業界平均を使います。

一般的なDCF法も、ソフトバンク・ビジョン・ファンドの評価方法もそうですが「価値評価」というものはそもそも、予測に予測を重ねたものであることを忘れてはなりません。

同じ評価方法を用いても、10人いれば10人が違う計算結果を導く世界です。

将来のフリーキャッシュフローを予想する

ソフトバンク・ビジョン・ファンドは最初に、投資を検討する企業が「いつ」「いくらのフリーキャッシュフローを生み出すか」を予想します。

現時点ではフリーキャッシュフロー(FCF)が赤字でも、5年後に安定して年間1ビリオンのFCFを生み出すと想定される企業があったとします。

※孫社長のプレゼン内容に基づき、数字の値はビリオンで表します。(1ビリオン = 10億ドル = 約1,000億円)

フリーキャッシュフロー倍率を掛ける

ソフトバンク・ビジョン・ファンドの評価方法は、将来実現されるであろう予想フリーキャッシュフロー(黒字)に「フリーキャッシュフロー倍率」を掛けるだけです。

繰り返しますが、計算方法は「FCF ✕ 倍率 =企業価値」という、至ってかんたんなものです。

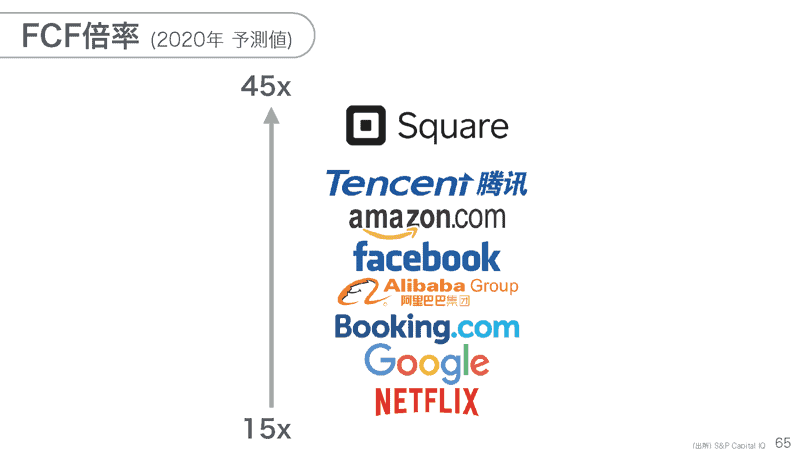

ソフトバンク・ビジョン・ファンドが設定するFCF倍率は、すでに軌道に乗っている、上場企業のFCF倍率を参考にしています。

たとえば、フェイスブックやアマゾン、グーグル、アリババ、ネットフリックス、スクエアなどです。

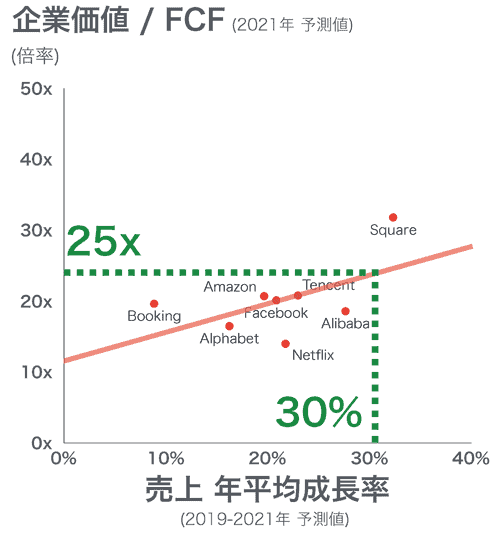

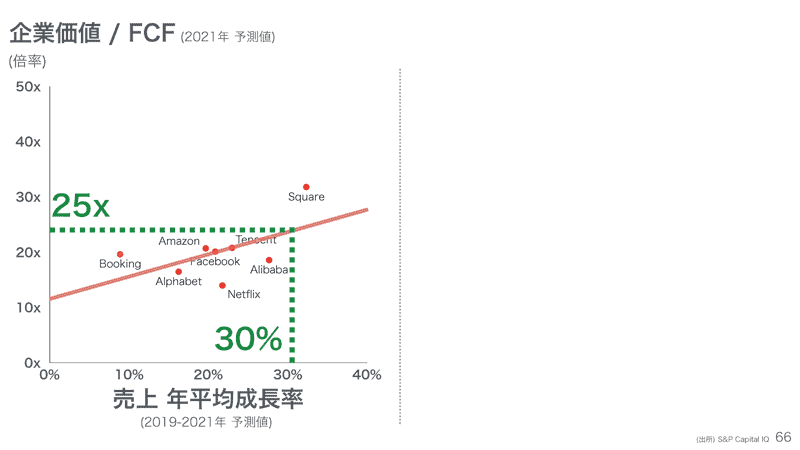

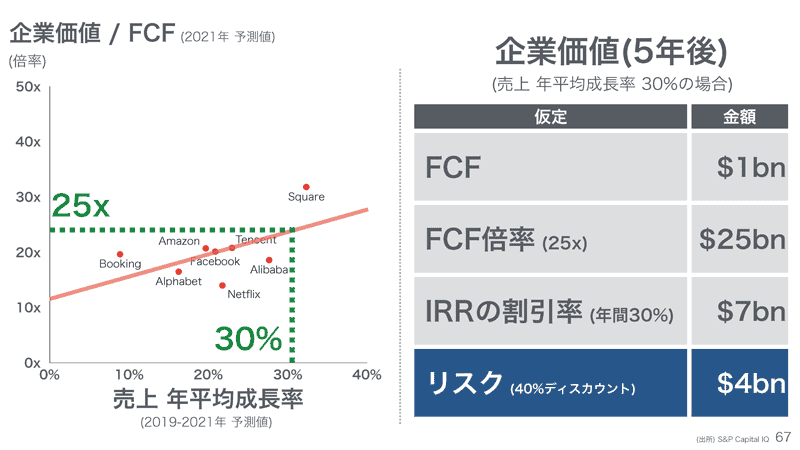

こうした成長著しい上場企業の「FCF倍率(今期見通し)」と、「各企業の売上高の年平均成長率(CAGR)の3年間の予測値(前期実績、今期予想、来期予想の3年間)」を散布図で表すと、以下のようなグラフが完成します。

出典:ソフトバンクグループ(SBG) 2020年3月期 第2四半期 決算説明会資料

投資対象企業のFCFが黒字化し、年間1ビリオンのFCFを生み出すようになった段階で、売上高の年平均成長率が30%程度になると予想される場合。

上記グラフの相関性にあてはめると、売上高の年平均成長率が30%なら、株式市場では大体25倍程度のFCF倍率がつくと見込まれます。

その段階(FCFが安定した段階)での年平均成長率が30%なら、FCF倍率は25倍となる。

よって、(5年後に安定すると思われる)年間1ビリオンのFCF ✕ 25倍 = 25ビリオンの企業価値があると判断します。

ここでいう「25ビリオン」の企業価値とは、5年後に安定的に年間1ビリオンのFCFを生み出せるようになり、上場できた場合に付くであろう企業価値です。

決して、今現在の状態(FCFが赤字の状態)で25ビリオンもの価値があるというわけではありません。

では、将来25ビリオンの企業価値が付くと予想される会社は、現時点では何ビリオンの価値があるのか。ここから、ファイナンスの基本である「割引現在価値」の考え方が出てきます。

現在価値に割り引く

25ビリオンの企業価値が付くのは、今から5年後です。(あくまで予想値ですが)

よって、現在の価値を算定するにあたっては「今から5年後に25ビリオンの価値がつく会社は、今の時点では何ビリオンの価値があるのか?」を考えなくてはなりません。

孫社長がこのとき語っていた内容に基づくと、IRR(内部収益率)を30%と見積もっており、この30%という数字を割引率にあてはめています。

わかりやすく言うと、「今、Xビリオンを投資して、年30%複利で5年間運用したら25ビリオンになる」ということです。(ここでいう「X」が「割引現在価値」にあたります)

割引現在価値の説明はWikipediaに譲りますが、ようは毎年30%ずつ割り引いていくということです。

エクセルで計算する場合は「= 将来価値 / 利回り ^ 年数」で計算します。具体的な数字をあてはめると「=25 / (1 + 0.3) ^ 5」と計算すると6.73(繰り上げて7)という計算結果が出るはずです。

より噛み砕いて計算するとこのようになります。

- 25 ÷ (1 + 0.3) = 19.23…

- 19.23… ÷ (1 + 0.3) = 14.79…

- 14.79… ÷ (1 + 0.3) = 11.37…

- 11.37… ÷ (1 + 0.3) = 8.75…

- 8.75… ÷ (1 + 0.3) = 6.73… ⇒ 繰り上げて7ビリオン

上記のように5年分、毎年30%ずつ割り引いていくと、最終的に6.733226…という数字にたどり着きます。

この数字が、25ビリオンの割引現在価値となります。

6.733226を、こちらの複利計算シミュレーターで、「金利(利回り)年30%」、「運用期間5年」で計算してください。

※上記の複利計算シミュレーターは小数点が使えませんので、6733226と入力してください。

すると、計算結果は25に近い数字になると思います。

つまり、6.733226(繰り上げて7ビリオン)を5年間にわたって、年30%で複利運用すると、5年後には25ビリオンになるということです。

当該企業の現在の評価額は、ソフトバンク・ビジョン・ファンドの計算に基づくと、7ビリオンという結果になります。

ここでいう「割り引く」という表現は、「割引現在価値を求める」という意味です。

同じ「割り引く」という表現でも、「30%割引(30%安い値)にする」のと「30%の割引率で割引現在価値を求める」のとでは、意味が全く異なります。

誤認しやすいポイントなので注意してください。

さらにリスクファクターを差し引く

上記の通り、ソフトバンク・ビジョン・ファンドの考え方で7ビリオンという企業価値を算出できました。

しかし評価額7ビリオンの企業に対して、(全株式を取得するとして)7ビリオンの資金をを投じるということは、いわば「フェアトレード」です。

現在700円の価値がある商品を(将来2,500円になるという期待を込めて)700円で買っている状態です。

しかし、投資にはリスクがつきものです。投資先が期待どおりの業績をあげられず、将来価値が2,500円にならない可能性もあります。(場合によっては投資先が倒産し、株式が紙くずになるリスクもあります)

そこで、現在700円の価値があると評価した企業に対して、さらにリスクファクターを考慮した金額を、最終的な投資金額とします。

リスクファクターは、バリュー投資の父、ベンジャミン・グレアムの「安全域」の考え方と同じです。

算出価値よりも安く買えば買うほど、その投資はより安全なものとなり、得られるリターンも大きくなるということです。

ソフトバンクグループのプレゼン資料によれば、リスクファクターを40%に設定しているとのこと。(場合によっては50%になるケースもある)

先ほど算出した7ビリオンからさらに40%を引いて、4.2(繰り下げて4ビリオン)という結果になります。

※ここで言う40%とは、先ほどの「割引現在価値の割引率」ではなく、一般的な商品の割引方法とおなじ「40%値引きで買う」という意味です。

これが最終的にソフトバンク・ビジョン・ファンドが投資可否を判断する数値です。

4ビリオン以上なら高すぎる、4ビリオン未満であれば投資する。ということです。

もちろん、この評価方法を知っているからといって、ソフトバンク・ビジョン・ファンドのような投資ができるわけではありません。

お気づきのように、こうした計算過程は「予測に予測を重ねた計算」であるからです。鉛筆をなめればどうにでもなってしまう世界です。

また、どれだけ安くても「企業の質」が伴っていなければ意味がありません。

無価値の企業をどのような評価軸で計算しても、無価値であることには変わりません。

孫社長のプレゼンに沿っておさらい

最後にもう一度、孫社長のプレゼンにそって、上記の内容をおさらいしておきます。

下記の資料はいずれも、ソフトバンクグループ(SBG) 2020年3月期 第2四半期 決算説明会資料より引用したものです。

孫社長は「企業価値の最重要指標はフリーキャッシュフロー(FCF)だ」と言います。ベンチャー企業だからといって、ずっと赤字でもよいということは、決してないということです。

企業価値の計算方法は「FCF ✕ 倍率」というシンプルなものです。

成長著しいテクノロジー企業のFCF倍率は15倍~45倍まで幅広くなっています。(ここでは今期見通しの数値を使っています)

たとえば、動画配信サービスを手掛けるネットフリックスは時価総額に対するFCF倍率が約15倍、モバイル決済サービスを手掛けるスクエアはFCFの約45倍の時価総額がついているということです。(SBGの決算発表当時)

各社のFCF倍率と、売上高の年平均成長率を散布図で表すと、売上高の年平均成長率が30%なら、25倍程度のFCF倍率が妥当であると見積もることができます。

前期実績、今期見通し、来期見通しの数字を使い、3年間のCAGRで売上成長率を表します(※3年間のCAGRの計算に必要なのは「前期実績」と「来期見通し」の2つの数字だけです)

5年後に安定してFCFを年間1ビリオン生み出し、その時の売上高の年平均成長率が30%なら、FCF倍率は25倍が妥当であり、企業価値は25ビリオンになると予想されます。

しかしこれは、5年後の結果なので、今日現在の価値に直すため、IRR(内部収益率)として設定している30%を割引率として、割引現在価値に直します。すると7ビリオンになります。

ここからさらにリスク要因を考慮して、40%の安全域を確保(評価額よりも40%安値で買う)し、投資可能な最終評価額は4ビリオンとなります。

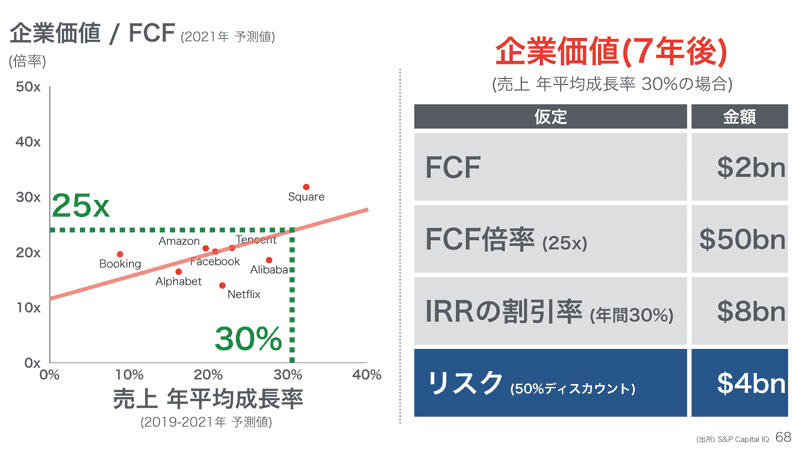

同様に、7年後に安定してFCFを年間2ビリオン生み出す会社なら、その時の評価額は50ビリオンです。

IRR30%を割引率に設定し、7年分割り引くと、割引現在価値は約8ビリオンとなります。

リスクファクターをどのように決めているのかはわかりませんが、この資料ではリスクを考慮して50%安値で買うと考え、投資可能な最終評価額は4ビリオンとなります。

通常のDCF法とは異なるアプローチですが、どれだけのキャッシュフローの創出が期待できるか、現在価値はいくらか。という点で評価方法は似ていますね。

ご意見や感想は大歓迎ですが、質問コメントについては第三者の回答を待ちたいと思います。

(記事の内容は自分なりに理解しているつもりで書いていますが、私では回答できない内容も多いかと思いますので、本記事への質問の回答はご勘弁ください)

参照リンク:

各種シミュレーターも用意しています。ぜひご活用ください。

あわせて読みたい

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント